СТРУКТУРА ЗАИМСТВОВАНИЙ СУБЪЕКТОВ РОССИЙСКОЙ ФЕДЕРАЦИИ В СОВРЕМЕННЫХ УСЛОВИЯХ

Согласно Бюджетному кодексу Российской Федерации (ст. 99), под структурой государственного долга субъекта Российской Федерации (муниципального долга) понимается группировка соответствующих долговых обязательств по установленным законодательством видам долговых обязательств.

Субъект Российской Федерации может иметь следующие виды долговых обязательств:

· по государственным ценным бумагам субъекта Российской Федерации;

· по бюджетным кредитам, привлеченным из других бюджетов бюджетной системы Российской Федерации;

· по кредитам, полученным от кредитных организаций, иностранных банков и международных финансовых организаций;

· по государственным гарантиям субъекта Российской Федерации.

Ввиду отсутствия права внешних заимствований перечень видов

долговых обязательств муниципального образования ограничен и не содержит заимствований от иностранных банков и международных финансовых организаций.

Структура муниципального долга состоит из следующих видов долговых обязательств:

· по муниципальным ценным бумагам;

· бюджетным кредитам, привлеченным в местный бюджет из других бюджетов бюджетной системы Российской Федерации;

· кредитам, полученным от кредитных организаций;

· муниципальным гарантиям.

Информационной базой для анализа заемной деятельности субъектов Российской Федерации могут служить данные, размещаемые на официальном сайте Министерства финансов, которые поступают от финансовых органов субъектов в соответствии со ст. 121 Бюджетного кодекса Российской Федерации и приказом Министерства финансов Российской Федерации от 17.06.2010 № 60-н. Утвержденным порядком определены состав, сроки и форма предоставления информации о соответствующих долговых обязательствах, отраженной в государственных долговых книгах субъектов Российской Федерации и долговых книгах муниципальных образований в составе этих субъектов.

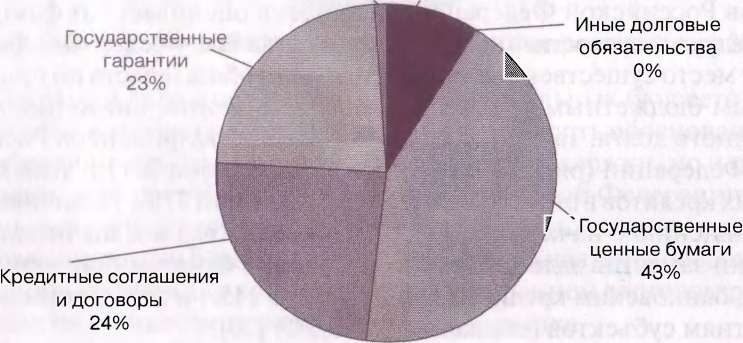

Информация о долговых обязательствах, отраженных в государственных долговых книгах 78 субъектов Российской Федерации на 1 октября 2007 г., приведена на рис. 8. Наибольшую долю в структуре совокупного объема заимствований субъектов Российской Федерации имеют рыночные заимствования: на первом месте — государственные ценные бумаги — 188,4 млрд. руб. (43%); на втором — государственные гарантии (98,3 млрд. руб.), а также кредитные соглашения и договоры (103,8 млрд. руб.). Нерыночные формы заимствований — бюджетные кредиты (37,8 млрд. руб.) и бюджетные ссуды (5,0 млрд. руб.) составляют около 10% совокупного объема заимствований субъектов Российской Федерации. Такую структуру можно признать благоприятной для развития рыночных отношений, поскольку в целом это свидетельствует о достаточной активности финансовых органов субъектов Российской Федерации в их стремлении покрывать дефицит бюджетных ресурсов на рыночной основе, что, в свою очередь, должно способствовать стимулированию роста экономики регионов.

Бюджетные ссуды Бюджетные кредиты

1% \ / 9%

Рис. 8. Структура заимствований субъектов Российской Федерации на 1 октября 2007 г.

Рис. 8. Структура заимствований субъектов Российской Федерации на 1 октября 2007 г.

|

Однако в период с 2007 по 2011 г. соотношение рыночной и нерыночной составляющих государственного долга субъектов Российской Федерации существенно изменилось. Ухудшение конъюнктуры рынка и недоверие к региональным ценным бумагам — с одной стороны, неограниченный доступ к льготным бюджетным кредитам — с другой стороны, в условиях недостаточности собственных доходов для покрытия все возрастающих социальных обязательств субъектов Российской Федерации привели к росту нерыночной составляющей субфедерального долга. При этом все большую актуальность набирал вопрос об эффективности использования нерыночных долговых инструментов.

Первым из нерыночных долговых инструментов, признанным неэффективным и изъятым из обращения, стала бюджетная ссуда.

Бюджетные ссуды предоставлялись на покрытие временных кассовых разрывов и распределялись на основе индивидуальных решений, без четких критериев и процедур. Сложилась ситуация, когда «дешевые» деньги из федерального бюджета предоставлялись не самым нуждающимся в финансовой поддержке регионам. Это способствовало снижению стимулов к проведению рациональной и ответственной бюджетной политики, ослаблялась бюджетная дисциплина. Ссуды предоставлялись на срок до шести месяцев, что позволяло региону не только покрыть дефицит, если он возникал при исполнении бюджета, но и на протяжении нескольких месяцев иметь в распоряжении свободные денежные средства. При этом выдача ссуды не предполагала обязательного анализа результатов предоставления заемных средств (в первую очередь, уровня кредиторской задолженности, остатков средств на счетах и др.) [42].

После отказа от бюджетных ссуд единственным нерыночным инструментом заимствований субъектов Российской Федерации остается в настоящее время бюджетный кредит. Но и его эффективное использование ставится под сомнение. Сейчас Министерство финансов Российской Федерации критически оценивает тот факт, что в структуре государственного долга субъектов Российской Федерации имеет место существенное увеличение доли обязательств по привлеченным бюджетным кредитам и, соответственно, снижение доли рыночного долга.

Так, по данным Министерства финансов Российской Федерации (График 21), по состоянию на конец 2015 г. доля бюджетных кредитов в структуре долга достигла 42 %, увеличившись по сравнению с началом 2010 г. более чем в 1,7 раза и в значительной степени заместив задолженность по ценным бумагам (снижение на 56%) [20]. Министерство финансов Российской Федерации объясняет наращивание в 2008—2016 гг. объемов льготного кредитования из федерального бюджета сознательным проведением государственной антикризисной политики в сфере межбюджетных отношений, что позволило стабилизировать ситуацию с региональными бюджетами в условиях сокращения доходов бюджетов субъектов Российской Федерации и ограниченного доступа к рыночным ресурсам. Таким образом, бюджетные кредиты признаются дополнительным каналом федеральной финансовой поддержки регионов.

Однако дальнейшее наращивание нерыночных способов покрытия дефицита бюджетных ресурсов регионов федеральные власти считают нецелесообразным, и в перспективе политика в сфере межбюджетных дотаций региональных бюджетов из федерального бюджета будет сокращаться. Перспективы получения субъектами Российской Федерации бюджетных кредитов будут связаны только с чрезвычайными ситуациями [20].

Сокращая льготное кредитование региональных бюджетов, федеральные власти ставят задачу не только повысить обоснованность и эффективность федеральной финансовой поддержки, но и стимулировать рост потребности субъектов Российской Федерации в рыночных заемных ресурсах, что, в свою очередь, должно привести к соблюдению ими благоприятных показателей платежеспособности, созданию условий для конкуренции на внутреннем долговом рынке, повышению емкости и ликвидности этого рынка.

Немаловажной характеристикой рынка является его оценка с позиции демонополизации и равномерности распределения ресурсов. И здесь прослеживаются негативные моменты.

В 2007 г. можно выделить пять основных групп регионов по их доле в совокупном субфедеральном долге (табл. 8), объем которого на указанную дату составляет 433,9 млрд. руб. К первой группе отнесены Москва и Московская область, которым принадлежит более 40% рынка региональных заимствований. Им в значительной степени уступают все остальные субъекты Российской Федерации. Вторая группа, в которую вошли лишь четыре субъекта Российской Федерации, имеет долю присутствия на рынке в пределах 3—4%. Удельный вес долга в совокупной задолженности регионов еще 18 субъектов Российской Федерации не превышает 2%. Наибольшее число регионов (56 из 78 предоставивших отчетность) имеют долю на рынке менее 1%.

Таблица 8

Группировка субъектов Российской Федерации по их доле в совокупном субфедеральном долге на 01.10.2007

| Субъекты Российской Федерации | Объем долга, млрд. руб. | Удельный вес в совокупном субфедеральном долге, %, |

| г. Москва | 92,39 | 21,3 |

| Московская область | 87,59 | 20,2 |

| Республика Татарстан (Татарстан) | 18,16 | От 3 до 4 |

| Республика Саха (Якутия) | 15,24 | |

| Самарская область | 13,93 | |

| Кемеровская область | 13,42 | |

| 18 субъектов Российской Федерации | от 4,13 до 8,05 | От 1 до 2 |

| 36 субъектов Российской Федерации | от 1,01 до 4,11 | От 0,2 до 0,9 |

| 18 субъектов Российской Федерации | от 0,44 до 0,86 | Менее 0,2 |

На протяжении последующих пяти лет ситуация существенно не изменилась (табл. 9). На 01.09.2012 совокупный объем долга субъектов Российской Федерации составляет 1125,3 млрд. руб. Лидирует, как и прежде, Москва, на долю) которой приходится более 19% рынка. Относительно значимую долю имеют Республика Татарстан и Московская область (7—8%), что выделяет их в данной группировке во вторую группу. Третью группу сформировали три субъекта Российской Федерации с долей присутствия на рынке в пределах 3—4%. Удельный вес долга в совокупной задолженности регионов еще 21 субъекта Российской Федерации не превышает 3%. Наибольшее число регионов (55) имеют долю на рынке менее 1%.

Таблица 9

Группировка субъектов Российской Федерации по их доле в совокупном субфедеральном долге на 01.09.2012

| Субъекты Российской Федерации | Объем долга, млрд. руб. | Удельный вес в совокупном субфедеральном долге, % |

| г. Москва | 216,29 | 19,2 |

| Республика Татарстан | 85,86 | От 7 до 8 |

| Московская область | 80,22 | |

| Краснодарский край | 43,31 | От 3 до 4 |

| Саратовская область | 35,94 | |

| Самарская область | 35,24 | |

| 21 субъект Российской Федерации | От 11,34 до 32,96 | От 1 до 2,9 |

| 42 субъекта Российской Федерации | От 1,72 до 10,44 | От 0,2 до 0,9 |

| 13 субъектов Российской Федерации | От 0,15 до 1,59 | Менее 0,2 |

Не меняется существенным образом ситуация и в настоящее время.

За период с конца 2013 по начало 2017 года государственный долг субъектов Российской Федерации вырос на 35% (График 24), увеличиваясь в среднем более чем на 10% в год. В числе основных причин этой тенденции – падение доходов из-за общего ухудшения экономической ситуации в стране и потребность в финансировании существенно возросших социальных обязательств. Как следствие, по итогам 2016 года государственный долг субъектов Российской Федерации достиг 2,4 трлн. рублей (2,8% ВВП). Подавляющая сумма задолженности – это долговые обязательства в российских рублях. На долю обязательств в иностранной валюте приходится лишь 0,01% общей суммы задолженности. По данным законов о бюджете субъектов, в 2017 году общая тенденция к росту их госдолга сохранится.

Заметные изменения происходят в структуре задолженности субъектов. Политика замещения (часто – рефинансирования) рыночного долга бюджетными кредитами дала следующие результаты. За период 2014-2016 гг. доля обязательств по ценным бумагам и банковским кредитам уменьшилась с 66% до 54%, а доля задолженности по бюджетным кредитам увеличилась с 27% до 42% (График 21).

Безусловно, приведенные данные еще не дают оснований для однозначного суждения о неравномерности распределения заемных ресурсов между участникам рынка субфедеральных заимствований. Эти данные должны коррелировать с данными, характеризующими финансовую устойчивость регионов. Также для более корректного сравнения необходимо приводить показатели к сопоставимому виду, например, в относительном выражении в расчете на душу населения, в процентах к ВРП с учетом структуры экономики регионов. В то же время, даже без этих корректировок, выраженная в явном виде деформация свидетельствует о том, что развитие рынка региональных заимствований сопряжено со значительными трудностями. Большинству региональных и местных органов власти не удавалось разместить выпуски целиком, что корректировало в нежелательную сторону ожидаемый объем бюджетных поступлений и не позволяло реализовывать программы, под которые осуществлялись заимствования. Наконец, многие столкнулись с трудностью своевременного погашения долговых обязательств, что дестабилизировало финансовый рынок.

Среди причин неудач заемной деятельности региональных и местных органов власти выделяют следующие: отсутствие мониторинга по изучению емкости регионального рынка; недостаточно профессиональное размещение; давление со стороны более конкурентоспособных федеральных ценных бумаг; региональная замкнутость при размещении займов и отсутствие выхода на сопредельные территории; параллельное использование нескольких инструментов заимствования (облигаций и векселей), рассеивающих активность инвесторов [42].

Необходимо отметить, что заемная деятельность органов власти субъектов Российской Федерации и муниципальных образований в последние годы привлекает пристальное внимание федеральных органов власти и пользуется их методической поддержкой. Министерством финансов Российской Федерации разработаны Методические рекомендации субъектам Российской Федерации и муниципальным образованиям по совершенствованию системы управления государственным и муниципальным долгом [8]. Методические рекомендации разработаны во исполнение п. 6 Плана мероприятий по реализации концепции повышения эффективности межбюджетных отношений и качества управления государственными и муниципальными финансами в 2006—2008 гг., одобренного распоряжением Правительства Российской Федерации от 03.04.2006 № 467-р.

ВОПРОСЫ ДЛЯ САМОКОНТРОЛЯ

1. Дайте определение субфедеральных и муниципальных ценных бумаг.

2. Назовите основные цели субфедеральных и муниципальных заимствований.

3. Приведите классификацию субфедеральных займов по источникам их привлечения.

4. Назовите формы долговых обязательств субъектов Российской Федерации и муниципальных образований.

5. Что понимается под «мягкими» бюджетными ограничениями для субфедеральных органов власти?

6. Назовите законодательные акты, регулирующие заемную деятельность органов власти субъектов Российской Федерации и местного самоуправления.

7. Назовите законодательные ограничения заемной деятельности органов власти субъектов Российской Федерации и местного самоуправления.

8. Расскажите о современном опыте и проблемах заемной деятельности субфедеральных и муниципальных органов власти.

Дата добавления: 2018-11-25; просмотров: 408;