Оценка экономической эффективности инвестиций

Экономическая эффективность инвестиций оценивается путем сравнения предполагаемых инвестиций и будущих денежных поступлений. Эти показатели относятся к разным периодам времени, поэтому главной задачей оценки эффективности инвестиций является прямая сопоставимость этих показателей.

Существует много методов оценки экономической эффективности инвестиций.

Наиболее распространенными являются: срок окупаемости инвестиций; годовая и среднегодовая рентабельность инвестиций; учетная норма прибыли; чистая текущая стоимость; внутренняя норма рентабельности инвестиций.

Срок окупаемости инвестиций является самым простым методом оценки инвестиций. Срок окупаемости -время, необходимое инвестору для возмещения суммы его первоначального вложения капитала (инвестиций). Он определяется как отношение суммы вложения капитала к величине чистой прибыли (т.е. прибыли, оставшейся после уплаты налогов), полученной от данных инвестиций:

Ток срок окупаемости инвестиций, лет;

К - сумма инвестиций, долл.;

П - чистая прибыль, долл.

Чем меньше срок окупаемости, тем эффективнее вложение капитала.

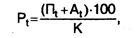

Годовая рентабельность инвестиций оценивается процентным отношением чистой прибыли 1-го года к сумме инвестиций. При этом к чистой прибыли добавляют к ней суммы амортизационных отчислений, так как амортизационные отчисления остаются в распоряжении инвестора и, по существу, представляют собой часть его чистой прибыли, предназначенной к реинвестированию.

где Р, - рентабельность инвестиций в году 1, %;

П, - чистая прибыль в году т, долл.;

А, - амортизационные отчисления в году I, долл.;

К - сумма инвестиций, долл.

Чем выше уровень рентабельности, тем эффективнее вложение капитала.

Учетная норма прибыли оценивает рентабельность сравнением суммы инвестиций с будущей годовой суммой чистой прибыли.

где У - учетная норма прибыли, %;

П - чистая прибыль, долл.;

А - годовая сумма обесценения капитала (равна годовой сумме амортизационных отчислений), долл.;

К - сумма инвестиций, долл.

Чем больше учетная норма прибыли, тем эффективнее вложения капитала.

Чистая текущая стоимость называется также чистым приведенным эффектом, представляет собой разницу между текущей стоимостью будущего денежного потока (притока денежных средств) и суммой первоначального вложения капитала.

Текущая стоимость - стоимость будущих доходов или расходов в текущих ценах. Текущая стоимость будущего денежного потока рассчитывается с использованием стоимости капитала или минимально необходимой нормы прибыли в качестве процентной (учетной) ставки. При годовой серии равновеликих периодических поступлений денег текущая стоимость определяется по формулам

-де С - текущая стоимость, т.е. оценка величины Д с позиции текущего момента, долл.;

Д - доход, планируемый к получению в году I, долл.;

п - коэффициент дисконтирования (т.е. стоимость

капитала, норма доходности, процентная (учетная)

ставка), доли единицы; • Т - общее число лет;

I - фактор времени (число лет или количество оборотов

капитала);

Чистая текущая стоимость равна

где Ч -чистая текущая стоимость, долл.;

С - текущая стоимость, долл.;

К - сумма инвестиций, долл.

Инвестиция является эффективной, если величина текущей стоимости положительная.

Внутренняя норма рентабельности инвестиций характеризует интенсивность возврата затраченных средств на определенном интервале времени после их вложения за счет различных эффектов, возникающих в процессе использования этих средств.

Внутренняя норма рентабельности определяется как ставка процента, которая уравнивает сумму первоначальных инвестиций с текущей стоимостью будущего денежного потока:

Инвестиции являются эффективными, когда внутренняя норма рентабельности превышает сумму инвестиций.

Дата добавления: 2018-03-01; просмотров: 516;