Лекция 5. (Продолжение)

Страховое закон-во регламенирует

v условия функционирования рынка страх-ия, включая допуск игроков на этот рынок и контроль за их деят-тью и фин. устойч-тью;

v правила осущ-ия страх-ия, включая реглментацию договора страх-ия, порядка выплаты страх. возмещения и иные ключевые нормы вз-ия страховщика и страх-ия (особенно по обязат. видам страх-ия);

v обязат-ть осущ-ть страх-ие опред. объектов, в зав-ти от оборота осуществ. субъектом (страх-лем) вида деят-ти (прежде всего, экон. деят-ти);

v формир-ие и функцион-ие сист-мы соц. защиты граждан, реализ. ч/з сис-му соц. страх-ия.

Уровни норм, регулир. страх. правоотн-ия:

- М/н кодексы и Соглашения;

- Кодексы РФ;

- Кодекс РФ;

- ФЗ РФ;

- Решения (указы, постан-ия, приказы) органов исполнит. власти.

М/н кодексы и Соглашения

На уровне м/н закон-ва отсуст-ую спец. (отдельные) кодексы и соглашения, посвященные страх-ию, однако имеется целый ряд док-ов, регламентир. те или иные отдел. нормы страх. права. В ряду этих док-ов таким как:

− различные транспорт. кодексы и соглашения (торговый, морской, воздушный);

− система ИНКОТЕРМС, определяющ. набор терминов, отраж. условия поставки тов-в;

− ТК ТС (ст. 13, 24, 29, 361);

− Йорк - Антверпенские правила, определ. порядок признания "общей аварии".

Эти нормы регламент-ют отдел. виды экон. деят-ти.

Конституция РФ

В РФ не регламентируют страхование как таковое и не даёт конкретн. ссылок на регламентацию данного вида экон. деят-ти, но содержит две важнейшие предпосылки, реализация которых в дальнейшем мдёт в т.ч. ч/з страх-ие, как институт:

- гарантия соц-и мед. обеспечения, которая в дальнейшем реализ-ся ч/з систему соц. и мед. страх-ия (п.2, ст.2, п.3 ст. 39, п.1, ст. 41 Кодекса РФ);

свобода экон-ой деят-ти, в т.ч. свобода форм-ия страх. фондов (децентрализ. фондов защиты от рисков), а также свобода осущ-ия хоз. деят-ти

Кодексы РФ

Фед. кодексы, которые условно можно подразделить на:

Ø кодексы, у которых есть прямая норма, реглмант. страх. деят-ть;

Ø кодексы, которые опосредованно связаны со страх-ем.

Кодексы РФ: содержат прямые нормы.

ГК РФ ч. 2, глава 48 "Страх-ие" регламент-ет основные нормы страх. права и, прежде всего, сис-му договорных отн-ий в области страх-ия. Она опред-ет:

· осн. понятия, примен. в страх-ии (страх. сумма, страх. ст-ть, неполное страх-ие, страх-ль, страховщик и т.д.);

· интересы, которые м/б застрахованы;

· деление на отрасли страх-ия;

· принципы деления на обязат. и добровол. формы;

· форму договора страх-ия и его существ. условия;

· порядок заключ-ия и прекращ-ия договора страх-ия.

Налог. кодекс РФ регламент-ет

1. для страховщика:

- порядок форм-ия и налообл-ия дохода, получаемого страховщиком, в разрезе осуществляемых им различн. видов деят-ти (страховая, инвестиц., агентская, суброгационно - регрессион. деят-ть), что, как следствие, во многом влияет на порядок признания события страх. случаем и возм-ть осущ-ия страх. выплаты;

2. для страхователя:

- возм-ть отнесения затрат страх-ля по уплате страх. премий на с/c товаров (работ, услуг), а также, что не менее важно, - порядок учёта и налогообл. дохода, получ. в рез-те выплаты страх. возмещения.

Кодекс торгового мореплавания (КТМ)

КТМ дост-но подробно реглмент-ет порядок страх-ия морских рисков. Это связано с влиянием м/н морского зак-ва и наличием в нём норм. страх. защиты.

В КТМ выделена глава, посвещенная договору морского, где описан. основные условия осущ-ия страх-ия и взаимоотн-ия сторон, характериз. особ-ти мор. права примин-но к страх-ию.

КТМ особенно важен для тех экон. субъектов, которые вкл-ны в процесс м/н торговли и морских грузо - и пассажироперевозок.

Воздуш. кодекс РФ - в рамках гл. ХVII " Ответ-ть перевозчика, эксплуатанта и грузоотправ-ля" (ст. 131 - 135) регламен-ют порядок осущ-ия страх-ия ответ-ти субъектов, включ. в процесс эксплуатации воздуш. судов, а также страх-ие жизни и здоровья членов экипажа воздушного судна.

Градостроит. кодекс РФ (ГСК РФ)

В соот-ии со ст. 55.4 ГСК РФ страх-ие должно стать одним из ключ. элементов защиты интересов потреб-лей услуг строит. отрасли.

Для саморегулир. орг-ей строителей (архитекторов, проектировщиков) (СРО) устан-ся миним. размер компенсац. фонда, который должен составлять не < 500 тыс. руб. на одного члена СРО для изыскательских и проектных орг-ий на 1 млн. руб - для строителей.

Размер взносов членов СРО м/б снижен - до 150 тыс. 300 тыс. рую соот-но, если члены СРО страхуют свою гражд. ответ-ть. Размеры лимита ответ-ти (страх. сумм) опред-ны в ФЗ от 01.12.2007г. "О саморегул. орг-ях".

Иные кодексы

Опосредованно связаны со страх-ем, но имеют большое значение в вопросе формализации страх. интереса и обстоят-в наступления страх. случая, рег-ия отн-ий субъектов страх. рынка:

- ГК РФ (кроме главы 48);

- УК РФ;

- УПК РФ;

- КоАП и т.д.

ФЗ РФ

Выделяют 3 группы законов, регламентир. вопросы страх-ия:

1) законы прямого действия - в которых страх-ие явл-ся осн. объектом рег-ия.

Напрямую реглам-уют осн. вопросы осущ-ия определ. вида страх-ия;

2) законы непрямого действия - в них страх-ие является неосновным объектом рег-ия, но тем не менее, регламен-ся отдел. положения, касающиеся осущ-ия страхования.

В основном это законы, вменяющие субъекту (страх-лю) обяз-ть страховать определенные виды рисков.

Осн. законами прямого действия явл-ся:

· законы общ. хар-ра - регламентируют общие вопросы осуществления страхования, и прежде всего, вопросы допуска экономических субъектов к осуществлению страховой деят-ти (страхового дела), включая порядок их лицензирования;

· законы об отдельных видах обязательного страхования - регламентируют порядок осуществления конкретного вида обязательного страхования и определяют все основные (существенные) условия договора по данному виду обязательного страхования;

· законы о социальном (государственном) страховании, осуществляемом за счет бюджетных средств и средств внебюджетных государственных централизованных фондов, взносы в которые носят обязательный (налоговый) характер.

ФЗ РФ: прямого действия

a) законы общего характера

· ФЗ от 27 ноября 1992г. № 4015-1 " Об организации страхового дела в РФ";

· ФЗ от 29 ноября 2007г. № 286-ФЗ " О взаимном страховании".

b) законы об отдельных видах обязательного страхования

· Закон РФ от 28 июня 1991г. № 1499-1 "О медицинском страховании граждан в РФ";

· ФЗ от 28 марта 1998г. № 52-ФЗ;

· ФЗ от 25 апреля 2002г. № 40-ФЗ;

· ФЗ от 23 декабря 2003г. № 177-ФЗ.

c) законы о социальном (государственном) страховании

· ФЗ от 19 мая 1995г. № 81 - ФЗ;

· ФЗ от 16 июля 1999г. № 165 - ФЗ;

· ФЗ от 24 июля 1998г. № 125 - ФЗ;

· ФЗ от 15 декабря 2001г. № 167- ФЗ;

· ФЗ от 17 декабря 2001г. № 173 - ФЗ;

· ФЗ от 29 декабря 2006г. № 255 - ФЗ;

· ФЗ от 21 июля 2007г. № 184 - ФЗ.

ФЗ РФ: непрямого действия

Особенностью этих законов является система вменения субъекту, осуществляющему определенный вид экономической деятельности, обязанности страховать свою ответственность или иной объект, указанный законом. Как правило, в рамках данных законов определен:

· объект страхования,

· субъект, на которого возлагается обязанность по страхованию определенного риска,

· выгодоприобретатель,

· перечень рисков, подлежащие страхованию, и

· объем страховых сумм (лимитов ответственности), в пределах которых должно осуществляться страхование.

Законы, вменяющие субъекту (страхователю) обязанность страховать определенные виды рисков:

- Закон РФ от 11 марта 1992 г. № 2487-1 "О частной детективной и охранной деятельности в Российской Федерации";

- Закон РФ от 11 февраля 1993 г. № 4463-1 "Основы законодательства Российской Федерации о нотариате" (ст. 18);

- Федеральный закон от 21 июля 1997 г. № 116-ФЗ "О промышленной безопасности опасных производственных объектов";

- Федеральный закон от 16 июля 1998 г. № 102-ФЗ "Об ипотеке (залоге недвижимости)" (ст. 31);

- Федеральный закон от 29 июля 1998 г. № 135-ФЭ "Об оценочной деятельности в Российской Федерации";

- Федеральный закон от 7 августа 2001 г. № 119-ФЗ "Об аудиторской деятельности";

- Федеральный закон от 8 августа 2001 г. № 128-ФЗ "О лицензировании отдельных видов деятельности";

- Федеральный закон от 31 мая 2002 г. № 63-Ф3 "Об адвокатской деятельности и адвокатуре в Российской Федерации" (ст. 7);

- Федеральный закон от 26 октября 2002 г. № 127-ФЗ "О несостоятельности (банкротстве)" (ст. 20);

- Федеральный закон от 10 января 2003 г. № 17-ФЗ "О железнодорожном транспорте в Российской Федерации" (ст. 31);

- Федеральный закон от 30 июня 2003 г. № 87-ФЗ "О транспортно-экспедиционной деятельности";

- Федеральный закон от 5 февраля 2007 г. № 12-ФЗ "Об основах туристской деятельности в Российской Федерации" (ст. 4.1);

- Федеральный закон с 19 июля 2007 г. № 196-ФЗ "О ломбардах" (ст. 6);

- Федеральный закон от 1 декабря 2007 г. № 315-Ф3 "О саморегулируемых организациях";

ФЗ РФ: непрямого действия (пример)

ФЗ РФ от 27 .11. 2010 № 311-ФЗ " О таможенном регулировании в РФ"

"К заявлению о включении в реестр таможенных представителей прилагаются следующие документы..."

Договор страхования риска гражданской ответственности заявителя" (ст. 62, п. 2).

Одно из условий включения юридического лица в реестр таможенных представителей состоит в том, что размер страховой суммы в соответствии с договором страхования риска своей гражданской ответственности, которая может наступить вследствие причинения вреда имуществу представляемых лиц или нарушения договоров с этими лицами, не может быть менее 20 миллионов рублей (ст. 61 п. 2).

Законы, частично регламентирующие деятельность страховщиков:

- - Федеральный закон от 21 ноября 1996 г. № 129-ФЗ "О бухгалтерском учете";

- - Федеральный закон от 7 августа 2001 г. № 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма";

- - Федеральный закон от 26 июля 2006 г. № 135-Ф3 "О защите конкуренции";

- - Федеральный закон от 27 июля 2006 г. № 152-ФЗ "О персональных данных".

Решения органов исполнительной власти

· Указы Президента РФ,

· Постановления и Распоряжения Правительства РФ;

· Приказы министерств и ведомств.

Эти нормативные акты носят характер уточнения и конкретизации отдельных федеральных законов, а также служат методологической базы осуществления страховой деятельности.

Как правило, в ФЗ имеется отсылка к нормативным актам органов исполнительной власти, которые детально регламентируют данный вопрос, и указан конкретный орган исполнительной власти, которому вменяется обязанность конкретизировать отдельные общие положения закона.

Указы Президента РФ (примеры)

· Указ Президента РФ от 7 июля 1992г. № 750;

· Указ Президента РФ от 9 марта 2004г. № 314;

· Указ Президента РФ от 4 марта 2011 года № 270.

Постановления и Распоряжения Правительств РФ (примеры)

· Распоряжение Правительства РФ от 21 марта 1998г. № 382-р;

· Постановление Правительства РФ от 7 мая 2003г. № 263;

· Постановление Правительства РФ от 8 декабря 2005г. №739.

Нормирование и регулирование страховой деятельности в РФ

(нач-ть схему)

Приказы министерств и ведомств

Уровень нормативных актов министерств и ведомств носит методологический и надзорный характер. По своей сущности они являются правоприменительными актами.

На уровне методологического регулирования все нормативные акты можно подразделить на общие и специальные.

· Общие нормативные акты используются различными субъектами, в том числе страховыми организациями.

· Специальные нормативные акты используются только в страховании.

Приказы Службы Банка России по финансовым рынкам:

· приказ о выдаче лицензии на осуществление страхования;

· приказ о выдаче лицензии на осуществление страховой брокерской деятельности;

· приказ о выдаче лицензии на осуществление дополнительного вида страхования;

· приказ о выдаче временной лицензии на осуществление дополнительного вида страхования;

· приказ о приостановлении действия лицензии на осуществление страхования;

· приказ об отзыве лицензии на осуществление страхования;

· приказ о приостановлении лицензии на осуществление страховой брокерской деятельности;

· приказ об ограничении действий лицензии на осуществление страхования;

· приказ о прекращении действия лицензии на осуществление страхования.

Лекция 6. Рабочие документы страховой организации.

ü общие условия/ правила страхования;

ü заявление на страхование;

ü договор страхования;

ü страховой полис;

ü страховой акт.

Рабочие документы страховой организации: общие условия и правила страхования (ОУС)

Общие условия и Правила страхования - главные документы внутри страховой организации, обязательные для получения лицензии по данному виду страхования. (пп. 10 п. 2 ст. 32 Закона).

Страховщики сами разрабатывают общие условия и правила страхования (п.1 ст. 943 ГК РФ).

Страховщик обязан ознакомить страхователя, а страхователь перед подписанием договора страхования должен в своих интересах хорошо изучить эти документы, так как именно в них содержится описание страхового продукта.

Минимальный объем сведений подлежащих включению в ОУС:

· события, при наступлении которых страховщик обязан произвести страховые выплаты;

· случаи, при которых в силу особых причин исключается или снимается ответственность со страховщика;

· вид, объем и сроки наступления ответственности страховщика;

· сроки уплаты премий и правовые последствия задержки платежа;

· права страхователя и страховщика в отношении выработки договора страхования, обязанности сторон по предоставлению информации до и после наступления страхового события,

· утрата права на получение страховых выплат при несоблюдении установленных сроков.

Правила страхования

Правила страхования отличаются от ОУС тем, что они конкретизируют, а также содержат ограничения (оговорки, исключения) по важнейшим условиям страховой сделки:

· определение круга субъектов страхования и ограничения по заключению договора страхования;

· определение объектов страхования;

· определение перечня страховых случаев, при наступлении которых возникает ответственность страховщика по страховым выплатам (основные и дополнительные);

· страховые тарифы;

· определения сроков страхования;

· порядок заключения договоров страхования и уплаты страховых взносов;

· взаимные обязательства сторон по страховому договору и возможные случаи отказа в выплате по договорам страхования.

ПРИМЕР: ПРАВИЛА СТРАХОВАНИЯ ГРАЖДАНСКОЙ ОТВЕТСВЕННОСТИ АВТОПЕРЕВОЗЧИКОВ И ЭКСПЕДИТОРОВ

Открытое Страховое акционерное общество "Ингострах"

1. ОБЩИЕ ПОЛОЖЕНИЯ.

2. ОБЪЕМ СТРАХОВОГО ПОКРЫТИЯ.

3. В СООТВЕТСТВИИ С НАСТОЯЩИМИ ПРАВИЛАМИ СТРАХОВАНИЯ НЕ ПОКРЫВАЕТСЯ ОТВЕСТВЕННОСТЬ, ВОЗНИКШАЯ В РЕЗУЛЬТАТЕ: (ПЕРЕЧЕНЬ).

4. ОГРАНИЧЕНИЕ ОТВЕТСТВЕННОСТИ СТРАХОВЩИКА.

5. ПЕРИОД ОТВЕТСВЕННОСТИ СТРАХОВЩИКА.

6. ТЕРРИТОРИЯ ДЕЙСТВИЯ ДОГОВОРА СТРАХОВАНИЯ.

7. ФРАНШИЗА.

8. ПОРЯДОК ЗАКЛЮЧЕНИЯ ДОГОВОРА СТРАХОВАНИЯ.

9. ДВОЙНОЕ СТРАХОВАНИЕ.

10. ПРЕКРАЩЕНИЕ ДЕЙСТВИЯ ДОГОВОРА СТРАХОВАНИЯ.

11. ПОРЯДОК ОПРЕДЕЛЕНИЯ И ОПЛАТА СТРАХОВОЙ ПРЕМИИ.

12. ВЗАИМООТНОШЕНИЯ СТОРОН ДОГОВОРА СТРАХОВАНИЯ ПРИ ЗАЯВЛЕНИИ, РАССМОТРЕНИЕ И УРЕГУЛИРОВАНИЕ ПРЕТЕНЗИЙ.

13. СРОК ДАВНОСТИ.

14. РАССМОТРЕНИЕ СПОРОВ.

15. ПРИМЕНИМОЕ ПРАВО.

Заявление на страхование

Заявление -это волеизъявление физического или юридического лица о заключении договора страхования. Заявление удостоверяет имеющийся страховой интерес и служит основанием для оценки риска.

Перечень сведений, которые сообщает страхователь, устанавливается страховщиком в стандартной форме заявления по каждому виду страхования. Страхователь обязан также сообщить все другие известные ему сведения об обстоятельствах, имеющих существенное значение для суждения страховщика о степени риска (даже если страховщик не запрашивал страхователя об этих обстоятельствах).

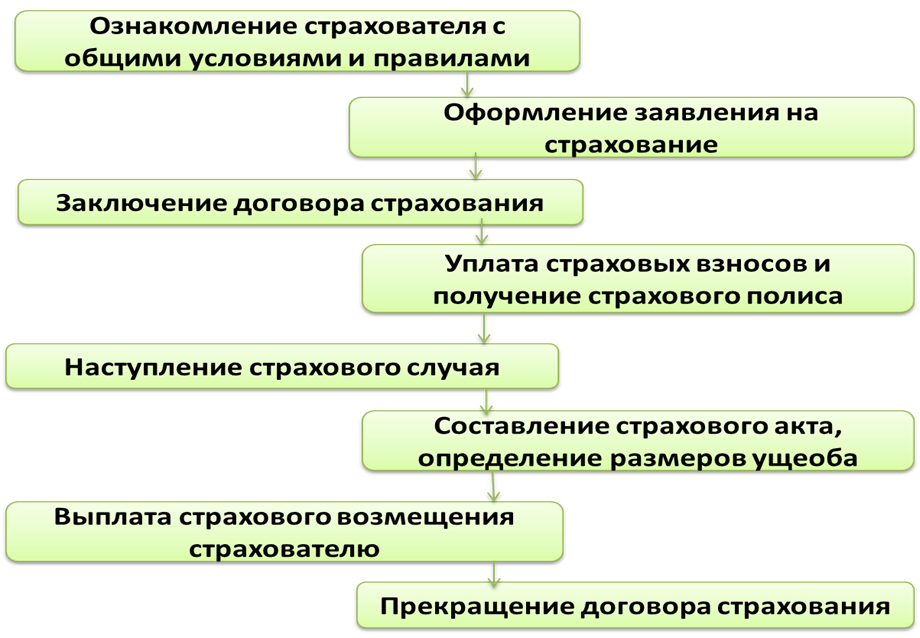

Подача заявления является формальным началом страховой сделки. Только, когда стороны подпишут договор страхования и страхователь уплатит страховые взносы, сделка вступит в реальное начало.

Необходимость подачи заявления (в письменной или устной форме) на страхование оговорена в ГК РФ (п. 2 ст. 940).

Договор страхования

Договор страхования - представляет собой соглашение между страхователем и страховщиком, в силу которого страховщик обязуется при страховом случае произвести страховую выплату страхователю (выгодоприобретателю) в пределах определенной договором страховой суммы, а страхователь обязуется своевременно уплачивать страховые взносы.

Договор страхования, его принципы, содержание и оформление регулируются:

· ГК РФ;

· Законом "Об организации страхового дела";

· Общими условиями и правилами страхования.

ГК РФ, глава 48 "Страхование"

Договор страхования

Статья 940. Форма договора страхования.

Статья 942. Существенные условия договора страхования.

Статья 943. Определение условий договора страхования в правилах страхования.

Статья 929. Договор имущественного страхования.

Статья 934. Договор личного страхования.

Статья 957. Начало действия договора страхования.

Статья 958. досрочное прекращение договора страхования.

01.12.2017 Продолжение лекции

Содержание договора страхования

Содержанием договора страхования является совокупность условий (существенных, обычных и дополнительных), определяемых сторонами при его заключении.

В зависимости от юридического значения этих условий они подразделяются на три вида:

• Существенные условия;

• Обычные условия;

• Случайные (дополнительные, прочие) условия.

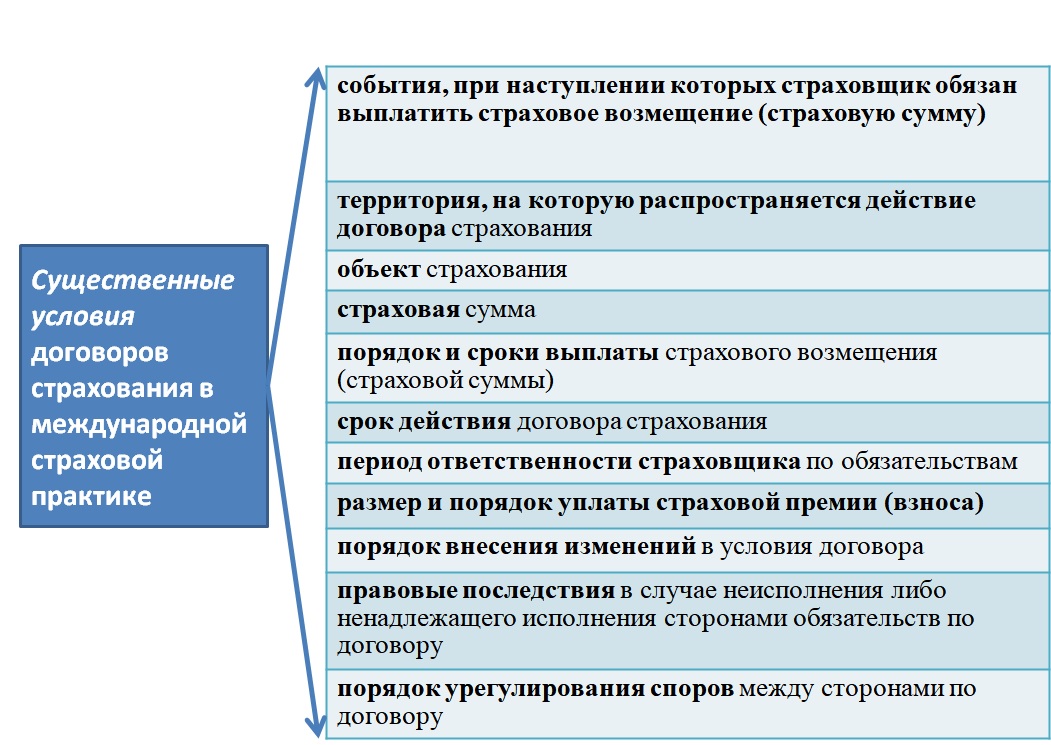

Существенные условия (п. 1 ст. 432 ГК РФ)

Основа договора страхования – существенные условия:

минимум условий, который должен содержаться в любом договоре и быть согласован сторонами для того, чтобы договор приобрёл юридическую силу.

Существенными признаются условия договора, которые считаются такими в соответствии с законодательными и нормативными актами (определяются ст. 942 ГК РФ).

Договор страхования признаётся незаключенным, если сторонами не согласовано хотя бы одно из указанных условий.

Существенные условия договора имущественного страхования

При заключении договора имущественного страхования между страхователем и страховщиком должно быть достигнуто соглашение:

· Об определенном имуществе или имущественном интересе, являющемся объектом страхования (по договору личного страхования – о застрахованном лице);

· О характере события, на случай наступления которого осуществляется страхование (страхового случая);

· О размере стразовой суммы;

· О сроке действия договора.

Обычные условия договора страхования

Обычные условия договора –это условия, имеющиеся во всяком договоре и предусмотрительные законодательствам на тот случай, если стороны не пожелают установить что-либо иное. Это сведения о

v месте заключения договора,

v форме договора,

v моменте вступления его в силу. Как правило, договор вступает в силу с момента оплаты страховой премии страхователем, если в нем не предусмотрено иное. (ст. 957 ГК РФ).

Обычные условия договора имущественного страхования: страхователь

Обычные условия – это права и обязанности сторон в период действия договора.

Страхователь:

ü Основной обязанностью по договорам, предусматривающим уплату страховой премии в рассрочку, является своевременное и полное внесение очередных страховых взносов;

ü В период действия договора должен соблюдать общепринятые нормы и правила, призванные уменьшить вероятность наступления страхового случая и убытков от него, взаимоотношения сторон при наступлении страхового случая.

ü При наступлении страхового случая страхователь или выгодоприобретатель обязаны незамедлительно или в сроки и способом, оговорёнными в договоре страхования, уведомить страховщика о нем.

Обычные условия договора имущественного страхования: страховщик

Страховщик осуществляет ряд действий, имеющих конечной целью выполнение основной его обязанности по договору страхования – осуществление страховой выплаты.

Такие действия в практике страхования принято называть ликвидацией последствий страхового случая.

Они включают этапы:

1) Установление факта страхового случая;

2) Расчёт размеров ущерба и страховой выплаты;

3) Осуществление страховой выплаты;

4) Принятие мер по возврату сумм, выплаченных в связи со страховым случаем.

Дополнительные условия договора страхования

Дополнительные условия –условия, которые могут быть включены в договор по соглашению сторон и применяются в случае необходимости для изменения, дополнения, расширения существенных и обычных условий.

На практике часто выражаются с помощью особых условий страхования (оговорок).

К ним можно отнести следующее:

ü Изменение первоначальных условий страхования;

ü Рассмотрение споров сторон;

ü Другие условия.

Условия заключения договора страхования

Условия заключения договора страхования, могут быть определены в стандартных правилах страхования (ПС), принятых, одобренных или утверждённых страховщиком либо объединением страховщиков.

Условия, содержащиеся в ПС и не включённые в текст договора страхования, обязательны для страхователя (выгодоприобретателя), если в договоре прямо указывается на применение таких правил и сами правила:

ü Изложены в одном документе с договором или

ü На его оборотной стороне либо

ü Приложены к нему (вручение страхователю при заключении договора ПС должно быть удостоверено записью в договоре).

При заключении договора страхования страхователь и страховщик могут договориться об изменении или исключении отдельных положений ПС и о дополнении правил (ст. 943 ГК РФ).

Содержание договора страхования

· цели его заключения;

· принципы страхования;

· субъекты страхования;

· объекты, подлежащие страхованию;

· объем страховой ответственности;

· права и обязанности сторон;

· размер финансовых показателей (страховая сумма, взносы, выплаты и т.д.);

· временные границы начала и конца действия договора, порядок его прекращения, в том числе досрочного;

· недействительность договора и порядок разрешения споров.

Форма договора страхования

Договор страхования заключается в письменной форме. Несоблюдение письменной формы влечет недействительность договора, за исключением договора обязательного государственного страхования.

Договор может быть заключен:

ü путем составления одного документа, подписанного обеими сторонами

ü либо вручения страховщиком страхователю на основании письменного или устного заявления страхового полиса (свидетельства, сертификата, квитанции), подписанного страховщиком (ст. 940 ГК РФ).

Страховые полисы и свидетельства

Страховые полисы и свидетельства, как правило, содержат все условия договора, включая стандартные правила страхования, специальные условия для данного договора, дополнения и исключения из стандартных правил; в них могут содержаться индивидуальные, отдельно согласованные со страхователем условия.

Принятие от страховщика страхового полиса подтверждает согласие страхователя заключить договор на предложенных страховщиком условиях.

Правила страхования являются неотъемлемым элементом договора страхования.

Страховой полис

Страховой полис - это документ, подтверждающий заключение договора, он содержит:

· наименование документа;

· наименование, юридический адрес и банковские реквизиты страховщика;

· фамилию, имя, отчество или наименование страхователя и его адрес;

· наименование объекта страхования;

· размер страховой суммы;

· характеристику страхового риска;

· размер страхового взноса, сроки и порядок его внесения;

· срок действия договора;

· порядок изменения и прекращения договора;

· другие условия по соглашению сторон, в том числе дополнения к правилам страхования либо исключения из них.

· подпись страховщика.

Страховые сертификаты более просты, в них содержатся лишь существенные условия договора, а в остальном они отсылают к стандартным правилам страхования.

Генеральный полис

ü Генеральный полис (ГП) – договор страхования, по которому осуществляется систематическое страхование разных партий однородного имущества (товаров, грузов и т.п.) на сходных условиях в течение определенного срока (ст. 941 ГК РФ)

Отличительной особенностью ГП по сравнению с обычным страховым полисом является то, что страхуемое имущество, страховая сумма, страховая премия не определяются в ГП конкретно для каждой партии имущества, а определяются на основе сведений, которые сообщает страхователь страховщику в последующем при необходимости страхования конкретной партии имущества. При этом все остальные существенные условия страхования имущества являются неизменными в соответствии с ГП

Практические формы договора страхования

При заключении договора страхования страховщики обычно применяют разработанные ими или объединением страховщиков стандартные формы договора (страхового полиса) по отдельным видам страхования (п. 3 ст. 940 ГК РФ). В практике страхования заключенный договор страхования может быть представлен:

а) одним документом — договором страхования (страховым полисом), подписанным сторонами и содержащим изложение правил страхования в самом документе или на оборотной его стороне;

б) договором страхования (страховым полисом), подписанным обеими сторонами, с прилагаемыми к нему правилами страхования;

в) письменным (или устным) заявлением страхователя и страховым полисом, подписанным страховщиком, с изложением в нем или на оборотной его сторонеправил страхования;

г) письменным (или устным) заявлением страхователя и страховым полисом, подписанным страховщиком, с приложением к нему правил страхования.

Основные процедуры, связанные с договором страхования

Порядок и условия осуществления страховой выплаты

Договор определяет порядок и условия осуществления страховой выплаты.

Страховая выплата осуществляется страховщиком в соответствии с договором страхования или законом на основании заявления страхователя и страхового акта (аварийного сертификата).

Страховой акт – документ, который составляется только страховщиком или уполномоченным им, лицом, подтверждающий факт наступления страхового случая, являющийся основанием для выплаты страхового возмещения или обеспечения страхователю.

При необходимости страховщик запрашивает сведения, связанные со страховым случаем, у правоохранительных органов, банков, медицинских учреждений и других предприятий, учреждений и организаций, располагающих информацией об обстоятельствах страхового случая, а также вправе самостоятельно выяснять причины и обстоятельства страхового случая.

Адде́ндум

В период действия договора страхования может возникнуть необходимость в изменении некоторых его условий. Такие изменения оформляются дополнительным соглашением (аддендумом), являющимся неотъемлемой частью договора.

Адде́ндум — письменное дополнение к ранее заключенному договору страхования или перестрахования, в котором содержатся согласованные между сторонами изменения ранее оговоренных условий. Прилагается к основному договору.

Порядок оформления дополнительного соглашения такой же, как и при заключении договоров страхования.

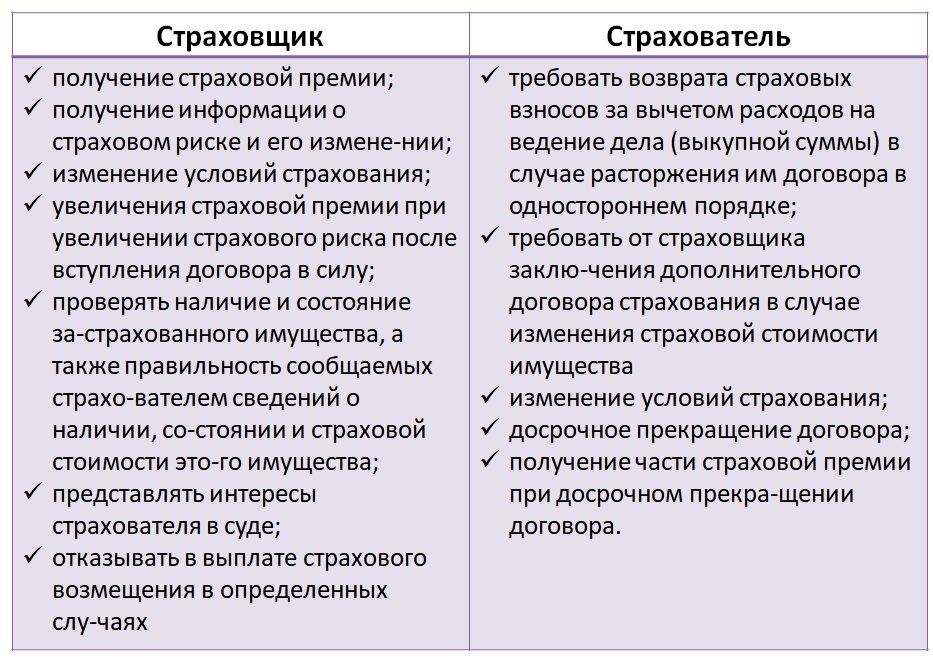

Обязанности страховщика

ü ознакомить, потенциального страхователя с правилами страхования до заключения договора страхования;

ü выдать страхователю полис в сроки, указанные в договоре страхования;

ü после наступления страхового случая выплатить страховое возмещение в указанный в договоре срок со дня составления страхового акта и получения всех необходимых документов от компетентных органов;

ü в случае проведения страхователем мероприятий, уменьшивших риск наступления страхового случая и размер возможного ущерба застрахованному имуществу, либо в случае увеличения его действительной стоимости перезаключить по заявлению страхователя договор страхования с учетом этих обстоятельств;

ü не разглашать сведения о страхователе и его имущественном положении.

Обязанности страхователя

ü сообщить страховщику при заключении договора страхования все известные страхователю обстоятельства, имеющие существенное значение для оценки страхового риска, а также обо всех заключенных или заключаемых договорах страхования в отношении данного объекта страхования;

ü уплатить страховой взнос в размере, сроки и порядке, указанные в договоре страхования;

ü немедленно извещать страховщика о наступлении страхового случая и принимать меры к спасению имущества и к сохранению оставшегося имущества до прибытия страховщика;

ü принять необходимые меры в целях предотвращения и уменьшения ущерба застрахованному имуществу при страховом случае;

ü немедленно сообщать страховщику обо всех существенных изменениях в риске, касающихся застрахованного имущества.

Права страховщика и страхователя

Права страховщика и страхователя

Основания освобождения страховщика от страховой выплаты: имущественное страхование

ГК РФ устанавливает основания освобождения страховщика произвести страховой выплаты. Основаниями для отказа страховщика от осуществления страховой выплаты являются:

ü умышленные действия страхователя, застрахованного лица или выгодоприобретателя, направленные на наступление страхового случая (ст. 963 ГК РФ);

ü сообщение страхователем страховщику заведомо ложных сведений, имеющих значение для определения вероятности страхового случая и размера возможных убытков (ст. 934 ГК РФ);

ü завышение страховой суммы, явившееся следствием обмана со стороны страхователя (ст. 951 ГК РФ);

ü договор страхования имущества заключен при отсутствии у страхователя или выгодоприобретателя интереса в сохранении застрахованного имущества (ст. 930 ГК РФ);

ü неуведомление или несвоевременное уведомление страховщика страхователем о наступлении страхового случая (ст. 961 ГК РФ).

Основания освобождения страховщика от страховой выплаты

Если законом или договором не предусмотрено иное, страховщик освобождается от выплаты страхового возмещения и страховой суммы, когда страховой случай наступил вследствие:

ü воздействия ядерного взрыва, радиации или радиоактивного заражения;

ü военных действий, а также маневров или иных военных мероприятий;

ü гражданской войны, народных волнений всякого рода или забастовок.

Страховщик освобождается от выплаты страхового возмещения по договору имущественного страхования, если иное не предусмотрено условиями договора, за убытки, возникшие вследствие изъятия, конфискации, реквизиции, ареста или уничтожения застрахованного имущества по распоряжению государственных органов. (ст. 964 ГК РФ).

Прекращение договора страхования

Прекращение договора страхования, согласно законодательству, имеет варианты:

- страховое отношение и договор, соответствующий ему, завершаются по истечении срока, записанного в договоре и полисе; (п.3 ст.425 ГК РФ; ст.343 ГК РФ)

- страховое отношение и соответствующий ему договор считаются прекращенными при выполнении страховщиком обязательств перед страхователем в полном объеме (п.1 ст. 958 ГК РФ)

- страховое отношение и соответствующий ему договор прекращаются при чрезвычайном расторжении последнего (из-за смерти страхователя, банкротства предприятия, полной утраты имущества, признания договора страхования недействительным и т.д.). (п.1 ст. 958 ГК РФ).

Прекращение договора страхования

Основаниями для досрочного прекращения договора страхования являются как объективные, так и субъективные обстоятельства.

Объективные обстоятельства - договорные обязательства не могут быть исполнены из-за отсутствия объекта страхования.

Субъективные обстоятельства: страхователь выражают свою волю о расторжении договора (п.2 ст. 958)

Договор страхования может быть прекращен досрочно по требованию страхователя или страховщика, если это предусмотрено условиями договора страхования, а также по соглашению сторон.

Лекция 7. Внешнеторговый контракт.

В условиях рыночных отношений внешнеторговые сделки осуществляются в договорной форме. Договоры оформляются в виде внешнеторгового контракта. В большинстве случаев договор страхования является неотъемлемой частью торговой сделки. Вопрос о том, кто и за чей счет производит страхование, решается при заключении этих сделок.

Внешнеторговый контракт – это договор в письменной форме, фиксирующий коммерческие отношения между сторонами, являющимися субъектами различного гражданства. В контракте устанавливаются определенные права и обязанности партнеров (договорные условия, порядок их исполнения, ответственность).

Структура внешнеторгового контракта

Контракт по внешнеторговым сделкам купли-продажи содержит обычно несколько разделов:

§ сведения о сторонах, заключивших контракт (точное наименование и реквизиты сторон);

§ предмет договора;

§ цена и общая сумма;

§ сроки поставки, условия платежа, гарантии продавца;

§ упаковка и маркировка;

§ штрафные санкции;

§ страхование;

§ согласованное определение обстоятельств непреодолимой силы (форм-мажор), арбитраж и др.

Риски при транспортировке товаров в экспортно-импортных сделках

При перемещении товара от производителя (экспортера) к потребителю (импортеру) с использованием транспортных услуг он может быть подвержен риску полной или частичной утраты или порчи (повреждения), что принесет отправителю-экспортеру материальный ущерб. В международных повреждениях или утраты при транспортировке.

Практика внешнеэкономической деятельности по экспорту-импорту товаров и услуг опирается на систему договоров страхования, которые предоставляют определенные гарантии экспортерам и импортерам при возникновении различных непредвиденных обстоятельств.

Основные условия страхования устанавливаются в контракте, в нем фиксируются:

ü обязанности продавца и покупателя по страхованию груза;

ü длительность и объем страховой гарантии;

ü условия страхования.

Инкотермс

Инкотермс – международные правила по толкованиюнаиболее широко используемых торговых терминов в области внешней торговли.

Международные торговые термины представляют собой стандартные условия договора международной купли-продажи, которые определены заранее в международно-признанном документе различной интерпретации таких терминов в различных странах.

Базисные условия поставок

Комплекс основных положений контракта, обязанностей импортеров и экспортеров, вытекающих из Инкотерм, получил название базисных условий контракта, или базисных условий поставки.

Возможные риски при осуществлении внешнеторговых сделок отражены в базисных условиях поставки товаров Инкотермс 2010.

Чтобы исключить возможные споры и претензии, правила Инкотермс 2010 фиксируют и регламентируют момент передачи права собственности на товар, переход риска от продавца к покупателю (и, соотвественно, ответственность за испортившийся в пути товар, неправильное оформление документов на груз и т.д).

15.12. 2017 Лекция 7. Страхование транспортного обеспечения м\н перевозки

Процесс перемещения товаров, сырья, материалов, людей служит необходимым условием функционирования для всех видов ВЭД. Использование транспорта необходимо:

§ В м\н торговле товарами,

§ В производственно-сбытовой кооперации,

§ При строительстве объектов за рубежом и в России с помощью иностранных партнеров,

§ В деятельности предприятий с зарубежными инвестициями,

§ При организации туризма,

§ При организации м\н выставок и ярмарок.

Под м\н перевозками следует понимать перевозка грузов, пассажиров между несколькими странами, особенность которых заключается в обязательном пересечении границы как минимум двух смежных стран.

Виды транспортного страхования

§ Основные риски связаны с транспортировкой товаров, поэтому большое значение имеет транспортное страхование грузов (карго)/

§ Одним из видов транспортного страхования является страхование фрахта - страхование платы за перевозку груза;

§ Страхование средств транспорта (КАСКО);

§ Страхование контейнеров;

§ Страхование ответственности участников ВЭД: перевозчиков, экспедиторов, таможенных перевозчиков, таможенных представителей (брокеров), владельцев складов временного хранения и таможенных складов.

Страхование грузов

Страхование грузов – древнейший вид страхования, зародившийся в XIV в. в Италии вместе с морским страхованием.

Одним из важнейших видов страхования, регулируемых м\н правилами, поскольку перевозки часто осуществляются из страны-экспортера в страну-импортера, пересекая границу как минимум двух смежных стран.

В России страхование грузов производится с середины XIXв. для товаров, перевозимых по волжско-каспийским путям, а также поставляемых на экспорт.

До 1917 года отечественное страховое законодательство было основано на положениях германского и французского права. Начиная с 1920 года страхование грузов производится по правилам Ингосстраха - составлены с учётом международных правил страхования грузов и ориентированы на внешне торговые операции.

Документы, регулирующие международные правила страхования грузов

§ Закон о морском страховании, изданный в Англии в 1906г.,

§ Брюссельская конвенция о коносаменте 1924г.,

§ Гамбургские правила: Конвенция ООН о морской перевозке грузов (Гамбург, 1978г.);

§ Варшавская конвенция об унификации правил, касающихся международных воздушных перевозок;

§ Конвенция о договоре международной дорожной перевозки грузов (Женева, 1956г.);

§ Соглашения, касающиеся международного грузового сообщения по железным дорогам, 1966 и др.

Общепризнанным мировым центром по разработкам правил морского страхования и перевозок до сих пор является Лондонский интитут страхования.

Что такое "груз"?

ГРУЗ– объект перевозки, принятый перевозчиком в установленном порядке, за своевременность доставки которого он несет ответственность в соответствии с транспортным законодательством РФ.

Пример ФЗ "О федеральном ж/д транспорте" от 20 июля 1995г.: объект ж/д перевозки (изделия, предметы, полезные ископаемые, материалы и др.), принятый ж/д дорогой в установленном порядке к перевозке, за своевременность доставки и сохранность которого железная дорога несет предусмотренную уставом железных дорог РФ отвественность".

Лицензируемые виды страхования гражданской ответственности (п. 1 ст. 32.9 Закона)

v страхование гражданской отвественности владельцев автотранспортных средств;

v страхование гражданской ответственности владельцев средств водного транспорта;

v страхование гражданской ответственности владельцев средств воздушного транспорта;

v страхование гражданской ответственности владельцев средств железнодорожного транспорта;

v страхование гражданской ответственности организаций, эксплуатирующих опасные объекты;

v страхование гражданской ответственности за причинение вреда вследствие недостатков товаров, работ, услуг;

v страхование гражданской ответственности за причинение вреда третьим лицам;

v страхование гражданской ответственности за неисполнение или ненадлежащее исполнение обязательств по договору;

v страхование предпринимательских рисков;

страхование финансовых рисков.

Страхование грузов как вид имущественного страхования

Страхование грузов -вид имущественного страхования, в котором объектом страхования являются имущественные (в том числе финансовые) интересы, связанные с владением, пользованием, распоряжением грузом с момента его отгрузки до момента выгрузки, предусматривающие обязанности страховщика по страховым выплатам в размере полной или частичной компенсации ущерба, нанесенного повреждением или уничтожением (пропажей) груза (товаров, багажа или иных грузов), независимо от способа его транспортировки.

Особенности страхования грузов:

В отличие от страхования других видов имущества:

1. Страховая сумма может превышать стоимость груза на месте его приобретения, так как его цена в пункте доставки больше цены в пункте отправления ( +10% от первоначальной стоимости груза при таксированном полисе).

2. Технология и состав страховой защиты должны учитывать технологию процесса доставки грузов:

a. Переход груза из под контроля собственника под контроль перевозчика,

b. Перевозчиков и видов транспорта может быть несколько; необходимо, чтобы на всех стадиях была страховая защита,

c. Перевозка может осуществляться по территории различных стран - необходимо учитывать особенности международного права.

3. Грузоперевозки носят периодический характер на долговременной основе, что требует упрощения процедуры страхования;

4. Необходимо учитывать специфику грузоперевозок. (нар.рис)

Классификация грузов: по способам перевозки и перегрузки

- Генеральные,

- Массовые,

- Особорежимные грузы.

Генеральные грузы

Категорию генеральных составляют различные штучные грузы, упакованные в стандартную тару (ящики, мешки, тюки, бочки и др) или без нее, которые в качестве тарных и штучных грузов

· можно пересчитать в отдельности и

· принимаемые к перевозке по счету грузовых мест, в т.ч.

- по размерам: обычные, длинномерные (длиной свыше 3м) и негабаритные;

- по массе: легковые и тяжеловесные (массой свыше 5т )

В частности, готовая продукция; машины и оборудование; электротехнические товары, автомашины; продовольствие.

Массовые грузы

Массовые грузы представляют собой определенную структурную массу, перевозимую в больших количествах без упаковки, в том числе:

- наливные (нефть, нефтепродукты, сжижженые газы, животные жиры, растительные масла и др.);

- навалочные (руда, рудные концентраты, удобрения и др.);

- лесные (круглый лес, пиломатериалы, технологическая щепа).

В категории навалочных грузов выделяют собственно навалочные и насыпныегрузы.

Навалочные -преимущественно грузы минерального происхождения, перевозимые без тары - навалом - и принимаемые по весу. К основным из них следует отнести:

- руды и концентраты руд ( железная руда и рудный концентрат, марганцевые руды, серный колчедан, апатитовый концентрат, магнезит, бокситы, глинозем);

- угли (бурый, каменный, антрацит);

- химические грузы (карбамид, сульфат аммония, хлористый калий, суперфосфат, фосфорная мука, сера, фосфориты);

- минерально- строительные материалы.

Насыпные -грузы, перевозимые без тары, в основном пищевые, такие как зерновые грузы (пшеница, рожь, ячмень, овес, кукуруза в зерне и др.), сахар- сырец, патока, щрот, тапиока и т.п.

Особенностью их является гигроскопичность и сыпучесть.

Насыпные грузы отличаются от навалочных большей сыпучестью и однообразием отдельных частиц груза.

Особорежимные грузы

Категорию особорежимных грузов составляют:

· опасные грузы (вещества и предметы, которые вследствие их специфических свойств при хранении, перевозке, перегрузке могут служить причиной повреждения транспортного средства, складов, перегрузочных устройств, а также увечий, отравления, ожогов, облучения или заболевания людей);

· скоропортящиеся грузы (пищевые продукты, при хранении и транспортировке которых необходимо соблюдать определенный температурно-влажностный и вентиляционный режимы);

· живой груз (скот и птица) и сырые животноводческие продукты (шерсть, шкуры и т.п.), перевозка которых допускается только после веринарно-сантирного освидетельтсвования.

Специальные виды грузов, имеющие значительные особенности страхования

· ценные грузы - драгоценные металоы, банковские банкноты, монеты (так называемые грузы "species" - "специи",

· выставочные грузы - делятся на собственно экспонаты и культурные ценности как грузы, перевозимые для последующего экспонирования.

Способ транспортировки

· Наземный

· Воздушный

· Водный

· Морской

· Смешанные перевозки

· МПО

Характер транспортировки по отношению к территории страны

· Экспорт

· Импорт

· Транзит

· Внутренняя

Груз, которому причинен ущерб – аварийный. Для каждого из грузов существует определенный риск, который делает их грузами повышенной убыточности, вызывающим определенные убытки.

Страховые риски при транспортировке грузов

К страховым случаям в правилах страхования любого имущества, в том числе и грузов относятся: порча, утрата, гибель

Ответственность страховщика наступает при двух условиях:

1. Эти случаи записаны в правилах страхования;

2. Они являются следствием только страховых причин, которые записаны в договоре страхования.

Основные принципы формирования рисков, реализация которых обеспечивается страховой защитой:

- Метод исключения, т.е. по этому принципу страхуется груз от вех рисков, за исключением некоторых;

- Метод включения, т.е. груз считается застрахованным только от тех рисков, которые перечислены.

Оговорки Института Лондонских страховщиков по страхованию груза

ABC оговорки – три варианта страхования, которые отличаются разной степенью ответственности страховщика за возможные риски.

Оговорка А: условие " С ответственностью за все риски"

Условие " С ответственностью за все риски" является наиболее широким, Но отнюдь не покрывает " Все риски". Из этих условий исключаются риски.

v повреждения и гибели груза от всякого рода военных действий, орудий войны, пиратских действий, конфискации, ареста или уничтожения по требованию властей (эти риски могут быть застрахованы за дополнительную плату);

v радиации, умысла и грубой неосторожности страхователя или его представителей, нарушения установленных правил перевозки, пересылки и хранения грузов, несоответствия упаковки;

v влияние трюмного воздуха или особых свойств груза;

v огня или взрыва, если без ведома страховщика на судно одновременно были погружены вещества, опасные в отношении взрыва и самовозгорания;

v недостачи груза при целости наружной упаковки (недовложения);

v повреждения груза грызунами, червями, насекомыми;

замедления в доставке груза и падения цен.

Оговорка B: условие " С ответственностью за частную аварию"

Условие страхования "С ответственностью за частную аварию" имеет твердый перечень рисков, по которым страховщик несет ответственность. Из ответственности по этому условию точно так же исключаются риски, которые не покрываются условием "Все риски".

К страхуемым рискам относятся следующие 5 групп:

Ø огонь, молния, буря, вихрь и другие бедствия, крушение или столкновение судов, самолетов и других перевозочных средств между собой или удара их о неподвижные или плавучие предметы, посадка судна на мель, провал мотов, взрыв, повреждение судна льдом, подмочка забортной водой;

Ø пропажа судна или самолета без вести;

Ø несчастные случаи при погрузке, укладке, выгрузке груза и приеме судном топлива;

Ø общая авария;

Ø все необходимые и целесообразные произведенные расходы по спасению груза, а также по уменьшению убытка и по установлению его размера, если убыток возмещается по условиям страхования.

Оговорка С: условие страхования "Без ответственности за повреждения, кроме случаев крушения"

Условие страхования "Без ответственности за повреждения, кроме случаев крушения", по перечню страховых случаев, при которых подлежат оплате убытки, и по совокупности исключений из страхового покрытия, в целом совпадает с оговоркой B (с условиями "С ответственностью за частную аварию").

Разница: по условию С страховщик в обычных условиях несет ответственность только за случаи полной гибели всего или части груза, а за повреждение груза отвечает лишь в случае какого-либо происшествия (в целом именуемых крушением) с транспортным средством (судном).

Авария в страховании грузов

Под аварией обычно принято понимать любые поломки, которые могут произойти:

· с оборудованием и сооружениями на суше;

· с транспортными средствами на море: поломки, взрывы, пожары, столкновения судов, посадка на мель и т.п.

В морском праве: под аварией понимается не само происшествие, а убытки и расходы, причиненные этим происшествием морскому предприятию.

Эти убытки делятся на:

· убытки общей аварии, которые распределяются между всеми участниками морского предприятия, и

· убытки частной аварии, которые падают на владельца поврежденного имущества.

При всех условиях страховщик возмещает:

· убытки и расходы по общей аварии;

· необходимые и целесообразно произведенные расходы по спасению груза и по уменьшению убытка.

Общая авария

Общая авария – убытки из за намеренно и разумно произведенных чрезвычайных расходов или пожертвований ради общей безопасности, в целях сохранения от общей опасности имущества, участвующего в общем морском предприятии – судна, фрахта и перевозимого судном груза.

Чтобы убыток был признан общей аварией, необходимы четыре условия:

Ø преднамеренность,

Ø разумность,

Ø чрезвычайность,

Ø цель действий - спасение груза, судна и фрахта от общей опасности.

Если не окажется хотя бы одного из этих условий, убыток будет

признан частной аварией.

Убытки, относимые к общей аварии

§ вызванные выбрасыванием груза за борт судна, а также убытки, причиненные судну или грузу вследствие пожертвования ради общей безопасности, в частности вследствие проникновения воды в трюм через открытые для выбрасывания груза люки или другие сделанные для этого отверстия;

§ убытки, причиненные судну или грузу в связи с тушением пожара на судне, в том числе убытки от проведенного в этих целях выбрасывания судна на берег или затопления горящего судна, НО к ним не будут отнесены убытки от сгоревших грузов, которые являются частной аварией их владельца;

§ убытки, причиненные судну или грузу намеренной посадкой судна на мель, независимо от того, могло ли судно быть вынесено на мель само;

§ убытки, причиненные судну повреждением двигателей, других машин или котлов судна при снятии судна с мели;

§ чрезвычайные расходы на облегчение находящегося на мели судна посредством перегрузки груза, топлива или предметов снабжения из судна на лихтеры, на найм лихтеров и на обратную их погрузку на судно, а также другие понесенные вследствие этого убытки;

§ расходы и убытки, связанные с вынужденным заходом судна в порт или иное место убежища либо возвращение судна в порт или иное место погрузки груза вследствие несчастного случая или другого чрезвычайного обстоятельства, вызвавшего необходимость такого захода или возвращения ради общей безопасности. (п. 1, ст. 286 КТМ РФ).

Частная авария

Убытки, не попадающие под признаки общей аварии, признаются частной аварией.

Такие убытки не подлежат распределению между судном, грузом и фрахтом, и их несет тот, кто их потерпел, или тот кто несет ответственность за их причинение. (п. 1 ст. 297 КТМ РФ).

Частная авария

Не признаются общей аварией, даже при наличии признаков, указанных в п.1, ст. 284 КТМ РФ:

1) стоимость выброшенного за борт груза, перевозившегося на судне с нарушением правил и обычаев торгового мореплавания;

2) убытки, причиненные в связи с тушением пожара на судне вследствие воздействия дыма или нагревания;

3) убытки, причиненные обрубанием обломков или частей судна, ранее снесенных или фактически утраченных вследствие морской опасности;

4) убытки, причиненные форсированием работы двигателей либо иной работой двигателей, других машин или котлов судна, находившегося на плаву;

5) любые убытки или потери, понесенные судном или грузом вследствие увеличения продолжительности рейса (убытки от простоя, изменения цен и другие).

Страхование фрахта

Страхование фрахта - страхование платы за перевозку груза.

Страховой интерес во фрахте имеет не только судовладелец, но и грузовладелец, в зависимости от того, на чьем риске находится фрахт. Это, зависит от условий оплаты фрахта, предусмотренных договором перевозки, и закона. От того, кто имеет интерес в страховании фрахта, зависит и порядок его страхования.

Грузовладелец заинтересован в страховании фрахта, если по условиям договора перевозки фрахт подлежит оплате в любом случае, в том числе в случае гибели судна. В этом случае доходы от фрахта не зависят от сохранности доставки товаров в порт назначения и стоимость фрахта декларируется как часть стоимости груза и считается застрахованной в рамках страхования груза.

Страхование фрахта производится в интересах и грузовладельца, и перевозчика, если фрахт оплачивается при доставке груза в порт назначения.

В зависимости от условий оплаты фрахта в качестве страхователя могут выступать владелец груза, перевозчик (судовладелец) либо тот и другой вместе. Страхование фрахта обычно включается в договор либо страхования судна, либо страхования груза. Обычно фрахт оплачивается по завершении перевозки.

Страхование средств транспорта (каско)

Страхование каско - страхование только самих средств транспорта (в комплектации завода-изготовителя) и не включает в себя страхование пассажиров, перевозимого имущества, ответственности перед третьими лицами и т.д.

Страхование средств транспорта, судов, самолетов, автомашин и т.п. - проводится на случай наступления страховых событий (рисков), предусматривающих по выбору страхователя полное или частичное покрытие ущерба, причиненного повреждением, уничтожением или утратой транспортного средства.

Независимо от выбранного варианта страхования не возмещаются убытки, произошедшие в результате:

ü военных действий,

ü введения военного положения,

ü гражданских волнений,

ü радиоактивного заражения.

Страхование контейнеров

Объект страхования- сами контейнеры как емкости для помещенных в них грузов.

Виды страхования контейнеров:

ü Страхование от всех рисков.

Страховщик принимает на себя ответственность в пределах обусловленных лимитов за риски их полной гибели и повреждения в течение периода страхования, включая перевозку контейнеров на палубе.

Страховщик не несет ответственности:

· за естественный износ или постепенное ухудшение качества контейнеров;

· за их гибель, повреждения и возможные расходы, вызванные задержкой рейса или естественными свойствами объекта страхования;

· в тех же случаях, что и при страховании грузов.

ü Страхование от полной гибели.

Возмещаются убытки гибели контейнеров, падающая на контейнеры доля по общей аварии (расходы по спасению контейнеров и предотвращению или уменьшению убытков), подлежащих оплате по условиям страхования).

Затраты на ремонт контейнеров (кроме случаев общей аварии) по данному условию страхования возмещению не подлежат.

ü Страхование риска гражданской ответственности владельцев или арендаторов контейнеров.

Возмещаются убытки за вред, который может быть причинён личности или имуществу третьих лиц в связи с использованием контейнеров.

Дата добавления: 2018-03-01; просмотров: 1625;