Ни один из этих способов не обеспечивает полного исключения риска.

Управление риском. Страхование в системе методов

Управление риском- это совокупность способов, приемов, методов, мероприятий, направленных на минимизацию риска.

В теории и практике известны три основных способа управления рисками:

− поглощение риска,

− уклонение от риска,

− разделение и передача риска.

Способы управления рисками: поглощение риска

Используется субъектом, если:

Ø величина риска невелика, и расходы по управлению риском сопоставимы с предполагаемыми убытками;

Ø риск влечёт за собой возможность получения дополнительной прибыли (возможно реализация шанса);

Ø субъект не имеет необходимого объёма информации о риске или не умеет идентифицировать риск.

Одним из вариантов поглощения риска является формирование специальных фондов, натуральных или денежных средств для покрытия убытков - самострахование (самозащита).

Избежание ( уклонение от риска, избегание, избежание, исключение) - решение не быть вовлечённым в рискованную ситуацию или действие, предупреждающее вовлечение в неё (ГОСТ Р 51897 - 2002).

Достоинство метода - самодостаточность.

Применяемся не очень широко:

ü полностью уклониться от рискачаще всего невозможнотехнически;

ü избежание одногориска может привестик возникновению других видов риска;

ü отказот риска может привести не только к отказу от предполагаемых убытков, но и к отказу от прибыли (шанса).

Метод примеряетсятолько в отношении наиболее тяжелых рисков, когда предполагаемые убытки и их потенциальный объём велики и не поддаются корректировке другими методами.

Разделение и передача риска = страхование.

Страхование- процесс, в котором группафизических и юридических лиц, подвергающихся однотипному риску, вносит средства в страховой фонд, члены которого в случае потерь получают компенсацию.

Основная цель страхования - распределение убытковмежду большими количеством участников стразового фонда (страхователями).

Ни один из этих способов не обеспечивает полного исключения риска.

На практикеобычно применяют различное сочетание всех трёх способов в зависимости от вида деятельности в ожидаемых опасностей.

Страхование -основной и достаточно универсальный способ передачи риска профессиональной организации - страховщику.

Взаимосвязь понятий " страховой риск", " страховое событие", "страховой случай"

| Страховой случай |

| Ущерб |

| Компенсации |

| Рискованные ситуации |

Страховое событие - конкретное явление потенциально опасное для объекта.

Страховой случай- совершившее событие, предусмотренное договором страхованияили законом, с наступлением которого возникает обязанность страховщика произвести страх. выплату страхователю, застрах. лицу, выгодоприобретателю или иным третьим лицам (ст. 9 п.2 )

Отличие понятий « страховой риск», « страховой случай» страховой случай означает реализованную возможность причинения ущерба объекту страхования, а страх. событие – потенциальная возможность.

экономич. отнош.-ия м/д его участниками

| Экономическое содержание страхования |

цель этих отн-ий

ср-ва достиж-ия цели

Экономич. содержание страх-ия ВЭД

Как экономич. категория представляет собой сист-му перераспред. экономич. отн-ий замкнут. круга уч-ов по поводу:

ü формир-ия за счёт их денеж. взносов целевого страх. фонда и

ü расход-ия средств

− для возмещения возмож. ущерба участникам при наступлении ЧС;

− на матер.обеспечение граждан при наступлении некот. событий в их жизни.

Резюме:

Страхование – это отношения по защите интересов физ. и юр. лиц, РФ, убъектов РФ и муницип. образов. при наступлении опред. страх. случаев за счёт ден. фондов, формир. страховщиками из уплач. страх. премий (страх. взносов), а также за счёт иных сре-в страховщиков (п. 1., ст. 2)

Функции страхования:

компенсационная;

компенсационная;

предупредительная;

предупредительная;

сберегательная;

сберегательная;

контрольная.

контрольная.

1.Компенсационная функция страхования:

Осн. обществ. назначение страхования – возмещение ущерба (компенсация) пострадавш. лицам в целях защиты их интересов при наступлении рисковых обст-в;

− в рамках компенсацион. функции происходит перераспределение ден. ресурсов между участниками страх-ия в связи с последующими случ. страх. событий.

2.Предупредительная функция страхования:

Функция отражает одно из осн. св-в и качеств. признаков категории страхов-ия – экономич. заинтересованность всех участников страх. отношений (страхователей и страховщика) в не наступлении рисков, влекущих негатив. последствия одинаково для всех.

− выражается в принимаемых мерах по уменьшению вероятности наступления страх. случаев, степени их разрушит. воздействия и масштабов предполаг. убытков.

Предупреждение рисков со стороны страховщика связано с использ-ем части страх. платежей (предупредит. фонд) на постоянное осущ-ие превентивных мероприятий.

3.Сберегательная функция страхования:

Выражается в потребности страх. защиты имущ-ва, доходов и личн. интересов страхов-ей с целью экономии собств. сред-в и их сохран0ие в случае наступления неблагопр. событий.

Сбер. функция наиболее полно проявляется в накопит. видах страх-ия (страх-ие на дожитие до опред. возраста (страх. жизни), страх-ие пенсий, страх-ие детей и др.), которые имеют долгосрочн. хар-р действия и форму регуляр. уплаты взносов, относит-но низких в сравнении с выплатами страх. сумм.

4.Контрольная функция страхования:

Реализ-ся в процессе формир-ия и расход-ия ср-в страх. фонда. включая и стадию анализа финн. рез-ов страх. деят-ти. Данная ф-ия вытекает из указ. выше 3х специф. функций и проявляется одновременно с ними в конретн. страх. отнош-ях, в условиях страх-ия.

− в соот-ии с действующ. зак-ом осущ-ся постоянный финн. контроль за правильностью проведения страх. операций страховщиком как на стадиях аккумулир-ия ср-в в страх. фонде, так и в процессе их вложений в инвестиц. объекты.

Страховой рынок и его стр-ра

Страховая деятельность (страх. дело) (п.2. ст.2) –сфера деят-ти:

ü страховщиков – по страхов-ию, перестрах-ию, взаимострах-ию, а также

ü страх. брокеров, страх. актуариев – по оказанию услуг, связ. со страхованием, с перестрах-ем.

Предпосылки существования страх. рынка

Предпосылками существования страх. рынка явл-ся выполнение след. условий:

Ø наличие у физ. и юр. лиц спроса на услуги по защите имущ. интересов, т.е. наличие обществ. потребности (спроса) на страх. услуги;

Ø присутствие страховщиков, способных удовлетворять эту потр-ть (форм-ие предложения).

Страховой рынок –это сов-ть экономич. (денеж.) отнош., где объектом купли –продажи выступает специф. товар – страх. услуга, формир-ся предложение и спрос на неё.

Страховой рынок –сложная интегрир. сис-ма, включающ.:

a) экономич. субъекты и их интересы;

b) объект страх. отн-ий;

c) ср-ва, при помощи которых удовлетворяются интересы всех уч-ов.

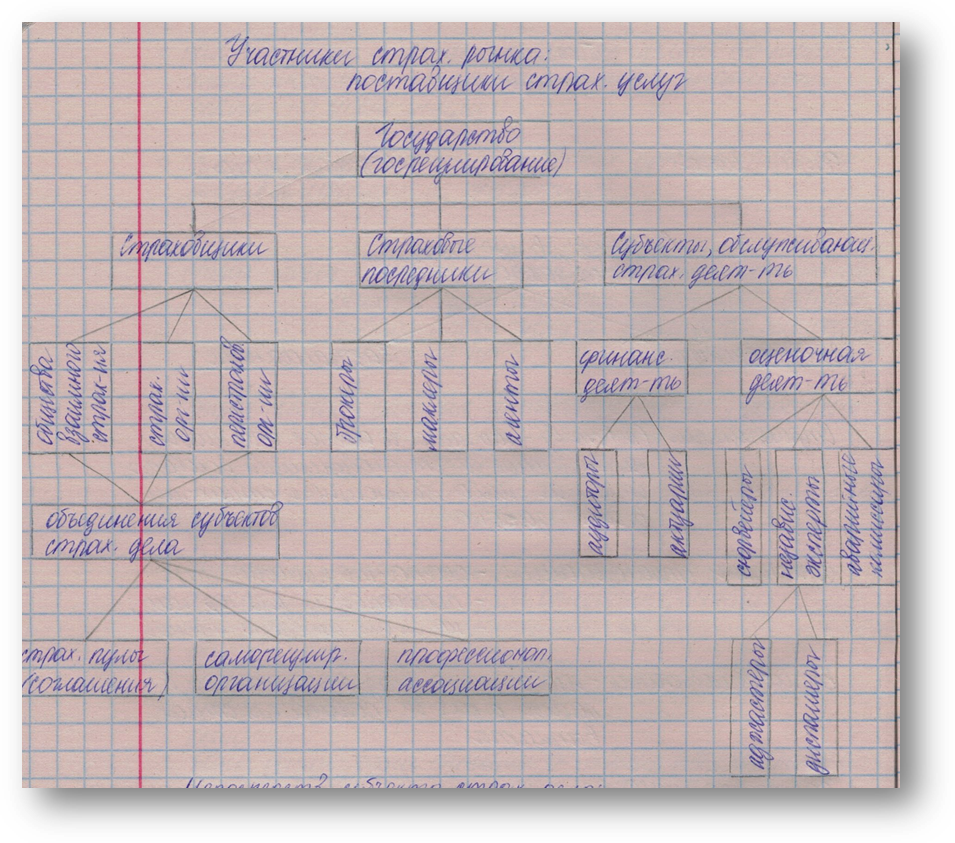

Участники страх. рынка (п.1, ст. 4.1):

· страхователи, застрах. лица, выгодоприобретатели;

· страх. орг-ии, в т.ч. перестраховоч. орг-ии;

· общества взаимного страх-ия;

· страховые агенты;

· страховые брокеры;

· актуарии;

· Банк Росии, осущ. функции по регул-ию, контролю и надзору в сфере страх. деят-ти (страх. дела);

· объедин-ия субъектов страх. дела, в т.ч. саморегулир. орг-ии;

· специализ. депозитарии.

Участники страх. рынка:

| Покупатели(страхователи) |

| Физические лица |

| Юридические лица |

| Субъекты, в чью пользу заключ-ся договоры страх-ия |

| Выгодоприобретатели |

| Застрохованные |

Страхователи (п.1 ст. 5) – юр. лица и дееспособ. физ. лица, заключившие со страховщиками договоры страх-ия либо являя-ся страх-ми в силу закона. Признаки страхователей:

− дееспособ-ть для физ. лиц;

− правоспос-ть для юр. лиц;

− наличие интереса и денег;

Выгодоприобретатель - любое лицо, указ. страхователем в полисе в кач-ве получателя страх. выплаты.

Застрахов. лицо – это лицо, чьи жизнь, здоровье, трудоспособ-ть, доходы, ответ-ть и др. имущ. интересы застрахованы к-л.

Если страх-ль заключил договор страх-ия в свою пользу, он становится одновременно и выгодоприобретателем и застрахованным.

Участники страхового рынка:

Непосредств. субъекты страх. дела:

· страх. организации;

· общества взаимного страх-ия;

· страх. брокеры.

Деят-ть субъектов страх. дела подлежит лицензированию!

Сведения о субъектах страх. дела подлежат внесению в Едины гос. реестр субъектов страх. дела.

В названии (наим-ии) субъекта страх .дела должно содержаться:

Ø указание на организационно – правовую форму субъекта;

Ø вид осуществл. деят-ти - «страх-ие» или «перестрах-ие», либо «взаимное страх-ие» либо «страх. брокер»;

Ø обозначение, индивидуализир. субъект страх дела (его название) (п. 2, п.3 ст. 4.1)

Лекция 4.

Классификатор страхования –это научное деление страхования на систему взаимосвязанных звеньев по определенным признакам:форма поведения, объект страхования, род опасности и т.д.

Классификация в страховании влияет:

· на условии лицензирования страховой деятельности;

· осуществление надзора и контроля за деятельностью страховых организаций;

· формирование страховых резервов;

· организацию сбора статистических данных для расчета тарифов;

· маркетинговую политику страховщика и др.

Класс-ия по содержанию и по форме

Современ. российская практика страх-ия базируется, прежде всего, на класс-ии страх-ия в разрезе двух аспектов:

ü по форме страхования – осн. критерий волеизъявления сторон страх. отн-ия;

ü по содержанию страх-ия – осн. критериал. признак различия объектов страх-ия.

ü

Обязат. страх-ие в силу закона –это страх-ие, при котором обяз-ть страховать конкретный имущ. интерес возлаг-ся на страхов-ля непосредственно нормами закона.

Страхование осущ-ся за счёт страх-ля или за счёт заинтересов. лиц.

Обязат. гос. страхов-ие относится к обязат. страхов-ию в силу закона, однако ему присущи некоторые особ-ти:

· оно проводится в отнош-ии жизни, здоровья и имущ-ва гос. служащих опред. категорий;

· страхов-ми являются ФОИВ;

· источником уплаты страх. премии явл-ся ср-ва, выделяемые на эти цели из соотв. бюджета мин-вами и иным ФОИВ (страхователям) (п.1 ст. 969 ГК РФ).

Виды обязат. гос. страхов-ия:

1. военнослужащие и лица, призванные на военные сборы ( ФЗ «О статусе военно-служащих» № 76-ФЗ);

2. сотрудники милиции (ФЗ «О милиции» № 1026 -1);

3. сотрудники налоговых органов (ФЗ « О налог. органах РФ»);

4. военнослужащие и работники гос. противопол. службы;

5. прок-ры и следователи;

6. спасатели;

7. ДЛ ТО;

8. депутаты Совета Федерации и ГД;

9. космонавты и т.д.

Обязат. стр-ие в силу договора – это страх-ие, при котором обяз-ть заключать договор для страхов-ля вытекает не из нормы конкретн. закона, а из условий договора.

Общ. принципами всех видов обязат. страхования в силу закона явл-ся:

- полнота охвата объектов – из объектов страх-ия не делается исключений;

- опр-ие законом или в установл. законом порядке иными правовыми актами – указами Пр-та РФ, пост-ми Пр-ва РФ существенных условий договора:

− предметов страхования;

− страхов. случаев (V ответ-ти страховщика),

− размера страх. суммы,

− страх. тарифа (п. 2 стэ. 969 ГК РФ).

Добровольное страхование

Проводится на основе свободного принятия решения о страховании и рег-ся договором, заключ. м/д страховщиком и страхователем.

Общ. условия, на которых заключ-ся такой договор, опред-ся стандарт. правилами страхов-ия, разработ. страховщиками и утвержден. органами страх. надзора. При этом страх-ль и страховщик могут договариваться о внесении доп-ий и исключ-ий в эти правила. Все изменения должны быть отражены в конкретн. договоре, заключ. и подписанном обеими сторонами.

Принципами добровольн. страх-ия явл-ся:

· волеизъявление сторон: договор страх-ия заключ-ся при наличии желания страх-ля приобрести страх. защиту, а страховщика – предоставить ее;

· срочность: страх-ие действует в течение опред. периода времени, указанного в договоре;

· выборочность приёма на страхов-ие: страховая защита распр-ся только на те объекты, которые указаны в договоре;

· отсутствие регламентаций при опред-ии существенных условий договора.

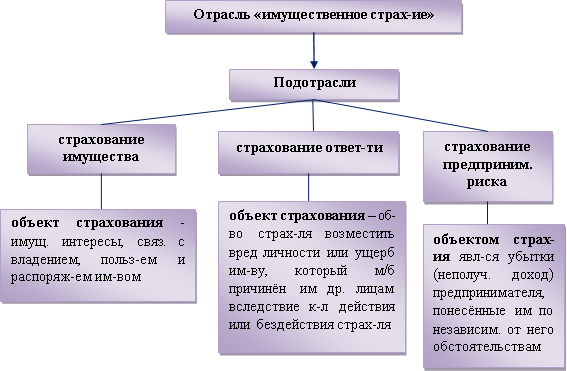

Классификация по объектам страх-ия

Для отражения сущности страх. бизнеса в мировой и отеч. практике польз-ся классификац-ей по объёму страхования (отраслевая классиф-ия). В ней выделяют:

Ø отрасли страхования;

Ø подотрасли в рамках каждой отдел. отрасли;

Ø виды страх-ия внутри подотраслей.

Отрасли страхования – относительно обособленные области страх-ия, связанные с:

− предоставлением страх. защиты для однород. (родственных) объектов страх-ия;

− наличием особых принципов и методов страх. защиты;

− формир-ем и использ-ем страх. фондов;

Подотрасли страхования – сов-ти видов страх-ия однородных (родственных) объектов с характерными для них страх. случаями, условиями и способами страх. защиты.

Виды страхования – страх-ие конкретных однозначн. объектов от конкретн. событий по конкретн. условиям договора страх-ия. (нач.схему ниже)

Классификация по виду страхования

Последним звеном отраслевой классиф-ии (по объекту) явл-ся вид страхов-ия: страхование конкретн. однозначных объектов от характерных для них страх. рисков.

Каждый вид требует разработки спец. правил страх-ия.

Видовая класс-ия явл-ся исходной базой для:

· построения страх. тарифов;

· разработки методики исчисления убытков, наносимых страх. случаями имущ. интересам, и размеров страх. выплат по данным убыткам.

Лицензируемые виды страх-ия (ст. 32.9)

1) страхование жизни на случай смерти, дожития до определенного возраста или срока либо наступления иного события;

2) пенсионное страхование:

3) страхование жизни с условием периодических страховых выплат (ренты, аннуитетов) и (или) с участием страхователя в инвестиционном доходе страховщика;

4) страхование от несчастных случаев и болезней;

5) медицинское страхование;

6) страхование средств наземного транспорта (за исключением средств железнодорожного транспорта);

7) страхование средств железнодорожного транспорта;

8) страхование средств воздушного транспорта;

9) страхование средств водного транспорта;

10) страхование грузов;

11) сельскохозяйственное страхование (страхование урожая, сельскохозяйственных культур, многолетних насаждений, животных);

12) страхование имущества юридических лиц, за исключением транспортных средств и сельскохозяйственного страхования;

13) страхование имущества граждан, за исключением транспортных средств;

14) страхование гражданской ответственности владельцев автотранспортных средств;

15) страхование гражданской ответственности владельцев средств воздушного транспорта;

16) страхование гражданской ответственности владельцев средств водного транспорта;

17) страхование гражданской ответственности владельцев средств железнодорожного транспорта;

18) страхование гражданской ответственности организаций, эксплуатирующих опасные объекты;

19) страхование гражданской ответственности за причинение вреда вследствие недостатков товаров, работ, услуг;

20) страхование гражданской ответственности за причинение вреда третьим лицам;

21) страхование гражданской ответственности за неисполнение или ненадлежащее исполнение обязательств по договору;

22) страхование предпринимательских рисков;

23) страхование финансовых рисков;

24) иные виды страхования, предусмотренные федеральными законами о конкретных видах обязательного страхования.

(пп. 24 введен Федеральным законом от 25.12.2012 № 267-ФЗ).

Классификация по роду опасности

В классифик-ии страх-ия по роду опасности (характерно для имущ. страх-ия) на первое место выходит не объект (строение, тр. ср-во, груз и др.), а род застрах. опасностей, т.е. перечень конкретных событий, угрожающих объекту.

Возможно проводить страх-ие на случай наступления убытков от след. событий:

· огня и сопутствующих рисков (огневое страх-ие);

· стихийных бедствий (бури, урагана, наводнения и др);

· градобитие;

· аварий (газо - , водопроводных сис-м и т.д);

· кражи со взломом;

· перерывов процесса производств. деят-ти и др.

В ряде случаев страх-ие может произ-ся « от всех рисков», без конкретн. перечисления.

Классификация по общественному назначению

Страх. отн-ия м/б подразделены на отношении в области:

− соц. страх-ия;

− гражданско – правового страх-ия.

Они имеют аналогичн. обществ. назначение и взаимно дополняют друг друга в осущ-ии страх. защиты имущ. интересов страх-лей.

Различия между социальным и гражданско-правовым страх-ем

| Социальное страхование | Гражданско-правовое страхование |

| Нормативно – правовой базой соц. страхов-ия явл-ся ФЗ от 16 июля 1997г. № 165-ФЗ « Об основах обязат. соц. страх-ия» и др. законод. акты в области страх-ия | Отн-ия в области гражд. – прав. стр-ия рег-ся ГК РФ, Законом об орг-ии страх. дела и др. действие этих зак. актов не распр-ся на соц. страх-ие. |

| Проведением соц. страх-ия обычно занимаются гос. некоммерческие орг-ии (фонды) – фонд соц. страх-ия, пенсион. страх-ия и т.д. | Операции по гражданско- прав. страхованию осущ-ют страх. орг-ии (страховщики), имеющие лицензию на право заниматься страх. деят-ю. Эти орг-ии (кроме обществ. взаимного страх-ия) явл-ся коммерческими. |

| По своему хар-ру соц. страх-ие призвано обеспечить страх. защитой граждан страны, т.е. право на получение выплат и пособий имеет большинство населения | Гражд- прав. страх-ие распр-ся только на страх-ей, имеющих договор страх-ия с конкретным страховщиком и участвующих в создании страх. фонда путем внесения страх. премий в соотв-ии с усл-ми договора. |

Размер выплат, проводимых гражданами из фондов соц. страхов-ия:

| Выплаты по гражд-прав. страх-ию индивидуальны, их размер опр-ся условиями конкретн. договора. Гос-во не отвечает по об-вам страховщиков в случае неплатежеспособности и банкротства последних. |

Классификация по порядку заключения договора

| Массовые риски | Крупные риски |

| ü договоры заключаются: · в большом кол-ве; · на сравнительно небольшие страх. суммы ü широко использ-ся сеть страх. агентсв, интернет и др. ü условия договоров, как правило, стандарты ü страх-ли могут лишь согласиться с ними и закл-ть договор на предлаг. условиях либо отказаться от его закл-ия; ü в таких видах страх-ия страх-ми, чаще всего, выступают граждане | ü требуют индивид. подхода · их стоим-ть и страх. сумма очень высоки; · эксплуатация сопряжена со специф. страх. случаями. ü страховщик учитывает особ-ти таких объектов и обсуждает условия страх-ия со страхов-ем, а часто – с перестраховщиком; право подпис-ть такие договоры со стороны страховщика предоставляется спец-но уполномоченным лицам (андеррайтерам). |

Классификация по виду деят-ти страховщика

| Прямое (первичное) страх-ие | Перестрахование |

| Страхование, при котором риск выплаты страх. возмещения или страх. суммы по договру остается у первичного страховщика | Страхование, при котором первичн. страховщик может передать часть своей ответ-ти по договору др. страховщику за опред. плату |

Классификация по кругу страхователей

| Коллектив. страх-ие | Индивид. страх-ие |

| По договорам коллективного страх-ия застрахованным м/б одновр-но большое число лиц | Договор индивид. страх-ия заключ-ся, как правило, в отнош-ии 1 застрах. лица |

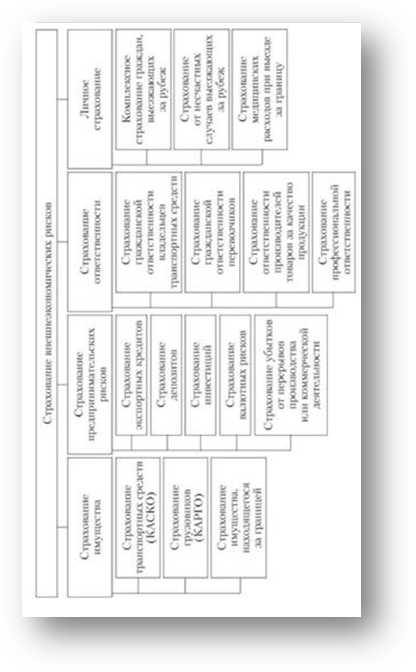

Классификация страх-ия ВЭД

ВЭД – процесс реализации ВЭС, включающих:

· ВТД;

· М/н сотр-во;

· совместное предприн-во;

· валютно- финанс. и кредит. операции.

Различают след. виды ВЭД:

· ВТД: экспорт, импорт, бартер. сделки, компенсац. сделки;

· М/н инвестиц. сотр-во: прямые, портфельн. инвестиции, кредит. отн-ия, совместн. пр-во;

· М/н произв-но технич. сотр-во: кооперация, совместное сооружение пром. объектов, подрядное сотр-во;

· М/н научно-технич. сотр-во: купля - продажа патентов и лицензий, совместные научн. исслед-ия, тех. помощь, обучение, франчайзинг, консультац. и инжиниринг. услуги;

· Валютные и фин. – кредитные отн-ия: предоставление кредитов, займов, м/н расчёты, купля – продажа цен. бумаг и т.д.

Страх-ие внешнеэк. рисков – комплекс видов страхования, обеспеч. защиту имущ. интересов отечеств. и зарубеж. уч-ов ВЭД.

Страхование ВЭД не явл-ся лицензир. видом страхования.

Дифференциация страховщика осущ-ся по признаку деят-ти страх-лей на внут. или м/н рынке.

Объекты страхования ВЭД – как вид страх-ия

Объекты страх-ия ВЭД аналогичны объектам страх-ия внутри страны: в кач-ве объектов страх-ия ВЭД могут выступать объекты личного и имущ. страх-ия. В имущ. страх-ии – имущ. интересы, связанные:

· с владением, пользованием и распоряжением им-вом (страх-ие имущества);

· с обяз-тью возместить причиненный др. лицам вред (страх-ие гражд. ответ-ти);

· с осущ-ем предприним. деят-ти (страх. предпринимат. рисков).

Основные страховые риски участников ВЭД

ü риски, связанные с экономической конъюнктурой рынка и деятельностью иностранного партнера;

ü риски, связанные с грузоперевозками;

ü финансовые риски;

ü технологические риски;

ü коммерческие риски;

ü политические риски;

ü риски стихийных бедствий и др.

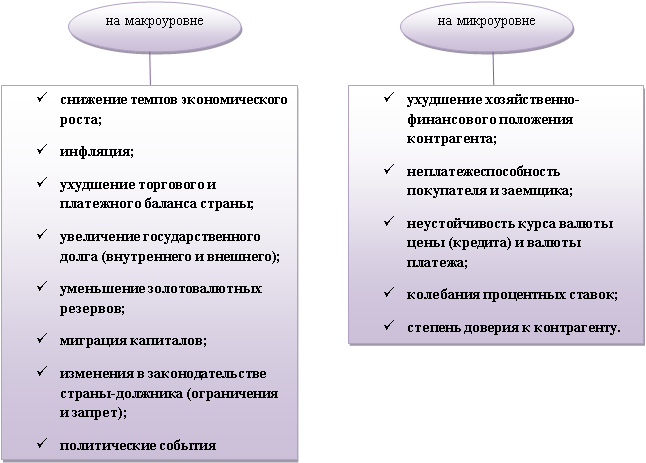

Коммерческие риски

Коммерческие риски - риски связанные:

· с изменением цены товара после заключения контракта;

· отказом импортера от приема товара, особенно при инкассовой форме расчетов;

· ошибками в документах или оплате товаров;

· злоупотреблением или хищением валютных средств, выплатой по поддельным банкнотам, чекам и т.д.;

· неплатежеспособностью покупателя или заемщика;

· неустойчивостью валютных курсов;

· инфляцией;

· колебаниями процентных ставок.

Валютные риски

Валютные риски — опасность валютных потерь в результате изменения курса валюты цены (займа) по отношению к валюте платежа в период между подписанием внешнеторгового или кредитного соглашения и осуществлением платежа по нему.

Выделяют следующие виды валютного риска:

Ø операционный — возможность убытков или недополучения прибыли;

Ø балансовый (трансляционный) — несоответствие активов и пассивов, выраженных в инвалютах;

Ø неблагоприятное воздействие валютного риска на экономическое положение предприятия.

Кредитный, процентный и трансфертный риски

Кредитный риск — риск неуплаты заемщиком основного долга и процентов по кредиту, причитающихся кредитору. Этот риск несет кредитор при неплатежеспособности заемщика.

Процентный риск — опасность потерь, связанных с изменением рыночной процентной ставки по сравнению со ставкой, предусмотренной кредитным соглашением в период между его подписанием и осуществлением платежа. Заемщик несет риск снижения рыночной процентной ставки, а кредитор — риск ее повышения.

Трансфертный риск — риск невозможности перевода средств в страну кредитора (экспортера) в связи с валютными ограничениями в стране-заемщике или его неплатежеспособностью и другими причинами.

Факторы, влияющие на выбор метода страхования

На выбор конкретного метода страхования валютного и кредитного рисков влияют следующие факторы:

- особенности экономических и политических отношений со страной — контрагентом сделки;

- конкурентоспособность товара;

- платежеспособность импортера или заемщика;

- действующие законодательные ограничения на проведение валютных или кредитно-финансовых операций в данной стране;

- срок, на который необходимо получить покрытие риска;

- наличие дополнительных условий осуществления операции (залоговый депозит, гарантия третьего лица);

- перспективы изменения валютного курса или процентных ставок на рынке и т.д.

Методы оптимизации страхования валютных рисков

- Уступки по одним статьям соглашения, добиваясь преимуществ по другим.

- Защитные оговорки - договорные условия, включаемые в соглашения и контракты, предусматривающие возможность их пересмотра в процессе исполнения в целях страхования валютных, кредитных и других рисков.

- Прогнозирование валютного курса и процентных ставок (метод экспертных оценок, базирующийся на знаниях, интуиции субъектов рынка, и формализованные методы).

Факторы, определяющие риски во ВЭД

Факторы, влияющие на полноту страховой защиты

На характер и полноту страховой защиты имущественных интересов участников ВЭД влияют:

− перечень событий, на случай наступления которых проводится страхование;

− перечень объектов подлежащих страхованию;

− управление рисками;

− объем ответственности страховщика и страхователя;

− уровень страхового обеспечения;

− экономическое обоснование тарифных ставок;

− условия страхования;

− порядок заключения договора;

− своевременность возмещения страхового ущерба;

− наличие льгот, представляемых страхователям.

Юридические и организационно-правовые основы страхования

Страховое право - это совокупность общепринятых, закон. закрепленных правил (норм) поведения субъектов страх. отн-ий. Закреплено в законах и подзаконных актах о страх. деят-ти.

Основу страх. права составляют нормы гражданского и фин. права, а также в состав страх. права входит ряд норм администр., уголовного, м/н частного и др. отраслей права.

Как и любая отрасль права, страх. право имеет неск. уровней, регламентир. страх. отношения с разной степенью детализации.

Дата добавления: 2018-03-01; просмотров: 849;