Страхование ущерба от аварий, пожаров

На случай пожара, аварий, стихийных бедствий предприятия различных форм собственности могут застраховать соответствующее оборудование, инструменты, готовую продукцию и другие материальные ценности. Срок страхования - от 3-х месяцев до 1-го года.

Страхование ущерба от аварий, пожаров относится к имущественному страхованию. Экономическим и финансовым назначением имущественного страхования является возмещение ущерба, возникшее вследствие страхового случая (несчастного случая, аварии, стихийного бедствия, пожара).

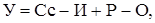

После наступления ущерба страхователь должен быть поставлен в то же финансовое положение, в котором был перед ущербом. Размер ущерба определяется на основании страхового акта, составленного страховщиком или уполномоченным им лицом с участием страхователя. Общая формула расчета имеет следующий вид:

(18)

(18)

где У - сумма ущерба;

СС - стоимость имущества по страховой оценке;

И - сумма износа;

Р - расходы по спасению и приведению имущества в порядок;

О - стоимость остатков имущества, пригодного для дальнейшего использования (по остаточной стоимости).

Данная формула при различных вариантах ущерба может быть соответственно изменена.

Если здания, сооружения, средства транспорта, оборудование и другие объекты, входящие в состав основных средств, повреждены частично, ущерб определяется стоимостью восстановления (ремонта) данного объекта, уменьшенной на процент его износа, и прибавляются расходы по спасению и приведению в порядок поврежденного имущества (уборка, демонтаж и т.д.) после страхового случая.

Страховая компания имеет право на регрессный иск.

Регрессный иск представляет собой право требования страховщика к хозяйствующему субъекту или гражданину, ответственному за причиненный ущерб.

Регресс - это обратное требование о возмещении уплаченной суммы, предъявленное одним хозяйствующим субъектом или гражданином другому субъекту или гражданину.

Уничтожение или повреждение имущества может произойти в результате событий, в наступлении которых имеется вина третьего лица, т.е. не самого страхователя. Особенно это касается пожара. В таких случаях страховщик, выплативший страховое возмещение за ущерб, причиненный по вине третьего лица, имеет право предъявить к нему регрессный иск в зависимости от того, причинен ущерб умышленно или по неосторожности.

В настоящее время уделяется особое внимание развитию противопожарного страхования. Так, например, по данным Национальной ассоциации противопожарной защиты США (NFPA: National Fire Protection Association) в условиях рыночной экономики 43 % предприятий не могут возобновить свою деятельность непосредственно после пожара, 28 % предприятий восстанавливают свое хозяйство в течение трех последующих лет и только 23 % предприятий функционируют нормально после пожара. После крупных пожаров 43 % фирм исчезают с рынка сразу, а еще 23 % - по истечении трех лет. По данным другого исследования, из 10 000 мелких и средних предприятий, в разной степени пострадавших от пожаров, в течение года с рынка исчезла продукция 2563 предприятий, что может означать либо их банкротство, либо поглощение другими фирмами.

На сегодня в России отмечается рост числа пожаров и потерь от них на предприятиях, что соответственно отражается на социальном и экономическом состоянии общества. В результате пожаров экономика, кроме прямых, несет дополнительные потери:

· от снижения платежеспособности населения в результате потери работы;

· снижения жизненного уровня;

· сокращения рабочих мест;

· ущерба для поставщиков сырья и обслуживающих фирм;

· потерь налогов на уничтоженное пожаром имущество.

Эти потери входят в косвенный ущерб и увеличивают размер общих убытков от пожаров.

Для поддержания противопожарного состояния предприятий на приемлемом для общества уровне необходимо активное внедрение экономических методов управления противопожарным состоянием посредством использования экономических стимулов и штрафных санкций противопожарного страхования (надбавок и скидок на страховой тариф).

Противопожарным страхованием является страхование средств наземного, воздушного, водного транспорта, грузов, иных видов имущества на случай уничтожения или повреждения имущества в результате пожара.

Ст. 28 Закона РФ от 21.12. 1994 г. № 69-ФЗ «О пожарной безопасности» предусмотрено проведение противопожарного страхования как в добровольной, так и в обязательной форме.

Договоры добровольного противопожарного страхования могут заключаться страховщиками, имеющими лицензии на осуществление указанных видов страховой деятельности.

В условиях отсутствия в России устойчивой национальной традиции по добровольному противопожарному страхованию собственниками своего имущества и гражданской ответственности за вред, который может быть причинен пожаром третьим лицам, возникает необходимость введения обязательного противопожарного страхования предприятий.

Ст. 28 федерального закона «О пожарной безопасности», предусматривающая проведение обязательного противопожарного страхования, на практике не может применяться в связи с отсутствием механизма ее реализации в части, связанной с порядком и условиями проведения данного вида страхования. Поэтому во исполнение ст. 28 федерального закона «О пожарной безопасности» был разработан проект федерального закона № 108154-3 «Об обязательном страховании имущества юридических лиц на случай пожара» от 28.06.2001 г.

Законопроект определяет цель проведения обязательного противопожарного страхования - защиту имущественных интересов граждан и юридических лиц на случай причинения вреда в результате пожара. Он устанавливает перечень объектов, субъектов страхования, страховые случаи, порядок заключения и расторжения договора страхования, порядок взаимоотношений сторон при наступлении страхового случая, систему льгот и штрафных санкций для страхователей и страховщиков.

В соответствии со ст. 28 федерального закона «О пожарной безопасности» законопроектом установлено, что перечень предприятий, подлежащих обязательному противопожарному страхованию определяется Правительством Российской Федерации. Предприятия, включенные в перечень, должны в соответствии с законопроектом застраховать 50 % балансовой стоимости своего имущества, а также гражданскую ответственность за вред, который может быть причинен пожаром на этом предприятии имуществу, жизни и здоровью третьих лиц.

Страховые суммы и страховые взносы по обязательному страхованию имущества страхователя и гражданской ответственности страхователя за вред, который может быть причинен имуществу, жизни и здоровью третьих лиц устанавливаются раздельно.

С целью определения объема ответственности страховщика приложением к проекту закона предлагается утвердить перечень причин пожаров, надбавки и скидки на основную часть нетто-ставки страхового тарифа за каждый вид нарушений противопожарных требований или за внедрение дополнительных противопожарных мероприятий. При этом для обоснования размера надбавок и скидок со страхового тарифа использован международный опыт «огневого» страхования, а также результаты имитационного моделирования процесса формирования ущерба от пожара в зависимости от наличия и вида средств противопожарной защиты.

Учитывая серьезную обстановку, сложившуюся в области обеспечения пожарной безопасности, введение обязательного противопожарного страхования на территории Российской Федерации должно стать реальным механизмом обеспечения гарантий защиты имущественных интересов российских граждан и юридических лиц, связанных с нанесением вреда их жизни, здоровью и имуществу в результате пожара и позволит сократить расходы государственных средств на предотвращение пожаров и ликвидацию их последствий.

Страхование ответственности за ущерб,

Дата добавления: 2017-09-19; просмотров: 241;