Реструктуризация дебиторской задолженности (инкассации, взыскание, сокращение)

Дебиторская задолженность — это кредитование покупателей (заказчиков) продукции от момента отгрузки готовой продукции до перечисления на расчетный счет предприятия и банке платежа за нее. Объем дебиторской задолженности свидетельствует о временном отвлечении средств из оборота предприятия, что вызывает дополнительную потребность предприятия и денежных ресурсах и может привести к напряженному финансовому состоянию, к его неплатежеспособности.

Уровень дебиторской задолженности зависит от вида изготавливаемой продукции, емкости рынка, степени насыщенности рынка данной продукцией, принятой на предприятии системы расчетов, политики коммерческого кредитования и других условий.

В странах со стабильной экономической системой, низким уровнем инфляции увеличение дебиторской задолженности часто расценивается как свидетельство наращивания оборота и не считается тревожным сигналом. В России же в условиях повышенной инфляции и нестабильности экономики такое положение может быть очень опасным, так как ведет к повышению финансовых рисков и, как следствие, к финансовой неустойчивости организации.

Оценка по объему дебиторской задолженности осуществляется по данным бухгалтерского баланса на начало и конец отчетного периода. Наиболее важным является анализ дебиторской задолженности по следующим ее видам:

- покупатели, подрядчики и заказчики;

- векселя к получению;

- авансы выданные;

- прочие дебиторы.

Однако на финансовую устойчивость предприятия влияет не само наличие дебиторской задолженности, а ее объем (размер), форма и, самое главное, движение (скорость инкассации, превращения ее в денежные средства).

Проводя оценку просроченной задолженности, следует особо выделить ту ее часть, которая может быть причислена к неистребованной (безнадежной) дебиторской задолженности и в дальнейшем должна быть исключена из анализа, поскольку не может характеризовать имущественный комплекс предприятия как источник покрытия кредиторской задолженности. В то же время по ст. 419 ГК РФ обязательства предприятия дебитора прекращаются лишь при ликвидации его как юридического лица. Такие причины, как отсутствие денежных средств на счетах организации-должника, ее тяжелое финансовое положение, при котором она не исполнила своих обязательств, при отсутствии официальных сведений о запасах в связи с ее ликвидацией в Едином государственном реестре не дают законного основания считать полученные в результате такой хозяйственной операции убытки с уменьшением налогооблагаемой базы налога на прибыль.

Устойчивость финансового положения организации во многом зависит от соотношения дебиторской и кредиторской задолженностей. Поэтому, чтобы финансовое положение организации не ухудшалось, необходимы следующие действия:

1) следить за соотношением дебиторской и кредиторской задолженностей. Ибо в случае значительного превышения дебиторской задолженности требуется привлекать дополнительные источники финансирования из-за возникновения недостатка в оборотных средствах для осуществления производственной деятельности;

2) контролировать состояние расчетов но просроченным задолженностям и задолженностям, по которым наступил срок исполнения;

3) по возможности ориентироваться на увеличение числа заказчиков для уменьшения риска неуплаты монопольного малого числа заказчиков, а также на предоплату (не менее 50% стоимости продукции) получаемой заказчиком продукции;

4) при значительном превышении кредиторской задолженности над дебиторской возрастает недостаток собственных долгосрочных и даже краткосрочных источников средств для формирования запасов.

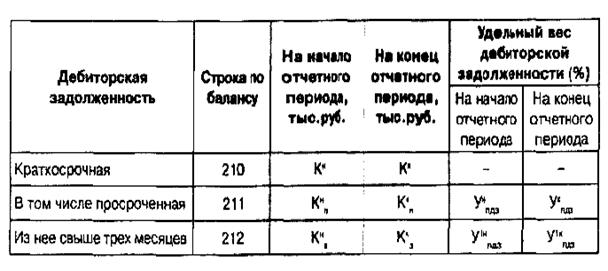

Анализ дебиторской задолженности следует начинать с определения доли просроченной дебиторской задолженности, в том числе свыше трех месяцев в общем ее объеме, и ее динамики в сравнении с предшествующим периодом (по данным формы № 5 бухгалтерской отчетности и данным управленческого учета) (табл. 4.1).

Упдз= (Просроченная дебиторская задолженность/дебиторская задолженность) *100 %,

Упдз1= Просороченная дебиторская задолженность свыше трех месяцев/Дебиторская задолженность)*100%

где Упдз — доля просроченной дебиторской задолженности;

Упдз1 - доля просроченной дебиторской задолженности свыше трех месяцев.

Таблица 4.1

Увеличение доли просроченной дебиторской задолженности, в том числе свыше трех месяцев, свидетельствует о движении предприятия в сторону усиления его финансовой неустойчивости.

Если должников (дебиторов) много, рекомендуется определить группу должников, сумма задолженности которых составляет большую часть дебиторской задолженности (порядка 80%), и именно с этой группой должников надо серьезно заниматься для определения возможных выплат в ближайшие периоды.

Дебиторская задолженность предприятия наряду с выручкой (денежными средствами на расчетных счетах) является одним из основных источников получения денежных средств для исполнения прежде всего краткосрочных обязательств организации. Ибо получение денежных средств по дебиторской задолженности не затрагивает состав производственных активов (оборудование, материальные ценности и т. д.) с целью их использования для погашения задолженности организации-должника.

Превращение дебиторской задолженности в денежные средства или сокращение с ее помощью задолженности предприятия происходит следующими способами: взысканием через судебную процедуру, инкассацией — добровольным перечислением дебитором денежных средств, реструктуризацией долгов предприятия.

Взыскание долгов с дебитора при его нежелании выплатить свои обязательства по договору происходит через решения арбитражного суда по исполнительному листу.

Инкассация дебиторской задолженности означает сбор дебиторской задолженности организации путем добровольного перевода дебитором денежных средств для зачисления их на расчетный счет предприятия в соответствии с договором.

Реструктуризация дебиторской задолженности предприятия представляет собой скорейший перевод просроченной дебиторской задолженности в быстроликвидные активы для повышения платежеспособности предприятия.

Основными путями для реструктуризации и уменьшения дебиторской задолженности предприятия могут быть:

- взаимозачет взаимных платежных требований до арбитражных процедур;

- передача дебитором для погашения задолженности быстроликвидных ценных бумаг (государственных облигаций, акций известных компаний топливно-энергетического комплекса, телекоммуникационных и т. д.) по взаимному соглашению;

- передача дебитором части своего имущества предприятию;

- переоформление дебиторской задолженности в векселя;

- увеличение размера предоплаты за отгруженную продукцию;

- применение системы скидок от стоимости продукции при досрочном, своевременном платеже за отгруженную продукцию и снижение санкций за просрочку платежа;

- применение инструмента (процедуры факторинга;

- использование договора цессии;

- подача имущественного иска на должника в арбитражный суд;

- взыскание дебиторской задолженности со скидкой;

- отсрочка обязательств по дебиторской задолженности при обеспечении ее залогом.

Необходимость поиска эффективных путей по повышению ликвидности дебиторской задолженности организации в целях скорейшего высвобождения денежных средств, заложенных в ней, для погашения кредиторской задолженности связана повышением (восстановлением) платежеспособности предприятия

1. Взаимозачет предусматривает погашение не взаимных обязательств предприятий, как правило, с привлечением третьих лиц.

Рассматриваемое предприятие «А» является дебитором по отношению к предприятию «В» и имеет обязательства по отношению к предприятию «Б». В то же время предприятие «Б» — дебитор по отношению к предприятию «А» и имеет обязательства по отношению к предприятию «В». Предприятие «В» является дебитором предприятия «Б» и имеет обязательства перед предприятием «А». В результате может произойти взаимозачет. Взаимозачеты долгов служат распространенным методом реструктуризации задолженности.

2. Передача (продажа) дебитором для погашения задолженности предприятию имеющихся на балансе быстроликвидных ценных бумаг— облигаций и акций. По взаимному соглашению в качестве таких ценных бумаг могут использоваться государственные кредитные облигации, облигации федерального займа разных сроков погашения, муниципальные облигации, акции известных копаний топливно-энергетического комплекса, телекокоммуникационных предприятий и т.д. Важным моментом является уточнение стоимости передаваемых (продаваемых) ценных бумаг.

3. Получение от дебитора в счет погашения дебиторской задолженности части недвижимого имущества, находящегося в его собственности: административной, производственной или складской площадей, производственного оборудования, транспортных средств и др.

Полученное имущество может быть использовано предприятием в своем производственном процессе, или передано своим кредиторам, или продано третьим лицам.

Другой вариант погашения дебиторской задолженности — сдача в аренду вышеперечисленного недвижимого имущества предприятию, а оно в свою очередь может его передать в субаренду своим кредиторам или третьим лицам.

Погашение дебиторской задолженности может также происходить за счет передачи дебитором предприятию материальных ценностей: сырья, материалов, товаров и т. д., которые предприятие может использовать в своем производстве или для погашения кредиторской задолженности или продать третьим лицам.

4. Задолженность неплатежеспособного предприятия другим предприятиям может быть переоформлена в качестве займа или в виде векселей, что будет более выгодно в части надежного и полного погашения обязательств.

5. Важным направлением уменьшения объема дебиторской задолженности является увеличение размера предоплаты за отгруженную продукцию. Размер предоплаты за отгруженную продукцию может колебаться в значительных границах в зависимости от характера взаимодействия с клиентом — потребителем продукции и истории кредитных отношений с ним. В общем случае для постоянного клиента -потребителя продукции размер предоплаты за отгруженную продукцию может составлять 20—25% стоимости партии, для клиента, периодически потребляющего продукцию, — не менее 50%, для клиента, редко потребляющего продукцию или незнакомого, — 100%. Определение клиента, заказчика продукции, для которого устанавливается объем предоплаты 0—100%, зависит от обстоятельств каждого конкретного случая, условий заключения сделки, финансовых возможностей клиента.

6. Погашение дебиторской задолженности возможно в результате предложенных скидок к размеру задолженности в обмен на ускорение платежей, особенно при досрочном, своевременном платежах. Так, при досрочном платеже скидки могут составлять 5—7%, при своевременном платеже — 2—3%, при ускорении просроченного платежа — за счет отмены или снижения санкций за просрочку платежа. В данном случае использование скидок будет существенно выгоднее, чем применение краткосрочных займов для погашения кредиторской задолженности. Дебиторы, которые могут получить такие скидки, и размер скидок определяются отдельно для каждого конкретного случая.

Следующим шагом уменьшения дебиторской задолженности является уменьшение периода предоставления товарного кредита клиентам — покупателям продукции. Товарный кредит нередко предоставляется клиентам на 60 дней (за рубежом предоставляется на период 40-120 дней). Поэтому снижение календарного периода предоставления товарного кредита является также важной мерой снижения объема дебиторской задолженности. Так, рекомендуется для постоянных клиентов - не более 30 дней, для клиентов, периодически покупающих продукцию, — не более 15 дней. В каждом конкретном случае в зависимости от объема поставок, стабильности платежей эти сроки устанавливаются индивидуально.

Для постоянных клиентов может быть установлен предельный приемлемый уровень объема задолженности, который не нарушается при проведении новых закупок и платежей.

При определении размера скидки, объема товарного кредита, размера предоплаты, сроков оплаты за поставку товара (отгруженную продукцию) следует учитывать предпринимательские риски. Риски измеряются в долях к единице: 1,0 — отсутствие риска, 0 - высокий уровень риска.

Риски различаются по следующим видам:

1. Риски по характеру клиента-потребителя (R1):

- потребитель постоянный — 0,9-0,95;

- потребитель периодический — 0,75—0,8;

- потребитель новый или от случая к случаю - 0,6—0,45.

2. Временный риск (R2:

- оплата за поставку до 0,5 месяца — 0,9-0,95;

- оплата за поставку от 0,5 до 1,0 месяца - 0,9-0,8;

- оплата за поставку от 1.0 до 3 месяцев - 0,8-0,6 5.

3. Территориальный риск (R3:

- поставщик и клиент-потребитель в одном городе - 1,0—0,95;

- то же, в разных областях — 0,9—0,8;

- то же, в разных республиках— 0,8—0,7.

Для определения среднего риска используются следующие весовые коэффициенты:

гр. 1-1,0; гр. 2-0,8; гр. 3-0,7.

Средняя оценка риска для каждого дебитора:

Rср= (R1+0,8 R2 + 0,7R3)/2,5.

Указанные коэффициенты корректируют объем дебиторской задолженности с точки зрения ее реальности для погашения кредиторской задолженности организации.

Потенциальная оценка риска имеющейся дебиторской задолженности в организации:

R4= Rср1*V1+ Rср2*V2+….+ Rсрn *Vn

где n - число дебиторов в данной организации; V - соответствующий объем дебиторской задолженности.

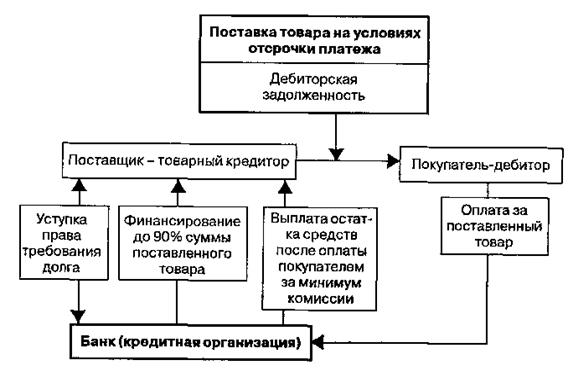

7. Процедура факторинга. Одним из способов возможного привлечения денежных средств для оплаты собственных долгов является договор финансирования под уступку прав требования. В международной практике этот метод более известен как факторинг.

В отличие от уступки требования факторинг предусматривает, что покупка требования может быть осуществлена исключительно за счет встречного предоставления денежных средств (рис. 4.6).

Рис. 5.6. Схема факторингового финансирования

После совершения отгрузки товаров (продукции) с отсрочкой платежа документы по поставке передаются кредитной организации, которая выплачивает денежные средства от 60 до 90% суммы поставки. Размер суммы зависит от величины сделки и рисков, связанных с работой клиента. Оставшаяся неоплаченной часть поставки за минусом комиссии кредитной организации переводится поставщику после прихода денег от покупателя. Таким образом, организация получает возможность планировать свои финансовые потоки (снижать дебиторскую задолженность) вне зависимости от платежной дисциплины покупателей, будучи уверенной в безусловном поступлении средств из кредитной организации против акцептованных товарно-транспортных документов по поставкам с отсрочкой платежа.

Часто факторинг сравнивают с банковским кредитом, но у них различная природа и условия осуществления. Кредит характеризуется срочностью и предполагает погашение через определенный срок, кроме того, подразумевается обеспечение залогов для его получения.

Использование факторинга позволяет организации существенным образом снизить объем дебиторской задолженности при росте продаж, тем самым улучшить свою финансовую устойчивость. Безусловно, комиссия кредитной организации за факторинг сокращает размер выручки, но рост количества продаж увеличивает объем выручки и соответственно положительно влияет на своевременную оплату своих долгов и на результат деятельности организации.

Схема факторингового обслуживания имеет много модификаций, вплоть до выплаты авансового платежа в день оплаты по договору поставки.

Дата добавления: 2017-06-02; просмотров: 1081;