Курсовая политика Банка России в 2011-2014 гг.

Банк России осуществляет курсовую политику в рамках режима управляемого плавающего валютного курса. Это означает, что Банк России не препятствует формированию тенденций в динамике курса рубля, обусловленных действием фундаментальных макроэкономических факторов, но в то же время сглаживает резкие колебания валютного курса в целях обеспечения постепенной адаптации экономических агентов к его изменению. Какие-либо фиксированные ограничения на уровень курса национальной валюты или целевые значения его изменения не устанавливаются.

Основной задачей курсовой политики является сокращение прямого вмешательства Банка России в курсообразование и создание условий для перехода к режиму плавающего валютного курса, что позволит Банку России более эффективно управлять инфляцией. При этом постепенное увеличение гибкости курсообразования, осуществляемое Банком России, облегчает процесс адаптации хозяйствующих субъектов к колебаниям валютного курса и подготавливает их к функционированию в условиях плавающего курса рубля.

В рамках реализации курсовой политики Банк России использует в качестве операционного ориентира рублевую стоимость бивалютной корзины, состоящей из 45 евроцентов и 55 центов США. Диапазон допустимых значений рублевой стоимости бивалютной корзины задан плавающим операционным интервалом, границы которого корректируются в зависимости от объема совершенных валютных интервенций.

Операционный интервал содержит "нейтральный" диапазон, внутри которого валютные интервенции не осуществляются, и курс рубля является полностью плавающим. По мере удаления от "нейтрального" диапазона объемы интервенций увеличиваются.

Использование данного механизма позволяет обеспечить сглаживание чрезмерно резких колебаний курса рубля к основным мировым валютам, создающих риски для стабильности российской экономики, и в то же время не препятствует формированию тенденций в динамике курса рубля, складывающихся под действием фундаментальных макроэкономических факторов. Постепенный пересмотр ключевых параметров описанного механизма (в частности, увеличение ширины операционного интервала и снижение объема накопленных интервенций, приводящих к его сдвигу) позволяет последовательно повышать гибкость валютного курса, формируя условия для перехода в дальнейшем к плавающему курсу рубля.

В течение 2011-2012 гг. ЦБ РФ в рамках деятельности по постепенному переходу к режиму инфляционного таргетирования и переходу к свободному плаванию курса рубля трижды расширял границы бивалютной корзины – 1 марта, 27 декабря 2011 г., 24 июля 2012 г., и несколько раз переносил границы допустимых колебаний операционного интервала.

ЦБ РФ 1 марта 2011 года произвел симметричное расширение операционного интервала допустимых значений рублевой стоимости бивалютной корзины (0,45 евро и 0,55 доллара США), используемого для сдерживания излишне резких колебаний валютного курса – то есть расширил коридор бивалютной корзины с 4 до 5 рублей, снизил величину накопленных интервенций, приводящих к сдвигу границ коридора на 5 копеек,с $650 млн до $600 млн. В результате за апрель-октябрь текущего года верхняя граница бивалютного коридора была повышена на 35 копеек, что, в целом, можно рассматривать и как дань внешнему негативному фону, и как сигнал о сохранении намерений сделать рубль более свободным.

27 декабря 2011 г. ЦБ РФ еще раз изменил параметры механизма курсовой политики: расширил операционный интервал бивалютной корзины с 5 до 6 рублей, снизил величину накопленных интервенций, приводящих к сдвигу границ операционного интервала на 5 копеек, с $600 млн до $500 млн.

24 июля 2012 г. – соответственно операционный интервал увеличился до 7 руб. (31,65 – 36,65), а величина накопленных интервенций снижена до 450 млн.долл.

Таким образом, с 24 июля 2012 года ширина указанного интервала составляет 7 рублей.

В течение 2013 г. операционный интервал не расширяется, но постоянно сдвигаются его границы в сторону увеличения стоимости корзины (корректировка границ ОИ осуществляется автоматически при достижении накопленным объемом операций Банка России установленной величины):

27 июня 2013 г. – граница сдвинута на 5 копеек (31,70 - 38,70)

31 июля 2013 г. – на 15 копеек (31,85 - 38,85)

начиная с 7 августа 2013 г. – коридор последовательно многократно сдвигается на 5 копеек

в августе – 5 раз - 7, 12, 14, 21, 29 августа (до 32,1 - 39,15)

в сентябре – 3 раза – 4, 11, 30 сентября (до32,30 – 39,30); с 9 сентября величина накопленных интервенций для сдвига границы операционного интервала на 5 копеек составила 400 млн долл.

в октябре – 1 раз – 9 октября (до 32,35 – 39,35)

в ноябре – 5 раз – 5-21 ноября (до 32,60-39,60)

Таким образом, общее смещение границ валютного коридора составило 95 копеек.

Действующий механизм сглаживания колебаний курса рубля предполагает возможность осуществления покупок или продаж иностранной валюты (доллара США и евро) не только при нахождении стоимости бивалютной корзины на границах плавающего операционного интервала, но и внутри него. Параметры операций Банка России по покупке и продаже иностранной валюты на внутреннем валютном рынке определяются исходя из целей сглаживания волатильности обменного курса рубля и – с 1 октября 2013 года – с учетом операций Федерального казначейства по пополнению или расходованию средств Резервного фонда и Фонда национального благосостояния.

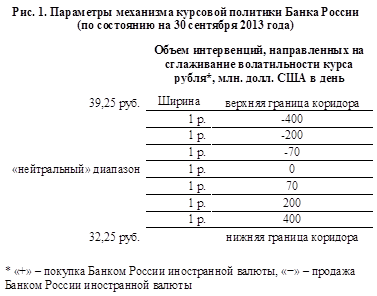

В целях сглаживания волатильности обменного курса рубля плавающий операционный интервал разделен на внутренние диапазоны, для каждого из которых устанавливается определенный объем интервенций (в миллионах долларов США в день). При этом в центральной части плавающего операционного интервала выделяется "нейтральный" диапазон, в котором Банком России не совершаются валютные интервенции, направленные на сглаживание волатильности обменного курса рубля. По мере приближения рублевой стоимости бивалютной корзины к нижней (верхней) границе операционного интервала объемы покупок (продаж) Банком России иностранной валюты, направленных на сглаживание волатильности обменного курса рубля, увеличиваются. Объемы операций Банка России, направленных на сглаживание волатильности обменного курса рубля, устанавливаются во внутренних диапазонах симметрично относительно "нейтрального" диапазона.

Информация об указанных параметрах реализации курсовой политики Банка России по состоянию на 30 сентября 2013 года представлена на рисунке 1.

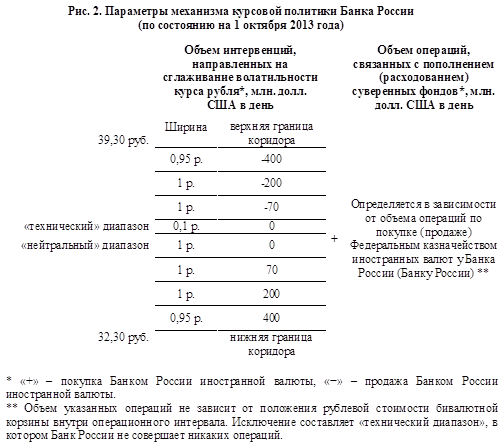

1 октября 2013 года Банк России объявил о готовности к началу реализации Федеральным казначейством нового порядка совершения операций по покупке (продаже) иностранной валюты, связанных с пополнением (расходованием) средств суверенных фондов в иностранных валютах.

В результате объемы операций Банка России по покупке или продаже иностранной валюты на внутреннем валютном рынке, устанавливаемые исходя из цели сглаживания волатильности обменного курса рубля, могут увеличиваться или уменьшаться на величину, эквивалентную объему операций по покупке (продаже) Федеральным казначейством иностранных валют у Банка России (Банку России), связанных с пополнением (расходованием) средств суверенных фондов. Данная корректировка объёмов операций Банка России позволяет транслировать на внутренний валютный рынок спрос или предложение иностранной валюты со стороны Федерального казначейства и является одним из этапов в процессе создания условий для перехода к плавающему валютному курсу. Кроме того, указанная модификация механизма курсовой политики Банка России будет способствовать сглаживанию влияния операций Федерального казначейства, связанных с пополнением или расходованием средств суверенных фондов, на состояние ликвидности банковского сектора.

В случае принятия Федеральным казначейством решения о проведении операций по покупке (продаже) иностранных валют у Банка России (Банку России) нетто-объемы операций Банка России во внутренних диапазонах операционного интервала окажутся асимметричными. При этом с целью разделить внутренние диапазоны операционного интервала, в которых осуществляются или могут осуществляться операции покупки и продажи иностранной валюты, введен дополнительный "технический" внутренний диапазон, в котором Банк России не проводит никаких операций, в том числе связанных с пополнением (расходованием) Федеральным казначейством суверенных фондов. Положение "технического" диапазона внутри операционного интервала может меняться в зависимости от направления и объёмов операций Банка России, обусловленных пополнением (расходованием) средств суверенных фондов. С 1 октября 2013 года ширина "технического" диапазона установлена в размере 0,1 рубля.

Реализованные с 1 октября 2013 года изменения параметров механизма курсовой политики Банка России представлены на рисунке 2.

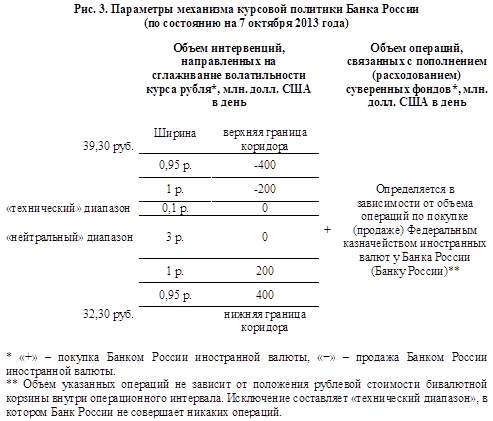

После принятия Банком России решения о расширении с 7 октября 2013 года "нейтрального" диапазона (с учётом "технического" диапазона) до 3,1 рублей параметры реализации курсовой политики Банка России имеют вид, представленный на рисунке 3.

Корректировка границ операционного интервала осуществляется автоматически при достижении накопленным объемом операций Банка России установленной величины. С 9 сентября 2013 года параметры сдвига границ операционного интервала установлены таким образом, что при достижении накопленным объемом покупки (продажи) Банком России иностранной валюты 400 млн. долларов США происходит автоматический сдвиг границ на 5 копеек вниз (вверх).

С 22 мая 2014 года объем валютных интервенций, направленных на сглаживание волатильности обменного курса рубля, во внутренних диапазонах плавающего операционного интервала снижен на 100 млн. долл. США. С 17 июня 2014 года объем указанных интервенций был снова снижен на 100 млн. долл. США. С 18 августа 2014 года Банк России установил объем интервенций, направленных на сглаживание колебаний курса рубля, во внутренних диапазонах плавающего операционного интервала равным 0 долларов США.

Корректировка границ операционного интервала осуществляется автоматически при достижении накопленным объемом операций Банка России установленной величины. В период с 10 декабря 2013 года по 2 марта 2014 года параметры сдвига границ операционного интервала установлены таким образом, что при достижении накопленным объемом покупки (продажи) Банком России иностранной валюты 350 млн. долларов США происходит автоматический сдвиг границ на 5 копеек вниз (вверх). С 3 марта 2014 года в связи с ростом волатильности на внутреннем валютном рынке для ограничения колебаний курса рубля указанная величина накопленных интервенций Банка России была временно повышена до 1 500 млн. долларов США. С 17 июня 2014 года значение данной величины было снижено до 1 000 млн. долларов США. С 18 августа 2014 года величина накопленных интервенций Банка России была снижена до прежнего уровня в 350 млн. долларов США. Тогда регулятор также расширил коридор до 9 рублей с 7 рублей.

При этом в расчёт указанной суммы не включается объем целевых интервенций, являющихся дополнительным параметром, регулирующим гибкость границ операционного интервала. Данный параметр не влияет на объем совершаемых Банком России операций на валютном рынке и используется исключительно для расчета суммы интервенций, накапливаемой для сдвига границ. В случае если нетто-объем интервенций Банка России, направленных на сглаживание волатильности курса рубля, в течение дня превышает величину целевых интервенций, разница между этими двумя величинами накапливается для последующей корректировки границ операционного интервала внутри торгового дня или в последующие дни, когда будет достигнуто установленное пороговое значение. В рамках постепенного перехода к 2015 году к режиму плавающего валютного курса Банк России осуществлял поэтапное уменьшение объема целевых интервенций. С 13 января 2014 года указанная величина составляет 0 долларов США в день.

Пример автоматической корректировки границ плавающего операционного интервала представлен на рисунке 4.

Информация о проведении курсовой политики Банка России размещается в Годовых отчетах Банка России, Основных направлениях единой государственной денежно-кредитной политики и Докладах по денежно-кредитной политике Банка России, информация о корректировках механизма реализации курсовой политики Банка России и изменениях его параметров — в разделе «Пресс-релизы по вопросам денежно-кредитной политики» официального сайта Банка России. Кроме того, в подразделе «Политика валютного курса Банка России» раздела «Денежно-кредитная политика» представлены ответы на наиболее часто задаваемые вопросы по теме «Политика валютного курса Банка России».

Данные о динамике границ плавающего операционного интервала курсовой политики Банка России, параметрах проведения операций на внутреннем валютном рынке и объемах совершенных операций, а также о структуре бивалютной корзины публикуются в разделе «Статистика» (табл. 1).

Дата добавления: 2017-02-04; просмотров: 836;