Модель прямоугольник

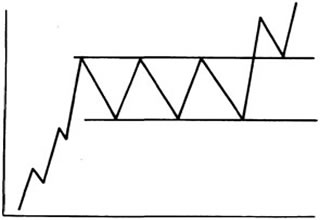

Модель прямоугольник часто называют иначе, но распознать ее на графике не представляет особого труда. Она обозначает паузу в тенденции, на протяжении которой цены колеблются между двумя параллельными горизонтальными линиями.

Иногда прямоугольник называют «торговым (рыночным) коридором» или областью застоя. В терминах теории Доу он называется «линией». Независимо от названия, подобная модель обычно обозначает период консолидации в развитии текущей тенденции и обычно завершается продолжением движения цен в том же направлении. С точки зрения прогностической ценности, прямоугольник в основном аналогичен симметричному треугольнику, с одной лишь разницей, что линии тренда у него расположены параллельно, а не сходятся.

Выход цены закрытия за пределы одной из линий тренда сигнализирует завершение модели прямоугольник и указывает на направление тенденции. В таких условиях следует быть осторожным, так как модель консолидации прямоугольник может перейти в модель перелома тенденции. На примере мы видим три пика, которые можно было бы рассматривать как тройную вершину, сигнализирующую о переломе тенденции.

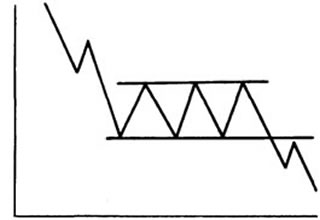

Пример медвежьего прямоугольника. Хотя прямоугольники обычно считаются моделями продолжения тенденции, трейдер должен всегда быть готовым к сигналам их «перерождения» в одну из моделей перелома тенденции, например, тройное основание.

Значение изменений объема

При анализе модели прямоугольник большое значение имеют изменения объема. Так как колебания цен в обе стороны рынка достаточно велики, нужно внимательно следить, на которые из них приходится увеличение объема. Если при восходящей тенденции рынок оживляется на фоне большего объема, а падениям сопутствует его уменьшение, то такая модель вероятнее всего будет сигнализировать о продолжении роста цен. Если же увеличение объема наблюдается при падениях, то это может служить предупреждением о возможном переломе восходящей тенденции.

Использование колебаний цен внутри «торгового коридора» для биржевой игры

Некоторые трейдеры используют колебания цен внутри «торгового коридора» для биржевой игры. Они покупают на спадах, когда цены оказываются у нижней границы, и продают на оживлениях при достижении ценами верхней границы «торгового коридора». Благодаря четко определенным границам «торгового коридора», подобная тактика дает трейдеру некоторые преимущества, позволяя получать прибыль в условиях неопределенного рынка. Поскольку при такой игре позиции открываются вблизи известных границ «торгового коридора», рискованность сделок относительно невелика и легко просчитывается. Пока границы «торгового коридора» не нарушены, данный подход (позволяющий получать прибыль без учета тенденции рынка) может оказаться довольно успешным. При прорыве границ «торгового коридора» трейдер не только немедленно закрывает последнюю убыточную позицию, он также может заключить новую сделку в направлении возникшей тенденции. При застое рынка особенно полезна такая разновидность индикаторов, как осциллятор, но после прорыва линии тренда его эффективность несколько снижается.

Другие трейдеры, исходя из того, что прямоугольник - это модель продолжения тенденции, занимают длинные позиции на нижнем краю «торгового коридора» при тенденции роста или открывают короткие у верхней его границы - при тенденции падения. Третья группа трейдеров, опасаясь вкладывать средства в условиях неопределенного рынка, ожидает четко выраженного прорыва линии тренда. У пользователей механических систем, следующих за тенденцией, при вступлении рынка в период застоя, возникают проблемы. Здесь можно лишь сказать, что большинство систем, следующих за тенденцией, функционируют очень плохо в отсутствии четко выраженной тенденции.

Другие сходства и различия

Модель прямоугольник, подобно треугольным конфигурациям и клиньям, формируется в периоды от одного до трех месяцев. В отличие от других моделей продолжения тенденции при формировании прямоугольника не происходит значительного снижения объема, так как большие ценовые колебания препятствуют спаду активности.

Наиболее часто используемый способ измерения, применяемый для прямоугольников, состоит в измерении высоты размаха колебаний цен. Измерьте высоту «торгового коридора» , затем спроецируйте этот отрезок вертикально от точки прорыва. Такой метод мало отличается от других, уже упоминавшихся способов вертикального измерения и основан на волатильности рынка.

В прямоугольнике верхние и нижние границы расположены горизонтально и хорошо обозначены, поэтому более четко различимы и уровни поддержки и сопротивления. Это означает, что при прорыве рынка вверх, верхняя граница «торгового коридора» должна служить в качестве прочного уровня поддержки в случае последующего падения цен. После прорыва нижней линии тренда, означающего возобновление тенденции падения, нижняя граница «торгового коридора» (бывшая область поддержки) должна оказывать значительное сопротивление при любой попытке оживления рынка.

Численные методы технического анализа. Индикаторы фондового рынка. Скользящие средние. Осцилляторы и интерпретация их сигналов.

ТЕХНИЧЕСКИЕ ИНДИКАТОРЫ – математические функции, построенные на основе цены или объемов. Индикаторы можно разделить на две группы: индикатоы тенденций (подтверждают тенденции); осцилляторы (подсказывают развороты трендов).

Индикаторы тенденций:

Скользящие средние (MovingAverage)

Скользящие средние является инструментами технического анализа, сглаживающими колебания изучаемой величины путем усреднения по некоторому историческому периоду. Служат для выявления трендов. Недостатком скользящих средних является запаздывание усредненных значений по отношению к курсу изучаемой величины. Скользящие средние различаются методом усреднения.

Простые Movings (SimpleMovingAverage)

Рассчитывается путем суммирования цен закрытия за определенное число единичных периодов (баров или свечей).

Р1, Р2, Р3, Р4, Р5 ... Р10, Рi - цены закрытия баров или свечей;

МАn = (Р1 + Р2 + Р3 +...+ Рn )/n, где n - временной период расчета скользящей средней.

Эта скользящая средняя называется простой и используется чаще всего. Она обладает инертностью.

Обычно используют две скользящих средних: МА9 = 9 и МА14 = 14, где 9 и 14 – временной период.

Точка пересечения двух Moving МА9 и МА14 является сигналом смены тенденции. Недостаток – это систематическое запаздывание сигнала. Достоинство – легко определить направление тренда, также можно использовать их как линии поддержки и сопротивления.

Если мы изучаем все три тренда, мы выбираем тройнойMoving: 4– 13 – 34

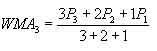

ВзвешенныеMovings (Weighted Moving Average)

Р1, Р2, Р3

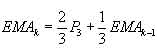

ЭкспоненциальныеMovings (Exponential Moving Average)

Р1, Р2, Р3

Ближе всех отражают цены, но плохо работают в консолидации.

Осцилляторы

Основным сигналом у осцилляторов является Дивергенция.

Дивергенция - ситуация, когда направление движения цены и технических индикаторов не совпадает. Дивергенция считается сильным признаком разворота тренда. Различают дивергенцию бычью и медвежью.

Осциллятор (PriceOscillator - OSC)

Один из самых распространенных методов технического анализа. Вычисляют простые скользящие средние с длинным и коротким периодами усреднения, чтобы выявить закономерные колебания с помощью усреднения с коротким периодом, на фоне более долгосрочных тенденций. Свидетельствует о перепродаже, когда среднее с коротким периодом меньше среднего с длинным периодом, и наоборот.

Дает сигнал к покупке, когда величина показателя OSC превышает установленный процент S от длиннопериодического среднего, и сигнал к продаже при отрицательном OSC.

Параметры: периоды усреднения n>m, коэффициент S.

Формула:

OSC= МАn - МАm

Buy: OSC> S*MAn

Sell: OSC< -S*MAn

Следует учитывать следующие моменты при использовании осцилляторов:

Осцилляторы используются, как правило, в бестрендовых участках рынка. При развитом тренде во внимание принимаются только сигналы по тренду (т.е. при восходящем общем тренде - только сигналы на покупку).

Пересечение с нулевой линией как сигнал является слабым и принимается во внимание только в том случае, если не противоречит основной тенденции движения цены.

Критические значения осцилляторов говорят только о том, что текущее изменение цен происходит слишком быстро и, следовательно, можно ожидать скорой коррекции. Из этого, однако, следует и то, что осциллятор может достигать зоны over- задолго до окончания тренда (если в начале тренда цены изменялись значительно), и долго оставаться там по мере дальнейшего развития тренда. Следовательно, особенно сильный сигнал возникает в том случае, если в зоне over- осциллятор совершает несколько колебаний и только затем покидает ее.

Рассмотрим расхождение ценового графика и осцилляторов (дивергенция). Ценовой график образует новый пик, по абсолютному значению превышающий предыдущий, но осциллятор этого не подтверждает. Сама величина дивергенции не влияет на силу последующего изменения цены. Использование дивергенции - один из самых надежных методов технического анализа.

На графиках осцилляторов полезно использовать линии тренда, поддержки и сопротивления. Часто здесь можно увидеть классические фигуры технического анализа, которые могут иметь большее значение, чем на ценовом чарте.

Зоны перекупленности и перепроданности необходимо устанавливать индивидуально, в зависимости от типа рынка и временного интервала, по которому строится график. Иногда, для фильтрации ложных сигналов, они могут составлять 2-5%.

Чем короче период осциллятора, тем сигналы возникают чаще и запаздывают меньше; соответственно велика доля ложных сигналов. При использовании осцилляторов с большим периодом количество сигналов уменьшается, увеличивается отставание, но повышается надежность

Пересечениесредних (Moving Average Convergence - Divegence MACD)

Аналогичен OSC.

MACD определяется на основе двух экспоненциально сглаженных скользящих средних, которые представляются тремя линиями.

Первая линия отражает разность между 12-периодной экспоненциальной скользящей средней и 26-периодной экспоненциальной скользящей средней.

Вторая линия (называемая сигнальной линией) является приблизительным экспоненциальным эквивалентом 9-периодной скользящей средней первой линии. MACD обычно отображается как линия осциллятора либо как гистограмма.

Третья линия есть разность между первой и второй линией (представляется на графике в виде гистограммы).

Линия1= EMA12 - EMA26

Линия2=EMA9(EMA12 -EMA26)

Линия3 = Линия 1 – Линия 2 - гистограмма

Пересечение Линии1 и Линии2 является сигналом на покупку или продажу. Очень хорошо отражает картину дивергенции. Стандартные периоды средних скользящих используются 12 и 26, сигнальная линия имеет период 9.

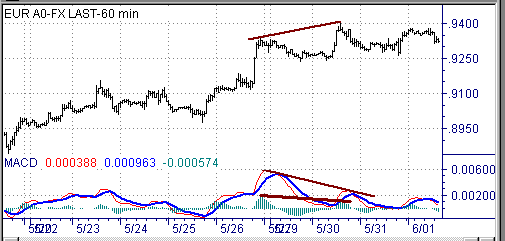

Пример дивергенции

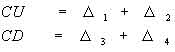

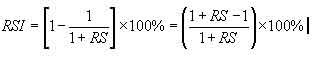

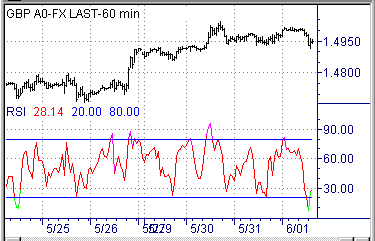

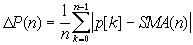

Индекс относительной величины цен (RelativeStrengthIndex - RSI)

Метод RSI отделяет движение цен вверх от движения цен вниз, по отдельности усредняет их с помощью среднего по периоду n, и рассчитывает, какой процент от полного движения составляет движение вверх. Сигнализирует о стремлении рынка к изменению тренда при больших (близких к 100%) или малых (близких к 0%) величинах RSI.

Параметр - период усреднения n .

Формула:

, где

, где

CU – среднее значение положительных ценовых изменений .

CD – среднее значение отрицательных ценовых изменений.

Диапазон изменения осциллятора от 0 до 100. Оптимальным значением для продажи считается значение, равное 80, для покупки – 20. Эти зоны называются:

зона перекупленностиOverbought – o/b

зона перепроданностиOversold – o/s.

При сильных трендовых движениях уровни o/b и o/s соответственно 80 и 20, а при боковом рынке – 70 и 30. На графиках RSI можно искать все фигуры, как и на графиках цен.

Buy: RSI>50%-S

Sell: RSI<50%+S

Усредненное RSI (Moving Average RSI - MARSI)

Более распространен, чем RSI. Является сглаженной величиной RSI , с помощью простого текущего среднего. Сигналы генерируются при достаточно большой (малой) величине RSI, при обязательном условии, что MARSI еще больше (меньше). По сравнению с RSI появляется дополнительный параметр - период усреднения m

Параметры: периоды усреднений n,m, процент раздвижки границ S.

Формула:

MARSI(n,m)=SMA(RSI(n),m)

Buy: RSI>50%-S and RSI>MARSI

Sell: RSI< 50%+S and RSI<MARSI

Стохастик (Stochastic oscillator)

Параметр - периодусреднения n .

Расчитываются две функции %K и % D :

%K = (Ct - Ln )/( Hn- Ln )x100% -

Hn - высшая цена за последние n периодов

Ln- низшая цена за последние n периодов

Ct - текущая цена

%D(медленныйстохастик) - это трехпериодное простое скользящее среднее от %К.

Стохастик в тренде лежит в зонах Overbought и Oversold. Поэтому при сильных движениях он не информативен, но хорошо работает в Range.

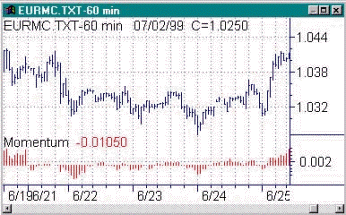

Momentum

Момент - один из основных и часто используемых осцилляторов. Этот индикатор измеряет скорость изменения цен.

Momentum = C - Cx, где С - последняя цена закрытия, Cx - цена закрытия n дней (часов, минут) назад.

Момент может принимать как положительные, так и отрицательные значения. Первые свидетельствуют о том, что цена закрытия находится выше цены закрытия х дней назад, а, следовательно, цены растут. Отрицательные значения говорят о том, что цена закрытия меньше цены закрытия х дней назад, а значит, цены убывают. Чем больше положительное или отрицательное значение Момента по абсолютной величине, тем более быстрое движение цен происходит. График Момента колеблется около нулевой линии. При этом пересечение ее говорит о том, что меняется направление движения, т.е. рынок потерял момент инерции. Цена еще может расти, когда Момент уже подойдет к нулю. После пересечения нулевой линии движение выше нуля означает сигнал к покупке, ниже нуля - к продаже.

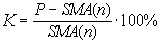

Метод Каири (Kairi - KRI)

Рассчитывает отклонение текущей цены от ее простого текущего среднего в процентах от среднего. Если процент достаточно высок и положителен - дает сигнал о продаже, большой отрицательный - о покупке.

Параметр - период усреднения n, граница сигналов BAY, SELL -pers.

Формула:

Buy: K>pers

Sell: K< - pers

Накопление - раздача (ACD)

Метод ACD сопоставляет давление спроса и предложения путем накопления движения цен вверх и вниз. Движение цен вверх измеряется путем разницы между истинным нижним значением цены и курсом закрытия, движение вниз - разницей между истинным верхним значением и курсом закрытия. Сигнал о продаже метод ACD выдает в том случае, когда показатель ACD превышает установленный процент от своего максимального значения за некоторый исторический период.

Параметрами метода является величина исторического периода N, и процент, определяющий максимальную величину отклонений:

ACD=ACD[1]+V

v=Close-TrueLow (Close >Close[1])

v=Close-TrueHigh (Close <Close[1])

Buy: ACD> -p*max(ACD)N

Sell: ACD< p*max(ACD)N

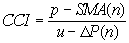

Индексканалатвердыхцен (Commodity Channel Index - CCI)

Данный метод рассчитывает полосу в единицах отклонений от SMA. В качестве исходного курса берется величина, составленная из наивысшей и наинизшей цен закрытия. Параметром метода является период усреднения N.

Как предлагается разработчиком метода сигнал о покупке или продаже генерируется при пересечении показателем CCI значений +/- 100.

Buy: ССI<-100

Sell: CCI>100

ПолосаБоулинджера (Boulinger Bonds - BBU)

В методе полосы Болинджера строится полоса вокруг изучаемого курса. Ширина полосы измеряется как определенная часть S величины среднеквадратичного отклонения курса от своего простого скользящего среднего (SMA). В том случае, когда курс выходит за пределы полосы, метод дает сигнал о покупке или продаже.

Параметры - период усреднения N, параметр S определяющий ширину полосы.

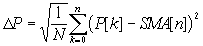

Среднеквадратичное отклонение:

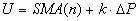

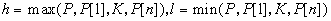

Верхняя полоса:

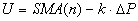

Нижняя полоса:

Buy: rate(t)<L

Sell: rate(t)> U

Процент R (Percent R - PCR)

Рассчитывает, насколько цена близка к наивысшей (наинизшей) цене за заданный временной период в процентах от размаха цен за данный период. Основан на понятиях об уровнях поддержки и сопротивления. При величине PCR близкой к 80% дается сигнал о продаже, равной 20% - сигнал о покупке.

Параметр - период усреднения n.

BUY PCR=20%

SELL PCR=80%

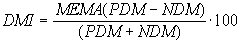

Индекснаправлениядвижения (Direction Movement Index - PDM)

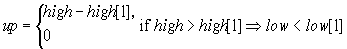

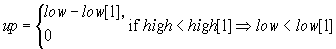

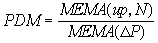

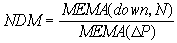

По более сложному алгоритму рассчитываются отношения повышения и понижения цен за данный период времени в индексе PDM. Движения цен вверх отделяются от движения цен вниз и оба сглаживаются при помощи МЕМА. Метод дает сигнал к покупке в случае если движение цен вверх больше движения вниз, и их отношение повышается. Сигнал к продаже выдается при обратном соотношении.

Движением цен вверх считается разница между наибольшими значениями цены при условии повышения наивысших и наинизших цен, движение цен вниз - соответственно разнице наинизших значений.

Параметром метода является период усреднения N.

down= 0

p = TrueHigh-TrueLow

Buy: PDM>NDM

Sell: PDM>NDM

Ключповорота (Key Reversal - KRV)

Сигнализирует о смене тренда. В случае выраженного тренда вниз в течении заданного исторического периода n, сигнализирует о покупке, если высшее значение курса больше предыдущего высшего, низший курс ниже предыдущего низшего, и цена закрытия больше предыдущей цены закрытия. Сигнал о продаже следует в аналогичной ситуации после выраженного тренда вверх, в случае цены закрытия ниже предыдущей цены закрытия.

Параметр: исторический период определения тренда n.

BUY: High>High[1] , Low>Low[1], Close>Close[1], Trend(n)=down

BUY: High>High[1] , Low>Low[1], Close<Close[1], Trend(n)=up

Параболическая система цен. (PriceTimeParabolicsystem -PTP)

В PTP методе рассчитываются точки окончания тренда как точки разрывов в линии метода. Линия PTP строится путем ускорения движение точки PTP в направлении цены в настоящий момент. Величина ускорения является параметром метода. В точке, в которой линия метода сравнивается с ценой, происходит разрыв линии и переход ее на противоположную сторону от линии цен. Если линия PTP лежит над линией цен, то следует занять короткую позицию, в противном случае - длинную. Метод хорошо работает при четко выраженных трендах, и плохо - при почти горизонтальном тренде.

Параметры - продолжительность исторического периода n, коэффициенты ускорений Sn, Sm, Sk.

Альфа-бета тренд (ABT)

В данном методе рассчитывается полоса, средняя линия которой представлена специально разработанным для этого метода фильтром. Работа фильтра в какой-то мере аналогична сглаживанию методами скользящих средних. Ширина полосы рассчитывается в процентах от стандартного отклонения. Для расчета среднего в качестве параметров используются два периода времени n и m (n>m). Сигналы о смене направления тренда (сигналы о покупке или продаже) метод генерирует при выходе цен за пределы строящейся полосы.

Параметры - продолжительность исторических периодов n, m (n>m), ширина полосы в единицах стандартного отклонения s.

Колебание цен (Fast Stochastics - PKF)

Данный метод пытается использовать быстрые колебания курсов. В случае, если курс близок к своему наивысшему значению за заданный исторический период дается сигнал о продаже, к низшему - покупке. Для большей надежности величина PKF сглаживается с помощью простого скользящего среднего по периоду m.

Параметры: продолжительности исторических периодов m, n, верхняя и нижняя граници PKF - u, d.

PKF=SMA((Close-high(Close,h))/(max(close,h)-min(Close,n)), m)

Buy: PKF<d

Sell: PKF>u

Пересечение скользящих средних (Clossingmovingaverages - MAV)

Метод MAV дает сигналы к покупке или продаже при пересечении двух простых скользящих средних (с коротким и длинным периодом). Сигнал BUY производится в случае движения SMA c коротким периодом вверх, и сигнал Sell в противном случае.

Каждый из методов технического анализа содержит некоторое число параметров (длина анализируемого исторического периода, допустимое отклонение от средней тенденции, свидетельствующее о наступлении изменений на рынке...). Эти параметры, как и эффективность работы каждого из методов, зависят от коньюктуры рынка. Выбор оптимальных значений таких параметров - типичная задача компьютерной оптимизации. Примерами используемых методов могут служить: расхождение текущих средних (MovingAverageConvergence-Divergence), индекс колебания цен (UltimateOscillator), альфа-бета метод (Alpha-BetaTrend), коридоры Боуллинжера (BollingerBands), указатель изменения тенденций (KeyReversal) и другие.

6.3 Фондовые индексы и рейтинги на рынке ценных бумаг

Фондовый индекс - показатель состояния и динамики рынка ценных бумаг. Через сопоставление текущего значения индекса с его предыдущими значениями можно оценить поведение рынка, его реакцию на те или иные изменения макроэкономической ситуации, различные корпоративные события (слияния, поглощения, дробления акций, отставки и назначения ведущих менеджеров), спекулятивные процессы.

В зависимости от того, какие ценные бумаги составляют выборку, используемую при расчете индекса, он может характеризовать рынок в целом, рынок определенного класса ценных бумаг (государственные обязательства, корпоративные облигации, акции и т. п.), отраслевой рынок (ценные бумаги компаний одной отрасли: телекоммуникации, транспорт, страхование, Интернет-сектор и т. п.). Сравнение динамики различных индексов может показать, какие сектора экономики развиваются самыми быстрыми темпами. Индекс может представлять национальный фондовый рынок в целом или определенную торговую площадку на этом рынке (например, индекс фондовой биржи). Фондовые индексы рассчитываются и публикуются различными организациями, чаще всего информационными или рейтинговыми агентствами и фондовыми биржами.

Методика определения фондовых индексов

Чтобы фондовый индекс адекватно отражал процессы, происходящие на рынке ценных бумаг, и как можно меньше зависел от субъективных факторов, таких, как манипулирование ценами отдельных финансовых инструментов, корпоративная политика компаний-эмитентов, включающая новые эмиссии, дробление или консолидацию акций, выпуск варрантов и т.п., необходимо применять правильные и обоснованные методики расчета фондовых индексов. Кроме того, понимание методики расчета индекса необходимо для правильной интерпретации его изменений.

При определении методики вычисления фондовых индексов необходимо рассмотреть следующие вопросы:

• формулы вычисления фондовых индексов;

• достоверность и полнота информации, используемой при расчете фондовых индексов;

• порядок корректировки расчетной формулы, необходимость которой вызвана теми или иными корпоративными событиями, изменением рыночных условий

Методы расчета фондовых индексов

Существует четыре основных метода расчета фондовых индексов:

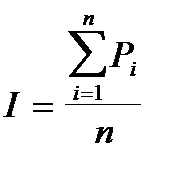

1. Метод вычисления невзвешенного среднего арифметического. Индекс рассчитывается как сумма цен акций (Pi), входящих в индекс, на момент закрытия торгов, поделенная на их количество (n):  . Эта формула используется при расчете среднего промышленного индекса Доу-Джонса (DowJonesIndustrialAverage).

. Эта формула используется при расчете среднего промышленного индекса Доу-Джонса (DowJonesIndustrialAverage).

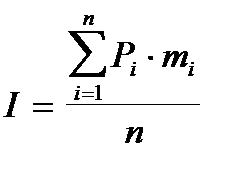

2. Метод вычисления взвешенного среднего арифметического с использованием различных способов взвешивания:

- взвешивание по цене акций в выборке;

- взвешивание по стоимости выборки;

- взвешивание путем приравнивания весов акций компаний;

Индекс рассчитывается как отношение суммы произведений цены акции компании, входящей в индекс, на количество акций данной компании (mi), обращаемых в момент торгов, к общему числу акций в индексе:  . Данная методика используется для вычисления среднего индекса рейтингового агентства Standard&Poor's (S&P 500).

. Данная методика используется для вычисления среднего индекса рейтингового агентства Standard&Poor's (S&P 500).

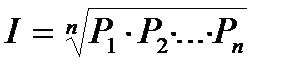

3. Метод вычисления невзвешенного среднего геометрического.Индекс вычисляется умножением цен акций, составляющих индекс, друг на друга с извлечением из этого произведения корня n-ой степени, где n- число акций, входящих в индекс:  . По этой формуле рассчитывается старейший фондовый индекс Великобритании ФТ-30 (FT-30 ShareIndex, FinancialTimesIndustrialOrdinaryIndex), который стал публиковаться с 1935 г.

. По этой формуле рассчитывается старейший фондовый индекс Великобритании ФТ-30 (FT-30 ShareIndex, FinancialTimesIndustrialOrdinaryIndex), который стал публиковаться с 1935 г.

4. Метод вычисления взвешенного среднего геометрического. Эта формула применяется для расчета композитного индекса ValueLineCompositeAverage, используемого на фондовом рынке США.

Недостатком расчета первого и третьего методов является то, что не принимается во внимание объем торговли по акциям разных компаний, который может быть различным. Преимущество - простота расчетов.

Требования к информации, используемой при вычислении фондовых индексов.

Любая формула будет бесполезна, если в нее будут вводиться недостоверные или неполные данные.

Для обоснованного использования в расчетах информация должна отвечать следующим критериям:

• размер выборки. Желательно использовать при расчете индекса достаточно большое число компаний, что позволяет уменьшить вероятность влияния на конечный результат случайных отклонений стоимости ценных бумаг отдельных компаний относительно среднего рыночного значения.

• репрезентативность выборки. Перечень компаний, ценные бумаги которых входят в состав, например, отраслевого индекса, должен быть достаточно полным для того, чтобы индекс адекватно отражал состояние определенного сегмента экономики. Кроме того, чтобы изменения индекса правильно отражали изменения, происходящие на рынке, распределение эмитентов по размеру капитализации и отраслевой принадлежности должно соответствовать распределению на рынке в целом. Использование компьютеров позволило начать расчет индекса по всем акциям, торгуемым на том или ином рынке, не прибегая к некоторой выборке.

• вес. Желательно, чтобы стоимость ценных бумаг, входящих в индекс, имела свой вес, пропорциональный их влиянию на фондовый рынок в целом.

• объективность финансовой информации. Следует учитывать, что фондовый индекс рассчитывается на основе открыто сообщаемых сведений об изменении цен на финансовые инструменты. Большинство индексов рассчитывается в течение торгового дня, причем их обновленные значения появляются через короткие промежутки времени.

Корректировка индексов

Методика расчета индекса может время от времени меняться, что связано главным образом с различными корпоративными событиями, переживаемыми компаниями, ценные бумаги которых входят в состав индекса. Изменения могут касаться и перечня ценных бумаг, участвующих в расчете индекса.

Чем большую историю имеет фондовый индекс, тем большую ценность он представляет для прогнозирования будущей реакции рынка на те или иные события на основе его прошлого поведения. Но ситуация на рынке постоянно меняется - слияния и поглощение, банкротства старых компаний и появление новых, стремительно наращивающих свою капитализацию. Поэтому периодически появляется необходимость внести изменения в выборку, на основе которой рассчитывается индекс.

Если такие корректировки осуществлять редко, есть опасность, что индекс начнет отставать от развития рынка, если к корректировкам прибегать слишком часто - индекс начнет "терять" историю и, сохраняя прежнее название, отражать изменения уже другого сектора рынка.

Основные фондовые индексы.

США

Индексы Доу-Джонса. Наибольшей известностью в данном семействе индексов пользуется DowJonesIndustrialAverage (средний промышленный индекс Доу-Джонса). Этот индекс был впервые опубликован в 1884 г. Чарльзом Доу, основателем компании, которая была издателем известной финансовой газеты "WallStreetJournal". Этот индекс сначала рассчитывался по акциям 11 железнодорожных компаний. В 1897 г. список был увеличен до 20 железнодорожных компаний. Первый промышленный индекс Доу-Джонса был рассчитан в 1896г. по акциям 12 компаний. В 1916 г. размер выборки был увеличен до 20 компаний, а в 1928г. - до 30. Последнее изменение в составе индекса было произведено 1 ноября 1999г., когда вместо компаний UnionCarbide, GoodyearTire&Rubber, Sears и Chevron в индекс были включены компании HomeDepot, Intel, Microsoft и SBC Communications.

Индекс рассчитывается как среднее арифметическое цен акций 30 крупнейших компаний. В качестве делителя используется не число 30 (число компаний в выборке), а специальный делитель, учитывающий многочисленные сплиты (дробления акций), произведенные компаниями-эмитентами с 1928г. (с момента увеличения выборки до 30 компаний).

Используются и другие индексы Доу-Джонса: взвешенный индекс акций Доу-Джонса, рассчитанный по 700 акциям, котируемых на Нью-Йоркской фондовой бирже (публикуется с 1988 г.), индексы Доу-Джонса по транспортным и коммунальным компаниям (DowJonesTransportationAverage (20), DowJonesUtilitiesAverage(15)) и по 40 облигациям.

AMEX Composite - взвешенный по рыночной капитализации индекс всех акций, торгуемых на Американской фондовой бирже (AmericanStockExchange).

NASDAQ 100 - индекс 100 крупнейших компаний нефинансового сектора на бирже NASDAQ.

NASDAQ Composite - взвешенный по капитализации индекс внебиржевого рынка, ежедневно публикуемый Национальной Ассоциацией фондовых дилеров и охватывающий около 3500 акций, торгуемых в рыночной системе Nasdaq (NasdaqMarketSystem).

NYSE Composite - взвешенный по рыночной капитализации индекс всех акций, торгуемых на Нью-Йоркской фондовой бирже (NYSE).

Семейство индексов Рассела (рассчитываются компанией Френка Рассела, FrankRussellCompany). Среди самых известных:

Russell 3000 Index отражает динамику акций 3,000 крупнейших по рыночной капитализации американских компаний, на которые приходится около 98% стоимости всего американского рынка акций.

Russell 1000 Index отражает динамику акций 1,000 крупнейших компаний из Russell 3000 Index, на которые приходится около 92% совокупной капитализации компаний, представленных в Russell 3000 Index.

Russell 2000 Index отражает динамику 2,000 более мелких компаний, представленных в Russell 3000 Index, на которые приходится около 8% совокупной рыночной капитализации компаний из Russell 3000 Index.

Семейство индексов Standard & Poor's

Standard&Poor'sComposite 500 Index.В состав индекса входят 400 индустриальных, 20 транспортных, 40 коммунальных и 40 финансовых компаний. Взвешен по рыночной капитализации. Охватывает примерно 80% общей капитализации компаний, торгуемых на Нью-Йоркской фондовой бирже. Капитализация компаний в выборке составляет от 73 миллионов до 75 миллиардов долларов. Standard&Poor's 400 Index (S&P Midcap) аналогичен S&P 500, но охватывает 400 промышленных компаний, капитализация которых варьируется от 85 миллионов до 6.8 миллиардов долларов. Standard&Poor's 100 аналогичен S&P 500, но охватывает только 100 акций, на которые существуют опционные контракты на Чикагской бирже опционов. "OEX" - название опциона на данный индекс, являющегося один из самых популярных и торгуемых опционов.

ValueLineCompositeВзвешенный по цене индекс как противоположность индексу, взвешенному по капитализации. Некоторые считают, что данный индекс дает лучшее представление об эффективности инвестиций, так как отдельные акции не перешивают в нем, и большинство индивидуальных инвесторов не строят свой портфель с взвешиванием по рыночной капитализации. (пока они не покупают индексные фонды).

Wilshire 5000 Индекс охватывает все компании, имеющие головной офис в США, для которых доступна информация по цене исторически сложилось, что компании из розовых листков были не включены в индекс, но с прогрессом способов передачи информации, список компаний, входящих в индекс увеличился до более чем 7000. Индекс взвешен по рыночной капитализации. Так как некоторые компании, входящие в индекс S&P 500 имеют головной офис за пределами США, не верно утверждать, что Wilshire 5000 включает S&P 500.

Франция

Основными фондовыми индексами являются CAC-40 и CAC General. САС 40 рассчитывается по 40 акциям крупнейших эмитентов, торгуемым на Парижской фондовой бирже. Фьючерсный контракт на данный индекс, возможно, является самым популярным и торгуемым фьючерсным контрактом во всем мире. САС General рассчитывается по акциям 250 эмитентов.

Германия

Основным фондовым индексом является DAX 30, охватывающий 30 самых торгуемых акций (на основе торговой статистики за 3 последних года) на Франкфуртской бирже. Индекс взвешен по рыночной капитализации. По результатам торгов в электронной системе рассчитывается индекс Xetra DAX, он практически совпадает с DAX 30. Однако электронная сессия длиннее, поэтому цены закрытия могут существенно различаться. Рассчитываются также DAX 100 и композитный индекс CDAX по 320 акциям.

FT-SE 30 ShareIndex, FinancialTimesIndustrialOrdinaryShareIndex впервые стал публиковаться в 1935г. и охватывает акции 30 промышленных и торговых компаний. Рассчитывается как геометрическая средняя, получаемая путем перемножения курсов 30 акций из выборки и последующего извлечения из произведения корня 30-й степени.

FT-SE 100 - наиболее распространенный индекс в Великобритании, широко известный как 'footsie' (Футси 100). Представляет Великобритания

собой взвешенный арифметический индекс, рассчитываемый на базе 100 крупнейших по рыночной капитализации компаний Великобритании на поминутной основе. На компоненты "Футси" приходится около 70% общей капитализации фондового рынка Великобритании.

FT-SE Mid 250 - Индекс акций компаний со средней капитализацией, на которые приходится примерно 20% рынка Великобритании. Это следующие 250 компаний после сотни крупнейших, входящих в индекс FT-SE 100. Рассчитывается с декабря 1985г.

Япония

Главный фондовый индекс Японии - "Nikkei" (сокращенное от словосочетания "nihonkeizai" - "nihon" по-японски Япония, а "keizai" - "финансы, экономика"). В его выборку входят 225 акций, торгуемых на Токийской фондовой бирже. Это среднеарифметический невзвешенный индекс, рассчитываемый по той же методике, что DJIA. Публикуется с 1950г.

Второй достаточно популярный индекс - Topix, рассчитываемый с 1968г. по всем акциям, торгуемым на 1-ой секции ТФБ. Индекс JPN является модифицированным взвешенным по цене индексом, отражающим динамику 210 обыкновенных акций, активно торгуемых на Токийской фондовой бирже и представляющих обширный срез всех отраслей японской экономики. JPN тесно связан, но не идентичен индексу Nikkei.

Канада

Наиболее известен индекс Торонтской биржи TSE 300, взвешенный по капитализации и охватывающий 14 секторов экономики.

Мексика

На Мексиканской фондовой бирже рассчитывается индекс IPC. Это взвешенный по капитализации индекс, охватывающий 35 крупнейших мексиканских компаний. Состав выборки для расчета корректируется каждые 2 месяца.

Гонконг

Наиболее известный индекс - взвешенный по рыночной капитализации индекс Гонконгской фондовой биржи HangSengIndex, рассчитываемый по акциям 33 компаний, капитализация которых представляет около 70% общей капитализации рынка. В состав индекса входят компании 4 секторов: торговля и промышленность, финансы, коммунальные услуги, земельная собственность.

6.4 Анализ риска и доходности вложения в ценные бумаги

Инвестиционный риск на рынке ценных бумаг (РЦБ) – вероятность получения меньшей прибыли, чем ожидаемая, или убытков от фондовых операций. Инвестиционные портфельные риски делятся на:

1. Систематический (недиверсифицируемый)

2. Несистематический (диверсифицируемый)

Систематический риск обусловлен внешними причинами, не зависящими от конкретных ценных бумаг. К ним относят:

1. Страновой риск

2. Мировые рыночные риски

3. Экономические риски

4. Региональный риск

5. Риск законодательных изменений

6. Информационный риск

7. Процентный риск

8. Политический риск

9. Валютный риски т.д.

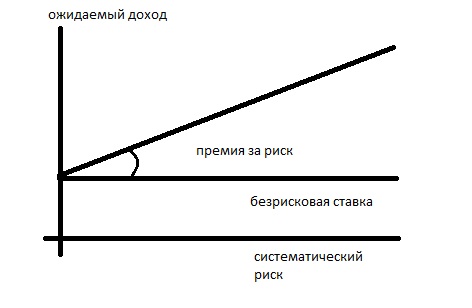

Инвестор не может избежать систематического риска при желании получить повышенный доход. Риск равен нулю только при определенной небольшой норме доходности (безрисковой ставке)

При росте уровня доходности растет премия за риск.

Угол наклона прямой характеризует склонность инвестора к риску.

Несистематический риск – это риск связанный с конкретными ценными бумагами. Его можно снизить за счет диверсификации. Включает в себя:

1. Селективный риск

2. Риск ликвидности

3. Отзывной риск

4. Риск эмитента (бизнес-риск, финансовый риск, портфельный риск, временной риск, риск поставки и т.д.)

Инвестиционный портфель – сумма ценных бумаг, управляемая как единое целое. Цель организации ПЦБ – оптимизация соотношения доходности и риска (диверсификация).

Эффективный инвестиционный портфель обладает максимально ожидаемой доходностью при заданном уровне риска, или обеспечивает минимальный риск при заданной доходности.

В теории портфельного инвестирования исходят из того, что значения доходности отдельной ценной бумаги портфеля является случайными величинами. Существуют два подхода к построению распределения вероятности:

1. Сценарный доход

2. Исторический

Ожидаемая доходность портфеля равна средневзвешенному значению ожидаемых значений доходности ценных бумаг, входящих в портфель.

Рассмотрим пример расчета доходности портфеля из активов

| актив | Рыночная стоимость, млн$ | Доходность, % |

R = (12*6+10*8+5*11)/(6+8+11)=8,28

Существуют 3 основные меры риска:

1. Стандартное отклонение доходности

2. Коэффициент вариации доходности

3. Ковариация доходности портфеля с рыночным портфелем. Для снижения риска портфеля необходимо выбирать активы с отрицательной корреляцией.

Модель оценки капитальных активов (САРМ)

Модель САМР описывает зависимость между показателями доходности и риска индивидуального финансового актива и рынка в целом. САРМ учитывает систематический риск, мерой которого выступает бета-коэффициент, ожидаемую рыночную доходность и безрисковую процентную ставку.

В соответствии с этой моделью стоимость собственного капитала равна безрисковой доходности+премия за риск, которая рассчитывается с использованием бэтта коэффициента:

Ks=Kf+B(Km-Kf),

гдеKf – безрисковая доходность, Ks – ожидаемая норма доходности итой ценной бумаги, Km – среднерыночная доходность, B(Km-Kf) – премия за риск отдельной ценной бумаги, Km-Kf – премия за риск для рыночного портфеля, Bкоэффициент – показатель, характеризующий риск, привносимый в рыночный портфель отдельной акцией.

B=(cov Ki*P)/(VarP),

где covKi*Pi - ковариация доходности i-й ценной бумаги (Ki) и доходности портфеля (Рi), VarP – вариация доходности портфеля.

ИнтерпретацияBкоэффициента.

Если В>0, то доходность акции демонстрирует разнонаправленное движение с доходностью портфеля, или индекса рынка.

Если =0, то отсутствует корреляция между доходностью акции и доходностью портфеля или индекса рынка, если от 1 до 0, то доходность акции и портфеля движется в одном направлении, однако волатильность доходности акции меньше (ниже).

Если В=1, то движение доходности акции и портфеля совпадают.

Если В>1, то доходность акции и портфеля движутся в одном направлении, но волатильность доходности акции выше.

Дата добавления: 2016-12-16; просмотров: 1051;