Показатели платежеспособности предприятия.

Под платежеспособностью понимается способность предприятия расплачиваться по своим обязательствам в полном объеме и в срок. Платежеспособность является признаком нормального финансового положения.

Коэффициент платежеспособности по текущим обязательствамрассчитывается как отношение суммы текущих обязательств к среднемесячной выручке предприятия. Нормативное значение равно 3.

Коэффициент абсолютной ликвидностиэто отношение суммы абсолютно ликвидных активов (денежных средств и краткосрочных финансовых вложений) к сумме текущих (краткосрочных) обязательств предприятия. Нормативные значения находятся в диапазоне от 0.5 до 1.0.

Слишком высокое значение показателя абсолютной ликвидности (более 1) говорит о том, что часть ликвидных активов представляет «омертвленный» капитал, не используемый в производственной и коммерческой деятельности.

При низком значении этого показателя предприятие может испытывать затруднения в выполнении своих текущих финансовых обязательств, что негативно отразится на уровне его платежеспособности.

Коэффициент текущей ликвидности(«коэффициент покрытия») представляет собой отношение оборотных активов к сумме текущих (краткосрочных) обязательств.

Этот показатель отражает потенциальную способность предприятия выполнить свои обязательства по краткосрочным активам за счет оборотных средств. Кредиторы по краткосрочным обязательствам заинтересованы в большом значении этого показателя, поскольку товары, превращенные в деньги, являются основным источником покрытия краткосрочной задолженности. Кредиторы по долгосрочным обязательствам также заинтересованы в этом, так как неспособность заплатить краткосрочные долги может привести компанию к банкротству, и тогда существенно повышается вероятность непогашения долгосрочных обязательств.

Нормативные значения показателя от 1 до 2.

При низких значениях (менее 1) предприятие испытывает трудности в выполнении своих текущих обязательств, возможна угроза банкротства. С другой стороны, высокий коэффициент текущей ликвидности может свидетельствовать о нерациональной структуре оборотного капитала - наличии неиспользуемых денежных средств, избыточных товарно-материальных запасах, превышающих текущие потребности, и о нерациональной кредитной политике, которая приводит к чрезмерному кредитованию и наличию безнадежных долгов.

Обычно считается, что для большинства предприятий коэффициент текущей ликвидности должен быть на уровне 2, поскольку стоимость текущих активов может сократиться даже на 50%, но тем не менее сохранится достаточный запас прочности для покрытия всех текущих обязательств.

Коэффициент автономии (финансовой независимости) рассчитывается как процентное отношение величины собственного капитала к общей сумме капитала.

Показывает, насколько процентов активы предприятия сформированы за счет собственных источников. Определяет степень независимости от кредиторов. Нормативное значение не менее 50%.

Коэффициент обеспеченности собственными оборотными средствами это отношение собственных оборотных средств к общей величине оборотных средств предприятия.

Под собственными оборотными средствами понимается разница, на которую оборотные активы превышают краткосрочные предприятия. Минимальное нормативное значение коэффициента составляет 0,2. Это означает, что объем оборотных средств, сформированных за счет собственных средств, должен составлять не менее 20% от всех оборотных средств. Чем больше значение коэффициента тем больше возможностей у предприятия проводить независимую финансовую политику.

Коэффициент иммобилизации оборотных средств рассчитывается как отношение дебиторской задолженности к общей сумме оборотных средств предприятия. Под иммобилизацией оборотных средств понимается выведение части оборотных активов из оборота предприятия. Под дебиторской задолженностью понимается сумма долгов, причитающаяся предприятию от покупателей и заказчиков за поставленные товары и оказанные услуги.

Если коэффициент высокий это означает, что в случае необходимости восполнения недостающих средств предприятие будет вынуждено прибегать к внешним финансовым заимствованиям.

Пример использования показателей финансового состояния для анализа гостиничного рынка в 2014 г. http://www.openbusiness.ru/biz/business/obzor-rynka-gostinichnyy-biznes/

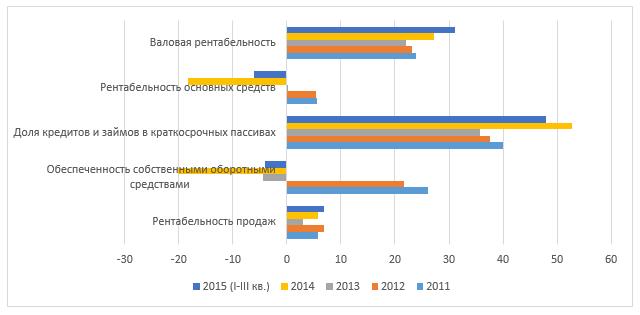

Динамика основных финансовых коэффициентов направления 55.1, %

На приведенных диаграммах можно увидеть, что по большинству показателей отрасль в 2014 году показала отрицательную динамику – в первую очередь снизилась валовая выручка. Однако, что примечательно, прибыль от продаж при этом выросла, что вызвано, скорее всего относительным снижением себестоимости услуг – оно в 2014 году было более значительным, чем снижение выручки. Это подтверждает рост показателя валовой рентабельности. Численность игроков рынка, согласно Росстату, в анализируемом периоде практически не изменялась.

За первые три квартала 2015 года отрасль показала неплохие результаты, почти догнав по выручке полный 2014 год, а по прибыли – даже превзойдя его: 5,3 млрд. рублей против 4,8 млрд. Финансовые коэффициенты, наоборот, показывают рост, даже в пределах отрицательной шкалы. Так, например, как было сказано выше, по итогам первых трех кварталов 2015 валовая рентабельность отрасли превзошла показатели пяти предыдущих лет; выросла рентабельность продаж. Рентабельность основных средств, принимая отрицательное значение, все же значительно выросла по сравнению с 2014 годом. Снизилась доля кредитов и займов в краткосрочных пассивах, выросла степень обеспеченности собственными средствами. Такая динамика говорит о тенденции к финансовому оздоровлению отрасли.

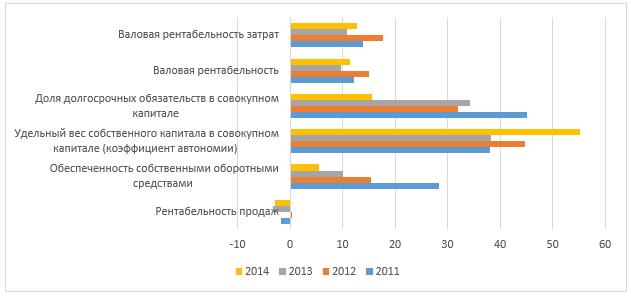

Динамика основных финансовых коэффициентов направления 55.23.2, %

Ситуация с пансионатами и домами отдыха несколько иная. В 2014 году произошел существенный прирост почти по всем показателям. На прежнем – отрицательном – уровне осталась только прибыль от продаж, что может быть вызвано ростом себестоимости услуг. Основное отличие пансионатов и домов отдыха от гостиниц заключается в наличии дополнительных услуг, таких как предоставление питания, лечебно-оздоровительные процедуры и развлекательные мероприятия. Вероятно, наличие такого комплекса делает данный вид предприятий более уязвимым перед кризисной экономической ситуацией.

Коэффициент оборачиваемости активов (ROA) вычисляется как отношение выручки к средней величине активов предприятия.

Показатель оборачиваемости постоянных активов показывает, какая сумма дохода получается на единицу денежного выражения основных средств предприятия.

Чаще всего используется оборачиваемость активов всего и оборачиваемость чистых активов, или нетто-активов. С помощью этих показателей можно определить, какое количество вложенных активов необходимо для обеспечения данного уровня реализации продукции, то есть какая сумма дохода получается на каждый, например, рубль или доллар вложенных активов. Применение нетто-активов исключает из расчетов текущие обязательства. Объясняется это тем, что текущие обязательства (счета к оплате, подлежащие выплате налоги, подлежащая выплате доля долгосрочной задолженности, начисленная заработная плата и другие начисленные обязательства) в основном непосредственно связаны с операциями компании и не находятся в ее распоряжении в процессе ее деятельности. Таким образом, сумма используемых компанией активов эффективно уменьшается за счет этой постоянной текущей кредиторской задолженности и прочих текущих обязательств.

Необходимо отметить, что данные показатели являются весьма приближенными, поскольку в балансах большинства предприятий самые различные активы, приобретенные в различное время, показываются по первоначальной стоимости. Балансовая стоимость таких активов часто не имеет ничего общего с их реальной стоимостью, при этом такое расхождение усугубляется в условиях инфляции и при повышении стоимости таких активов.

Еще одно искажение реального положения может быть связано с разнообразием видов деятельности компании: в то время как значительная часть производственной деятельности требует вовлечения большого количества активов, другие виды деятельности (например, сфера обслуживания или оптовая торговля) требуют относительно меньшего количества активов для получения определенного объема дохода. Поэтому при анализе, по возможности, надо стремиться к разделению финансовых показателей по основным видам деятельности или видам продукции, и коэффициент оборачиваемости активов наряду с другими показателями поможет определить благоприятные или неблагоприятные результаты деятельности.

Коэффициент оборачиваемости собственного капитала (ROE) рассчитывается как отношение выручки к среднему значению собственного капитала. Показывает, сколько раз в отчетном периоде собственный капитал осуществляет полный оборот.

Литература.

Основная:

1. В. Н. Салин, Э. Ю. Чурилова, Е. П. Шпаковская, Статистика : учебник / - 2-е изд., стер. - М. : КНОРУС, 2008.

- Практикум по теории статистики : учеб. пособие / Р. А. Шмойлова, В. Г. Минашкин, Н. А. Садовникова; под ред. Р. А. Шмойловой. 2-е изд., перераб. и доп. М. : Финансы и статистика, 2005.

Дата добавления: 2016-11-28; просмотров: 1486;