Визначення кредиспроможності позичальника в процесі управління кредитним портфелем банку та кредитним ризиком

Кредитоспроможність — це наявність передумов для отримання кредиту і здатність позичальника повернути його. Вона визначається за показниками, які характеризують: його акуратність при розрахунках за раніше отриманими кредитами; його поточне фінансове становище; спроможність у разі необхідності мобілізувати кошти з різних джерел; забезпечення оперативної конверсії активів у ліквідні кошти.

Відповідно до положення НБУ кожен банк розробляє внутрішньобанківське положення щодо оцінки кредитоспроможності позичальника та кредитних ризиків, за якими формується страховий резерв..

Резерв банки створюють відповідно до вимог НБУ.Порядок (методику) формування та використання банками України резервів для відшкодування можливих втрат за активними банківськими операціями визначено одноіменним Положенням про порядок формування та використання банками України резервів для відшкодування можливих втрат за активними банківськими операціями, затвердженим ПП НБУ від 25.01.2012 № 23

В процесі діяльності банк визначає можливі втрати (збитки) і здійснює оцінку ризику того, що:

– або виконання зобов’язань боржниками проводитимуться з перевищенням строків, передбачених умовами договору;

– або в обсягах, менших, ніж передбачено договором;

– або взагалі не проводитимуться).

Резерви поділяються на 2 групи:

1). резерви за всіма активами (фінансовими активами та дебіторською заборгованістю за господарською діяльністю банку). Вони є спеціальними (оціночними) резервами, які зменшують балансову вартість активів і необхідність їх формування спричинена зменшенням корисності таких активів;

2). резерви за наданими фінансовими зобов’язаннями – є забезпеченням їх виконання в майбутньому, відображаються в балансі банку як зобов’язання та свідчать про можливі втрати внаслідок вибуття ресурсів, пов’язаного з виконанням банком таких фінансових зобов’язань.

Що стосується кредитних операцій, то банк за кожним окремим кредитом формує кредитну документацію (справу, досьє) боржника, на підставі поданих ним документів.

У процесі розрахунку суми резерву банки структурно поділяють кредитний ризик на: ризик щодо позичальника і ризик щодо забезпечення.

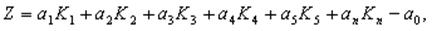

Оцінка ризику щодо позичальника при формуванні кредитного резерву є інтегральною. Її розрахунок базується на використанні багатофакторної дискримінантної моделі і визначається за такою формулою:

де

де

Z - інтегральний показник;

К1, К2 ... Кn - фінансові коефіцієнти, що визначаються на підставі даних фінансової звітності позичальника.

а1, а2 ... аn - параметри, що визначаються з урахуванням вагомості та розрядності фінансових коефіцієнтів і щорічно актуалізуються НБУ на підставі даних фінансової звітності боржників - юридичних осіб. Банк для актуалізації параметрів дискримінантної моделі подає до НБУ відповідну інформацію щодо даних фінансової звітності боржників - юридичних осіб за встановленою формою та визначені строки

а0 - вільний член дискримінантної моделі, значення якого щорічно актуалізуються НБУ

Залежно від значення інтегрального показника з урахуванням величини підприємства (велике, середнє або мале) банк визначає клас боржника – юр. особи.

Для цього здійснюється оцінка стану обслуговування кредиту на підставі кількості календарних днів прострочення погашення боргу за станом на перше число місяця, наступного за звітним, згідно з таблицею 1.

| Кількість календарних днів прострочення (уключно) | Стан обслуговування боргу |

| від 0 до 7 | “високий” |

| від 8 до 30 | “добрий” |

| від 31 до 90 | “задовільний” |

| від 91 до 180 | “слабкий” |

| понад 180 | “незадовільний” |

Стан обслуговування боргу як “високий” визначається за умови, що сплата боржником - юридичною особою процентів відповідно до умов договору передбачена не рідше ніж один раз на три місяці.

Після визначення стану обслуговування боргу банк визначає клас боржника, класифікуючи кредит за категоріями якості згідно з таблицею 2.

Дата добавления: 2016-11-28; просмотров: 868;