Выбор наиболее эффективных форм обновления отдельных групп операционных внеоборотных активов.

Политика управления операционными внеоборотными активами представляет собой часть общей финансовой стратегии предприятия, заключающейся в финансовом обеспечении своевременного их обновления и высокой эффективности использования.

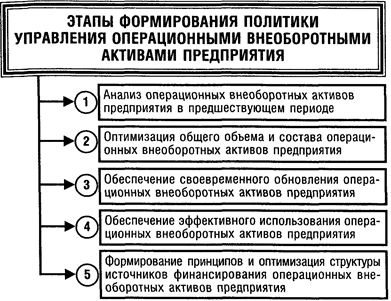

Политика управления операционными внеоборотными активами предприятия формируется по следующим основным этапам (рис. 8.3.):

1. Анализ операционных внеоборотных активов предприятия в предшествующем периоде. Этот анализ проводится в целях изучения динамики общего их объема и состава, степени их годности, интенсивности обновления и эффективности использования.

Рисунок 8.3. Основные этапы формирования политики управления операционными внеоборотными активами предприятия.

На первом этапе анализа рассматривается динамика общего объема операционных внеоборотных активов предприятия — темпы их роста в сопоставлении с темпами роста объема производства и реализации продукции, объема операционных оборотных активов, общей суммы внеоборотных активов. В процессе этого анализа изучается изменение коэффициента участия операционных внеоборотных активов в общей сумме операционных активов предприятия. Расчет этого коэффициента осуществляется по формуле:

На втором этапе анализа изучается состав операционных внеоборотных активов предприятия и динамика их структуры. В процессе этого изучения рассматривается соотношение основных средств и нематериальных активов, используемых в операционном процессе предприятия, в составе основных средств анализируется удельный вес движимых и недвижимых их видов (которые в производственной деятельности характеризуют соответственно активную и пассивную их части), в составе нематериальных активов рассматриваются отдельные их виды.

На третьем этапе анализа оценивается состояние используемых предприятием внеоборотных активов по степени их изношенности (амортизации). В процессе такой оценки используются следующие основные показатели:

• Коэффициент износа основных средств. Он рассчитывается по следующей формуле:

где КИос — коэффициент износа основных средств,

Иос — сумма износа основных средств предприятия на определенную дату;

• Коэффициент годности основных средств. Для его расчета используется следующая формула:

где КГос — коэффициент годности основных средств;

ОСос — остаточная стоимость основных средств

предприятия на определенную дату;

ПОос — первоначальная стоимость основных средств

предприятия на определенную дату

• Коэффициент амортизации нематериальных активов. Его расчет производится по следующей формуле:

где КАна — коэффициент амортизации нематериальных активов;

Ана — сумма амортизации нематериальных активов предприятия на определенную дату;

ПСна — первоначальная стоимость нематериальных активов предприятия на определенную дату

• Коэффициент годности нематериальных активов. Он определяется по следующей формуле:

где КГна — коэффициент годности нематериальных активов;

ОСна — остаточная стоимость нематериальных активов предприятия на определенную дату,

ПСна — первоначальная стоимость нематериальных активов предприятия на определенную дату

• Сводный коэффициент годности операционных внеоборотных активов, используемых предприятием. Он рассчитывается по следующей формуле:

где КГова — сводный коэффициент годности операционных внеоборотных активов используемых предприятием;

ОВАос — сумма всех используемых предприятием операционных внеоборотных активов по остаточной стоимости на определенную дату;

ОВАпс — сумма всех используемых предприятием операционных внеоборотных активов по первоначальной стоимости на определенную дату.

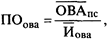

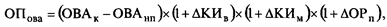

На четвертом этапе анализа определяется период оборота используемых предприятием операционных внеоборотных активов. Он рассчитывается по следующей формуле:

где ПОова — период оборота используемых предприятием операционных внеоборотных активов, лет,

На пятом этапе анализа изучается интенсивность обновления операционных внеоборотных активов в предшествующем периоде. В процессе изучения используются следующие основные показатели:

• Коэффициент выбытия операционных внеоборотных активов. Он характеризует долю выбывших операционных внеоборотных активов в общей их сумме и рассчитывается по формуле:

где КВова — коэффициент выбытия операционных внеоборотных активов;

ОВАв — стоимость выбывших операционных внеоборотных активов в отчетном периоде;

ОВАн — стоимость операционных внеоборотных активов на начало отчетного периода.

• Коэффициент ввода в действие новых операционных внеоборотных активов. Он характеризует долю вновь введенных операционных внеоборотных активов в общей их сумме и рассчитывается по формуле:

где КВДова — коэффициент ввода в действие новых операционных внеоборотных активов;

ОВАвд —стоимость вновь введенных операционных внеоборотных активов в отчетном периоде;

ОВАк—стоимость операционных внеоборотных активов на конец отчетного периода.

• Коэффициент обновления операционных внеоборотных активов. Он характеризует прирост новых операционных внеоборотных активов в общей их сумме и рассчитывается по формуле:

где КОова — коэффициент обновления операционных внеоборотных активов;

ОВАвд — стоимость вновь введенных операционных внеоборотных активов в отчетном периоде;

ОВАв — стоимость выбывших операционных внеоборотных активов в отчетном периоде;

ОВАк—стоимость операционных внеоборотных активов на конец отчетного периода.

• Скорость обновления операционных внеоборотных активов. Она характеризует средний период времени полного обновления операционных внеоборотных активов. Расчет этого показателя осуществляется по формуле:

где СОова — скорость обновления операционных внеоборотных активов, лет;

КВДова — коэффициент ввода в действие операционных внеоборотных активов в отчетном году (или в среднем за ряд последних лет).

Указанные показатели рассчитываются в процессе анализа не только по операционным внеоборотным активам в целом, но и в разрезе их видов — основных средств и нематериальных активов.

На шестом этапе анализа оценивается уровень эффективности использования операционных внеоборотных активов в отчетном периоде. В процессе такой оценки используются следующие основные показатели:

• Коэффициент рентабельности операционных внеоборотных активов. Его расчет осуществляется по формуле:

• Коэффициент производственной отдачи операционных внеоборотных активов. Он характеризует объем реализации продукции (или объем ее производства) в расчете на единицу используемых предприятием операционных внеоборотных активов. Расчет этого показателя осуществляется по следующей формуле:

• Коэффициент производственной емкости операционных оборотных активов. Он характеризует среднюю стоимость операционных внеоборотных активов, приходящуюся на единицу объема реализации продукции (или объема ее производства). При расчете этого показателя используется следующая формула:

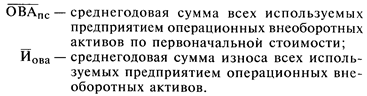

2. Оптимизация общего объема и состава операционных внеоборотных активов предприятия. Такая оптимизация осуществляется с учетом вскрытых в процессе анализа возможных резервов повышения производственного использования операционных внеоборотных активов в предстоящем периоде. К числу основных из таких резервов относятся: повышение производительного использования операционных внеоборотных активов во времени (за счет прироста коэффициентов сменности и непрерывности их работы) и повышение производительного использования операционных внеоборотных активов по мощности (за счет роста производительности отдельных их видов в пределах предусмотренной технической мощности). В процессе оптимизации общего объема операционных внеоборотных активов из их состава исключаются те их виды, которые не участвуют в производственном процессе по различным причинам.

Принципиальная формула для определения необходимого общего объема операционных внеоборотных активов предприятия в предстоящем периоде имеет следующий вид:

где ОПова — общая потребность предприятия в операционных внеоборотных активах в предстоящем периоде;

ОВАк — стоимость используемых предприятием операционных внеоборотных активов на конец отчетного периода;

ОВАнп — стоимость операционных внеоборотных активов предприятия, не принимающих непосредственного участия в производственном процессе, на конец отчетного периода;

∆КИв — планируемый прирост коэффициента использования операционных внеоборотных активов во времени;

∆КИм — планируемый прирост коэффициента использования операционных внеоборотных активов по мощности;

∆ОРп — планируемый темп прироста объема реализации продукции, выраженный десятичной дробью.

Пример: Определить необходимый объем операционных внеоборотных активов предприятия на предстоящий период исходя из следующих данных:

стоимость операционных внеоборотных активов предприятия на конец отчетного периода составила 150 тыс. усл. ден. ед.;

из общей стоимости операционных внеоборотных активов предприятия, отдельные виды активов на общую сумму 10 тыс. усл. ден. ед. не принимали в отчетном периоде непосредственного участия в производственном процессе;

в планируемом периоде за счет увеличения сменности работы предприятия коэффициент использования операционных внеоборотных активов во времени с 0,7 увеличится до 0,8;

за счет намечаемого более производительного использования основных видов оборудования общий коэффициент использования операционных внеоборотных активов по мощности возрастет в предстоящем периоде на 0,1;

планируемый темп прироста объема реализации продукции составляет 20%.

Подставляя указанные показатели в вышеприведенную формулу, получим:

ОПова = (150 - 10) х (1 + 0,1) х (1 + 0,1) х (1 + 0,2) = = 203 тыс. усл. ден. ед.

По указанной принципиальной формуле может быть рассчитан также необходимый объем операционных внеоборотных активов в разрезе отдельных их видов и элементов, что позволяет оптимизировать их стоимостной состав в рамках общей потребности.

3. Обеспечение своевременного обновления операционных внеоборотных активов предприятия. В этих целях на предприятии определяется необходимый уровень интенсивности обновления отдельных групп операционных внеоборотных активов; рассчитывается общий объем активов, подлежащих обновлению в предстоящем периоде; устанавливаются основные формы и стоимость обновления различных групп активов. Более подробно вопросы финансового управления обновлением внеоборотных операционных активов рассматриваются в следующем разделе.

4. Обеспечение эффективного использования операционных внеоборотных активов предприятия. Такое обеспечение заключается в разработке системы мероприятий, направленных на повышение коэффициентов рентабельности и производственной отдачи операционных внеоборотных активов.

Используя в процессе управления эффективностью операционных внеоборотных активов эти показатели, следует учитывать два важных момента, обеспечивающих объективность оценки разрабатываемых мероприятий. Первый из них состоит в том, что при оценке всегда должна использоваться восстановительная стоимость операционных внеоборотных активов на момент проведения оценки (в этом случае будет учтен фактор инфляции, который в прибыли и объеме реализации продукции отражается автоматически). Второй из них состоит в том, что при оценке следует использовать остаточную стоимость операционных внеоборотных активов, так как большая их часть в процессе износа теряет часть своей производительности.

Рост эффективности использования операционных внеоборотных активов позволяет сократить потребность в них (за счет механизма повышения коэффициентов их использования во времени и по мощности), так как между этими двумя показателями существует обратная зависимость. Следовательно, мероприятия по обеспечению повышения эффективности использования операционных внеоборотных активов можно рассматривать как мероприятия по сокращению потребности в объеме их финансирования и повышению темпов экономического развития предприятия за счет более рационального использования собственных финансовых ресурсов.

5. Формирование принципов и оптимизация структуры источников финансирования операционных внеоборотных активов. Принципиально обновление и прирост операционных внеоборотных активов могут финансироваться за счет собственного капитала, долгосрочного заемного капитала (финансового кредита, финансового лизинга и т.п.) и за счет смешанного их финансирования. Порядок определения необходимого объема финансирования, выбор наиболее целесообразных для предприятия их форм и оптимизация структуры источников финансирования операционных внеоборотных активов рассматривается в специальном разделе.

УПРАВЛЕНИЕ ОБНОВЛЕНИЕМ ВНЕОБОРОТНЫХ АКТИВОВ

В системе формирования и реализации политики управления операционными внеоборотными активами предприятия одной из наиболее важных функций финансового менеджмента является обеспечение своевременного и эффективного их обновления. Финансовое управление обновлением внеоборотных активов подчинено общим целям политики управления этими активами, конкретизируя управленческие решения в этой области. Последовательность разработки и принятия управленческих решений по обеспечению обновления операционных внеоборотных активов предприятия характеризуется следующими основными этапами (рис. 8.4.)

1. Формирование необходимого уровня интенсивности обновления отдельных групп операционных внеоборотных активов предприятия. Интенсивность обновления операционных внеоборотных активов определяется двумя основными факторами — их физическим и моральным износом. В процессе этих видов износа внеоборотные активы постепенно утрачивают свои первоначальные функциональные свойства и их дальнейшее использование в операционном процессе предприятия становится или технически невозможным, или экономически нецелесообразным.

Рисунок 8.4. Характеристика этапов формирования управленческих решений по вопросам обновления операционных внеоборотных активов.

Функциональные свойства отдельных видов внеоборотных активов, утерянные в связи с техническим износом, в определенной степени подлежат восстановлению путем их ремонта. Если же относительная утеря этих свойств (проявляющаяся в неспособности выпускать продукцию с той же производительностью или современного уровня качества) связана с моральным износом, то по экономическим критериям соответствующие виды внеоборотных активов требуют замены более современными их аналогами.

Скорость утраты внеоборотными активами своих первоначальных функциональных свойств под воздействием физического и морального износа, а соответственно и уровень интенсивности их обновления, во многом определяются индивидуальными условиями их использования в процессе операционной деятельности предприятия. В соответствии с этими условиями индивидуализируются (в определенных пределах) и нормы амортизации различных видов операционных внеоборотных активов. Эта индивидуализация норм амортизации, определяющая уровень интенсивности обновления отдельных групп операционных внеоборотных активов, характеризует амортизационную политику предприятия.

Амортизационная политика предприятия представляет собой составную часть общей политики управления операционными внеоборотными активами, заключающуюся в индивидуализации уровня интенсивности их обновления в соответствии со спецификой их эксплуатации в процессе операционной деятельности.

Амортизационная политика предприятия в значительной степени отражает амортизационную политику государства на различных этапах его экономического развития. Она базируется на установленных государством принципах, методах и нормах амортизационных отчислений. Вместе с тем, каждое предприятие имеет возможность индивидуализировать свою амортизационную политику, учитывая конкретные факторы, определяющие ее параметры.

В процессе формирования амортизационной политики предприятия, определяющей уровень интенсивности обновления отдельных групп операционных внеоборотных активов, учитываются следующие основные факторы:

• объем используемых операционных основных средств и нематериальных активов. Воздействие амортизационной политики предприятия на интенсивность обновления операционных внеоборотных активов и на конечные финансовые результаты его деятельности возрастает пропорционально увеличению объема собственных основных средств и нематериальных активов;

• методы отражения в учете реальной стоимости используемых основных средств и нематериальных активов. Осуществляемая переоценка этих видов операционных активов предприятия носит в современных условиях периодический характер и не в полной мере отражает рост цен на них. В связи с этим, амортизационные отчисления не характеризуют в полной мере фактический износ этих активов и утрачивают свое реновационное значение. Занижение размера реального износа операционных внеоборотных активов приводит не только к уменьшению скорости их обновления, но и к формированию излишней фиктивной суммы прибыли предприятия, а соответственно изъятию у него дополнительных финансовых средств в виде уплачиваемого налога на прибыль;

• реальный срок использования предприятием амортизируемых активов. Установленный в процессе разработки норм амортизации средний срок использования отдельных видов основных средств носит обезличенный характер и должен конкретизироваться на каждом предприятии с учетом особенностей их использования в операционной деятельности. Это относится и к используемым в операционном процессе отдельным видам нематериальных активов, срок службы которых предприятие устанавливает самостоятельно (но не более 10 лет);

• разрешенные законодательством методы амортизации. Зарубежный опыт свидетельствует о большом количестве разрешенных к использованию методов амортизации вне оборотных активов, что позволяет предприятиям формировать альтернативные варианты амортизационной политики в широком диапазоне. Наше законодательство существенно ограничивает используемые методы амортизации;

• состав и структура используемых основных средств. Методы амортизации, разрешенные к использованию в нашей стране, дифференцируются в разрезе движимой и недвижимой (активной и пассивной) частей операционных основных фондов. Эту же дифференциацию определяют и установленные нормы амортизационных отчислений;

• темпы инфляции. В условиях высокой инфляции постоянно занижаются база начисления амортизации, а соответственно и размеры амортизационных отчислений. Кроме того, инфляция оказывает негативное воздействие на реальную стоимость накопленных средств амортизационного фонда, что отрицательно сказывается на финансовых возможностях увеличения скорости обновления операционных внеоборотных активов;

• инвестиционная активность предприятия. Выбор методов амортизации в значительной мере определяется уровнем текущей потребности в инвестиционных ресурсах, готовностью предприятия к реализации отдельных инвестиционных проектов, обеспечивающих обновление операционных внеоборотных активов.

Учет перечисленных факторов позволяет предприятию выбрать соответствующие методы амортизации отдельных групп операционных внеоборотных активов, в наибольшей степени отражающие специфику их использования в операционном процессе.

В современной отечественной практике различают два основных метода амортизации внеоборотных активов:

• метод прямолинейной (линейной) амортизации. Этот метод основан на прямолинейно-пропорциональном способе начисления износа амортизируемых активов (основных средств, нематериальных активов), при котором норма амортизации для каждого года определяется по следующей формуле:

где На—годовая норма амортизации, в %;

ПИ —предполагаемый (или нормативно установленный) период использования (службы) актива в годах.

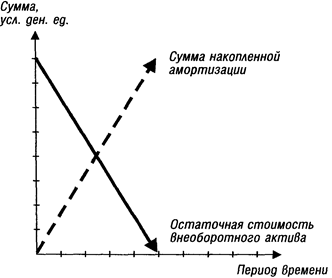

Графически метод осуществления прямолинейной (линейной) амортизации представлен на рис. 8.5.

В современной практике финансового менеджмента в нашей стране этот метод амортизации является основным.

• ускоренная амортизация. Этот метод позволяет сокращать период амортизации активов за счет использования повышенных норм амортизации. Действующим законодательством ускоренная амортизация разрешена только по активной части основных производственных средств (машин, механизмов, оборудования используемых в производственном процессе). Решение об использовании метода ускоренной амортизации активной части производственных основных средств предприятие принимает самостоятельно.

Следует отметить, что в реальной практике метод ускоренной амортизации может быть использован и в процессе списания стоимости нематериальных активов. Такая возможность определяется тем, что срок полезного использования этих активов (а соответственно и размер норм амортизации) предприятие устанавливает самостоятельно.

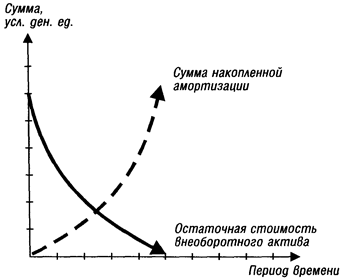

Графически метод осуществления ускоренной амортизации представлен на рис. 8.6.

Рисунок 8.5. Динамика остаточной стоимости внеоборотного актива и суммы накопленной амортизации при прямолинейном (линейном) методе ее осуществления.

Рисунок 8.6. Динамика остаточной стоимости внеоборотного актива и суммы, накопленной амортизации при ускоренном методе ее осуществления.

Использование метода ускоренной амортизации дает несомненный эффект и должно получить широкое распространение при формировании амортизационной политики предприятия.

Во-первых, использование этого метода начисления амортизации способствует ускорению инновационного процесса на предприятии, так как позволяет быстрее обновлять парк машин и механизмов, различных видов нематериальных активов.

Во-вторых, использование этого метода позволяет существенно ускорять процесс формирования собственных финансовых ресурсов за счет внутренних источников, т.е. способствует росту возвратного чистого денежного потока в предстоящих периодах.

В-третьих, ускоренная амортизация позволяет снизить сумму налога на прибыль, уплачиваемую предприятием, так как сокращает размер балансовой прибыли (т.е. в определенной мере уменьшает ту фиктивную часть прибыли, которая часто формируется из-за заниженной оценки стоимости основных средств)

В-четвертых, ускоренная амортизация активов является одним из эффективных способов противодействия негативному влиянию инфляции на реальную стоимость накапливаемого амортизационного фонда.

Среди методов начисления амортизации, применяемых в зарубежной практике, следует отметить такие:

• метод "снижающегося остатка " (обычно "удвоенного снижающегося остатка"). Этот метод основан на использовании норм амортизации (или удвоенных норм амортизации) по отношению не к первоначальной, а к остаточной стоимости активов;

• метод "суммы лет ". Этот метод основан на максимизации норм амортизационных отчислений в первый год использования активов с последующим их снижением и минимизацией в последний год;

• метод "единиц производства". Этот метод амортизации основан на расчете суммы износа отдельных видов основных фондов в расчете на единицу продукции и его умножении на объем выпуска продукции в отдельных периодах. В этом случае амортизационные отчисления из категории постоянных издержек переходят в категорию издержек переменных;

• метод "линейной дегрессивной амортизации ". Этот метод основан на продлении общего периода амортизации. При этом методе сумма амортизационных отчислений ежегодно уменьшается на постоянную величину, называемую "разностью".

С учетом избранного метода амортизации предприятие формирует систему норм амортизации отдельных групп операционных внеоборотных активов, характеризующих необходимый уровень интенсивности их обновления.

2. Определение необходимого объема обновления операционных внеоборотных активов в предстоящем периоде. Обновление операционных внеоборотных активов предприятия может осуществляться на простой или расширенной основе, отражая процесс простого или расширенного их воспроизводства.

Простое воспроизводство операционных внеоборотных активов осуществляется по мере физического и морального их износа в пределах суммы накопленной амортизации (средств амортизационного фонда). Необходимый объем обновления операционных внеоборотных активов в процессе простого их воспроизводства определяется по следующей формуле:

где ОВАпрос—необходимый объем обновления операционных внеоборотных активов предприятия в процессе простого их воспроизводства;

СВф—первоначальная восстановительная стоимость операционных внеоборотных активов, выбывающих в связи с физическим их износом;

СВм—первоначальная восстановительная стоимость операционных внеоборотных активов, выбывающих в связи с моральным их износом

Расширенное воспроизводство операционных внеоборотных активов осуществляется с учетом необходимости формирования новых их видов не только за счет суммы накопленной амортизации, но и за счет других финансовых источников (прибыли, долгосрочных финансовых кредитов и т.п.). Необходимый объем обновления операционных внеоборотных активов в процессе расширенного их воспроизводства определяется по следующей формуле:

где ОВАрасш— необходимый объем обновления операционных внеоборотных активов предприятия в процессе расширенного их воспроизводства;

ОПова~ общая потребность предприятия в операционных оборотных активах в предстоящем периоде (алгоритм ее расчета был рассмотрен ранее);

ФНова— фактическое наличие используемых операционных внеоборотных активов предприятия на конец отчетного (начало предстоящего) периода;

СВф— стоимость операционных внеоборотных активов, выбывающих в предстоящем периоде в связи с физическим их износом;

СВм— стоимость операционных внеоборотных активов, выбывающих в предстоящем периоде в связи с моральным их износом.

Пример: Определить необходимый объем обновления операционных внеоборотных активов предприятия в процессе простого и расширенного их воспроизводства исходя из следующих данных:

общая потребность предприятия в операционных внеоборотных активах в предстоящем периоде по результатам расчета составляет 250 тыс. усл. ден. ед.;

фактическое наличие используемых операционных внеоборотных активов на конец отчетного периода составляло 240 тыс. усл. ден. ед.;

стоимость операционных внеоборотных активов предприятия, намеченных к выбытию в связи с физическим износом, составляет 30 тыс. усл. ден. ед.;

стоимость операционных внеоборотных активов предприятия намеченных к выбытию в связи с моральным износом, составляет 10 тыс. усл. ден. ед.;

С учетом приведенных данных необходимый объем обновления операционных внеоборотных активов составит:

в рамках простого их воспроизводства —

30 + 10 = 40 тыс. усл. ден. ед. в рамках расширенного их воспроизводства —

250 - 240 + 30 + 10 = 50 тыс. усл. ден. ед.

По рассмотренным расчетным алгоритмам необходимый объем обновления операционных внеоборотных активов может быть определен не только в целом по предприятию, но и в разрезе отдельных их групп.

Выбор наиболее эффективных форм обновления отдельных групп операционных внеоборотных активов.

Конкретные формы обновления отдельных групп операционных активов определяются с учетом характера намечаемого их воспроизводства.

Обновление операционных внеоборотных активов в процессе простого их воспроизводства может осуществляться в следующих основных формах:

• текущего ремонта. Он представляет собой процесс частичного восстановления функциональных свойств и стоимости основных средств в процессе их обновления;

• капитального ремонта. Он представляет собой процесс полного (или достаточно высокой части) восстановления основных средств и частичной замены отдельных их элементов. На сумму произведенного капитального ремонта уменьшается износ основных средств и тем самым увеличивается их остаточная стоимость;

• приобретение новых видов операционных внеоборотных активов с целью замены используемых аналогов в пределах сумм накопленной амортизации (для нематериальных активов это основная форма простого их воспроизводства).

Обновление операционных внеоборотных активов в процессе расширенного их воспроизводства может осуществляться в форме их реконструкции, модернизации и других. Подробно эти формы обновления операционных внеоборотных активов рассматриваются в разделе "Управление инвестициями".

Выбор конкретных форм обновления отдельных групп операционных внеоборотных активов осуществляется по критерию их эффективности. Так, например, если в результате капитального ремонта отдельных видов основных средств сумма будущей прибыли, генерируемой ими, будет ниже ликвидационной их стоимости, обновление эффективней осуществлять путем их замены новыми более производительными аналогами.

4. Определение стоимости обновления отдельных групп операционных внеоборотных активов в разрезе различных его форм. Методы определения стоимости обновления операционных внеоборотных активов дифференцируются в разрезе отдельных форм этого обновления.

Стоимость обновления операционных внеоборотных активов, осуществляемого путем текущего или капитального их ремонта, определяется на основе разработки планового бюджета (сметы затрат) их проведения. При подрядном способе осуществления ремонтных работ основу разработки планового его бюджета составляют тарифы на услуги подрядчика, а при хозяйственном способе — расходы предприятия калькулируются по отдельным их элементам.

Стоимость обновления операционных внеоборотных активов путем приобретения новых их аналогов включает как рыночную стоимость соответствующих видов активов, так и расходы по их доставке и установке.

Стоимость обновления операционных внеоборотных активов в процессе расширенного их воспроизводства определяется в процессе разработки бизнес-плана реального инвестиционного проекта.

Итоговые результаты рассмотренных выше управленческих решений позволяют сформировать общую потребность в обновлении операционных внеоборотных активов предприятия в разрезе отдельных их видов и различных форм предстоящего обновления.

УПРАВЛЕНИЕ ФИНАНСИРОВАНИЕМ ВНЕОБОРОТНЫХ АКТИВОВ

Финансирование обновления операционных внеоборотных активов сводится к двум вариантам. Первый из них основывается на том, что весь объем обновления этих активов финансируется за счет собственного капитала. Второй из них основан на смешанном финансировании обновления операционных внеоборотных активов за счет собственного и долгосрочного заемного капитала.

Выбор соответствующего варианта финансирования обновления операционных внеоборотных активов по предприятию в целом осуществляется с учетом следующих основных факторов:

• достаточности собственных финансовых ресурсов для обеспечения экономического развития предприятия в предстоящем периоде;

• стоимости долгосрочного финансового кредита в сравнении с уровнем прибыли, генерируемой обновляемыми видами операционных внеоборотных активов;

• достигнутого соотношения использования собственного и заемного капитала, определяющего уровень финансовой устойчивости предприятия;

• доступности долгосрочного финансового кредита для предприятия.

В процессе финансирования обновления отдельных видов операционных внеоборотных активов одной из наиболее сложных задач финансового менеджмента является выбор альтернативного варианта — приобретение этих активов в собственность или их аренда. В современных условиях арендные (лизинговые) операции могут осуществляться предприятием в форме оперативного финансового, возвратного и других форм лизинга (аренды) внеоборотных активов.

Оперативный лизинг (аренда) представляет собой хозяйственную операцию, предусматривающую передачу арендатору права пользования основными средствами, принадлежащими арендодателю, на срок, не превышающий их полной амортизации, с обязательным их возвратом владельцу после окончания срока действия лизингового соглашения Переданные в оперативный лизинг основные средства остаются на балансе арендодателя.

Финансовый лизинг (аренда) представляет собой хозяйственную операцию, предусматривающую приобретение арендодателем по заказу арендатора основных средств с дальнейшей передачей их в пользование арендатора на срок, не превышающий периода полной их амортизации с обязательной последующей передачей права собственности на эти основные средства арендатору Финансовый лизинг рассматривается как один из видов финансового кредита. Основные средства, переданные в финансовый лизинг, включаются в состав основных средств арендатора.

Возвратный лизинг (аренда) представляет собой хозяйственную операцию предприятия, предусматривающую продажу основных средств финансовому институту (банку, страховой компании и т.п.) с одновременным обратным получением этих основных средств предприятием в оперативный или финансовый лизинг. В результате этой операции предприятие получает финансовые средства, которые оно может использовать на другие цели.

Решая дилемму аренды (лизинга) или приобретения в собственность отдельных видов материальных и нематериальных ценностей, входящих в состав обновляемых операционных внеоборотных активов предприятия, следует исходить из преимуществ и недостатков арендных операций. Рассмотрим важнейшие финансовые аспекты осуществления этих операций.

Основными преимуществами аренды (лизинга) являются.

а) увеличение рыночной стоимости предприятия за счет получения дополнительной прибыли без приобретения основных средств в собственность;

б) увеличение объема и диверсификация хозяйственной деятельности предприятия без существенного расширения объема финансирования его внеоборотных активов;

в) существенная экономия финансовых ресурсов на первоначальном этапе использования арендуемых основных средств;

г) снижение риска потери финансовой устойчивости, так как оперативный лизинг (аренда) не ведет к росту финансовых обязательств (пассивов), а представляет собой так называемое внебалансовое финансирование основных средств;

д) снижение потребности в активах предприятия в расчете на единицу производимой (реализуемой) продукции, так как арендуемые виды основных средств находятся на балансе арендодателя. В условиях налогообложения имущества это позволяет уменьшить размер налоговых платежей;

е) снижение базы налогообложения прибыли предприятия. В соответствии с действующим законодательством арендная плата включается в состав себестоимости продукции (издержек), что снижает размер балансовой прибыли предприятия. В условиях высокого уровня налогообложения прибыли это позволяет получить существенный эффект;

ж) освобождение арендатора от продолжительного использования капитала в незавершенном строительстве при самостоятельном формировании основных средств (проектно-конструкторских работ, финансирования научных разработок, строительно-монтажных работ, освоения нового производства и т.п.);

з) снижение финансовых рисков, связанных с моральным старением и необходимостью ускоренного обновления основных средств (при оперативном лизинге);

и) более простая процедура получения и оформления в сравнении с получением и оформлением долгосрочного кредита.

Основными недостатками аренды (лизинга) являются

а) удорожание себестоимости продукции в связи с тем, что размер арендной платы обычно намного выше, чем размер амортизационных отчислений. Это может, ослабить позиции предприятия в ценовой конкуренции или снизить уровень рентабельности его хозяйственной деятельности,

б) осуществление ускоренной амортизации (при финансовом лизинге) может быть произведено лишь с согласия арендодателя, что ограничивает возможности предприятия в формировании собственных ресурсов за счет проведения необходимой амортизационной политики;

в) невозможность существенной модернизации используемого имущества без согласия арендодателя, что ограничивает скорость его обновления и улучшения в целях повышения рентабельности использования,

г) более высокая стоимость в отдельных случаях обслуживания лизинговых платежей в сравнении с обслуживанием долгосрочного банковского кредита (при использовании финансового или возвратного лизинга),

д) недополучение дохода в форме ликвидационной стоимости основных средств при оперативном лизинге, если срок аренды совпадает со сроком полной их амортизации;

е) риск непродления аренды при оперативном лизинге в период высокой хозяйственной конъюнктуры, когда арендуемые виды основных средств используются наиболее эффективно (это связано со срочным характером арендных отношений при этой форме).

Критерием принятия управленческих решений о приобретении или аренде отдельных видов основных средств, наряду с оценкой вышеизложенных преимуществ и недостатков лизинга и их значимостью для данного предприятия с позиций финансового менеджмента, является сравнение суммарных потоков платежей при различных формах финансирования обновления имущества.

Эффективность денежных потоков сравнивается в настоящей стоимости по таким основным вариантам решений:

1. Приобретение обновляемых активов в собственность за счет собственных финансовых ресурсов.

2. Приобретение обновляемых активов в собственность за счет долгосрочного банковского кредита.

3. Аренда (лизинг) активов, подлежащих обновлению.

Основу денежного потока приобретения актива в собственность за счет собственных финансовых ресурсов составляют расходы по его покупке, т. е. рыночная цена актива. Эти расходы осуществляются при покупке актива и поэтому не требуют приведения к настоящей стоимости.

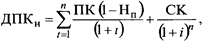

Основу денежного потока приобретения актива в собственность за счет долгосрочного банковского кредита составляют процент за пользование кредитом и общая его сумма, подлежащая возврату при погашении. Расчет общей суммы этого денежного потока в настоящей стоимости осуществляется по следующей формуле:

где ДПКн — сумма денежного потока по долгосрочному банковскому кредиту, приведенная к настоящей стоимости;

ПК — сумма уплачиваемого процента за кредит в соответствии с годовой его ставкой;

СК — сумма полученного кредита, подлежащего погашению в конце кредитного периода;

Нп — ставка налога на прибыль, выраженная десятичной дробью,

i — годовая ставка процента за долгосрочный кредит, выраженная десятичной дробью;

п — количество интервалов, по которым осуществляется расчет процентных платежей, в общем обусловленном периоде времени.

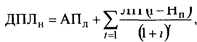

Основу денежного потока аренды (лизинга) актива составляют авансовый лизинговый платеж (если он оговорен условиями лизингового соглашения) и регулярные лизинговые платежи (арендная плата) за использование актива. Расчет общей суммы этого денежного потока в настоящей стоимости осуществляется по следующей формуле:

где ДПЛн — сумма денежного потока по лизингу (аренде) актива, приведенная к настоящей стоимости;

АПд — сумма авансового лизингового платежа, предусмотренного условиями лизингового соглашения,

ЛП — годовая сумма регулярного лизингового платежа за использование арендуемого актива;

Нп — ставка налога на прибыль, выраженная десятичной дробью;

i — среднегодовая ставка ссудного процента на рынке капитала (средняя ставка процента по долгосрочному кредиту), выраженная десятичной дробью;

п — количество интервалов, по которым осуществляется расчет процентных платежей, в общем обусловленном периоде времени. В расчетных алгоритмах суммы денежных потоков всех видов, приведенных выше, стоимость обновляемого актива предусматривается к полному списанию в конце срока его использования. Если после предусмотренного срока использования актива, взятого в аренду на условиях финансового лизинга или приобретенного в собственность, он имеет ликвидационную стоимость, прогнозируемая ее сумма вычитается из денежного потока. Расчет этой вычитаемой суммы ликвидационной стоимости осуществляется по следующей формуле:

где ДПдс — дополнительный денежный поток за счет реализации актива по ликвидационной стоимости (после предусмотренного срока его использования), приведенный к настоящей стоимости;

ЛС — прогнозируемая ликвидационная стоимость актива (после предусмотренного срока его использования);

i — среднегодовая ставка ссудного процента на рынке капитала (средняя ставка процента по долгосрочному кредиту), выраженная десятичной дробью;

п — количество интервалов, по которым осуществляется расчет процентных платежей, в общем обусловленном периоде времени.

Сопоставляя результаты расчета можно увидеть, что наименьшей является настоящая стоимость денежного потока при лизинге

45,0 < 46,0 < 55,0

Это означает, что наиболее эффективной формой финансирования обновления данного актива является его аренда на условиях финансового лизинга.

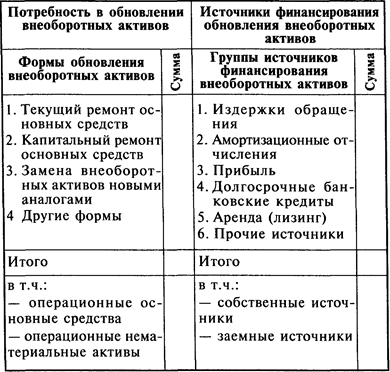

Результаты разработанной политики управления внеоборотными активами получают свое отражение в сводном плановом документе — балансе потребности в обновлении и финансировании внеоборотных активов. Примерная форма такого баланса приведена в таблице 8.1.

Таблица 8.1

Примерная форма баланса потребности в обновлении и финансировании операционных внеоборотных активов

| <== предыдущая лекция | | | следующая лекция ==> |

| Функциональная система поддержания количества эритроцитов | | | Формы и политика привлечения банковского кредита |

Дата добавления: 2016-09-20; просмотров: 3499;