Міжнародні банківські комп'ютерні мережі

У своїй повсякденній роботі будь-який банк постійно має справу з іншими банками. Виникає необхідність у надійних системах для обміну фінансовою інформацією і здійснення взаєморозрахунків. Існують два підходи до побудови таких систем: побудова системи передавання міжбанківських повідомлень і фінансової інформації на основі загальнодоступних комп'ютерних мереж;

Зацеркляний М. М., Мельников О. Ф.

ІНФОРМАЦІЙНІ СИСТЕМИ І ТЕХНОЛОГІЇ У ФІНАНСОВО-КРЕДИТНИХ УСТАНОВАХ Ш||Р

організація спеціалізованої системи на основі спеціальних корпоративних комп'ютерних мереж.

Очевидною перевагою другого підходу є підвищення надійності і безпеки передавання даних. Проте, якщо питанням безпеки приділено достатньо уваги, то можливе використання і загальнодоступних мереж. В усіх розвинутих країнах існують національні системи для здійснення міжбанківських операцій. У СІЛА використовуються Fedwire — мережа федеральної резервної банківської системи, CHIPS — між-банківська платіжна мережа, Bankwire. В Франції міжбанківські розрахунки грунтуються на системі SIT. У Великобританії застосовуються системи CHAPS (Clearing Houses Automated Payment System) і BACS (Bankers Automated Clearing Services). Поряд із цим існує глобальна міжнародна система SWIFT.

SWIFT (Society for World-Wide Interbank Financial Telecommunications — Співдружність всесвітніх міжбанківських фінансових телеко-мунікацій) є провідною міжнародною організацією в галузі фінансових телекомунікацій. Основними напрямами діяльності SWIFT є надання оперативного, конфіденційного і захищеного від несанкціонованого доступу телекомунікаційного обслуговування банків і проведення робіт зі стандартизації форм і методів обміну фінансовою інформацією.

В кінці 1950-х років у результаті бурхливого розвитку міжнародної торгівлі відбулося збільшення кількості банківських операцій. Традиційні форми зв'язку між банками (пошта, телеграф) вже не могли впоратися з потоками банківської інформації. Значний час витрачався на усунення непогодженості в документах внаслідок різниці банківських процедур у різних банках, помилок, що виникають при здійсненні міжбанківських операцій і необхідності багаторазових перевірок. Природною реакцією на лавиноподібне зростання об'ємів інформації на паперових носіях була автоматизація. Проте з розвитком систем банківської автоматизації з'явилася необхідність без паперового обміну фінансовою інформацією між банківськими системами в той час, як різниця в їх побудові і особливостях протоколів взаємодій не дозволяли створити достатньо надійно працюючу інтегральну систему зв'язку і опрацювання інформації. Крім того, в області міжбанківських відношень повністю була відсутньою стандартизація.

|

Розділ 10 БАНКІВСЬКІ КОМП'ЮТЕРНІ МЕРЕЖІ

Пошук більш ефективних засобів роботи змусив на початку 1960-х років зібратися 60 американським і європейським банкам для дискусії з приводу створення системи стандартизації в міжнародній банківській справі. Було прийняте рішення, що кінцевою метою повинно стати використання комп'ютерів, засобів телекомунікацій, які забезпечують більш надійну, швидку та безпечну систему обміну банківською інформацією. В основу проекту покладені такі вимоги:

• платіжні операції повинні здійснюватися без участі паперу і по можливості більш раціонально;

• обмін інформацією між банками повинний бути значно прискореним за рахунок використанням засобів телекомунікацій;

• повинні бути мінімізованими типові банківські ризики (втрати, помилкове спрямування платежів, фальсифікація платіжних доручень тощо).

Ініціатива створення міжнародного проекту, який ставив би своєю метою забезпечення всім його учасникам можливості цілодобового швидкого обміну банківською інформацією при високій мірі контролю та захисту від несанкціонованого доступу, відноситься до 1968 р. Дещо пізніше в 1972 р. ця ініціатива офіційно оформлена в проект. В цьому ж році виконані розрахунки, дані рекомендації зі створення рентабельної системи обміну банківською інформацією. Вони зводилися до такого:

• система повинна грунтуватися на створенні міжнародної мережі та мережевої служби сервісу; на стандартизації процесів, а також стандартизації форматів повідомлень; на стандартизації способів і устаткування підключення банків до мережі;

• для забезпечення рентабельності при вартості передавання одного повідомлення 0,15 дол. система повинна опрацювати не менше 100000 повідомлень за участю десь 70 банків;

• система повинна містити два незалежних і зв'язаних один із одним розподільчих центрів та концентратори зв'язку в кожній кра-їні-учасниці.

Втравні 1973 р. 239 банків із 15 країн у відповідності з бельгійським законодавством заснували SWIFT з метою розробки формалізованих методів обміну фінансовою інформацією та створення міжнародної мережі

|

Зацеркляний М. М., Мельников О. Ф.

ІНФОРМАЦІЙНІ СИСТЕМИ) ТЕХНОЛОГІЇ У ФІНАНСОВО-КРЕДИТНИХ УСТАНОВАХ

передавання даних із використанням формалізованих повідомлень. Наступні чотири роки пішли на розв'язування організаційних та технічних питань і 9 травня 1977 р. відбулося офіційне відкриття мережі. На кінець року кількість банків-членів збільшилося до 586 (проти 513). Вони забезпечували щоденний трафік до 500 000 повідомлень.

Зараз SWIFT об'єднує біля 4800 банків та фінансових організацій, розміщених в 155 країнах світу (серед них більше 2700 банків), у яких нараховується більше 20 000 терміналів. Всі вони, незалежно від їх географічного знаходження, мають можливість цілодобово взаємодіяти один із одним 365 діб на рік. Зараз мережею SWIFT щорічно передається до 5 млн. фінансових повідомлень щоденно.

SWIFT не виконує клірингових функцій, обмежуючись лише банківською комунікаційною мережею. Доручення, що передаються, враховуються у вигляді переказу за відповідними рахунками «костро» і «лоро», так як і при використанні традиційних платіжних документів.

SWIFT — це акціонерне товариство, власниками якого є банки-чле-ни. Зареєстровано товариство у Бельгії (штаб-квартира і постійно діючі органи знаходяться у м. Ла-Ульп недалеко від Брюсселя) і діє за бельгійськими законами. Вищий орган — загальні збори банків-членів або їх представників (Генеральна асамблея). Всі рішення приймаються більшістю голосів учасників асамблеї відповідно принципу: одна акція — один голос. Головний стан у раді директорів займають представники банків країн Західної Європи та СІЛА. Кількість акцій розподіляється пропорційно трафіку повідомлень, що передаються. Найбільшу кількість акцій мають США, Німеччина, Швейцарія, Франція, Великобританія.

Членом SWIFT може стати будь-який банк, який має відповідно національному законодавству право на здійснення міжнародних банківських операцій. Поряд із банками-членами є дві інші категорії користувачів мережі SWIFT — асоційовані члени та учасники. Асоційованими членами виступають філії та відділення банків-членів. Вони не є акціо,-нерами і позбавлені права участі в управлінні справами товариства. Так звані учасники SWIFT — різні фінансові інститути (не банки) і брокерські та дилерські контори, клірингові та страхові компанії, інвестиційні компанії, які одержали доступ до мережі з 1987 р.

|

Розділ 10 БАНКІВСЬКІ КОМП'ЮТЕРНІ МЕРЕЖІ

Вступ у SWIFT складається із двох етапів: підготовки банку до вступу у члени товариства та підготовки банку до приєднання до мережі як працюючого члена товариства. На першому етапі банк готує та відправляє у SWIFT комплект документів, що включає: заяву про вступ, зобов'язання банку виконувати статут SWIFT та відшкодовувати витрати (операційні витрати) товариству, огляд трафіка повідомлень банку. Рада директорів SWIFT розглядає документи і приймає рішення про приймання банку у товариство. Банк-кандидат одержує право на оплату одноразового внеску і придбання однієї акції товариства.

Вступ у SWIFT коштує дорого: одноразовий внесок складає 400 000 бельгійських франків для банків-членів і 200 000 бельгійських франків для асоційованих членів. Крім того, банки-члени повинні придбати одну акцію вартістю 55 000 бельгійських франків.

Другий етап безпосередньо зв'язаний із фізичним підключенням банку до мережі. Саме на цьому етапові розв'язуються всі технічні питання, придбавається комунікаційне устаткування, вартість якого може сягати сотень тисяч американських доларів, проводиться навчання персоналу. Дати приєднання до мережі фіксовані: це перші понеділки березня, червня, вересня і грудня. Як показує практика, витрати банків на участь у системі SWIFT (головним чином на придбання сучасного електронного устаткування) окупаються на протязі 5 років.

В кожній країні, де розгортається система SWIFT, створюється регіональна адміністрація.

SWIFT використовується як для платежів за кордон, так і для внутрішніх повідомлень. Плата за передавання міжнародного стандартного повідомлення складає 15 бельгійських франків, а внутрішнього — 6 бельгійських франків.

SWIFT — організація безприбуткова, весь одержаний прибуток іде на покриття витрат та модернізацію системи.

Робота в мережі SWIFT дає користувачам ряд переваг, серед яких: надійність передавання повідомлення, що забезпечується побудовою мережі, спеціальним порядком передавання та приймання повідомлення за рахунок «гарячого» резервування кожного елементу мережі;

Зацеркляний М. М., Мельников О. Ф.

ІНФОРМАЦІЙНІ СИСТЕМНІ ТЕХНОЛОГІЇ У ФІНАНСОВО-КРЕДИТНИХ УСТАНОВАХ ЩЩ&

Таблиця 10.1

Категорії і типи повідомлень

| Категорія | Код повідомлення | Тип повідомлення |

| (А) | (В) | (С) |

| 0. | Системні повідомлення | |

| Клієнтські перекази та чеки | ||

| Клієнтський переказ | ||

| Чекове повідомлення | ||

| Перекази фінансових організацій | ||

| Банківський переказ | ||

| Повідомлення про приймання | ||

| Валютні операції | ||

| Валютний обмін і валютний опціон | ||

| Фіксовані позичкові та депозитні угоди | ||

| Позичково-депозитна угода, що передбачає повідомлення або вимогу | ||

| Угода про майбутні процентні ставки | ||

| Процентні платежі із позичково-депозитної угоди | ||

| Обмін процентними платежами | ||

| Інкасо та документи з готівки | ||

| Повідомлення про оплату | ||

| Підтвердження | ||

| Запит | ||

| Зміна інструкції | ||

| Документи з готівки | ||

| Цінні папери | ||

| Доручення на купівлю | ||

| Повідомлення/підтвердження купівлі і продажу | ||

| Інструкції з руху кредитів і цінних паперів | ||

| Підтвердження руху | ||

| Корпоративні дії, підтвердження, претензії | ||

| Корпоративні події |

Розділ 10 БАНКІВСЬКІ КОМП'ЮТЕРНІ МЕРЕЖІ

Продовження табл. 10.1

| Категорія | Код повідомлення | Тип повідомлення |

| (А) | (В) | (С) |

| Бюлетень та управління інвестиціями | ||

| Спеціальні повідомлення | ||

| Дорогоцінні метали та синдикати | ||

| Дорогоцінні метали | ||

| Синдикати | ||

| Документальні акредитиви та гарантії | ||

| Емісія (позичка, попереднє доручення і доповнення, зміна документального акредитиву) | ||

| Візування документального акредитиву третього банку | ||

| Перекази документального акредитиву | ||

| Підтвердження і доручення | ||

| Гамбурзькі повноваження | ||

| Доручення і повноваження | ||

| Гарантії | ||

| Дорожні чеки | ||

| Продаж і розрахунок | ||

| Відшкодування | ||

| Управління активом | ||

| Змішані повідомлення | ||

| Підтвердження дебетування | ||

| Підтвердження, кредитування | ||

| Запит балансового рахунку | ||

| Повідомлення про зміну ставки відсотку | ||

| Виписка з клієнтського рахунку | ||

| Виписка ностро | ||

| Виписка нетто | ||

| Довідка про стан |

Зацеркляний М. М., Мельников О. Ф.

ІНФОРМАЦІЙНІ СИСТЕМИ І ТЕХНОЛОГІЇ У ФІНАНСОВО-КРЕДИТНИХ УСТАНОВАХ ЩШШ

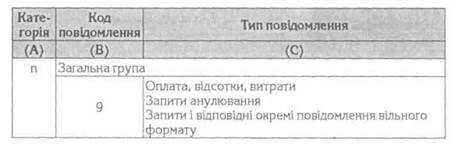

Закінчення табл. 10.1

Повідомлення, як правило, передаються від одного користувача до іншого, але існує категорія системних повідомлень, які дають можливість користувачеві взаємодіяти з мережею (категорія 0). Системні повідомлення використовуються для запиту певних дій і одержання спеціальних звітів, пошуку повідомлень у базі даних, із навчальною та тренувальною метою. Користувач може одержати від мережі запити, або вона може інформувати його про свій поточний стан, поновленнях, нових послугах тощо.

Існують три основні системні повідомлення:

• LOG-INIOVT — системне повідомлення для входу/виходу в систему;

• RETRIEVAL — за цим запитом система пересилає копію збереженого повідомлення;

• REPORTS — дає можливість одержати різні види рахунків.

Системні повідомлення користуються найвищим пріоритетом, оскіль

ки вони містять інформацію, що стосується функціонування мережі.

Банківські повідомлення діляться на термінові та звичайні, причому за відправлення термінового повідомлення стягується спеціальний тариф.

Всім іншим типам повідомлень, що належать до категорій 1-9,о,п, присвоєні трьохзначш цифрові коди, причому перша цифра відповідає категорії операції.

Категорія п — повідомлення загальної групи. Кожне повідомлення загальної групи може використовуватися будь-якою категорією 1-9. Коди повідомлень загальної групи мають вигляд п9М, де п замінюється номером тієї категорії, яка найкращим чином відповідає меті повідомлення,

|

Розділ 10 БАНКІВСЬКІ КОМП ЮТЕРНІ МЕРЕЖІ

9 вказує на особливий характер повідомлення кожної категорії, М визначає конкретний тип повідомлення (наприклад, 0 — повідомлення, 2 — вимога анулювання, 5 і 6 — відповідно запити і відповіді).

Категорія 1 — клієнтські перекази та чеки. Повідомлення цієї категорії зв'язані з платою або інформацією про неї, коли замовник або бе-нефіціар чи обидва не є фінансовими організаціями.

Категорія 2 — перекази фінансових організацій.

Повідомлення усіх типів побудовані за загальним принципом. Вони складаються із початкової частини, в яку входять мітка початку повідомлення (Start of Message), заголовок (Header), мітка початку тексту повідомлення (Start of Text), тексту повідомлення (Text of Message) і закінчення повідомлення, в яке входять мітка кінця тексту (End of Text), параметри (Trailer) і мітка закінчення повідомлення (End of Hessage).

Початкова частина і закінчення утворюють «конверт», в якому пересилаються повідомлення і який містить інформацію, потрібну для управління рухом повідомлення мережею. Заголовок містить одинадця-тизначний код-ідентифікатор одержувача повідомлення.

Дата добавления: 2016-05-05; просмотров: 1018;