ИСТОРИЧЕСКАЯ СПРАВКА

До 1 сентября 2014 г. акционерные общества делились на открытые и закрытые. С 1 сентября 2014 г. ГК РФ предусматривает деление акционерных обществ на публичные и непубличные.

Публичным является акционерное общество, акции которого и ценные бумаги которого, конвертируемые в его акции, публично размещаются (путем открытой подписки) или публично обращаются на условиях, установленных законами о ценных бумагах. Акции непубличного общества и эмиссионные ценные бумаги, конвертируемые в его акции, не могут размещаться посредством открытой подписки или иным образом предлагаться для приобретения неограниченному кругу лиц. Минимальный уставный капитал публичного общества должен составлять сто тысяч рублей. Минимальный уставный капитал непубличного общества должен составлять десять тысяч рублей.

Уставный капитал общества составляется из номинальной стоимости акций общества, приобретенных акционерами. Помимо этого у акций, которые обращаются на бирже, существует еще и котировальная (рыночная цена). Номинальная цена акции не меняется, а котировки могут как повышаться, так и понижаться под влиянием различных событий

Акции акционерного общества могут быть обыкновенными и привилегированными.

Рисунок 12. Виды акций

В соответствии с п. 2. ст. 25 закона «Об акционерных обществах» номинальная стоимость размещенных привилегированных акций общества не должна превышать 25 процентов от уставного капитала общества. Публичное общество не вправе размещать привилегированные акции, номинальная стоимость которых ниже номинальной стоимости обыкновенных акций.

Каждая обыкновенная акция общества предоставляет акционеру - ее владельцу одинаковый объем прав. Акционеры - владельцы обыкновенных акций общества могут участвовать в общем собрании акционеров с правом голоса по всем вопросам его компетенции, а также имеют право на получение дивидендов, а в случае ликвидации общества - право на получение части его имущества.

Акционеры - владельцы привилегированных акций общества не имеют права голоса на общем собрании акционеров, за исключением решения вопросов о реорганизации и ликвидации общества и некоторых других важных вопросов.

В уставе общества должны быть определены размер дивиденда и (или) стоимость, выплачиваемая при ликвидации общества (ликвидационная стоимость) по привилегированным акциям каждого типа. Размер дивиденда и ликвидационная стоимость определяются в твердой денежной сумме или в процентах к номинальной стоимости привилегированных акций. Размер дивиденда и ликвидационная стоимость по привилегированным акциям считаются определенными также, если уставом общества установлен порядок их определения. Владельцы привилегированных акций, по которым не определен размер дивиденда, имеют право на получение дивидендов наравне с владельцами обыкновенных акций.

Дивиденды – это часть чистой прибыли акционерного общества, распределяемая между его участниками. Источником выплаты дивидендов является прибыль общества после налогообложения (чистая прибыль общества). Чистая прибыль общества определяется по данным бухгалтерской (финансовой) отчетности общества. Дивиденды по привилегированным акциям определенных типов также могут выплачиваться за счет ранее сформированных для этих целей специальных фондов общества.

Решение о выплате (объявлении) дивидендов принимается общим собранием акционеров. Указанным решением должны быть определены размер дивидендов по акциям каждой категории (типа), форма их выплаты, порядок выплаты дивидендов в неденежной форме, дата, на которую определяются лица, имеющие право на получение дивидендов.

Дата, на которую в соответствии с решением о выплате (объявлении) дивидендов определяются лица, имеющие право на их получение, не может быть установлена ранее 10 дней с даты принятия решения о выплате (объявлении) дивидендов и позднее 20 дней с даты принятия такого решения.

Срок выплаты дивидендов номинальному держателю и являющемуся профессиональным участником рынка ценных бумаг доверительному управляющему, которые зарегистрированы в реестре акционеров, не должен превышать 10 рабочих дней, а другим зарегистрированным в реестре акционеров лицам - 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов.

Дивиденды выплачиваются лицам, которые являлись владельцами акций соответствующей категории (типа) или лицами, осуществляющими в соответствии с федеральными законами права по этим акциям, на конец операционного дня даты, на которую в соответствии с решением о выплате дивидендов определяются лица, имеющие право на их получение.

Лицо, не получившее объявленных дивидендов в связи с тем, что у общества или регистратора отсутствуют точные и необходимые адресные данные или банковские реквизиты, либо в связи с иной просрочкой кредитора, вправе обратиться с требованием о выплате таких дивидендов (невостребованные дивиденды) в течение трех лет с даты принятия решения об их выплате, если больший срок для обращения с указанным требованием не установлен уставом общества. По истечении такого срока объявленные и невостребованные дивиденды восстанавливаются в составе нераспределенной прибыли общества, а обязанность по их выплате прекращается.

Общество не вправе принимать решение (объявлять) о выплате дивидендов по акциям:

- до полной оплаты всего уставного капитала общества;

- до выкупа всех акций, которые должны быть выкуплены;

- если на день принятия такого решения общество отвечает признакам несостоятельности (банкротства) или если указанные признаки появятся у общества в результате выплаты дивидендов;

- если на день принятия такого решения стоимость чистых активов общества меньше его уставного капитала, и резервного фонда, и превышения над номинальной стоимостью определенной уставом ликвидационной стоимости размещенных привилегированных акций либо станет меньше их размера в результате принятия такого решения.

Помимо трех основных прав (права на дивиденды, права на участие в управлении и права на часть имущества при ликвидации) у акционеров есть и другие права. Акционер иметь право свободного распоряжения акциями. Он может их продать, подарить, завещать, заложить. Акционер имеет право на преимущественное приобретение новых акций, выпускаемых компанией. Каждый акционер имеет право на получение необходимой информации о работе акционерного общества.

Потенциальному инвестору важно знать, что вложения в акции дают следующие преимущества:

- акции могут иметь более высокую потенциальную доходность, чем облигации и депозиты;

- акции позволяют участвовать в управлении компанией, облигации такой возможности не дают;

- инвестор может купить даже 1 акцию, поэтому для начального этапа не нужно большого капитала;

- акционер имеет возможность получать доход в виде дивидендов.

В то же время акции как инвестиционный инструмент имеют и ряд недостатков:

- цена на акции может не только расти, но и существенно снижаться. Инвестор может потерять часть своих вложений;

- возможны периоды, когда акционерное общество не выплачивает дивиденды;

- в соответствии со статьей 214.1 части 2 Налогового Кодекса РФ инвестор с полученного от акций дохода уплачивает налог на доходы физических лиц в размере 13%;

- при торговле акциями на бирже инвестор, помимо налога на доходы физических лиц, уплачивает комиссии брокеру и бирже.

Облигация

Облигация - эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право ее владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права. Доходом по облигации являются процент и/или дисконт.

Облигация опосредует отношения займа между ее владельцем (кредитором) и лицом, выпустившим ее (эмитентом) К отношениям между эмитентом и держателем облигации применяются правила ст. ст. 807 - 818 ГК РФ, если иное не предусмотрено законом или в установленном им порядке, а также Федеральным законом «О рынке ценных бумаг» и другими нормативными актами.

Облигация в отличие от акции теоретически более стабильна, но процент по облигациям значительно ниже, чем по акциям. Акция менее стабильна, но дает больший доход в случае успеха предприятия. Облигация как инвестиционный инструмент более привлекательна по сравнению с кредитами кредитных организаций, поскольку в основном проценты по облигациям намного ниже, чем проценты по банковским кредитам, а также срок погашения облигации более длительный, чем срок погашения обыкновенных банковских кредитов. Акция ограничена в обращении только временем существования предприятия, в то время как облигация имеет ограниченный срок обращения, по истечении которого погашается. Облигации, как и акции, можно классифицировать по различным основаниям.

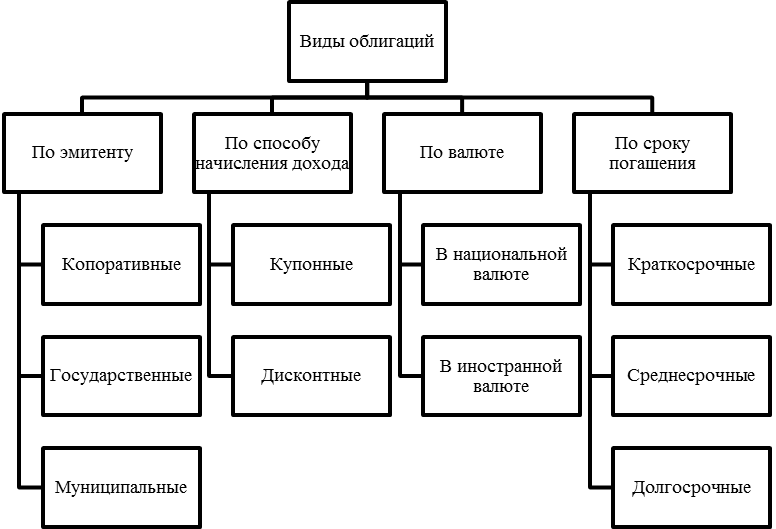

Рисунок 13. Классификация облигаций

Важнейшее из данных оснований - по субъекту выпуска (эмитенту). По данному основанию облигации можно классифицировать на следующие категории: корпоративные, государственные, муниципальные.

Корпоративные облигации представляют собой такой вид облигаций, эмиссия которых осуществляется акционерным обществом. Государственные облигации представляют собой такие ценные бумаги, которые выпускаются органами государства, наделенными соответствующими полномочиями. Муниципальные облигации, в свою очередь, выпускаются уполномоченными органами в муниципальном образовании.

В зависимости от срока обращения облигации можно классифицировать на краткосрочные, среднесрочные и долгосрочные.

В биржевой практике выделяют номинальную и рыночную цену облигации. Каждая облигация имеет номинальную стоимость. Размер купона определяется в процентах от номинала. Большинство облигаций, обращающихся на российских биржах, имеют номинал 1000 рублей.

Кроме номинальной стоимости, у каждой облигации есть ее рыночная цена. В отличие от номинала, рыночная цена постоянно меняется в зависимости от текущей конъюнктуры на рынке процентных ставок, спроса и предложения облигаций на бирже. Рыночная цена определяется на бирже в процессе торгов. Рыночная цена котируется не в рублях, а в процентах от номинала облигации. И может быть, как выше (например, 101,2%), так и ниже номинала (98,7%).

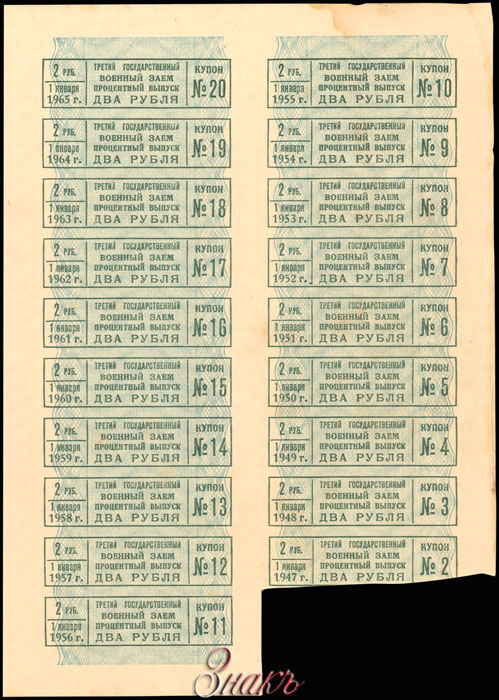

По способу выплаты дохода различают купонные и дисконтные облигации. Исторически доход по купонным облигациям выплачивался при предъявлении держателем ценной бумаги. При этом купон, по которому была произведена выплата, отрезался.

Рисунок 14. Пример купонной облигации

В настоящее время купонные облигации чаще всего имеют бездокументарную форму. По купонной облигации доход выплачивается в виде процента от номинальной стоимости.

ПРИМЕР ИЗ ПРАКТИКИ

Далее в таблице представлен пример облигационного займа компании «Газпром» и его экономико-правовая интерпретация.

Таблица 5 – Характеристика облигационного займа

| Параметр | Характеристика |

| Объем эмиссии | 600,0 млн долл. США |

| Дата выпуска | 23.11.2011 |

| Дата погашения | 23.11.2021 |

| Ставка по купону | 6% |

| Периодичность уплаты купона | 1 раз в год |

| Государственный регистрационный номер | XS0708813810 |

| Рейтинг | S&P BBB |

Представленная информация может быть интерпретирована следующим образом. Компания «Газпром» в ноябре 2011 года привлекло по облигационному займу 600 млн. долл. США на 10 лет под 6% годовых. Держателям облигаций ежегодно будет уплачиваться купон (процент). Погашение облигаций (возврат займа) произойдет 23 ноября 2021 г. Так как облигация является эмиссионной ценной бумагой, выпуск прошел государственную регистрацию. Рейтинговым агентством S&P присвоен рейтинг ВВВ, что свидетельствует о низком риске дефолта и о достаточно надежности ценных бумаг.

По займу компания «Газпром» обязана ежегодно уплатить проценты в размере 36 млн. долларов США. За 10 лет сумма выплат составит 360 млн. долл. США. Для компании такой займ может быть дешевле кредита, однако необходимо учитывать, что валютой займа являются доллары США. Следовательно, компания несет валютные риски по такому займу. Для держателя облигации сделка может быть выгодной в случае, если процент по облигациям выше, чем процент по банковскому вкладу (депозиту) в иностранной валюте.

Доход по дисконтным облигациям формируется за счет того, что при первоначальном размещении инвестор приобретает облигацию со скидкой (дисконтом). По окончании срока размещения облигация реализуется по полной стоимости.

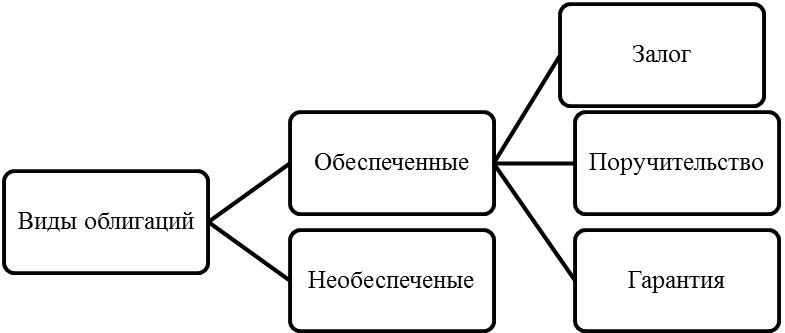

Облигации опосредуют собой долговые правоотношения. Эмитент, выпускающий облигации, обязан погасить долг. Для того, чтобы гарантировать погашение облигаций, эмитент может использовать различные гражданско-правовые способы обеспечения облигаций. Исходя из того, какие гарантии дает эмитент держателям, облигации можно разделить на обеспеченные и необеспеченные.

Рисунок 15. Классификация облигаций по способу обеспечения

Если облигации обеспечены залогом, обеспечением могут выступать другие бездокументарные ценные бумаги, недвижимое имущество, денежные требования (ст. 27.3 закона «О рынке ценных бумаг»). В случае, если эмитент не может исполнить обязательства по облигациям, заложенное имущество может быть реализовано с торгов либо передано в общую долевую собственность держателей облигаций.

Вторым способом обеспечения обязательств по облигациям является поручительство. В соответствии со ст. 361 ГК РФ по договору поручительства поручитель обязывается перед кредитором другого лица отвечать за исполнение последним его обязательства полностью или в части.

Поручителем по облигациям вправе выступать:

1) коммерческие организации, стоимость чистых активов которых не меньше суммы (размера) предоставляемого поручительства;

2) государственные корпорации или государственная компания, если предоставление ими поручительства допускается федеральным законом;

3) международные финансовые организации, перечень которых утвержден Правительством РФ.

Третьим способом обеспечения исполнения обязательств по облигациям является гарантия. Гарантия может быть банковской, государственной или муниципальной. Срок, на который выдается банковская гарантия, должен не менее чем на шесть месяцев превышать дату (срок окончания) погашения облигаций, обеспеченных такой гарантией (ст. 27.5 закона «О рынке ценных бумаг»). Государственная и муниципальная гарантии по облигациям представляются в соответствии с бюджетным законодательством Российской Федерации и законодательством Российской Федерации о государственных (муниципальных) ценных бумагах.

Порядок выпуска необеспеченных облигаций определен ст. 27.5-2 закона «О рынке ценных бумаг». Основные особенности их эмиссии заключаются в следующем:

- облигации допускаются к организованным торгам, проводимым биржей, и размещаются путем открытой подписки;

- облигации не предоставляют их владельцам иных прав, кроме права на получение номинальной стоимости или номинальной стоимости и процента от номинальной стоимости;

- облигации выпускаются в документарной форме на предъявителя с обязательным централизованным хранением;

- выплата номинальной стоимости и процентов по облигациям осуществляется только денежными средствами;

- биржа может устанавливать дополнительные требования, которым должны соответствовать биржевые облигации.

Для держателей облигаций важно понимать, что необеспеченные облигации имеют потенциально больший риск. По обеспеченным облигациям в случае дефолта эмитента обязательства могут быть погашены за счет реализации предметов залога, использования поручительства или гарантии.

Облигации как инвестиционный инструмент имеют ряд преимуществ:

- уровень риска по ним меньше, так как большая часть облигаций обеспечена залогом, поручительством или гарантией;

- по окончании срока инвестор получит номинальную стоимость, тогда как при покупке акций снижение курса акций может привести к снижение стоимости капитала инвестора;

- ликвидность облигаций ниже, чем акций. Облигации выпускаются на сравнительно длительный срок. Если инвестор хочет продать облигацию до наступления срока ее погашения, рыночная цена может быть ниже номинала.

Однако облигации имеют и ряд недостатков:

- эмитент облигации может объявить дефолт, что затруднит возможность возврата вложенного капитала;

- доходность по облигациям ниже, чем по другим финансовым инструментам с более высоким уровнем риска;

- для того, чтобы приобрести облигации, необходимо обратиться к брокеру и уплатить комиссионное вознаграждение.

Дата добавления: 2016-06-13; просмотров: 1260;