Виды стоимости имущества и задачи ее определения

Стоимость имущества — один из важных экономических показателей, характеризующий насыщенность предприятия имуществом, фондоемкость (капиталоемкость) его производства (бизнеса).

Практически любое решение или мероприятие по управлению имуществом вызывает изменение стоимости имущества. В свою очередь изменение стоимости имущества, принятое системой учета, отражается на целом ряде показателей деятельности предприятия (более подробно эти влияния рассмотрены в п. 3.4).

В хозяйственной практике применяется множество разных видов стоимости. Наиболее обобщенной группировкой является выделение двух видов стоимости имущества: учетной стоимости и оценочной стоимости.

К учетным относятся те виды стоимости, которые предписаны нормативными документами к использованию в финансовом (бухгалтерском, налоговом, управленческом) учете. Эти виды стоимости определяются по правилам, установленным соответствующими финансовыми и хозяйственными государственными органами.

К наиболее характерным учетным видам стоимости относятся виды балансовой стоимости, отражаемые в балансе предприятия. Для целей учета основных фондов применяют три вида балансовой стоимости: первоначальную, восстановительную и остаточную.

Первоначальная стоимость — сумма фактических затрат предприятия на приобретение, сооружение и изготовление объекта по состоянию на дату его постановки на учет. При переоценке

основных средств первоначальная стоимость заменяется на восстановительную (полную восстановительную) стоимость.

Восстановительная стоимость — сумма затрат, которые должно было бы осуществить предприятие, владеющее основными средствами, если бы оно полностью заменило данный объект на аналогичный объект по рыночным ценам и тарифам, существующим на дату переоценки, включая затраты на приобретение (строительство, изготовление), транспортировку и установку объекта. Восстановительная стоимость не учитывает износ объекта.

В Положении по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденном приказом Министерства финансов Российской Федерации от 29.07.98 № 34н, установлено (п. 49), что основные средства отражаются в бухгалтерском балансе по остаточной стоимости, т.е. по фактическим затратам их приобретения, сооружения и изготовления за вычетом суммы начисленной амортизации, а у бюджетной организации — по первоначальной стоимости. Отсюда вытекает определение остаточной стоимости.

Остаточная стоимость — стоимость объекта имущества, равная первоначальной стоимости, если объект не переоценивался, или последней восстановительной стоимости, если объект подвергался переоценке, за вычетом суммы начисленной амортизации. Таким образом, в остаточной стоимости учтен износ объекта через механизм начисления амортизации.

Остаточная балансовая стоимость является одновременно и налогооблагаемой стоимостью, так как служит базой для исчисления налога на имущество.

Учетные виды стоимости используются в финансово-экономическом анализе для определения показателей имущественного состояния предприятия: фондорентабельности, фондоотдачи, коэффициентов обновления, выбытия, износа, показателей структуры основных фондов и др.

К оценочным относятся такие виды стоимости, которые применяются в теории и практике оценки имущества. Их расчет выполняется в соответствии с требованиями утвержденных стандартов оценки, которыми руководствуются профессиональные оценщики.

Результаты определения оценочных видов стоимости отражаются в надлежащим образом оформленных официальных документах — отчетах об оценке — и признаются достоверными.

Результаты оценки принимаются к учету бухгалтерией и признаются налоговыми органами. Они берутся также к рассмотрению судебными органами в случае судебного производства.

Ведущее положение среди оценочных видов стоимости занимает понятие рыночной стоимости. В Федеральном законе «Об оценочной деятельности в Российской Федерации» от 29.07.98 № 135-ФЗ дано следующее определение рыночной стоимости: «Под рыночной стоимостью объекта оценки понимается наиболее вероятная цена, по которой данный объект может быть отчужден на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая необходимой информацией, а на цене сделки не отражаются какие-либо чрезвычайные обстоятельства».

Таким образом, назначаемая оценщиком рыночная стоимость есть его суждение о том, какую вероятную цену сделки может иметь оцениваемый объект в условиях открытого, конкурентного, активного первичного или вторичного рынка. Реальная цена объекта по конкретной сделке может отличаться от ранее назначенной оценщиком стоимости в ту или иную сторону прежде всего по той причине, что эта сделка отличается от условий активного, «идеального» рынка.

Согласно федеральному стандарту оценки «Цель оценки и виды стоимости (ФСО №2)», утвержденному приказом Минэкономразвития России от 20.07.07, в оценочной деятельности, кроме рыночной, применяют также такие виды стоимости, как инвестиционная, ликвидационная и кадастровая.

При определении инвестиционной стоимости объекта оценки определяется стоимость для конкретного лица или группы лиц при установленных данным лицом (лицами) в инвестиционных целях использования объекта оценки. В отличие от определения рыночной стоимости, учет возможности отчуждения по инвестиционной стоимости на открытом рынке не обязателен. При определении ликвидационной стоимости объекта оценки определяется расчетная величина, отражающая наиболее вероятную цену, по которой данный объект оценки может быть отчужден за срок экспозиции объекта оценки, меньший типичного срока экспозиции для рыночных условий, т.е. когда продавец вынужден совершать сделку по отчуждению имущества. При определении кадастровой стоимости объекта оценки определяется методами массовой оценки рыночная стоимость, установ-

пенная и утвержденная в соответствии с законодательством, регулирующим проведение кадастровой оценки. Кадастровая стоимость определяется оценщиком, в частности, для целей налогообложения.

При заключении договора с оценщиком возникает необходимость установить соответствие между применяемым в хозяйственной практике видом стоимости и заказываемой оценочной стоимостью. Например, переоценка объектов основных фондов предполагает получение их восстановительной стоимости. В этом случае независимый оценщик будет определять рыночную стоимость данных объектов на дату переоценки, без учета их износа и по месту их использования.

Вообще развитие системы бухгалтерского учета на основе международных стандартов финансовой отчетности (МСФО) идет в направлении повышения роли оценочной рыночной стоимости для целей учета. Подтверждением тому служит введение понятия справедливой стоимости. Термин «справедливая стоимость» возник в зарубежных стандартах бухгалтерского учета, определяющих правила раскрытия информации о финансовых инструментах. Понятие справедливой стоимости в международных стандартах финансовой отчетности (МСФО № 32, 39, 16) записано следующим образом: «Справедливая стоимость (fair value) — это сумма денежных средств, достаточная для приобретения актива или исполнения обязательства при совершении сделки между хорошо осведомленными, действительно желающими совершить такую сделку, не зависящими друг от друга сторонами». Как видно из этого определения, принципиальных различий между понятиями рыночной стоимости и справедливой стоимости нет.

Подтверждением связи между учетной балансовой стоимостью и оценочной рыночной стоимостью служат налагаемые положениями бухгалтерского учета ограничения при продаже предприятием своего лишнего имущества. Если предприятие продает свое имущество по цене ниже остаточной балансовой стоимости, то разница между остаточной стоимостью и ценой засчиты-нается как убыток. Если предприятие продает свое имущество по цене выше остаточной стоимости, то разница между ценой и остаточной стоимостью считается как прочий (внереализационный) доход. Тем самым отбивается интерес распродавать лишнее имущество «по дешевке».

|

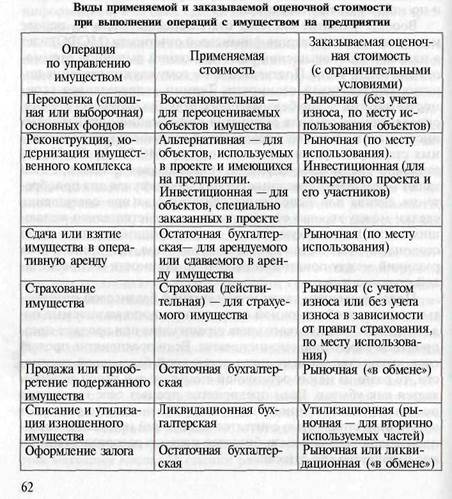

Как уже отмечалось выше, управление имуществом включает ряд операций, выполняемых в отношении имущества: реконструкция, модернизация, страхование, сдача или взятие в аренду, списание, утилизация и т.д. Для каждой операции требуется оценка своего вида стоимости. Поэтому специалисты по управлению имуществом, приглашая оценщика, должны четко сформулировать назначение результата оценки.

В табл. 3.1 приведены основные операции с имуществом на предприятии, применяемые и заказываемые оценочные виды стоимости.

Таблица 3.1

Стоимость имущества — показатель подвижный, поэтому требуется регулярная работа по оценке, учету и анализу стоимости имущества и ее изменений.

3.2. Особенности определения стоимости имущественных комплексов и объектов

В разных операциях с имуществом возникает потребность опредилить стоимость у следующих объектов:

1) отдельные имущественные объекты (например, отдельные Дания, сооружения, единицы оборудования и т.д.);

2) группы однородных имущественных объектов (например, i руппы однотипных зданий на территории завода, станков одной модели и т.д.);

3) операционные имущественные комплексы определенного назначения разных размеров и масштабности (например, техно-ногические комплексы и линии, имущественные комплексы специализированных участков, цехов, складов, испытательных полигонов, энергосистем и т.д.);

4) совокупный имущественный комплекс всего предприятия. Оценка отдельных имущественных объектов выполняется с

I помощью известных методов и подходов из теории оценки. При пом используют различные методики для оценки:

• объектов недвижимости;

• объектов, относящихся к машинам, оборудованию и транспортным средствам;

• объектов нематериальных активов.

А вот оценка имущественных комплексов имеет свои особенности. Результат оценки зависит от того, в каком виде или состоянии рассматривается имущественный комплекс и каковы

I перспективы его дальнейшего использования. При этом возможны три взгляда на оцениваемый комплекс.

1. Имущественный комплекс рассматривается как множество отдельных имущественных объектов, каждый из которых

I обладает своей самостоятельной ценностью и соответственно стоимостью. Оценка ведется по составленной описи имуществен-

I ных объектов. Стоимость имущественного комплекса получается как сумма стоимости оцененных порознь входящих в состав

I комплекса объектов. Такая оценка, например, имеет место при

переоценке основных фондов, а также при оценке для целей распродажи имущества по частям.

2. Имущественный комплекс рассматривается как готовая к функционированию производственная или операционная система. Результат оценки включает не только стоимость входящих в комплекс объектов, но также стоимость интегративных свойств этой системы, а именно стоимость: планировочных решений (по проекту); средств управления; средств связи и контроля, коммуникаций, энергосетей; комплектов инструмента; монтажных и наладочных работ и т.д. В итоге получают комплексную оценку стоимости, превышающую результат оценки «россыпью» по отдельным объектам.

3. Имущественный комплекс рассматривается как функционирующее предприятие, приносящее доход. При этом имущественный комплекс может относиться либо к самостоятельной бизнес-единице, работающей в режиме центра финансовой ответственности (ЦФО), либо к дочернему предприятию, либо ко всему предприятию. В этом случае оценка имущественного комплекса ведется по правилам «оценки бизнеса», или оценки действующего предприятия. Постановка оценки бизнеса чаще всего связана с необходимостью определить стоимость пакетов акций, эмитированных действующим предприятием.

Оцениваемая стоимость является функцией как внешних факторов (конъюнктуры на товарном рынке, куда поступает продукция предприятия; цены и спроса на продукцию предприятия; ликвидности активов предприятия с учетом его местоположения, наличия коммуникаций и инфраструктуры; рисковости бизнеса и др.), так и внутренних факторов (гибкости и адаптируемости основных фондов к смене продукции, морального износа основных фондов, рациональности производственной структуры, прогрессивности оборудования, обеспеченности квалифицированным персоналом, наличием репутации (бренда) и др.).

Практические методы, применяемые при оценке бизнеса, опираются на три принципиальных подхода: доходный, сравнительный и затратный (имущественный).

При доходном подходе оценка производится на основе прогноза будущих доходов от использования имущественного комплекса и возможной дальнейшей его продажи. При сравнительном подходе оценка производится путем сравнения с показателями

аналогичных предприятий, в отношении которых имеется рыночная и аналитическая информация. При затратном (имущественном) подходе стоимость определяют по данным о затратах на создание активов предприятия.

Каждый из подходов включает несколько практических методов оценки.

Выбор подхода и метода зависит от цели оценки, особенностей имущественного комплекса и вида рассчитываемой стоимости.

3.3. Имущественный (затратный) подход при оценке имущественного комплекса

Значение имущественного фактора при оценке наиболее сильно проявляется в затратном подходе. Поэтому этот подход называют также имущественным подходом.

Имущественный (затратный) подход особенно важен при оценке фондоемких предприятий, т.е. большинства промышленных предприятий. У этих предприятий может наблюдаться небольшой чистый операционный доход, поэтому оценка доходным подходом даст заниженный результат. Трудности с подбором предприятий-аналогов ограничивают применение сравнительного подхода.

Универсальным решением становится применение имущественного (затратного) подхода, дающего полную оценку стоимости собственных активов предприятия.

Среди методов имущественного (затратного) подхода наиболее распространенным является метод накопления активов,поэтому остановимся на нем подробнее.

Метод накопления активов реализуется по следующим этапам.

Этап 1. Берется последний годовой баланс предприятия (форма № 1). На конец отчетного года анализируют данные раздела I «Внеоборотные активы». Отчетные данные переоценивают и получают остаточную стоимость на дату оценки по каждой строке внеоборотных активов.

Раздельно делают оценку нематериальных активов, земельных участков, зданий, сооружений, машин и оборудования, долгосрочных финансовых вложений.

5-2085 65

Этап 2. Оценивают и корректируют оборотные активы (раздел II баланса). Непригодные запасы списывают, пригодные переоценивают. Переоценивают также ценные бумаги, которыми владеет предприятие. Исключают нехарактерные доходы и убытки. Исключают безнадежную дебиторскую задолженность (стр. 230, 231).

Этап 3. Подсчитывают сумму скорректированных на предыдущих этапах активов (стр. 300).

Этап 4. Оценивают так называемый гудвилл, т.е. стоимость репутации предприятия. Применяемый для этого метод избыточных прибылей заключается в следующем. Предполагается, что гудвилл создает для предприятия дополнительную рентабельность по сравнению со среднеотраслевой рентабельностью у предприятий-аналогов. Последовательность расчета при определении гудвилла следующая.

A. Анализируют рыночные данные по аналогичным пред

приятиям и определяют среднеотраслевую рентабельность ак

тивов — отношение чистой прибыли к сумме активов.

Б. Определяют нормализованную чистую прибыль предприятия при среднеотраслевом уровне рентабельности. Для этого среднеотраслевую рентабельность умножают на сумму активов, полученную ранее на этапе 3.

B. Определяют избыточную чистую прибыль как разность

между фактической и нормализованной чистой прибылью.

Г. Стоимость гудвилла рассчитывают делением избыточной прибыли на коэффициент капитализации дохода, т.е. применяют модель прямой капитализации.

Этап 5. Анализируют и корректируют долговые обязательства предприятия (кредиторскую задолженность), содержащиеся в разделе V «Краткосрочные обязательства» баланса.

Этап 6. Из суммы скорректированных активов вычитают уточненные долговые обязательства и получают чистую стоимость собственных средств предприятия.

Этап 7. К стоимости собственных средств (чистых активов) предприятия прибавляют стоимость гудвилла и получают окончательную оценку стоимости функционирующего имущественного комплекса.

В методе накопления активов исходными данными служат последние отчетные данные предприятия о его имущественном состоянии, взятые из баланса предприятия. Рыночный фактор

проявляется в приведении учетной стоимости элементов актинон к уровню цен на аналогичные объекты, сложившихся на рынке на момент оценки. Метод достаточно универсален и применим к любому предприятию (имущественному комплексу).

3.4. Стоимость и фондоотдача основных фондов предприятия

Одной из главных задач в управлении имуществом является обеспечение эффективного использования основных фондов как главного компонента имущества предприятия.

Обобщающим показателем, характеризующим достигнутый к настоящему времени уровень полезной отдачи капитальных вложений в основные фонды предприятия и эффективность управления корпоративным имуществом, является фондоотдача. В общем виде фондоотдача представляет собой отношение объемного показателя по выпуску продукции (услуг) за какой-либо период времени к среднему значению за тот же период времени полной стоимости основных фондов.

Для целей анализа целесообразно использовать модифицированный показатель фондоотдачи (МПФ). Числителем в модели М ПФ служит объем выпуска чистой товарной (или реализованной) продукции за расчетный период. Последний рассчитывается вычитанием из объема выпуска товарной (или реализованной) продукции суммы затрат на материалы, покупные комплектующие изделия и полуфабрикаты, а также стоимости сторонних производственных услуг. Объем чистой продукции отражает иповь созданную стоимость, которая произведена с помощью рассматриваемых основных фондов.

В качестве знаменателя при расчете МПФ используют полную балансовую стоимость (т.е. без учета износа или начисленной амортизации) по состоянию на середину расчетного периода. Если на предприятии не проводится регулярная переоценка основных фондов и не осуществляется обновление фондов, то при расчете и анализе МПФ рекомендуется использовать полную балансовую стоимость, проиндексированную на момент анализа.

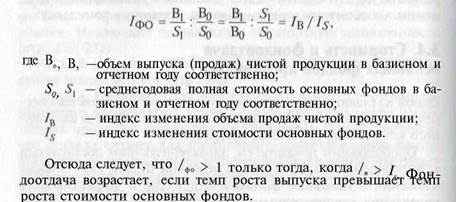

Связь между фондоотдачей, стоимостью и объемом выпуска проследим, используя индексный метод.

• •'6 7

Индекс изменения МПФ рассчитывается как отношение МПФ в отчетном году к МПФ в базисном году:

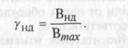

Определяем долевой коэффициент по выпуску для недви-I 1 и мости:

|

|

|

|

При этих сопоставлениях показателей выпуска и стоимости основных фондов по годам необходимо их исчисление в постоянных ценах.

Управление имуществом на предприятии включает управление недвижимостью и управление движимым имуществом (в основном парком оборудования). Поэтому возникает задача оценить раздельно фондоотдачу от недвижимости и от парка оборудования. Чтобы решить эту задачу, надо общий выпуск продукции разделить на две части: 1) выпуск, относимый к недвижимости; 2) выпуск, относимый к парку оборудования.

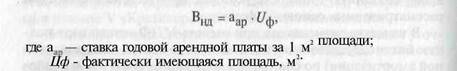

Выпуск, относимый к недвижимости, может быть определен как альтернативный доход от недвижимости, например, как возможный доход от сдачи недвижимости в аренду:

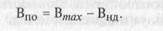

Выпуск, относимый к парку оборудования, находим методом остатка. При условии полного использования основных фондов расчет ведем вычитанием из максимально возможного выпуска, т.е. производственной мощности в денежном выражении, выпуска, относимого к недвижимости:

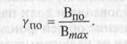

Долевой коэффициент по выпуску для парка оборудования определяется следующим образом:

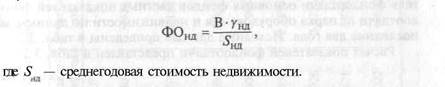

Фондоотдачу от недвижимости рассчитывают следующим I образом:

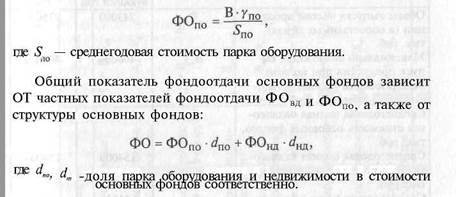

Фондоотдачу от парка оборудования рассчитывают следующим образом:

Наибольшее влияние на общий показатель фондоотдачи оказывает тот компонент имущества, который имеет наибольшую I долю по стоимости.

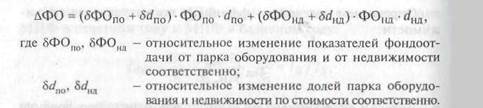

Абсолютное изменение общей фондоотдачи основных фондов от изменения частных показателей фондоотдачи и долей I компонентов исчисляется следующим образом:

|

Первое слагаемое в приведенной выше формуле показывает изменение обшей фондоотдачи, вызванное изменением фондоотдачи от парка оборудования и доли парка оборудования, второе слагаемое - изменение общей фондоотдачи, вызванное изменением фондоотдачи от недвижимости и доли недвижимости в общей стоимости основных фондов.

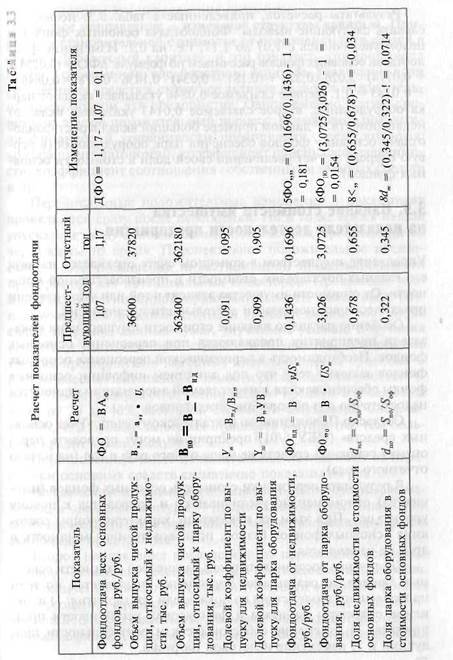

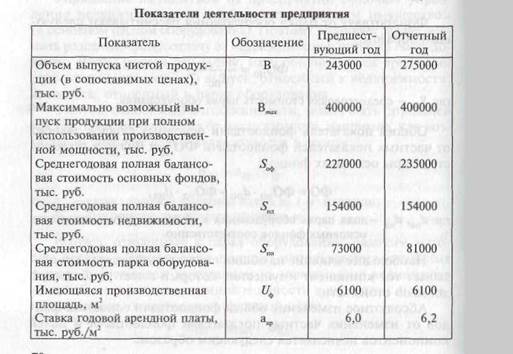

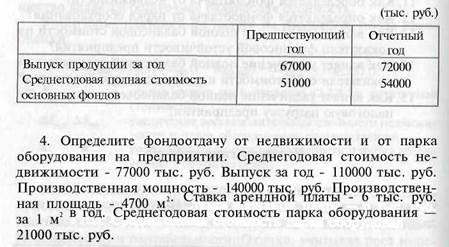

Пример.Необходимо выявить влияние на общий показатель фондоотдачи основных фондов частных показателей фондоотдачи от парка оборудования и недвижимости по данным за последние два года. Исходные данные приведены в табл. 3.2.

Расчет показателей фондоотдачи представлен в табл. 3.3.

Таблица 3.2

Результаты расчетов, приведенные в табл. 3.3, позволяют сделать следующие выводы. Фондоотдача основных фондов в целом увеличилась с 1,07 до 1,17, т.е. на 0,1. Изменение фондоотдачи основных фондов рассчитаем по формуле: ДФО *= (0,0154 + + 0,0714) • 3,026 • 0,322+ (0,181-0,034) • 0,1436 • 0,678 = 0,0846 + + 0,0143 = 0,1. Первое слагаемое 0,0846 указывает вклад от парка оборудования, второе слагаемое 0,0143 указывает вклад от недвижимости. В данном примере больший вклад в рост фондоотдачи основных фондов обеспечил парк оборудования (в первую очередь за счет увеличения своей доли в стоимости основных фондов).

3.5. Влияние стоимости имущества

на показатели деятельности предприятия

Управление имуществом в конечном счете отражается на двух его главных показателях: стоимости и производственной мощности. От стоимости имущества зависят в той или иной степени практически все показатели деятельности предприятия.

Особенно наглядно влияние стоимости имущества на показатели предприятия проявляются при переоценке основных фондов. Необходимость в периодической переоценке основных фондов вызвана тем, что под влиянием инфляции основные фонды обесцениваются и начисляемой амортизации становится недостаточно для обновления этих фондов.

Согласно Положению по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01) предприятия могут проводить переоценку основных средств не чаще одного раза в год (на начало отчетного года).

В результате переоценки стоимость основных фондов (имущества) одномоментно увеличивается и приводится к новому уровню цен. При этом все показатели, характеризующие состояние основных фондов (износ, производственная мощность и др.), не изменяются.

Увеличение восстановительной балансовой стоимости основных фондов по результатам переоценки проявляется по трем направлениям воздействия на показатели предприятия: 1) изменение структуры капитала и финансовой устойчивости предприятия, 2) изменение себестоимости и рентабельности продукции и 3) изменение налоговой нагрузки.

Рассмотрим эти направления подробнее.

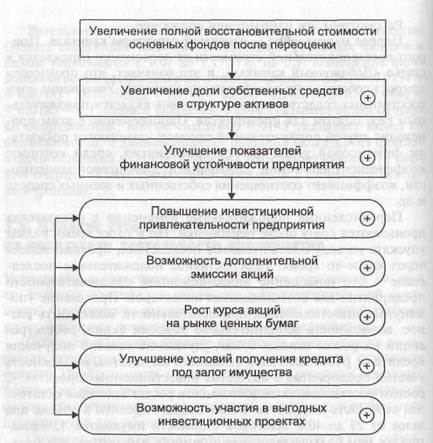

Первое направление — изменение структуры капитала.Прирост восстановительной стоимости от переоценки отражается в статье«Добавочный капитал», и это означает, что произошел прирост собственного внеоборотного капитала. Увеличение доли 1»)Г)ственных средств в структуре активов является положительным результатом для предприятия. Одновременно с этим происходит другой положительный процесс: улучшаются показате-Щ финансовой устойчивости предприятия, среди которых: коэффициент автономии, коэффициент .финансовой зависимо-tin, коэффициент соотношения собственных и заемных средств и др.

Перечисленные положительные изменения в показателях проявляются сразу после переоценки. Но в то же время нельзя упускать из виду положительные последствия, проявляющиеся через какое-то время. Перспективное положительное последствие — это повышение инвестиционной привлекательности предприятия для потенциальных инвесторов. Проявление упомянутой инвестиционной привлекательности может быть разнос: возможность дополнительной эмиссии акций, рост курса пкций на рынке ценных бумаг, улучшение условий получения кредита от роста залоговой стоимости имущества, возможность участия предприятия в выгодных инвестиционных проектах. С ростом восстановительной стоимости растет залоговая остаточная стоимость имущества. Банки выдают кредиты в объеме под чалог от 20 до 40% залоговой стоимости имущества. Следовательно, чем больше залоговая стоимость имущества, тем больший кредит можно получить.

Перечисленные выше положительные последствия от переоценки основных средств схематично показаны на рис. 3.1.

На схеме прямоугольники показывают краткосрочные изменения, а овальные контуры — перспективные изменения. Знак И) обозначает, что эти изменения являются положительными для жономики предприятия.

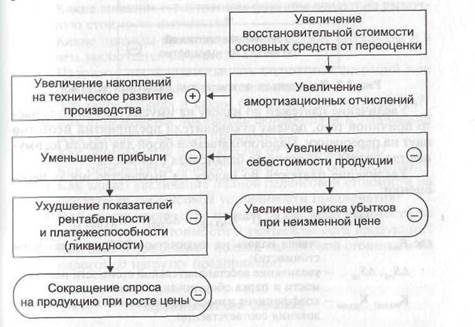

Второе направление последствий от переоценки основных фондов — изменение себестоимости и рентабельности продукции.

Увеличение восстановительной стоимости основных фондов от переоценки приводит к увеличению амортизационных отчислений. Это обстоятельство вызывает два последствия: одно — положительное, а именно: увеличение поступлений средств на

|

риск убытков, снизит запас финансовой прочности. Сохранить ценыбез изменения можно в этом случае либо проведением мероприятий по экономии ресурсов, либо при наличии доста-точного спроса расширением объема выпуска и соответственно Объемапродаж. Описанные процессы схематично показаны на рис. 3.2.

Рис. 3.1. Последствия от изменения структуры капитала после переоценки основных фондов

обновление и развитие технической базы производства, а другое — отрицательное: увеличение себестоимости продукции.

Увеличение себестоимости продукции сопровождается одним-единственным плюсом — это уменьшение платежей по налогу на прибыль, в основном же далее следуют негативные последствия: уменьшается прибыль и соответственно ухудшаются показатели рентабельности и платежеспособности (ликвидности).

Не исключено, что далее предприятие может принять решение поднять цены на свою продукцию, а это приведет к снижению спроса. Если же цены не будут подняты, то это увеличит

Рис. 3.2. Последствия от изменения себестоимости и рентабельности продукции

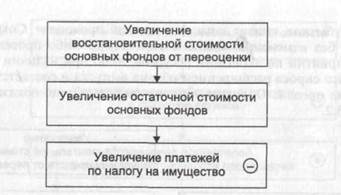

Третье направление — изменение налоговой нагрузки.

Увеличение восстановительной стоимости приводит автоматически к увеличению остаточной стоимости основных фондов, так как переоценка не отражается на степени их износа.

Остаточная стоимость основных фондов служит налогооблагаемой базой при исчислении налога на имущество, отсюда неизбежное увеличение платежей по налогу на имущество. Отмеченную связь показателей иллюстрирует рис. 3.3.

|

|

Рис. 3.3. Последствия от изменения налоговой нагрузки

Увеличение платежей по налогу на имущество является часто причиной того, почему руководители предприятий неохотно идут на переоценку. Налогооблагаемой базой для налога на имущество является остаточная балансовая стоимость.

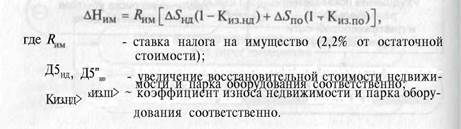

Увеличение платежей по налогу на имущество после переоценки:

Таким образом, возникающее после переоценки снижение прибыли приводит к краткосрочному ухудшению показателей платежеспособности (ликвидности), деловой активности (оборачиваемости) и рентабельности. Однако, учитывая рост инвестиционной привлекательности, эти недостатки в перспективе могут быть преодолены.

Контрольные вопросы

1 Назовите виды балансовой стоимости. Как они определяются и зачем используются?

2. Какие виды стоимости используются в теории оценки имущества?

3. Что такое рыночная стоимость и в каких случаях заказывается ее оценка при управлении имуществом?

4. Какими видами стоимости оперируют в задачах по управлению имуществом?

5. Назовите три взгляда на имущественный комплекс и как это влияет на результат его оценки?

6. Какие внешние и внутренние факторы влияют на рыночную стоимость имущества?

7. Какие подходы применяются при оценке имущества и в чем заключается их смысл?

8. Изложите последовательность оценочных операций при применении метода накопления активов.

9. Что такое гудвилл и каким образом он рассчитывается?

10.Как определяется показатель фондоотдачи в отношении всех основных фондов предприятия?

11.Как определяется фондоотдача от недвижимости?

12.Как определяется фондоотдача от парка оборудования?

13.Как влияет увеличение полной балансовой стоимости на показатели финансовой устойчивости предприятия?

14.Как влияет увеличение полной балансовой стоимости на показатели себестоимости и рентабельности продукции?

15.Как влияет увеличение полной балансовой стоимости на налоговую нагрузку предприятия?

Практические задания

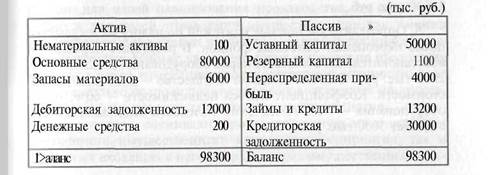

1. Определите стоимость имущественного комплекса предприятия методом накопления активов. Баланс предприятия выг-пядит следующим образом:

|

Нематериальные активы переоценены с коэффициентом 2,2. 20% запасов материалов устарели и могут быть реализованы за 50% их стоимости. Остальные 80% запасов материалов оценены с коэффициентом 1,1. Безнадежные долги составляют 10% дебиторской задолженности. Гудвилл оценен в 1200 тыс. руб. Сумма денежных средств, кредитов и кредиторской задолженности не изменилась. Коэффициент переоценки основных фондов равен 1,3.

2. Определите стоимость гудвилла. Среднеотраслевая рента

бельность активов по группе аналогичных предприятий - 15%.

Рыночная стоимость активов предприятия по результатам оцен

ки - 34000 тыс. руб. Чистая прибыль за год - 5900 тыс. руб.

Коэффициент капитализации по чистой прибыли равен 0,15.

3. Определите индекс изменения фондоотдачи, если извест

ны следующие показатели:

5. Определите увеличение платежей по налогу на имущество после переоценки основных фондов. В результате переоценки восстановительная стоимость парка оборудования увеличится на 2000 тыс. руб. Ставка налога на имущество — 2,2% остаточной стоимости. Коэффициент износа недвижимости - 60%, парка оборудования — 45%. Увеличение стоимости недвижимости составляет 5000 тыс. руб.

Дата добавления: 2016-06-13; просмотров: 5783;