Лизинг как метод финансирования реальных инвестиций

Лизинг как альтернативная форма финансирования долгосрочных инвестиций в основной капитал корпораций получает все большее распространение в экономике Российской Федерации. Он выражает совокупность экономических и правовых отношений, которые возникают между хозяйствующими субъектами в связи с реализацией договора лизинга.

В соответствии с договором лизинга арендодатель (лизингодатель) обязуется приобрести в собственность указанное арендатором (лизингополучателем) имущество у определенного им продавца и предоставить лизингополучателю за плату данное имущество во временное владение и пользование. По договору финансовой аренды (лизинга) арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору данное имущество (предмет лизинга) во временное владение и пользование для предпринимательской деятельности. Арендодатель в этом случае не несет ответственности за выбор предмета лизинга и продавца. Он самостоятельно приобретает имущество для арендатора и уведомляет продавца, что оно предназначено для передачи определенному лицу. После этого продавец непосредственно передает имущество арендатору в месте его нахождения. Если имущество, которое является предметом договора финансовой аренды, не передано арендатору в указанный в этом договоре срок, а при его отсутствии – в разумный срок, то арендатор имеет право на расторжение договора и возмещение убытков (если просрочка допущена по вине арендодателя).

Риск случайной гибели или случайной порчи арендованного имущества переходит к арендатору в момент передачи ему арендованного имущества, если иные условия не предусмотрены договором финансовой аренды. Арендатор вправе предъявить продавцу имущества требования в отношении его качества и комплектности, сроков поставки и в других случаях ненадлежащего исполнения договора продавцом.

В лизинговых операциях могут участвовать три и более юридических лица: лизингодатель, лизингополучатель, поставщик (изготовитель) предмета лизинга и др. (рис. 5.2).

Рис. 5.2. Схема построения многосторонней лизинговой сделки:

1 – банковский кредит лизингодателю на приобретение предмета лизинга; 2 – оплата предмета лизинга; 3 – продажа предмета лизинга; 4 – страховые платежи за страхование предмета лизинга; 5 – заключение договора лизинга; 6 – поставка предмета лизинга; 7– лизинговые платежи в пользу лизингодателя

Лизинговая сделка, таким образом, – это совокупность договоров, необходимых для реализации договора лизинга между лизингодателем, лизингополучателем и продавцом (поставщиком) предмета лизинга. К обязательным договорам относят договор купли-продажи имущества. К сопутствующим договорам – договоры о привлечении денежных средств, договоры залога, поручительства, страхования предмета лизинга и пр.

Предметом лизинга могут быть: движимое и недвижимое имущество, а также предприятия и иные имущественные комплексы. Предмет лизинга, переданный во временное владение и пользование лизингополучателю, остается собственностью лизингодателя. Право владения и пользования предметом лизинга переходит к лизингополучателю в полном объеме, если договором лизинга предусмотрен его выкуп по остаточной стоимости. Взаимоотношения между лизингодателем и лизингополучателем регулируются договором, заключаемым в письменной форме. Он должен содержать следующие существенные положения:

• предмет договора (детальное описание предмета лизинга);

• обязанности сторон по договору;

• срок лизинга;

• передача имущества и его балансовый учет;

• право собственности и право использования имущества;

• страхование предмета лизинга;

• лизинговые платежи;

• бесспорное списание денежных средств;

• ответственность сторон;

• прекращение договора;

• завершение сделки;

• юридические адреса и банковские реквизиты.

В договоре лизинга необходимо предусмотреть факты, которые стороны считают бесспорным и очевидным нарушением обязательств, приводящим к прекращению действия договора и возврату предмета лизинга собственнику. Договор лизинга может предусматривать право лизингополучателя продлить срок лизинга с сохранением или изменением его условий.

Лизинг классифицируют как внутренний и международный. При осуществлении внутреннего лизинга все его участники являются резидентами Российской Федерации, а при международном лизинге среди его участников есть нерезиденты.

Сублизинг – особый вид экономических отношений, возникающих в связи с переуступкой прав пользования предметом третьему лицу, которую оформляют договором сублизинга. При сублизинге лицо, осуществляющее сублизинг, принимает предмет у лизингодателя по договору лизинга, а передает его во временное пользование лизингополучателю по договору сублизинга. Переуступка лизингополучателем третьему лицу своих обязательств по выплате лизинговых платежей не допускается. При передаче предмета лизинга в сублизинг обязательным условием служит письменное согласие лизингодателя.

Услуги, предоставляемые лизинговыми корпорациями лизингополучателям, платные, поэтому они обязаны своевременно выплачивать лизингодателям предусмотренные договором лизинга арендные платежи.

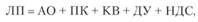

Расчет общей суммы лизинговых платежей осуществляют по формуле

где ЛП – сумма лизинговых платежей в пользу лизингодателя; АО – амортизационные отчисления, причитающиеся лизингодателю в расчетном периоде; ПК – плата за использование кредитных ресурсов арендодателя на приобретение предмета лизинга у продавца; КВ – комиссионное вознаграждение лизингодателю за предоставленное имущество по договору лизинга; ДУ – плата лизингодателю за дополнительные услуги по договору лизинга; НДС – налог на добавленную стоимость, уплачиваемый лизингодателем по оказываемым услугам.

Амортизационные отчисления производит сторона договора, на балансе которой находится предмет лизинга. Стороны договора лизинга вправе по взаимному соглашению применять ускоренную амортизацию предмета лизинга. В данном случае для амортизируемых основных средств, которые являются предметом лизинга, к основной норме амортизации налогоплательщик вправе применять специальный коэффициент (но не свыше трех). Данное положение не распространяют на амортизируемое имущество, относящееся к первой-третьей амортизационным группам, если амортизацию начисляют нелинейным способом.

Размер, способ, форму и периодичность выплат определяют в договоре по соглашению сторон. Лизинговые платежи относят на издержки производства налогоплательщика (лизингополучателя) в составе прочих расходов. В случае если имущество, полученное по договору лизинга, учитывают у лизингополучателя, арендные платежи признают расходами за вычетом суммы начисленной амортизации.

Лизинговые платежи по соглашению сторон можно осуществлять:

• в денежной форме;

• натуральной (компенсационной) форме;

• смешанной (комбинированной) форме.

Если стороны в соответствии с договором производят расчеты по лизинговым платежам продукцией (в натуральной форме), выпускаемой с помощью предмета лизинга, то цену на такую продукцию устанавливают по соглашению между сторонами.

Размер лизинговых платежей можно изменять по соглашению сторон в сроки, предусмотренные договором лизинга, но не чаще, чем один раз в три месяца. Обязательства лизингополучателя по уплате лизинговых платежей наступают с момента использования предмета лизинга, если иное не предусмотрено договором.

При заключении договора лизинга стороны вправе выбрать наиболее приемлемый в конкретных условиях вариант платежей, который будет устраивать всех участников лизинговой сделки.

По методу начисления лизинговых платежей их подразделяют:

• на платежи с фиксированной общей суммой;

• авансовые платежи;

• минимальные платежи.

При использовании метода начисления платежей с фиксированной суммой общую их величину выплачивают в течение всего срока действия договора лизинга (одинаковыми месячными или квартальными платежами). Если допускаются авансовые платежи, то лизингополучатель в момент подписания договора уплачивает лизингодателю аванс в согласованной сторонами сумме. Оставшаяся часть суммы платежей (за вычетом аванса) начисляется и уплачивается в течение срока действия договора (аналогично платежам с фиксированной общей суммой). Если договором лизинга предусмотрен выкуп имущества лизингополучателем по заранее согласованной стоимости, то эту сумму соответствующими долями прибавляют к выплатам, определенным исходя из фиксированной общей суммы лизинговых платежей (метод минимальных платежей).

Лизингодатель вправе осуществлять контроль соблюдения лизингополучателем условий договора лизинга и других сопутствующих договоров. Лизингополучатель обязан обеспечить лизингодателю беспрепятственный допуск к финансовым документам и предмету лизинга. Цель и порядок такого инспектирования устанавливают в договоре лизинга и других сопутствующих договорах.

Лизинг обладает существенными преимуществами перед другими формами инвестирования в основной капитал предприятий:

• частично устраняет риск потерь, связанных с моральным износом оборудования;

• снижает налогооблагаемую прибыль лизингополучателя, так как затраты по лизингу относят на издержки производства продукции;

• избавляет корпорацию от непроизводительных затрат по содержанию оборудования, временно простаивающего вследствие сезонности и цикличности производства;

• предотвращает иные формальности, неминуемые при получении кредита в банке, что очень важно для малых и средних корпораций, не обладающих достаточной кредитоспособностью;

• дает возможность составить гибкий график лизинговых платежей в соответствии с операционным циклом и потоком денежной наличности у лизингополучателя. Это означает, что лизинговая корпорация при расчете лизинговых платежей должна учитывать финансовое состояние своего партнера.

Дальнейшему развитию лизингового бизнеса в России препятствуют недостаточность финансового потенциала лизинговых корпораций, их чрезмерная зависимость от кредитов коммерческих банков, а также высокая цена кредитных ресурсов, что повышает стоимость лизинговой сделки. Характерен для России и большой уровень рисков, связанных с лизинговой деятельностью, в частности риска невыплаты лизинговых платежей.

Содержание проектного финансирования

Проектное финансирование – это особая форма финансового обеспечения реализации крупных инвестиционных проектов на основе мобилизации внешних источников финансовых ресурсов с целью получения прибыли от денежных потоков, генерируемых вновь создаваемой корпорацией или объектом.

Методы проектного финансирования на Западе стали использовать в 1970-е гг. для различных типов финансовых операций, которые давали возможность инвесторам проектов снизить расходы на погашение долговых обязательств, воспользоваться поддержкой международных финансово-кредитных организаций, включая прямую или косвенную поддержку государства, на территории которого реализуют крупномасштабный инвестиционный проект. В осуществлении проектного финансирования (особенно в развивающихся странах) активное участие принимают международные финансово-кредитные институты (МБРР, МВФ, ЕБРР и др.). Именно их деятельность позволяет сформулировать основные правила проектного финансирования:

• его целевой характер;

• долгосрочный характер инвестирования капитала (10–20 лет и более);

• повышенная стоимость кредитов и займов, включающая премию за финансовый риск (5–7% годовых);

• использование инструментов минимизации кредитного риска (диверсификация инвестирования капитала путем привлечения частных инвесторов – крупных банков и корпораций; предоставление им государственных гарантий; детальное изучение финансово-экономического положения заемщика и т.д.);

• построение адекватным источникам финансирования (внутренним или внешним) организационно-финансовой модели проекта (финансирование проекта осуществляют при условии создания спонсорами отдельной проектной корпорации).

Проектному финансированию присущи следующие особенности:

• по специфике процесса – многообразная операция, сочетающая элементы кредитования и финансирования за счет собственных средств спонсоров и привлеченных источников (кредитов и займов и т.д.)

• по характеру участников – инициаторы проекта (спонсоры), инвестиционные и коммерческие банки, инвестиционные фонды, лизинговые и страховые корпорации, подрядчики, поставщики оборудования и другие участники;

• по технологии финансового обеспечения проекта – финансирование осуществляет созданная спонсорами проектная корпорация;

• по источнику погашения задолженности – поступления (доходы), генерируемые проектом;

• по распределению проектных рисков – кредиторы и инвесторы принимают на себя большую часть проектных рисков;

• по участию кредиторов и инвесторов в распределении прибыли предприятия – они принимают участие в распределении прибыли, генерируемой проектом, пропорционально доле участия в объеме финансирования.

На практике часто различают два понятия: "проектное кредитование" и "проектное финансирование". Их сравнение приведено в табл. 5.2.

Таблица 5.2

Дата добавления: 2016-06-02; просмотров: 950;