Статистические методы наиболее универсальны и могут использоваться для оценки рисков в самых разных областях предпринимательской деятельности.

Суть статистических методов заключается в том, что изучается статистика от потерь и прибылей, имевших место в данной или аналогичной сфере предпринимательской деятельности, на основе анализа этих данных устанавливаются величина и вероятность получения того или иного экономического результата и составляется наиболее вероятный прогноз на будущее. Единственное ограничение для применения статистических методов в том, что с их помощью объективная оценка риска возможно лишь при условии очень большого массива накопленной статистической информации, который, как правило отсутствует у большинства отечественных предприятий.

Величина риска, или степень риска, обычно измеряется двумя критериями: средним ожидаемым значением и колеблемостью (изменчивостью) возможного результата.

Среднее ожидаемое значение - это среднее значение величины события, которое связано с неопределенной ситуацией.

Рассчитывается это значение как средневзвешенное для всех возможных результатов, где вероятность каждого из них используется в качестве частоты или веса соответствующего значения. Среднее ожидаемое значение измеряет результат, который мы ожидаем в среднем.

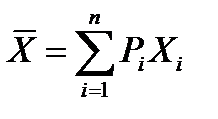

Мерой количественной оценки возможного результата в этом случае является среднее (математическое) ожидаемое значение событий (результата). Этот показатель рассчитывается по формуле:

где  - среднее ожидаемое значение

- среднее ожидаемое значение

абсолютное значение i-го результата

абсолютное значение i-го результата

вероятность наступления i-го результата (вместо оценки вероятности может использоваться статистический показатель «частость» - т.е. отношение частоты отдельного значения к сумме частот всех возможных значений результата)

вероятность наступления i-го результата (вместо оценки вероятности может использоваться статистический показатель «частость» - т.е. отношение частоты отдельного значения к сумме частот всех возможных значений результата)

n- число возможных вариантов результатов.

Однако данная средняя величина является обобщенной количественной характеристикой и не позволяет принять решение в пользу какого-либо варианта. Для окончательного принятия решения необходимо измерить колеблемость показателей, т. е определить степень отклонения ожидаемого значения от средней величины.

Для этого на практике применяют два критерия: дисперсию и среднее квадратичное отклонение действительных результатов от среднего ожидаемого значения.

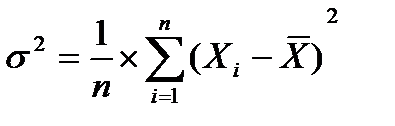

Дисперсия - это среднее взвешенное из квадратов отклонений действительных результатов от средних ожидаемых:

где

где  -дисперсия

-дисперсия

- ожидаемое значение для каждого случая наблюдения

- ожидаемое значение для каждого случая наблюдения

- среднее ожидаемое значение

- среднее ожидаемое значение

n- число случаев наблюдения

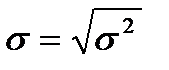

Среднее квадратичное отклонение определяется по формуле:

то есть среднее квадратическое отклонение – это квадратный корень из дисперсии.

то есть среднее квадратическое отклонение – это квадратный корень из дисперсии.

Дисперсия и среднее квадратичное отклонение характеризуют абсолютную колеблемость возможных финансовых результатов.

Для сравнительной оценки рисков вложений в отдельные виды финансовых активов наиболее пригодны показатели относительной колеблемости: коэффициент вариации и так называемый бета-коэффициент.

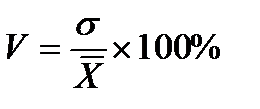

Коэффициент вариации - это отношение среднего квадратического отклонения к среднему ожидаемому значению признака (выраженное в процентах), то есть:

где V- коэффициент вариации;

-среднее квадратическое отклонение;

-среднее квадратическое отклонение;

- среднее ожидаемое значение

- среднее ожидаемое значение

Коэффициент вариации - относительная величина. С его помощью можно сравнивать колеблемость признаков, выраженных в самых разных величинах измерения. Коэффициент вариации измеряется в процентах и может изменяться от 0 до 100%.

Установлена следующая качественная оценка различных значений коэффициента вариации:

до 10%-слабая вариация (колеблемость)

10-25%-умеренная вариация

свыше 25%-высокая вариация.

Соответственно оценивается и степень финансового риска. Если коэффициент вариации ниже 10%, то риск вложений в данный вид финансовых активов - низкий. Если коэффициент вариации от 10% до 25%, то риск допустимый (умеренный или средний). Если коэффициент вариации выше 25%, то риск высокий.

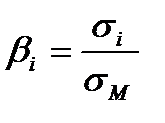

Бета-коэффициент(β) применяется толькодля оценки риска вложений в ценные бумаги и может быть рассчитан по формуле

×100%

×100%

где  - значение бета-коэффициента для i-й ценной бумаги

- значение бета-коэффициента для i-й ценной бумаги

- вариация курсовой стоимости i-й ценной бумаги

- вариация курсовой стоимости i-й ценной бумаги

- среднерыночная вариация курсов всех акций на фондовом рынке (которая может оцениваться, в частности, значениями различных фондовых индексов).

- среднерыночная вариация курсов всех акций на фондовом рынке (которая может оцениваться, в частности, значениями различных фондовых индексов).

Коэффициент β – таким образом, это отношение величины изменения уровня цен на отдельные финансовые инструменты или цены всего портфеля ценных бумаг к величине изменения общего уровня цен на рынке ценных бумаг за один и тот же период (в %).

Значения данного коэффициента зависят от того, за какой конкретный период оценивается вариация рыночных курсов, т.е. существенно зависят от стабильности рынка в данный период.

Использование бета-коэффициента (β) для оценки риска вложений в ценные бумаги специалисты называют «моделью анализа колебаний цен». Данный метод основан на определении степени риска инвестирования в отдельные ценные бумаги путем сравнения колебаний цен на различные виды ценных бумаг или стоимости всего портфеля финансовых активов (ценных бумаг) с колебаниями общего уровня цен на фондовом рынке за определенный период. Чем выше этот показатель, тем больше вероятность получить высокую прибыль на инвестированный капитал, но при этом повышается и степень рискованности вложений в ценные бумаги.

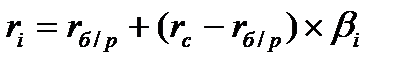

С учетом этого коэффициента норма прибыльности от инвестирования в конкретный вид ценных бумаг рассчитывается по формуле:

где r i –ожидаемая норма прибыли от инвестирования в i-й вид ценных бумаг

r б/р – безрисковая норма доходности (обеспечивается вложением средств в государственные ценные бумаги);

rс – среднерыночная норма доходности;

βi – бета-коэффициент i-го вида ценных бумаг.

Анализ целесообразности затрат заключается в определении потенциальных зон риска при непредвиденном росте величины затрат.

В предпринимательской деятельности этот анализ тесно связан с так называемым маржинальным анализом, который позволяет на основе оценки постоянных и переменных затрат определить величину безубыточного объема продаж (порог рентабельности) и оценить запас финансовой устойчивости (т.е. степень отклонений фактической величины выручки от порога рентабельности).

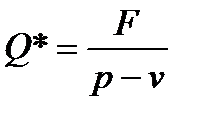

Безубыточный объем продаж в натуральном выражении находится по формуле:

где  - сумма постоянных затрат,

- сумма постоянных затрат,  - цена 1 единицы продукции;

- цена 1 единицы продукции;  - удельные переменные затраты (в расчете на 1 ед. продукции).

- удельные переменные затраты (в расчете на 1 ед. продукции).

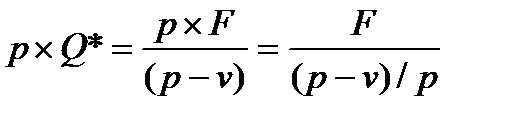

Порог рентабельности в стоимостном выражении можно рассчитать, умножая  на

на  - цену 1 ед. продукции.

- цену 1 ед. продукции.

Преобразуя соответствующую формулу, получаем:

,

,

Таким образом, порог рентабельности можно найти, разделив сумму постоянных затрат на долю удельного маржинального дохода  в цене продукции, или – что то же самое – на долю маржинального дохода в выручке.

в цене продукции, или – что то же самое – на долю маржинального дохода в выручке.

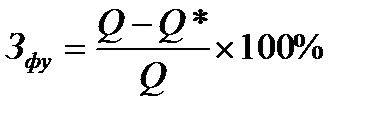

Запас финансовой устойчивости рассчитывается по формуле:

,

,

то есть, чем больше относительное отклонение фактического объема реализованной продукции от безубыточного, тем больше запас финансовой устойчивости и тем меньше риск возможных убытков или недополученной прибыли.

При анализе целесообразности затрат, связанных с реализацией конкретного инвестиционного проекта, обычно исследуют возможные причины непредвиденного роста затрат и возможность их регулирования.

В качестве исходных факторов, которые могут вызвать рост первоначально планируемых затрат на реализацию инвестиционного проекта, рассматривают обычно следующие факторы и их комбинации:

· первоначальная недооценка стоимости проекта

· изменение границ проектирования

· различия в производительности

· увеличение первоначальной стоимости проекта

· изменение условий реализации проекта

· увеличение первоначальной стоимости проекта.

Метод экспертных оценок основан на анкетировании специалистов-экспертов. Анкеты статистически обрабатываются в пользу того или иного решения поставленной аналитической задачи.

Для получения наиболее качественного суждения к участию в экспертизе привлекаются специалисты, имеющие высокий профессиональный уровень и большой практический опыт в области поставленной проблемы, обладающие способностью к адекватному отображению тенденций развития, интересующиеся поставленной проблемой. При этом можно ограничиться получение экспертных оценок вероятностей определенного уровня потерь в четырех характерных точках, то есть установить экспертным путем показатели наиболее вероятных, допустимых, критических и катастрофических потерь (имея в виду как их уровни, так и вероятности). Ясно, что при небольшом массиве данных оценок график будет недостаточно представителен, и кривую вероятностей можно построить лишь приблизительно.

Различных форм проведения опросов экспертов и обработки результатов опроса существует достаточно много, в том числе индивидуальный опрос, при котором каждый эксперт, независимо от других, отвечает на вопросы анкеты; групповое интервьирование, обычно организуемое в форме дискуссии; многоэтапный опрос («метод Дельфи»), при котором опрос проводится в несколько этапов, на каждом из которых экспертам предлагается сравнить ранее данную оценку (свое индивидуальное мнение) со средней (обобщенной) групповой оценкой и после этого либо изменить, либо обосновать свое мнение. Обычно после двух, трех этапов такого опроса, мнения отдельных экспертов становятся все более согласованными. Для оценки степени согласованности используется такой же коэффициент вариации, о котором говорилось выше, только на этот раз он оценивает не степень колеблемости значений финансовых результатов, а степень разобщенности мнений отдельных экспертов. На каждом этапе опроса значение коэффициента вариации обычно уменьшается.

Метод использования аналогов заключается в отыскании и использовании сходства, подобия явлений, предметов, систем на основе сопоставления с другими более или менее аналогичными объектами. Этот метод чаще всего используется для оценки риска вложений в конкретные инвестиционные проекты (Для инновационных проектов его использовать очень сложно, если нет никаких аналогов финансируемых разработок)

Применение этого метода, а также метода экспертных оценок характеризуется определенным субъективизмом, поскольку большое значение имеют интуиция, опыт и знания аналитика.

Все рассмотренные выше методы анализа позволяют получить, как правило, количественную оценку риска и определить численную величину возможных потерь и вероятность их проявления. Но на практике количественный анализ риска всегда дополняется качественным анализом.

Дата добавления: 2016-06-02; просмотров: 1904;