Учет расчетов с персоналом по другим операциям

Материальная ответственность работников за причиненный материальный ущерб предприятию предусматривается КЗоТ РФ. Размер ущерба определяют по фактическим потерям по данным бухгалтерского учета. При хищении, недостаче и умышленной порче размер ущерба определяют исходя из рыночных цен на соответствующие виды имущества, а по импортным материальным ценностям – по таможенной стоимости с учетом уплаченных таможенных пошлин, налоговых платежей и других затрат.

В пределах среднего месячного заработка работника ущерб возмещается по распоряжению администрации, которое должно быть сделано не позднее 2 недель со дня обнаружения причиненного ущерба и обращено к исполнению не ранее 7 дней со дня сообщения работнику. Если работник отказался от добровольного возмещения ущерба, администрация предъявляет иск в суд.

Удержания из начисленной заработной платы отражают по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счетов:

68 «Расчеты с бюджетом» (на сумму подоходного налога); 69 «Расчеты по социальному страхованию и обеспечению», субсчет 2 «Расчеты по пенсионному обеспечению» (на сумму обязательных страховых взносов с граждан в Пенсионный фонд в размере 1 %);

28 «Брак в производстве» (на суммы удержаний с виновников брака);

73 «Расчеты с персоналом по прочим операциям» (на суммы за товары, проданные в кредит, по ссудам банков, по предоставленным займам, на суммы, взысканные в возмещение недостач, уплаченных штрафов);

76 «Расчеты с разными дебиторами и кредиторами» (на суммы по исполнительным документам) и др.

Погашение задолженности перед бюджетом и Пенсионным фондом по удержаниям отражают по дебету счетов 68 и 69 с кредита счета 51 «Расчетный счет», а по алиментам – по дебету счета 76 с кредита счетов 50 «Касса» (при выдаче удержанных сумм из кассы), 51 «Расчетный счет» (при переводе по почте или зачислению на счет получателя в Сберегательном банке).

Учет расчетов по возмещению материального ущерба осуществляют на активном счете 73 «Расчеты с персоналом по прочим операциям», субсчет 3 «Расчеты по возмещению материального ущерба».

В дебет счета 73 относят суммы, подлежащие взысканию с виновных лиц, с кредита счетов 84 «Недостачи и потери от порчи ценностей» (на балансовую стоимость недостающих и испорченных ценностей), 83 «Доходы будущих периодов» (на разницу между балансовой стоимостью указанных ценностей и суммой, взыскиваемой с виновных лиц), 28 «Брак в производстве» (за потери от брака продукции) и др.

По кредиту счета 73, субсчет 3, отражают погашение сумм материального ущерба в корреспонденции со счетами:

50, 51 – на сумму внесенных платежей;

70 «Расчеты с персоналом по оплате труда» – на сумму удержаний из заработной платы;

26 «Общехозяйственные расходы» – на суммы, которые по решению суда не могут быть взысканы с виновного из-за его неплатежеспособности.

- имущественные. Данный вид вычетов предоставляется в случае, если работник совершает продажу имущества, либо приобретение (строительство нового) жилья.

- профессиональные.

Тема 7. Учет расходов предприятия

Литература:

1. Богаченко В.М., Кириллова Н.А. Бухгалтерский учет для менеджеров: Учебник / В.М.Богаченнко, Н.А.Кириллова. Изд-е 2-е, дополн. и перераб. – Ростов н/Д: Феникс, 2010. – 368 с.

2. Сапожникова Н.Г. Бухгалтерский учет для менеджеров: учебник / Н.Г.Сапожникова. – 2-е изд., перераб. и доп. – М.: КНОРУС, 2010. – 448 с.

3. Богатая И.Н., Хахонова Н.Н. бухгалтерский учет: экзаменационные ответы. – 3-е изд. Серия «Сдаем экзамен». – Ростов н/Д: «Феникс», 2008. – 448 с.

4. Бухгалтерский финансовый учет: Учебник для вузов / под ред. Проф. Ю.А.Бабаева. – М.: Вузовский учебник, 2012. – 525 с.

5. Карпова Т.П. Управленческий учет: Учебник для вузов. – М.: ЮНИТИ, 2010. – 350 с.

6. Козлова Е.П. Бухгалтерский учет в организациях / Е.П.Козлова, Т.Н.Бабченко, Е.Н. Галанина. – 3-е изд., перераб. и доп. – М.: Финансы и статистика, 2010. – 752 с.

7. Кондраков Н.П. Бухгалтерский учет: Учеб.пособие. – 4-е изд., перераб. и доп. – М.: ИНФРА-М, 2012. – 640 с.

Вопросы:

1. Расходы на производство. Классификация расходов по экономическим элементам. Их группирование по экономическим элементам, статьям калькуляции в планировании и учете. Задача учета расходов по элементам. Понятие и номенклатура элементов расходов.

2. Учет материальных расходов, расходов на оплату труда, отчислений на социальные мероприятия, амортизации необоротных активов, других операционных расходов, других расходов деятельности.

3. Учет расходов на производство продукции (работ, услуг). Учет расходов вспомогательных (подсобных) производств. Учет потерь от брака. Незавершенное производство.

4. Расходы деятельности. Расходы операционной деятельности. Учет общепроизводственных расходов.

5. Учет административных расходов. Учет других расходов операционной деятельности. Другие расходы обычной деятельности. Чрезвычайные расходы. ПБУ 10/1999 «Расходы организации».

Самостоятельная работа студентов (работа над темами для самостоятельного изучения).

1. Учет административных расходов. Учет других расходов операционной деятельности. Другие расходы обычной деятельности. Чрезвычайные расходы. ПБУ 10/1999 «Расходы организации».

Расходы на производство. Классификация расходов по экономическим элементам. Их группирование по экономическим элементам, статьям калькуляции в планировании и учете. Задача учета расходов по элементам. Понятие и номенклатура элементов расходов

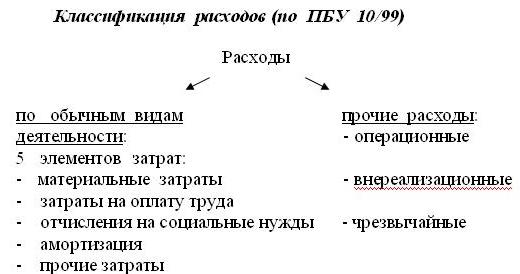

В соответствии с положением по бухгалтерскому учету ПБУ 10/1999 «Расходы организации» признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением вкладов по решению участников (собственников имущества).

Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Расходы предприятия в зависимости от их характера, условий осуществления и направлений деятельности организации подразделяются на:

· расходы по обычным видам деятельности – расходы, связанные с изготовлением продукции и ее продажей, приобретением и продажей товаров, работ, услуг. Это расходы, которые составляют себестоимость товаров, продукции, работ, услуг.

· прочие расходы.

В состав прочих расходов входят:

1.операционными расходами являются расходы, связанные с:

1. - предоставлением за плату во временное пользование активов организации;

2. - предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

3. - участием в уставных капиталах других организаций;

4. - продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции;

5. - проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов);

6. - оплатой услуг, оказываемых кредитными организациями;

7. - отчисления в оценочные резервы, создаваемые в соответствии с правилами БУ (резервы по сомнительным долгам, под обесценение вложений в ценные бумаги и др.), а также резервы, создаваемые в связи с признанием условных фактов хозяйственной деятельности;

8. - прочие операционные расходы.

2. внереализационными расходами являются:

1. - штрафы, пени, неустойки за нарушение условий договоров;

2. - возмещение причиненных организацией убытков;

3. - убытки прошлых лет, признанные в отчетном году;

4. - суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания;

5. - курсовые разницы;

6. - сумма уценки активов;

7. - перечисление средств (взносов, выплат и т.д.), связанных с благотворительной деятельностью, расходы на осуществление спортивных мероприятий, отдыха, развлечений, мероприятий культурно - просветительского характера и иных аналогичных мероприятий;

7.8.- прочие внереализационные расходы.

3. чрезвычайные расходы – это расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации имущества и т.п.).

Противоречия между бухгалтерским и налоговым учетом по вопросам формирования расходов заключается в следующем:

- Некоторые расходы в БУ принимаются в полном размере, а в НУ - в ограниченном размере. (например, представительские расходы, проценты за пользование кредитом);

- Некоторые расходы, согласно ПБУ, относятся к операционным, а согласно НК - к внереализационным (оплата услуг банков, проценты за кредит);

- Некоторые расходы по ПБУ относятся к чрезвычайным, а по НК - к внереализационным (убытки от пожаров, стихийных бедствий);

- В БУ и НУ существуют различные правила расчета некоторых расходов( амортизационных отчислений, сумм резервов и др.).

Таким образом, существует множество противоречий и поэтому с 2002 года предприятия ведут 2 вида учета: бухгалтерский и налоговый.

Затраты на производство классифицируются по следующим признакам.

1. По месту возникновения затрат(производствам, цехам, участкам и т.д.) и по характеру производства(основное, вспомогательные).

Основное производство связано с осуществлением процесса производства продукции, предназначенной для реализации. Вспомогательные производства не связаны непосредственно с производством основной продукции, но способствуют ему.

2. По видам расходовзатраты группируют по элементам затрат и статьям калькуляции. Затраты предприятия на производство продукции складываются из следующих элементов:

1) материальные затраты (за вычетом стоимости возвратных отходов);

2) затраты на оплату труда;

3) отчисления на социальные нужды;

4) амортизация основных фондов;

5) прочие затраты (почтово-телеграфные, телефонные, командировочные и др.)

Группировка по статьям калькуляции включает в себя:

1) «сырье и материалы»;

2) «возвратные отходы» (вычитаются);

3) «покупные изделия, полуфабрикаты и услуги производственного характера сторонних предприятий и организаций»;

4) «топливо и энергия на технологические цели»;

5) «заработная плата производственных рабочих»;

6) «отчисления на социальные нужды»;

7) «расходы на подготовку и освоение производства»;

8) «общепроизводственные расходы»;

9) «общехозяйственные расходы»;

10) «потери от брака»;

11) «прочие производственные расходы»;

12) «коммерческие расходы».

Итог первых одиннадцати статей образует производственную стоимость продукции, а итог всех двенадцати статей — полную стоимость продукции.

3. По способу включения в себестоимостьтех или иных видов продукции (работ, услуг) затраты подразделяются на прямые и косвенные.

Прямые затраты — это затраты, отнесенные к определенным видам продукции, работ, услуг на основе первичных документов.

Косвенные — это затраты, которые одновременно относятся ко всем видам продукции, работ, услуг (например, затраты на освещение, отопление и т.п.) Они включаются в себестоимость продукции (работ, услуг) при определении общей суммы по окончании месяца путем распределения.

4. По экономической роливпроцессе производства затраты делятся на основные и накладные.

Основныминазываются затраты, непосредственно связанные с технологическим процессом производства: сырье и основные материалы и другие расходы, за исключением общепроизводственных и общепроизводственных и общехозяйственных расходов.

Накладные расходы образуются в связи с организацией, обслуживанием производства и управлением им. Они состоят из общепроизводственных и общехозяйственных расходов.

5. По составузатраты делятся на одноэлементные и комплексные. Одноэлементными называются затраты, состоящие из одного элемента, — заработная плата, амортизация и др. Комплексныминазываются затраты, состоящие из нескольких элементов, например цеховые и общезаводские расходы, в состав которых входит заработная плата соответствующего персонала, амортизация и другие одноэлементные расходы.

6. По отношению к объему производствазатраты делятся на переменные и условно постоянные. К переменным относят расходы, размер которых изменяется пропорционально изменению объема производства продукции (например заработная плата производственных рабочих и т.д.) Размер условно-постоянных расходовпочти не зависит от изменения объема производства продукции (общехозяйственные и общепроизводственные расходы).

7. По периодичности возникновениязатраты делятся на текущие и единовременные. К текущимрасходамотносятся расходы, имеющие частую периодичность, например расход сырья и материалов, а к единовременным (однократным) — расходы на подготовку и освоение выпуска новых видов продукции и др.

8. По участию в процессе производствавыделяют производственные и коммерческие затраты. К производственным относят все расходы, связанные с изготовлением товарной продукции и образующие ее производственную себестоимость. Внепроизводственные (коммерческие) расходы связаны с реализацией продукции покупателям. Коммерческие и производственные затраты образуют полную себестоимость товарной продукции.

9. По эффективности затратыделят на производительные и непроизводительные. Производительнымисчитаются затраты на производство продукции установленного качества при рациональной технологии и организации производства. Непроизводительныерасходы являются следствием недостатков в технологии и организации производства (потери от простоев, брак продукции, оплата сверхурочных работ и др.).

10.В зависимости от характера, условий осуществления и направлений деятельности организации расходы подразделяются на:

1) расходы по обычным видам деятельности;

2) прочие расходы.

В соответствии с п. 2 ПБУ 10/99 расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к сокращению капитала этой организации за исключением вкладов по решению участников (собственников имущества).

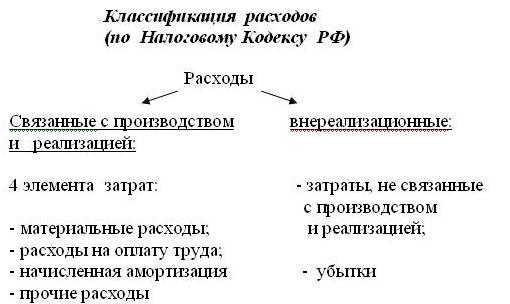

В Налоговом Кодексевыделяют следующие классификации расходов:

1.В соответствии со статьей 252 НК РФ расходы в зависимости от их характера, условий осуществления и направлений деятельности организации делятся на:

· расходы, связанные с производством и реализацией;

· внереализационные расходы.

2.В соответствии с пунктом 2 статьи 253 НК РФ расходы, увязанные спроизводством и (или) реализацией, подразделяются по экономическому содержанию на:

· материальные расходы;

· расходы на оплату труда;

· суммы начисленной амортизации;

· прочие расходы.

3.В соответствии со статьей 318 НК РФ расходы на производство иреализацию, осуществленные в течение отчетного периода для определения доли расходов, связанных с производством и реализацией, относящихся к отгруженной продукции, подразделяются на:

· прямые (материальные затраты, определяемые в соответствии с подпунктами 1 и 4 пункта 1 статьи 254 НК РФ, расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, а также суммы единого социального налога, начисленного на указанные суммы расходов на оплату труда, суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг);

· косвенные (все иные суммы расходов, за исключением внереализационных расходов, определяемых в соответствии со статьей 265 НК РФ, осуществляемых налогоплательщиком в течение отчетного (налогового) периода.

4.Все расходы для целей налогообложения можно разделить на:

· расходы, учитываемые для целей налогообложения в полном объеме;

· расходы, ограничиваемые для целей налогообложения (например, представительские расходы и др.)

Учет материальных расходов, расходов на оплату труда, отчислений на социальные мероприятия, амортизации внеоборотных активов, других операционных расходов, других расходов деятельности

Материальные затраты включают стоимость материалов и различных видов сырья, приобретаемых со стороны с целью изготовления продукции, выполнения необходимых работ или оказания соответствующих услуг.

Цена приобретения покупных материалов складывается из следующих расходов:

• договорной стоимости;

• наценок (надбавок);

• комиссионного вознаграждения, уплачиваемого посредническим организациям;

• услуг товарных бирж, включая брокерские услуги;

• услуг транспортных и иных организаций по доставке и хранению;

• стоимости тары и тарных материалов, включая упаковку.

Из материальных затрат, включаемых в себестоимость продукции, вычитается стоимость возвратных отходов (остатков сырья, материалов, полуфабрикатов, образовавшихся в процессе производства продукции и полностью или частично утративших потребительские свойства исходных ресурсов). В текущем учете возвратные отходы подлежат оценке по одному из двух вариантов:

1) по рыночным ценам, равным или превышающим фактическую себестоимость их приобретения, – при продаже на сторону в качестве полноценного материала;

2) по пониженной стоимости расходного материала (по цене возможного использования) – при отпуске в основное производство, если они могут быть использованы для выпуска продукции с повышенными затратами (пониженным выходом продукции), а также на другие внутренние нужды или проданы на сторону.

К затратам на оплату труда относятся:

• оплата труда за фактически выполненную работу, выдаваемая в виде денежных средств или материальных ценностей;

• оплата в соответствии с действующим законодательством ежегодных и дополнительных отпусков (или их компенсация в случае неиспользования), льготных часов подростков, перерывов в работе кормящих матерей;

• единовременные выплаты в виде вознаграждения за выслугу лет как надбавка к окладу за стаж работы по специальности в данной сфере народного хозяйства;

• различные выплаты за неотработанное время, подлежащие оплате согласно действующему законодательству: оплата за время нахождения работника в учебном отпуске, выходного пособия при увольнении, в случае направления на курсы для повышения квалификации с отрывом от производства и пр.;

• выплаты по районным коэффициентам, обусловленные необходимостью районного регулирования оплаты труда работников (районы Крайнего Севера, безводные и высокогорные районы);

• оплата вынужденных прогулов или ниже оплачиваемой работы;

• разница в окладе работника, выплачиваемая в связи с переводом его из другой организации, с сохранением ее в течение определенного срока (если это предусмотрено законодательством);

• выплаты стимулирующего и/или компенсирующего характера;

• оплата труда при вахтовом методе в размере тарифной ставки, оклада за время нахождения в пути от пункта сбора или места, где находится организация, к месту работы и обратно согласно графику работы на вахте;

• заработная плата работникам за время их обучения в системе повышения квалификации и переподготовки кадров с отрывом от основной работы;

• плата работникам-донорам за дни обследования, сдачи крови и отдыха, предоставляемого после каждого дня сдачи крови;

• оплата труда студентов и учащихся вузов, колледжей, техникумов, лицеев и школ в период прохождения ими практики в организациях в составе студенческих отрядов, а также в период их профессиональной ориентации;

• оплата труда работников, привлеченных со стороны для выполнения работ в соответствии с договорами гражданско-правового характера в пределах сумм, предусмотренных по смете на их выполнение и платежными документами;

• суммы, начисленные и выданные или перечисленные за выполненную работу лицам, привлеченным в организацию согласно специальным договорам с государственными организ

• другие выплаты, формирующие фонд оплаты труда, кроме расходов на оплату труда, финансируемых за счет чистой прибыли организации и других целевых поступлений.

Отчисления на социальные нужды включают начисление на фонд оплаты труда для осуществления расходов социального характера (выплата пенсий по старости, инвалидности, пособий по временной нетрудоспособности, безработице и пр.). Состав их содержит обязательные отчисления в соответствии с действующим законодательством по установленным нормам. Размер отчислений определяется путем умножения действующей ставки (нормы) по соответствующему внебюджетному фонду на начисленную заработную плату, включаемую в себестоимость продукции (работ, услуг) по элементу «Затраты на оплату труда». При этом подлежат исключению те виды оплаты, на которые страховые взносы не начисляются.

Амортизация основных фондов включает:

• сумму начисленных амортизационных отчислений на полное восстановление собственных основных средств организации в соответствии с принятыми методами начисления, определенными в учетной политике;

• сумму начисленных амортизационных отчислений на полное восстановление арендованных основных средств, эксплуатируемых на условиях долгосрочной аренды, лизинга;

• сумму начисленных амортизационных отчислений на полное восстановление основных средств, предоставленных бесплатно организациям общественного питания, обслуживающим персонал своей организации и работников других организаций;

• сумму начисленных амортизационных отчислений на полное восстановление от стоимости помещений и инвентаря, предоставляемых организациями медицинским учреждениям для организации медицинских пунктов с целью оказания медицинских услуг трудовому коллективу и находящихся на территории данной организации;

• сумму прироста амортизационных отчислений на полное восстановление по результатам переоценки основных средств, производимой в соответствии с действующим законодательством.

Сумма амортизационных отчислений на полное восстановление нематериальных активов учитывается в составе прочих затрат.

Прочие затраты объединяют все другие расходы, не вошедшие в состав предыдущих элементов затрат:

• оплату процентов за банковский кредит, полученный для приобретения основных средств и запасов, до принятия этих активов к бухгалтерскому учету;

• затраты на служебные командировки;

• оплату стоимости работ по сертификации продукции, подтверждающей соответствие ее необходимым потребительским качествам;

• различные налоги, сборы и платежи (включая платежи по обязательным видам страхования);

• вознаграждения за изобретения и рационализаторские предложения;

• подъемные;

• плату сторонним организациям за пожарную и сторожевую охрану;

плату за подготовку и переподготовку кадров;

• оплату почтово-телеграфных, канцелярских расходов;

• затраты на гарантийный ремонт и обслуживание;

• плату за аренду в ситуации аренды отдельных объектов, относящихся к основным средствам, или отдельных их частей;

• отчисления в ремонтный фонд, создаваемый самой организацией на основании разработанных ею нормативов отчислений и балансовой стоимости основных средств;

• амортизацию нематериальных активов;

• другие затраты, входящие в себестоимость продукции, но не относящиеся к указанным выше.

Материальные затраты в составе себестоимости продукции занимают наибольший удельный вес. Поэтому правильный учет и строгий контроль за их осуществлением обеспечивают достоверность данных о себестоимости продукции и способствуют ее снижению.

Материальные затраты на производственных предприятиях в составе себестоимости продукции отражаются по следующим статьям:

♦ сырье и основные материалы;

♦ полуфабрикаты собственного производства;

♦ возвратные отходы (вычитаются);

♦ вспомогательные материалы;

♦ топливо и энергия на технологические цели.

Учет ведется на счете 10 «Материалы» по соответствующимсубсчетам.

Исходя из анализа ч.1 ст.255 Налогового кодекса РФ, а также предусмотренного данной статьей перечня затрат, расходы на оплату труда можно сгруппировать по следующим основаниям:

- по форме выплаты;

- по целевому назначению.

По форме выплаты расходы на оплату труда подразделяются на:

1) выплаты, осуществляемые в денежной форме;

2) выплаты, осуществляемые в натуральной форме;

3) оплату в пользу работника.

Выплаты, осуществляемые в денежной форме, являются основным способом оплаты труда, учет которых ведется на счете 70 «Расчеты с работниками по оплате труда».Согласно ст.131 Трудового кодекса РФ выплата заработной платы производится в денежной форме в валюте РФ (в рублях). Также в соответствии с указанной статьей оплата труда может осуществляться в неденежной форме (в натуральной форме). Самостоятельным видом расходов на оплату труда является оплата работодателем в пользу работников определенных расходов. Наиболее распространенным случаем является страхование работодателем своих работников, предусмотренное п.16 ст.255 Налогового кодекса РФ.

По целевому назначению расходы на оплату труда можно сгруппировать следующим образом:

1) любые начисления работникам, осуществляемые по разным основаниям;

2) стимулирующие начисления и надбавки;

3) премии и единовременные поощрительные начисления;

4) компенсационные начисления, связанные с режимом работы;

5) компенсационные начисления, связанные с условиями труда;

6) расходы, связанные с содержанием работников.

Конкретные виды расходов на оплату труда, перечисленные в ст.255 Налогового кодекса РФ, распределяются в соответствии с классификацией по целевому назначению.

В соответствии с законами Российской Федерации о пенсионном обеспечении, о занятости населения, о медицинском страховании, о государственном социальном страховании работники организации подлежат социальному страхованию и обеспечению.

Для этой цели производятся ежемесячные отчисления на социальные нужды от начисленной заработной платы и других приравненных к ней выплат по установленному тарифу. Размер тарифа страховых взносов организации в Пенсионный фонд. Фонд социального страхования. Фонды обязательного медицинского страхования и Государственный фонд занятости населения устанавливаются ежегодно Федеральным законом.

Для определения сумм отчислений на социальные нужды и расчетов с каждым социальным фондом составляется специальный расчет. Исчисленные суммы отчислений на социальные нужды относятся на те же счета, на которые была отнесена начисленная заработная плата и другие приравненные к ней выплаты, с увеличением задолженности организации каждому социальному фонду.

Учет отчислений на социальные нужды и расчетов с органами социального страхования и обеспечения ведется на пассивном счете 69 "Расчеты по социальному страхованию и обеспечению". Учет расчетов с каждым фондом осуществляется на соответствующих субсчетах счета 69 на основании расчетов бухгалтера, выписок из расчетного счета и платежных поручений на перечисление средств в соответствующие фонды.

Счет 02 "Амортизация основных средств" предназначен для обобщения информации об амортизации, накопленной за время эксплуатации объектов основных средств.

Начисленная сумма амортизации основных средств отражается в бухгалтерском учете по кредиту счета 02 "Амортизация основных средств" в корреспонденции со счетами учета затрат на производство (расходов на продажу). Организация - арендодатель отражает начисленную сумму амортизации по основным средствам, сданным в аренду, по кредиту счета 02 "Амортизация основных средств" и дебету счета 91 "Прочие доходы и расходы" (если арендная плата формирует операционные доходы).

При выбытии (продаже, списании, частичной ликвидации, передаче безвозмездно и др.) объектов основных средств сумма начисленной по ним амортизации списывается со счета 02 "Амортизация основных средств" в кредит счета 01 "Основные средства"(субсчет "Выбытие основных средств"). Аналогичная запись производится при списании суммы начисленной амортизации по недостающим или полностью испорченным основным средствам.

Счет 05 "Амортизация нематериальных активов" предназначен для обобщения информации об амортизации, накопленной за время использования объектов нематериальных активов организации (за исключением объектов, по которым амортизационные отчисления списываются непосредственно в кредит счета 04 "Нематериальные активы").

Начисленная сумма амортизации нематериальных активов отражается в бухгалтерском учете по кредиту счета 05 "Амортизация нематериальных активов" в корреспонденции со счетами учета затрат на производство (расходов на продажу).

При выбытии (продаже, списании, передаче безвозмездно и др.) объектов нематериальных активов сумма начисленной по ним амортизации списывается со счета 05 "Амортизация нематериальных активов" в кредит счета 04 "Нематериальные активы".

Дата добавления: 2016-05-25; просмотров: 863;