Сглаженная скорость изменения

Этот осциллятор, разработанный Фредом Г. Шуцманом, свободен от главного недостатка RoC. Он реагирует на каждое изменение данных один раз, а не два. Сглаженная скорость изменения (S-RoC) сравнивает значения экспоненциального показателя среднего движения, а не цен, в два момента времени. Она дает меньше сигналов, но качество этих сигналов выше.

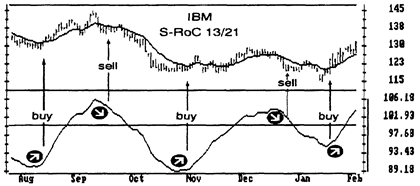

Чтобы построить S-RoC, вам сначала нужно построить ЕМА по ценам закрытия (см. главу 4.2). Следующим шагом будет применение скорости изменения к ЕМА. S-RoC не очень чувствительна к временным отрезкам ЕМА и RoC. Можно построить 13-дневное ЕМА и применить к нему 21-дневную RoC (рис. 24).

Некоторые игроки сначала строят скорость изменения цен, а затем сглаживают ее через показатель среднего движения курса. При этом получается значительно более прыгучий и менее полезный индикатор, чем S-RoC.

Поведение толпы

Экспоненциальный показатель среднего движения курса (ЕМА) представляет собой средний консенсус участников рынка за свой временной период. Это как совмещенный фотоснимок, отражающий основные черты рыночной толпы, а не мгновенную смену ее настроений.

S-RoC сравнивает каждое значение ЕМА с прошлым значением, отстоящим назад на выбранный срок. Она сравнивает средний консенсус толпы сегодня с прошлым. S-RoC отражает основные изменения тяготения толпы к "быкам" или к "медведям".

Правила игры

Изменения направления движения S-RoC часто указывают на основные повороты рынка. Поворот S-RoC вверх указывает на заметное дно, а поворот вниз - на заметную вершину (рис. 26). Расхождение между S-RoC и ценами дает особенно сильный сигнал к продаже или покупке.

1. Покупайте, когда S-RoC находится под средней линией и поворачивает в вверх.

2. Продавайте, когда S-RoC перестает расти и двигается вниз. Продавайте, когда S-RoC двигается вниз, находясь над средней линией.

3. Если цены дают новый максимум, а подъем S RoC меньше предыдущего, то толпа теряет энтузиазм, хотя цены и высоки. Дивергенция "медведей" между S-RoC u ценами дает сильный сигнал к продаже.

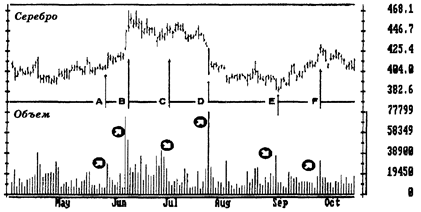

Рис. 26 . Сглаженная скорость изменения (S-RoC 13/21)

Для вычисления этого индикатора найдите 13-дневный экспоненциальный показатель среднего движения по цене закрытия и примените к нему 21-дневную скорость изменения. S-RoC обычно идет плавными волнами, чьи максимумы и минимумы часто совпадают с важными поворотными точками. Этот индикатор особенно хорошо работает на рынке акций как с отдельными акциями, так и с их группами.

4. Если цены падают до нового минимума, а минимум S-RoC не так глубок, как раньше, то толпа не столь напугана, хотя цены и низкие. Это значит, что давление вниз не столь сильно, как раньше, хотя рынок и упал еще ниже. Дивергенция "быков" дает сильный сигнал закрыть позиции на понижение и открыть позиции на повышение.

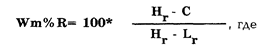

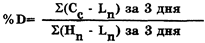

R Вильямса

Л. Вильяме описал % R Вильямса (Wm%R), простой, но эффективный осциллятор, в 1973 году. Он отражает способность "быков" и "медведей" устанавливать цену закрытия каждый раз на краю интервала цен прошлого дня. Wm%R подтверждает тренд и предупреждает о его грядущем обращении вспять.

r — интервал времени, выбираемый игроком, например, 7 дней,

Нr — максимальный дневной максимум за этот интервал, например, за 7 дней,

Lr — минимальный дневной минимум за то же время, например, за 7 дней,

С — последняя цена закрытия.

Wm% R отмечает положение каждой цены закрытия в предыдущем интервале цен. Он берет расстояние от самого высокого максимума до самого низкого минимума за свой отрезок времени за 100 процентов. Он выражает расстояние от последней цены закрытия до верхнего края предыдущего интервала цен в процентах от величины этого интервала (рис. 27). %R Вильямса тесно связан со стохастикой (см. главу 4.7).

Wm%R должен колебаться между 0 и 100%. Он равен 0 (нарисован вверху графика), когда "быки" в максимальной силе и устанавливают цену закрытия на вершине интервала. Он достигает 100 процентов когда "медведи" в полной силе и устанавливают цену закрытия на нижней границе интервала.

Эмпирическое правило для всех осцилляторов: если сомневаетесь, сделайте их короче. Для указателей тренда наоборот: если сомневаетесь, сделайте их длиннее. Осцилляторы с коротким временным интервалом могут уловить кратковременные изменения направления. Если вы работаете с циклом, сделайте Wm% R в половину длины цикла. Хорошо работает 7-дневный Wm%R. Wm%R работает хорошо и на недельных графиках, пользуйтесь 7-дневным интервалом.

Горизонтальные справочные линии для Wm%R проводятся на уровне 10 и 90 процентов. Когда Wm%R устанавливается выше верхней справочной линии, это значит, что "быки" сильны, но рынок перезакуплен. Если Wm%R устанавливается ниже нижней справочной линии, то "медведи" сильны, но рынок перепродан.

Психология толпы

Каждая цена - это консенсус всех участников рынка. Верхний край недавнего интервала цен показывает, как высоко "быки" смогли поднять цену и какова была их максимальная сила. Нижний конец интервала показывает, какова была максимальная сила "медведей" за этот период. Цена закрытия является самым важным консенсусом дня, поскольку по ней корректируется состояние счетов игроков.

Wm% R сравнивает каждую цену закрытия с недавним интервалом. Он показывает, могут ли "быки" установить цену закрытия у верхней границы интервала и могут ли медведи установить ее у нижней границы. Wm%R определяет баланс сил "быков" и "медведей" на момент закрытия, критически важный момент подсчета денег.

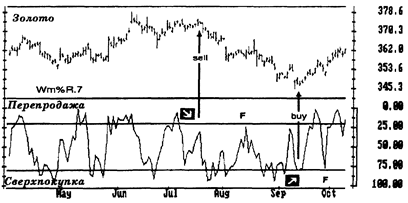

Золото

| Date | High | Low | Close | Wm%R:7 |

| 8/14 | 362.2 | 358.2 | 361.2 | |

| 8/15 | 363.5 | 360.2 | 360.4 | |

| 8/16 | 361.6 | 360.3 | 361.3 | |

| 8/19 | 366.5 | 360.4 | 362.0 | |

| 8/20 | 362.0 | 355.3 | 359.3 | |

| 8/21 | 360.4 | 358.2 | 360.1 | |

| 8/22 | 359.9 | 357.4 | 357.5 | 80.36 |

| 8/23 | 357.2 | 355.3 | 356.7 | 87.50 |

| 8/26 | 358.6 | 357.1 | 358.5 | 71.43 |

| 8/27 | 358.8 | 356.9 | 357.8 | 77.68 |

| 8/28 | 359.5 | 356.1 | 357.3 | 70.15 |

| 8/29 | 356.4 | 353.7 | 354.1 | 94.03 |

| 8/30 | 351.5 | 348.5 | 351.4 | 74.56 |

| 9/03 | 352.0 | 349.4 | 351.6 | 71.82 |

| 9/04 | 352.3 | 351.6 | 351.8 | 70.00 |

| 9/05 | 350.7 | 349.8 | 350.3 | 83.64 |

| 9/06 | 352.5 | 349.8 | 352.3 | 65.45 |

| 9/09 | 355.9 | 353.4 | 354.3 | 26.58 |

Рис. 27. Расчет %R Вильямса

Wm% R выражает расстояние от последней цены закрытия до верха 7-дневного интервала цен как процент от ширины этого интервала. Wm%R:7 рассчитано для 7-дневного периода. Вы можете выбрать как более длинный, так и более короткий период в зависимости от того, какой тренд вы пытаетесь анализировать.

Возможно, в течение дня "быки" смогли поднять цены выше, или "медведи" смогли спустить их ниже. Wm%R показывает, какая группа способна установить цену закрытия в свою пользу. Если "быки" не могут установить цену закрытия у максимума во время подъема цен, то они слабее, чем кажутся. Это возможность для продажи. Если "медведи" не могут установить цену закрытия у минимума во время падения цен, то они слабее, чем выглядят. Это возможность для покупки.

Правила игры

Wm%R дает три типа сигналов. В порядке убывания значимости, это дивергенция "быков" и "медведей", зашкаливание и указание на сверхпокупку или перепродажу (рис. 28).

Рис. 28. 7-дневное %R Вильямса (Wm%R:7)

Когда Wm%R: 7 поднимается выше верхней справочной линии, это показывает, что рынок перезакуплен. Когда он опускается ниже нижней справочной линии, это говорит о том, что рынок перепродан. Лучшие сигналы к покупке и к продаже даются дивергенциями (показаны стрелками). Дивергенция "медведей" класса Б в июле дает сигнал к продаже. Дивергенция "быков" класса А в сентябре дает сильный сильный сигнал к покупке.

Отсутствие размаха (отмечено буквой F) появляется тогда, когда Wm% R разворачивается, не достигая своей справочной линии. Это бывает во время отката против очень сильного тренда, повороты без размаха подтверждают такой тренд. Поворот без размаха во время нисходящего тренда в августе давал сильный сигнал к продаже. Поворот без размаха во время восходящего тренда в сентябре давал сильный сигнал к покупке.

На правом краю графика цены дают вершину пика. Если Wm% R упадет ниже нижней справочной линии, это будет возможность для покупки. Не играйте на понижение, исключая случай возникновения дивергенции "медведей".

Дивергенция

Дивергенция (Divergence) между ценами и Wm%R встречается редко. Они дают наилучшие возможности для игры. Когда Wm%R поднимается над верхней справочной линией, падает, а затем, при следующем подъеме цен, не может достичь справочной линии, то создается расхождение "медведей". Оно указывает на потерю силы "быками" и вероятное падение рынка. Дивергенция"быков" возникает тогда, когда Wm%R падает низке справочной линии, поднимается и не может вновь опуститься ниже справочной линии при следующем падении цен. Это указывает на то, что "медведи" теряют силы и должен начаться подъем.

1. Увидев дивергенцию "быков", покупайте, и помещайте предохранительную остановку ниже последнего минимума цен.

2. Увидев дивергенцию "медведей", продавайте и помещайте предохранительную остановку над последним максимумом цен.

Зашкаливание (Failure Swing)

Толпа обычно бросается из одной крайности в другую. Wm% R редко меняет направление движения в середине своего диапазона. Отсутствие размаха наблюдается тогда, когда Wm%R не поднимается над верхней справочной линией при подъеме цен или не опускается ниже нижней линии при их падении.

3. Когда во время подъема цен Wm%R прекращает рост не дойдя до верхней справочной линии и движется вниз, это образует сигнал зашкаливания. Это говорит о том, что "быки" особенно слабы, и следует продавать.

4. Когда Wm%R перестает падать в середине спада и поворачивает вверх не дойдя до нижней справочной линии, это зашкаливание. Это говорит о том, что "медведи" очень слабы и дается сильный сигнал о покупке.

Перепродажа и сверхпокупка

Когда цена закрытия устанавливается на верхней границе интервала, Wm%R достигает вершины и указывает на то, что рынок перезакуплен. Когда цена закрытия оказывается у нижнего конца недавнего интервала, Wm% R падает до минимума и указывает на то, что рынок перепродан. Ни "быки", ни "медведи" не всемогущи. Они редко способны устанавливать крайние цены закрытия в течение многих дней подряд.

5. Когда Wm%R поднимается над верхней справочной линией, это указывает на возможную вершину рынка и дает сигнал к продаже.

6. Когда Wm%R падает ниже нижней справочной линии, это указывает на возможное дно и дает сигнал к покупке.

Эти сигналы о перезакупке или перепродаже рынка работают хорошо при коридоре цен. Когда на рынке начинается тренд, они становятся обманчивыми и опасными. Во время сильного подъема Wm%R может держаться наверху неделю или дольше, сигнал о перепродаже может говорить о силе, а не о возможности продавать. Аналогично, при сильном спаде, Wm%R может указывать на перепродажу неделями, показывая слабость рынка а не возможность покупать.

Сигналы о перепродаже и сверхпокупке могут использоваться для игры только после того, как вы разберетесь с доминирующим трендом. Для этого используйте долгосрочные индикаторы указателя тренда (см. главу 9.1). Если недельный график показывает рынок "быков", реагируйте только на сигналы о покупке, исходя из дневного Wm% R и не продавайте, когда он даст такой сигнал. Если недельный график показывает рынок "медведей", продавайте по сигналам дневного Wm%R, но не покупайте, когда он укажет на сверхпродажу.

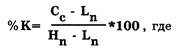

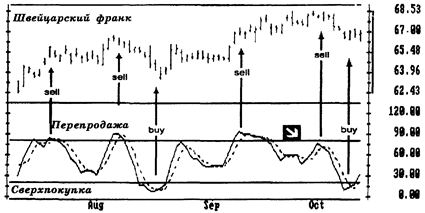

4.7. Стохастика

Стохастика (Stochastic) обязана своей популярностью Джорджу Лану. Сейчас она включен во многие пакеты и широко используется компьютеризированными игроками. Стохастика показывает положение каждой цены закрытия в предыдущем интервале максимальных и минимальных цен.

Стохастика сложнее %R Вильямса. В ней есть несколько шагов удаления рыночного шума и подавления плохих сигналов. Стохастика состоит из двух линий: быстрой, называемой %К, и медленной, называемой %D.

1. Первый шаг расчета состоит в получении «сырой стохастики» или %К.

С — сегодняшняя цена закрытия,

Ln — минимальная цена за выбранное число дней,

Нn — максимальная цена за эти дни,

n — число дней для расчета стохастики, выбранное игроком.

Стандартное время для расчета стохастики равно 5 дням, хотя многие игроки используют гораздо более длинные сроки. Короткий период позволяет обнаружить больше точек поворота, а более длительный - выявить самые важные поворотные точки.

2. На следующем шаге находится %D. Это достигается сглаживанием %К, обычно за три дня. Сгладить можно по-разному, например так:

Можно изобразить два варианта стохастики: быстрый и медленный. Быстрая стохастика состоит из двух линий, % К и % D, нарисованных на одном графике. Она очень чувствительна к поворотам рынка, но дает много всплесков. Многие игроки предпочитают менее чувствительную медленную стохастику. % D быстрой стохастики становится % К медленной и сглаживается повторением шага 2 для получения %D медленной стохастики. Медленная стохастика лучше подавляет рыночный шум и дает меньше всплесков, 5-дневная медленная стохастика со сглаживанием за три дня весьма популярена среди игроков (рис. 29).

Швейцарский франк

| Date | High | Low | Close | %K:5 | %D:5 | Stow %D |

| 9/16 | 68.07 | 67.24 | 67.83 | |||

| 9/17 | 68.22 | 67.79 | 67.97 | |||

| 9/18 | 67.61 | 66.81 | 67.36 | |||

| 9/19 | 67.52 | 67.02 | 67.25 | |||

| 9/20 | 67.57 | 66.87 | 67.50 | 48.94 | ||

| 9/23 | 68.21 | 67.89 | 68.04 | 87.23 | ||

| 9/24 | 68.53 | 67.48 | 67.64 | 48.26 | 60.57 | |

| 9/25 | 67.87 | 67.57 | 67.71 | 50.60 | 60.54 | |

| 9/26 | 67.97 | 67.48 | 67.58 | 42.77 | 47.22 | 56.11 |

| 9/27 | 68.30 | 67.37 | 68.23 | 74.14 | 53.79 | 53.85 |

| 9/30 | 68.49 | 68.25 | 68.37 | 86.21 | 64.57 | 55.20 |

Рис. 29. Расчет стохастики

%К быстрой стохастики аналогично %R Вильямса. % D быстрой стохастики получено усреднением % К за 3 дня. % D быстрой стохастики становится % К медленной стохастики 8 усредняется еще раз, чтобы получить медленную стохастику.

Большинство игроков рассчитывают стохастику при помощи компьютера. Выбор периода усреднения определяется тем, какой тренд вы хотите обнаружить. Очень краткосрочная стохастика (Примерно 5 дней) помогает уловить краткосрочные развороты. Более длительная (14-21 день) стохастика помогает определить более крупные повороты рынка.

Стохастика может колебаться между 0 и 100. Справочные линии проводятся на уровне 20 и 80 процентов и отмечают области перепродажи и сверхпокупки. Медленная стохастика редко достигает столь же крайних значений, что и простое %R Вильямса.

Психология толпы

Каждая цена отражает консенсус всех участников рынка по поводу стоимости на момент сделки. Цена закрытия дня важна потому, что она определяет изменение состояния счета. Максимум за любой период отражает максимальную силу "быков" за этот период. Минимум за любой период отражает максимальную силу "медведей" за этот период.

Стохастика показывает способность "быков" и "медведей" установить цену закрытия на краю недавнего интервала. Когда цены растут, цены закрытия сдвигаются к максимумам. Если "быки" могут поднять цены в течение дня, но уже не могут установить цену закрытия около максимума, то стохастика падает. Это означает, что "быки" слабее, чем кажутся, и следует продавать.

Цена закрытия сдвигается к минимумам, когда цены падают. Если цена закрытия поднимается к верхней границе диапазона, значит "медведи" могут опустить цены вниз, но не могут удержать их там. Подъем стохастики показывает, что "медведи" не столь сильны, как выглядят, что является сигналом покупать.

Правила игры

Стохастика показывает, когда "быки" и "медведи" становятся слабее или сильнее. Эти сведения помогают вам решить, кто, с большей вероятностью, выиграет очередное сражение на рынке. Лучше играть с победителями против побежденных.

Стохастика дает три типа сигналов, расположенных по мере убывания важности: дивергенция, уровень линий стохастики, направление линий стохастики (рис. 30).

Дивергенция

Наиболее сильный сигнал к покупке или продаже стохастика дает при дивергенции между нею и ценами.

1. Дивергенция "быков" возникает тогда, когда цены падают до нового минимума, а стохастика устанавливается в менее глубоком минимуме, чем в прошлый спад цен. Это говорит о том, что "медведи" теряют силу и цены падают по инерции, Когда стохастика двигается вверх из второго минимума, подается сильный сигнал о покупке: закупайте, расположив предохранительную остановку ниже последнего минимума. Сигнал самый сильный тогда, когда первый минимум ниже справочной линии, а второй выше нее.

Рис. 30. 5-дневная медленная стохастика

Когда линии стохастики проходят над или под справочными линиями, они помогают определить области максимума или минимума цен. Эти сигналы работают хорошо во время коридора цен, но преждевременно во время образования нового тренда (см. начало сентября). Стохастика дает самый сильный сигнал при дивергенции с ценами. В начале октября была дивергенция "медведей", непосредственно перед резким падением цен.

Если вы играете на повышение или понижение при помощи стохастики, поместите предохранительную остановку непосредственно под последним минимумом или над последним максимумом. На правом краю графика виден сигнал покупать. Пора закрывать позиции на понижение и покупать.

2. Дивергенция "медведей" возникает тогда, когда цены достигают нового максимума, а стохастика останавливается в менее высоком максимуме, чем при предыдущем подъеме цен. Это говорит о том, что "быки" слабеют, а цены растут по инерции. Как только стохастика тронется вниз от второго максимума, поступает сигнал: продавайте, поместив предохранительную остановку выше последнего максимума цен. Самый сильный сигнал о продаже тогда, когда первый максимум расположен над справочной линией, а второй ниже нее.

Перепродажа и сверхпокупка

Когда стохастика поднимается выше верхней справочной линии, это говорит о том, что на рынке сверхпокупка. Если куплено слишком много, то готова почва для движения вниз. Когда стохастика опускается ниже нижней справочной линии, на рынке наблюдается перепродажа. Если слишком много продано, то готова почва для движения вверх.

Эти сигналы хорошо работают в коридоре цен, но плохо, когда на рынке начинается тренд. При восходящем тренде стохастика быстро уходит в область сверхпокупки и подает сигнал о продаже все время роста цен. В нисходящем тренде стохастика быстро уходит в перепродажу и подает ложный сигнал о покупке все время, пока цены падают. Хорошо комбинировать стохастику с долгосрочным индикатором указателя тренд а (см. главу 9.1). Система Трех Экранов позволяет игрокам следовать сигналам дневной стохастики о покупке только тогда, когда недельный график показывает восходящий тренд. Когда недельный тренд нисходящий, то система допускает использование сигналов стохастика о продаже.

3. Если вы определили восходящий тренд по недельным графикам, то подождите, пока линии стохастики опустятся ниже нижней справочной линии. Затем не дожидаясь их пересечения или движения вверх, поместите заказ на покупку выше максимума последнего интервала цен. Поскольку вы собираетесь удерживать позицию, поместите предохранительную остановку ниже минимума текущего или предыдущего дня, смотря по тому, какой ниже.

Форма минимума в стохастике показывает, насколько сильным должен быть следующий подъем. Если минимум узкий и мелкий, то "медведи" слабы и подъем должен быть значительным. Если минимум глубокий и широкий, то "медведи" сильны и подъем будет небольшим. Лучше реагировать только на сильные сигналы о покупке.

4. Если вы увидели нисходящий тренд на недельном графике, то подождите, пока линии стохастики поднимутся над верхней справочной линией. Затем, не дожидаясь их пересечения или движения вниз, подайте заявку на продажу чуть ниже минимума последнего интервала цен. К тому времени, как линии индекса пересекутся, рынок уже может быть в состоянии свободного падения. Поскольку вы собираетесь открыть позицию на продажу, предохранительную остановку поместите над максимумом текущего или предыдущего дня, смотря по тому, какой выше,

Форма максимума стохастики часто показывает, будет ли грядущий спад резким или пологим. Узкий максимум показывает, что "быки" слабы и вероятен суровью спад. Широкий и высокий максимум стохастики показывает, что "быки" сильны и безопаснее пропустить такой сигнал о продаже.

5. Не покупайте, если стохастика указывает на сверхпокупку и не продавайте, если он указывает на перепродажу. Так вы избавитесь от большинства плохих сделок,

Направление линий

Когда обе линии стохастики идут в одном направлении, они подтверждают существующий краткосрочный тренд. Если цены растут и обе линии стохастики тоже растут, то вероятно, что рост цен продолжится. Когда цены уменьшаются и обе линии стохастики тоже падают, вероятно, что краткосрочный спад продолжится.

Еще о стохастике

Стохастику можно использовать в любом временном масштабе, включая недельный, дневной или еще более короткий.Недельнаястохастика обычно меняет направление движения за одну неделю до MACD-гистограммы. Если недельная стохастика повернула назад, вас предупреждают, что через неделю MACD-гистограмма, вероятно, двинется вспять. Это сигнал ужесточить остановки или приступить к извлечению прибыли.

Выборпериода времени для стохастики весьма важен. Краткосрочные осцилляторы более чувствительны. Долгосрочные осцилляторы разворачиваются только в наиболее важных минимумах и максимумах. Если вы пользуетесь только стохастикой, то более длинный период лучше. Если вы пользуетесь стохастикой как частью системы, объединяя ее с индикаторами указателями тренд а, то короткий период лучше.

Остроумный способ использования стохастики, предложенный Яковом Бернстейном, называетсястохастическим пиком. Когда стохастика переходит через верхнюю справочную линию, это говорит о силе. Вы можете покупать в расчете на короткий рост цен и продать, как только стохастика пойдет вниз. Этот сигнал поможет вам ухватить последнюю волну рынка "быков".

Стохастика является любимым инструментом создателей автоматизированных игровых систем. Эти современные алхимики пытаются использовать стохастикучисто механически, покупая и продавая при пересечении двух ее линий. Когда стохастика отказывается приносить волшебную прибыль, они отказываются от нее. Игра на пересечении линий стохастики не даст прибыли независимо от того, как хорошо вы оптимизировали ее, просто потому, что в периоды коридора цен и тренда она работает по-разному.

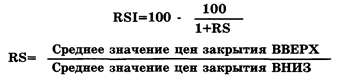

4.8. Индекс относительной силы

Индекс относительной силы (RSI) является осциллятором, предложенным Дж. Веллсом Вилдером-младшим. Сейчас его включают в большинство пакетов. RSI измеряет относительную силу рынка, отслеживая цены закрытия. Это опережающий или синхронный индикатор, он никогда не запаздывает.

Картина максимумов и минимумов RSI не зависит от того, за сколько дней берется усреднение. Сигналы лучше видно при относительно коротком периоде усреднения, таком, как 7 или 9 дней. Большинство игроков расчитывают и рисуют RSI при помощи компьютера. Для расчета 7-дневного RSI проделайте следующее:

1. Получите цены закрытия за 7 дней.

2. Выделите все дни, в которые цена закрытия оказалась выше, чем накануне, сложите цены закрытия в эти дни и разделите на 7, чтобы найти среднюю цену закрытия ВВЕРХ.

3. Выделите все дни, в которые цена закрытия оказалась ниже, чем накануне, сложите цены закрытия в эти дни и разделите на 7, чтобы найти среднюю цену закрытия ВНИЗ.

4. Разделите среднюю цену закрытия ВВЕРХ на среднюю цену ВНИЗ, чтобы найти относительную силу (RS). Подставьте результат в приведенную выше формулу, чтобы получить RSI - индекс относительной силы.

5. Повторяйте процесс ежедневно (рис. 31).

Швейцарский франк

| Date | Close | UpAvg:7 | DownAvg:7 | RSI:7 |

| 10/29 | 77.34 | |||

| 10/30 | 78.02 | |||

| 10/31 | 77.71 | |||

| 11/1 | 78.45 | |||

| 11/2 | 79.15 | |||

| 11/5 | 79.91 | |||

| 11/6 | 79.63 | |||

| 11/7 | 79.99 | 0.4629 | 0.0843 | 84.60 |

| 11/8 | 79.96 | 0.3967 | 0.0765 | 83.83 |

| 11/9 | 79.94 | 0.3401 | 0.0685 | 83.24 |

| 11/12 | 79.96 | 0.2943 | 0.0587 | 83.38 |

| 11/13 | 79.76 | 0.2523 | 0.0789 | 76,18 |

| 11/14 | 80.09 | 0.2634 | 0.0676 | 79.58 |

| 11/15 | 79.72 | 0.2258 | 0.1108 | 67.08 |

| 11/16 | 80.10 | 0.2478 | 0.0950 | 72.29 |

Рис. 31. Расчет 7-дневного индекса относительной силы

Начните с расчета средних за последние 7 дней цен при закрытии ВВЕРХ и ВНИЗ. Подставьте результат в формулу для RSI, а затем начните пользоваться описанным в тексте приемом сокращения объема вычислений.

Если вы вычисляете RSI вручную, то можете схитрить, раз у вас есть данные за предыдущие дни. Замените шаги 2 и 3 для всех дней, кроме первого:

6. Умножьте вчерашнюю среднюю цену ВВЕРХ на 6, добавьте сегодняшнюю цену закрытия, если она ВВЕРХ, и разделите результат на 7. Это будет новая средняя цена ВВЕРХ.

7. Умножьте вчерашнюю среднюю цену ВНИЗ на 6, добавьте сегодняшнюю цену закрытия, если она ВНИЗ, и разделите результат на 7. Это будет новая средняя цена ВНИЗ. Теперь переходите к приведенному выше шагу 4.

RSI колеблется между 0 и 100. Когда RSI доходит до максимума и двигается вниз, он показывает на вершину. Когда RSI перестает падать и двигается вверх, он показывает на дно. Эти повороты происходят на разном уровне на разных рынках и даже на одном рынке во время господства "быков" или "медведей".

Уровни перепродажи и сверхпокупки изменяются от рынка к рынку и от года к году. Нет магии, позволяющей указать все максимумы и минимумы. Сигналы о сверхпродаже и сверхпокупке похожи на положительную и отрицательную температуру на термометре: в разное время года смысл одних и тех же значений меняется.

Горизонтальные справочные линии должны отсекать самые высокие пики и спады RSI. Их часто проводят на 30 и 70. Некоторые игроки используют 40 и 80 во время рынка "быков", а во время рынка, "медведей" 20 и 60. Используйте правило 5 процентов: проведите линию так, чтобы RSI оставался за ней 5 процентов всего времени за последние 4 - 0 месяцев. Корректируйте справочную линию каждые три месяца.

Психология масс

Каждая цена отражает консенсус всех участников рынка по доводу стоимости на момент сделки. Цена закрытия дня важна потому, что она определяет изменение состояния счетов. Когда цена закрытия высока, "быки" заработали, а "медведи" потеряли деньги. Когда цена закрытия низка, "быки" потеряли, а ^медведи" заработали деньги.

Большинство игроков на любом рынке уделяют ценам закрытия больше внимания, чем любым другим. На рынке фьючерсов деньги переходят со счетов проигравших на счета победителей каждый день по цене закрытия. RSI показывает, кто, "быки" иди "медведи", были сильнее в момент закрытия, критически важное на рынке время подсчета денег.

Правила игры

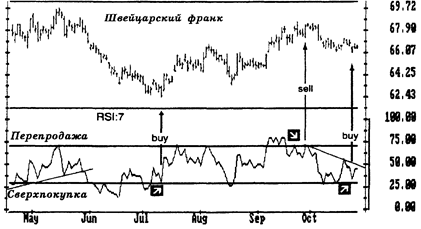

RSI дает три типа сигналов, располагающихся в порядке убывания важности: дивергенция, фигуры и уровень RSI.

Дивергенции "быков" и "медведей"

Дивергенция между RSI и ценами дает самый сильный сигнал к покупке или продаже. Она обычно появляются в основных максимумах и минимумах. Она показывают, когда тренд ослаб и готов двинуться вспять (рис. 32).

1. Дивергенция "быков" дает сигнал к покупке. Она возникает, если цены падают до нового минимума, а RSI дает более высокий минимум, чем при предыдущем падении цен. Покупайте, как только RSI двинется вверх из второго минимума и поместите предохранительную остановку ниже последнего локального минимума иен. Сигнал к покупке особенно силен, если первый минимум лежит ниже справочной линии, а второй выше этой линии.

Рис. 32. 7-дневный индекс относительной силы

RSI дает самые сильные сигналы при расхождении с ценами. Самыми сильными расхождениями являются те, при которых цены дают новый максимум или минимум, а RSI не пересекает соответствующую справочную линию.

Обычно RSI пересекает свою линию тренда раньше, чем цены пересекают свою. На этом графике вы можете найти несколько примеров, не считая помеченных, того, как пересечение RSI линии тренда указывало на разворот рынка швейцарского франка. Как только RSI пересечет линию тренда на правом краю графика, это подтвердит дивергенцию "быков" и даст сильный сигнал к покупке.

2. Дивергенция "медведей" дает сигнал к продаже. Она возникает, если цены поднимаются до нового максимума, а RSI дает более низкий максимум, чем при предыдущем подъеме цен. Продавайте, как только RSI двинется вниз из второго максимума и поместите предохранительную остановку выше последнего локального максимума цен. Сигнал к продаже особенно силен, если первый максимум лежит выше справочной линии, а второй ниже этой линии.

Фигуры

Классические приемы технического анализа лучше работают с RSI, чем с другими индикаторами. Линии тренда, поддержка и сопротивление, "голова" и "плечи" - все они отлично работают вместе с RSI. RSI часто завершает формирование этих фигур на несколько дней раньше цен, давая подсказку о вероятной динамике цен. Например, RSI обычно пересекает линию тренда на один или два дня раньше, чем цены.

3. Когда RSI пересекает нисходящую линию тренда, разместите заказ на покупку над линией тренда, чтобы поймать восходящий прорыв.

4. Когда RSI пересекает восходящую линию тренда, разместите заказ на продажу под линией тренда, чтобы поймать нисходящий прорыв.

Уровни RSI

Когда RSI проходит выше верхней справочной линии, это говорит о силе "быков" и что рынок перекуплен, который, вероятно, переходит к продажам. Когда RSI опускается ниже нижней справочной линии, это указывает на силу "медведей", и что рынок перепродан, который, видимо, готов перейти к покупке.

Имеет смысл покупать по сигналам дневного RSI только тогда, когда есть недельный восходящий тренд. Нужно продавать по сигналам дневного RSI только тогда, когда есть недельный нисходящий тренд (см. главу 9.1).

5. Покупайте, если RSI опустился ниже нижней справочной линии, а затем пошел вверх и пересек ее.

6. Продавайте, если RSI поднялся выше верхней справочной линии, а затем пошел вниз и пересек ее.

Еще об RSI

Некоторые игроки пытаются отыскать в фигурах, формируемых RSI, более глубокий смысл. Некоторые аналитики описывают фигуры, которые они называютположительными и отрицательными разворотами,и которые позволяют, на основе графиков RSI, предсказать амплитуду каждого следующего движения рынка. Пока не поступало никаких сведений, кроме как от разработчиков этих методов, о заметных успехах, достигнутых за счет их использования.

V. ЗАБЫТЫЕ ОСНОВЫ

5.1. Объем

Объем отражает уровень активности игроков и инвесторов. Каждый элемент объема отражает действия двух человек: один игрок продает акцию, а другой покупает ее, либо один продает контракт, а другой покупает его. Объем за день равен количеству акций или контрактов, проданных в данный день.

Объем обычно изображают в виде гистограммы - ряда столбиков, высота которых отражает ежедневные объемы (рис. 33). Обычно его рисуют ниже цен. Изменения объема показывают реакцию "быков" и "медведей" на колебания цен. По изменениям объема можно догадаться, что более вероятно: изменение или сохранение тренда.

Некоторые игроки игнорируют объем. Они считают, что в ценах и так отражается вся возможная информация о рынке. Они говорят: «Вы платите согласно цене, а не объему». Профессионалы, однако, понимают, что анализ объема может помочь им понять рынок лучше и играть успешнее.

Существует три разных единицы измерения объема:

1. Фактическое количество проданных акций или контрактов. Например, объем Нью-йоркской фондовой биржи указывается этим способом. Это наиболее объективная единица измерения объема.

2. Число заключенных сделок. Например, именно так Лондонская фондовая биржа определяет объем. Этот метод менее объективен, поскольку не различает сделку на 100 акций и сделку на 5000 акций.

3. Тиковый объем. Тиковый объем равен суммарному числу случаев изменения цен за данный промежуток времени, например, за 10 минут или за час. Он называется тиковым, потому что в большинстве случаев цена меняется каждый раз на один тик. Большинство бирж фьючерсов в США не сообщают объем за меньшие сроки, чем один день, и игроки в течение дня пользуются тиковым объемом как оценкой.

Объем отражает активность продавцов и покупателей. Если вы сравните объемы двух рынков, то узнаете, который из них более активный и более ликвидный. Вы будете меньше страдать от ликвидных рынков, чем от мелких рынков с малым объемом.

Рис. 33. Объем

Чтобы интерпретировать данные об объеме, вы должны сопоставить их с изменениями цен:

Дата добавления: 2016-05-11; просмотров: 1079;