Функції податків. Елементи податку, їх характеристика

Вітчизняна фінансова наука при вивченні природи податку традиційно приділяє значну увагу дослідженню проявів конкретних функцій цієї категорії, без визначення яких неможливе розкриття суспільного призначення податків.

Функції податку - це проявлення його сутності в дії, спосіб вираження його властивостей.

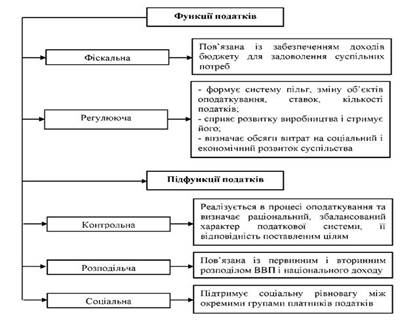

Виходячи із сутності податку як категорійного поняття та враховуючи те, що податки виступають необхідним елементом централізації частини вартості національного продукту в бюджеті для фінансування державних суспільних благ і засобом перерозподілу цієї вартості, можна визначити дві функції даної категорії: фіскальну і регулюючу.

Вказані функції носять об'єктивний характер і існують з моменту виникнення податків. Але конкретні прояви їх рис пов'язані з умовами суспільного розвитку. Спочатку податки у всіх державах вводилися з метою виконання фіскальної функції, тобто забезпечення держави джерелами грошових коштів для фінансування державних витрат. З розвитком суспільно-економічних відносин почали виокремлювати регулюючу функцію податків. У сучасних умовах можна також розглядати підфункції податків, зокрема, контрольну, розподільчу, соціальну (рис.5).

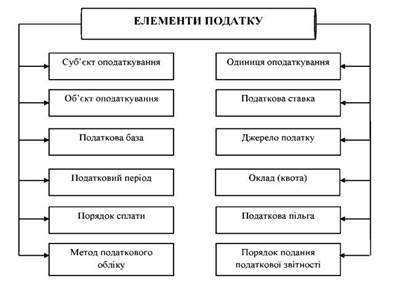

Загальні принципи побудови податкових систем визначаються в елементах податку. Відповідно до Податкового кодексу України при встановленні податку обов'язково визначаються такі елементи: платники податку, об'єкт оподаткування, база оподаткування, ставка податку, порядок обчислення податку, податковий період, строк та порядок сплати податку, строк та порядок подання звітності про обчислення і сплату податку. Під час встановлення податку можуть передбачатися податкові пільги та порядок їх застосування.

Рис. 5. Функції податків, що визначають їхню економічну сутність

За ієрархією елементи податку можна згрупувати, доповнивши перелік елементів, визначених Податковим кодексом України, такими елементами як метод податкового обліку, одиниця оподаткування, джерело податку та оклад (квота) (рис. 6).

Рис. 6. Елементи податку

Отже, до основних елементів податку відносять:

Суб'єкт податку - учасник процесу справляння податку (платник, держава, державні органи).

Об'єкт оподаткування - явище, предмет чи процес, внаслідок наявності яких сплачується податок.

Є два підходи до оцінки об'єкту:

а) кількісний і натуральний;

б) грошовий.

База оподаткування - законодавчо закріплена частина доходів чи майна платника податків (за вирахуванням пільг), яка враховується при розрахунку суми податку. Податкова база - це кількісний вимір об'єкта оподаткування.

Податковий період - строк, протягом якого завершується процес формування податкової бази, остаточно визначається розмір податкового зобов'язання.

Порядок сплати податку - методи, строки та засоби сплати податку в державі, які залежать від принципів побудови податкової системи.

Поряд з порядком сплати податку важливе місце займає такий елемент як податковий звіт - документ, що подається до податкової інспекції із звітними даними про розрахунки з бюджетом.

Метод податкового обліку - метод, що використовується для визначення моменту виникнення окремих складових податкових зобов'язань.

Одиниця оподаткування - частина об'єкта оподаткування, стосовно якої відбувається встановлення нормативів і ставок обкладення, тобто та одиниця, яка покладається в основу виміру об'єкта оподаткування. Вона залежить від об'єкта оподаткування, виражається в грошовій або натуральній формі і має переважно розрахунковий характер. Наприклад, грошова одиниця для оподаткування прибутків та доходів, одиниця вимірювання площі для земельного податку.

Податкова ставка - законодавчо встановлений розмір податку або збору, виходячи із об'єкту або одиниці оподаткування.

Принципів при класифікації ставок податку може бути декілька. Зупинимося на найбільш важливих (рис. 7).

Рис.7. Класифікація податкових ставок

Отже, в залежності від податкового тиску (тягаря) на платника виокремлюють:

1. Базову (основну) ставку - ставка, яка не враховує особливостей чи виду діяльності платника, що або полегшує, або збільшує податковий тягар. Потрібно врахувати, що по деяких податкових платежах про базову податкову ставку можна говорити досить умовно в силу множинності ставок у цілому по даному податку (акцизний податок). При обчисленні одного і того ж податку можуть використовуватися декілька базових (основних) ставок.

2. Знижена ставка - ставка оподатковування, яка визначена з урахуванням особливостей платника податків і видів його діяльності, форми і розміру одержуваних їм доходів і за розміром є нижчою за розмір базової (основної) ставки. Іноді подібні ставки можуть застосовуватися як податкові пільги.

3. Підвищена ставка - ставка оподатковування, яка визначена з урахуванням особливостей платника податків і виду його діяльності, форми і розміру одержуваних їм доходів та перевищує розмір базової (основної) ставки.

В залежності від методу встановлення існують наступні ставки податку:

1. Абсолютні (тверді) - ставки податку, при яких розмір податку у твердій фіксованій величині визначається на кожну одиницю оподатковування. Подібні ставки застосовуються в Україні досить рідко через перманентні інфляційні процеси. У тих випадках, коли використовуються абсолютні ставки, їхній перегляд відбувається доволі часто.

2. Відносні - ставки податку, при яких розмір податку встановлюється у визначеному співвідношенні до одиниці обкладання.

Характеристика ставок податку пов'язана тісно з методами їх формування, що лежить в основі поділу ставок:

- пропорційні - характеризуються стабільністю незалежно від збільшення або зменшення об'єкта оподаткування;

- прогресивні - збільшуються в залежності від збільшення отриманого доходу;

- регресивні - знижуються при збільшенні отриманого доходу або майна;

- змішані - застосування водночас прогресивних та пропорційних ставок оподаткування.

Джерело сплати податку - це той фонд, явище чи предмет, з якого сплачується податок. Джерелом можуть виступати:

- доходи платника податку, отримані в різних формах;

- частина майна, коли для покриття податку не вистачає доходу;

- позика як джерело сплати.

Квота податку - це частка податку в доходах платника. В практиці оподаткування податкові квоти не встановлюються, а лише використовуються для аналізу характеристик рівня оподаткування.

Податкова пільга- це законодавчо встановлені винятки із загальних правил оподаткування, які надають платникові можливість зменшити суму податку (збору), що підлягає сплаті, або звільняють його від виконання окремих обов'язків та правил, пов'язаних з оподаткуванням. Результатом застосування пільг може бути як повне або часткове зменшення суми податкових зобов'язань платника, так і поліпшення фінансових показників його діяльності без зміни суми податку (збору), яка підлягає сплаті до бюджету.

Характерними рисами податкових пільг є:

- обмежена сфера застосування. Податкова пільга являє собою один з елементів податку як економічної категорії. Кожна з податкових пільг жорстко "прив'язана" до відповідного податку і сфера її застосування обмежується винятково тим податком чи збором, у механізм якого вона вбудована;

- стимулююча спрямованість. На відміну від інших локальних механізмів податкового регулювання, податкові пільги спрямовані винятково на стимулювання платників шляхом зменшення їхніх податкових зобов'язань або створення інших, більш привілейованих у порівнянні з іншими платниками, умов оподаткування;

- екстериторіальність. Застосування пільг, на відміну від вільних економічних зон, не має спеціальних обмежень за територіальною ознакою. Вони застосовуються на тій території, на якій стягується відповідний податок (на території всієї держави - для загальнодержавних податків і зборів або в межах адміністративно-територіальної одиниці - для місцевих податків і зборів);

- мобільність. Податкові пільги дозволяють оперативно корегувати умови оподаткування з метою забезпечення ефективної реалізації регулюючої функції податків, тобто вони можуть розглядатися в якості регулюючого податкового механізму тактичного характеру.

Таблиця 3. Класифікація податкових пільг

| Класифікаційна ознака | Види податкових пільг |

| За характером цілей державної податкової політики | Соціальні; Економічні |

| За призначенням | Стимулюючі; Підтримуючі (протекціоністські) |

| За цільовим використанням вивільнених коштів | Цільові; Нецільові |

| За суб'єктом впливу | Спрямовані на кінцевого споживача (стимулювання споживання); Спрямовані на суб'єкта господарювання, який не є кінцевим споживачем (стимулювання виробництва та розподілу) |

| За періодом дії | Пільги, період застосування яких невизначений; Тимчасові пільги |

| За компетенцією встановлення та масштабом застосування | Загальнодержавні; Пільги, встановлені органами місцевого самоврядування |

| За елементами податку (за формою надання) | Звільнення від оподаткування окремих категорій платників податків; Зменшення об'єкта оподаткування; Зменшення (обмеження) бази оподаткування; Зменшення податкових ставок; Застосування спеціальних методів податкового обліку; Збільшення податкового (звітного) періоду; Зменшення суми податку, яка підлягає сплаті до бюджету; Розстрочення та відстрочення сплати податкових зобов'язань |

Різноманіття цілей державної податкової політики та шляхів їх досягнення є передумовою диверсифікації податкових пільг, які мають різний характер і різні форми прояву. Класифікація податкових пільг наведена в таблиці 3.

Порядок подання податкової звітності (порядок сплати податку) - це методи, строки та засоби подання звітності до податкових органів та сплати податку в державі, які залежать від принципів побудови податкової системи.

Кожен вид податків має свої специфічні риси і функціональне призначення та займає окреме місце в податковій системі країни.

Дата добавления: 2016-04-14; просмотров: 1625;