Наукові основи побудови оптимальної податкової системи

Загальна характеристика податкової системи України.

Наукове забезпечення побудови теоретичної моделі податкової системи, окрім дослідження сутності і змісту категорії податків як своєї вирішальної передумови, передбачає визначення принципів, на яких має будуватися податкова система, та основних критеріїв оцінки ефективності цієї системи, яка є сукупністю податків, зборів та інших платежів, що стягуються з платників - юридичних та фізичних осіб, і функціонування якої є результатом прояву дій держави у сфері встановлення, правового оформлення та організації збору податків і податкових платежів. Межі цього процесу та його хід визначаються чинним законодавством і досягаються формуванням відповідної податкової системи, тому законодавчі та адміністративні рамки є важливим параметром, який обумовлює ефективність оподаткування.

Таким чином, податкова система будь-якої держави відображає синтез об'єктивних та суб'єктивних засад. Знайти компромісне поєднання цих характеристик - одне з ключових завдань, які стоять перед податковою системою кожної сучасної держави. Разом з тим, зважаючи, що ці здобутки не є визначеними раз і назавжди і потребують урахування реальної економічної ситуації, не менш важливим є творчий підхід до їх конкретного застосування.

Розвиток наукової думки у сфері оподаткування дозволив розробити широкий спектр принципів оптимального оподаткування.

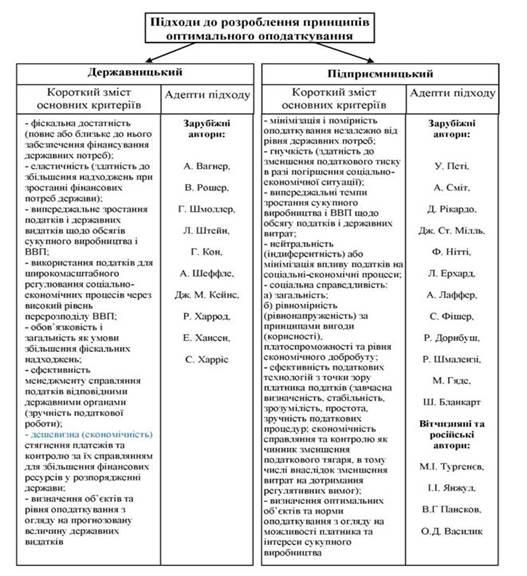

Однак, дослідники дійшли єдиного висновку, що дотримання окремих принципів оподаткування може бути доцільним тільки з урахуванням як позицій державного сектору, так і платника податку. Еволюцію основних підходів до розроблення принципів оптимального оподаткування наведено на рис. 1.

Рис. 1. Еволюція основних підходів до розроблення оптимального оподаткування

Визначення податкової системи та її функцій фінансова наука сформувала ще на початку ХХ ст. Фактично це визначення надане А. Вагнером при формулюванні ним основних принципів, яким повинна відповідати правильно побудована податкова система. При визначенні народногосподарських (фінансово-політичних) принципів він підкреслив такий з них: "...комбінація сукупності податків у таку систему, яка б забезпечувала при можливому дотриманні етичних принципів та принципів управління достатність надходжень і еластичність на випадок надзвичайних державних потреб".14 Наведене формулювання відповідало основному призначенню податкової системи - забезпеченню держави необхідними коштами - і знаходилося в повній відповідності з принципами неокласичної школи про невтручання держави в господарські процеси. Ця модель фактично використовувалася до кейнсіанства - часу, коли податковій системі була відведена роль автоматичного стабілізатора економічного циклу.

Розвиток та зміна форм державного устрою завжди супроводжувалися перебудовою податкової системи. Період, коли у XVIII ст. формувалися основи сучасної держави, характеризувався активною розробкою проблем теорії та практики оподаткування. Саме в цей час шотландським економістом і філософом А. Смітом була створена теорія оподаткування, основні принципи якої не втратили свого значення і до нашого часу.

Вони викладені А. Смітом у чотирьох основних правилах:

- справедливості - яке стверджує загальність оподаткування і рівномірність його розподілу відповідно до доходів;

- визначеності - час сплати податку, спосіб і сума платежу повинні бути з точністю і заздалегідь відомі платнику і не залежати від суб'єктивних факторів;

- зручності - кожен податок повинен стягуватися у такий час і такий спосіб, які найбільш зручні для платника;

- економії (раціональності) - будь-який податок повинен стягуватися таким чином, щоб із доходів платника вилучалося якомога менше понад те, що надходить до державної скарбниці.

Основу побудови сучасних податкових систем, поряд із принципами А. Сміта, визначають також принципи, розроблені А. Вагнером, який не просто доповнив, а надав їм нового концептуального характеру. Керуючись теорією колективних потреб, на першу позицію в оподаткуванні він поставив принципи достатності та еластичності. Саме завдяки цьому принципи оподаткування стали системою, яка враховувала інтереси не лише платника податків, але й держави з пріоритетом останньої. Тобто перед оподаткуванням постало завдання збалансування інтересів держави та платників податків, яке, без перебільшення, і в сучасних умовах є ключовою проблемою формування податкової політики будь-якої цивілізованої держави світу.

А. Вагнер не лише визначив принципи оподаткування, але й систематизував їх в чотири окремі групи. Перша - фінансові принципи, серед яких достатність та еластичність (рухомість) обкладення. Друга - народногосподарські принципи - належний вибір джерела обкладення, правильна комбінація різних податків у таку систему, яка б зважала на наслідки і умови їх перекладення. До третьої групи автор відніс етичні принципи, принципи справедливості: загальність оподаткування та рівномірність. І нарешті, четверта група відображала сукупність адміністративно-технічних правил (принципів) податкового управління: визначеність обкладення, зручність сплати податку та максимальне зменшення витрат на стягнення. Як видно з наведеної класифікації, принципи справедливості А. Вагнер ставив не на головне місце в запропонованій системі. Їх реалізація вважалася автором доцільною в межах, які надають фінансові принципи в їх сукупності. Тобто слід підкреслити важливість не лише достатності, але й рухомості (еластичності) обкладення, що відображає здатність адаптуватися до державних потреб. З практичної точки зору, це означало рухомість складу податкової системи, оскільки різні податки володіють неоднаковим рівнем еластичності.

Сьогодні, коли предметом широкої дискусії з приводу податкової політики виступають принципи стабільності та гнучкості, врахування здобутків фінансової науки минулого має неабияке практичне значення та використовується сучасними науковцями при формуванні певних груп принципів оподаткування. Зокрема, А.І. Крисоватий вказує на те, що оптимальне оподаткування має базуватися на наукових основах побудови фіскальних взаємовідносин платників податків та держави. Їх реалізація базується на встановленні принципів резидентства і територіальності для обґрунтування стратегії та тактики прямого оподаткування та принципів місця призначення та країни походження - для непрямого оподаткування.

В.П. Вишневський у монографії "Налогообложение: теории, проблемы, решения" виокремлює сучасні принципи оподаткування, які повинні враховувати:

- нову роль держави у змішаній економіці;

- особливості демократичного механізму прийняття фіскальних рішень;

- трансформацію податкової бази;

- витрати, пов'язані з організацією процесу справляння податків.17

Комплексне поєднання фундаментальних постулатів і врахування сучасної практики оподаткування дозволяє узагальнити класифікацію розглянутих вище принципів (табл. 1).

Таблиця 1. Класифікація принципів побудови податкової системи

| Група принципів | Принципи оподаткування |

| Фіскально-бюджетні | Достатність, еластичність, здатність до збільшення, рухомість, вичерпний перелік загальнодержавних та місцевих податків |

| Політико-економічні | Спрямованість на економічне зростання, економічна нейтральність, економічна ефективність, стабільність, гнучкість, системність |

| Соціально-етичні | Загальний характер, соціальна справедливість, відносна рівність зобов'язань, платоспроможність, рівномірність |

| Організаційні | Наочність, визначеність, адміністративна зручність і зручність для платника, практичність і організаційна простота, контрольованість, максимальне зменшення витрат стягнення, чисельність, єдність |

Щодо групи фіскально-бюджетних принципів, то можна помітити, що такі з них, як достатність, еластичність, здатність до збільшення, врешті-решт, характеризують бюджетоутворюючий потенціал податкової системи. Адже її основне завдання - залучити доходи для фінансування державних витрат, не вдаючись при цьому до інфляційного або боргового фінансування.

Економічна ефективність окремого податку зумовлює якомога більшу його нейтральність щодо вибору варіанта ринкової поведінки. Так, якщо, наприклад, інвестиції в промисловість обкладаються високими податками, у суб'єкта економічної діяльності зникає зацікавленість у розвитку промислового виробництва. Він обирає інше рішення стосовно вкладення своїх коштів. Звідси безперечний зв'язок принципів економічної ефективності та нейтральності.

В. Пушкарьова приходить до висновку, що нейтральність оподаткування зумовлює рівновеликість податкових стягнень незалежно від сфер вкладення капіталу. Тому, на її погляд, критерій економічної нейтральності значною мірою відбиває найважливіший аспект ефективності податкової системи. З цією метою податки поділяються на такі, що впливаючи на мотивацію учасників економічного життя, спонукають їх вибирати рішення, що відрізняються своєю ефективністю від тих, які б були прийняті при відсутності даного податку, та такі, що не спричиняють таких дій з боку платника податків.

У ряді критеріїв оподаткування, які характеризують вплив податків на економіку в цілому, знаходиться і критерій гнучкості - здатність податку адекватно реагувати на динаміку макроекономічних процесів. Так, прогресивний податок на прибуток підприємств, виконуючи роль вбудованого стабілізатора, спроможний бути одним з факторів, що впливають на зміну циклу ділової активності. У той же час акордні податки, тобто ті, які передбачають виплату твердих фіксованих сум в раніше обумовлений час, незалежно від будь-яких змін обставин, не здатні бути гнучкими. Якщо прогресивні податки на прибуток, дохід, споживання, реагуючи на економічний цикл, викликають зміни в бажаному напрямі, то регресивним податкам відповідають протилежні напрями впливу. Практичне забезпечення гнучкості податкової системи - необхідне, але досить складне завдання, оскільки зумовлює не лише адекватну спрямованість на зміни, але й їх своєчасність.

Ряд принципів, які входять до групи організаційних, доцільно об'єднати такою їх характеристикою, як транспарентність, що включає чіткість, простоту, визначеність, прозорість та наочність оподаткування. Тобто існує можливість ще більш високого рівня узагальнення, спрощення попередньо впорядкованого переліку принципів оподаткування. Таким чином, цей перелік може представляти ті параметри оподаткування, які мають критично важливе значення, характеризуючи оптимальну податкову систему. Проведений аналіз принципів оподаткування дає можливість запропонувати й напрями досягнення таких характеристик (табл. 2).

Таблиця 2. Характеристика оптимальної податкової системи

| Характеристика | Напрями досягнення |

| Дохідноформуємість | Запровадження схем, які забезпечують стабільність доходів; оптимізація співвідношення між прямими та непрямими податками; орієнтація на податки, еластичність яких не знижується |

| Ефективність | Розширення податкової бази; застосування відносно невисоких та одноманітних ставок; мінімальні звільнення від податків |

| Справедливість | Реалізація справедливості по горизонталі та вертикалі; вдосконалення політики витрат (трансферти, виплати на соціальні послуги, адресна допомога) |

| Транспарентність | Адаптація податкового законодавства до національних умов господарювання; зведення до мінімуму поправок до податкових законів та їх завчасність |

Фундаментальні принципи оподаткування не піддаються кон'юнктурним коливанням, і стосовно них не може стояти питання про їх визнання. Воно може розглядатися лише щодо наслідків їх дотримання чи недотримання. Перспективне лише те реформування, яке розвивається в напрямі утвердження теоретичних принципів.

Сучасна теорія та практика сформувала загальні принципи побудови податкових систем:

1. Принцип вигоди - втрата добробуту в результаті сплати податку повинна бути еквівалентною для платників з тими вигодами (суспільними благами і трансфертними платежами), які вони отримують від держави (теорія Ліндаля).

Рівновага "податки - суспільні блага" виникає в тому випадку, якщо податкові затрати на одиницю фінансованих державою суспільних благ та трансфертних платежів здійснюється з граничною вигодою для конкретного платника. Дослідження проводиться через коефіцієнт залежності суспільних благ (СБ) і трансфертних платежів (ТП) та податкових надходжень (ПН):

Чим вище значення даного коефіцієнта, тим краще зберігається принцип вигоди.

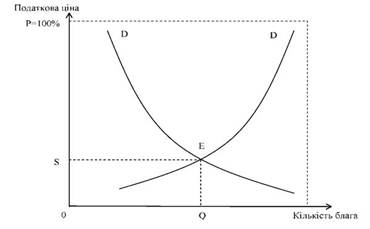

У відповідності з теорією Ліндаля, частка індивіда у фінансуванні суспільного блага (податкова ціна граничної одиниці суспільного блага) повинна повністю відповідати граничній корисності суспільного блага для даного індивіда. В умовах, коли і ставка податку, і обсяг надання суспільного блага є об'єктом переговорів (модель добровільного обміну), визначення рівноваги можна проілюстрували за допомогою рис. 2.

Криві В та В2 - попиті індивідів 1 та 2 на суспільне благо, 08 - податкова ціна індивіда 1, 8Р - відповідна податкова ціна індивіда 2. Зменшення податкової ціни (частки податку для кожного індивіда) характеризується переміщення точки 8 вдовж абсциси і обумовлює зростання величини попиту на суспільне благо. Рівновага Ліндаля досягається в точці Е - при наданні суспільних благ в обсязі ))* і розподілі податкового тиску в пропорції 08.8Р.

2. Принцип адміністративної зручності - податкова система повинна бути максимально зручною як для держави та її органів, так і для платників податків.

Сума податкових надходжень, яка йде на організацію процесу оподаткування, повинна бути мінімальною.

3. Принцип платоспроможності - стягнення податків повинно відповідати рівню доходу або майновому стану платника податків.

З цим принципом пов'язані горизонтальні та вертикальні рівності в оподаткуванні. Горизонтальна рівність передбачає, що платники податків з однаковою платоспроможністю та податковою базою за доходом чи майном сплачують однакові суми протягом певного періоду. Вертикальна рівність досягається у разі, якщо платники податків з різною платоспроможністю сплачують різні за обсягом суми, що диференціюються згідно з певними етичними принципами соціальної справедливості.

4. Принцип встановлення визначальної бази для затвердження конкретного рівня оподаткування - податкові надходження повинні забезпечувати такий обсяг фінансових ресурсів держави, який необхідний для виконання покладених на неї функцій. Основою для встановлення рівня оподаткування є соціально-економічна доктрина держави (величина суспільних благ і трансфертних платежів, оплату яких гарантує держава).

Рис. 2. Справедливість оподаткування в моделі добровільного обміну

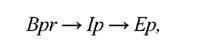

У бюджетному плануванні, і зокрема плануванні податкових надходжень, повинна бути чітка послідовність:

де Врг - прогнозований обсяг зведеного бюджету; Ір - плановий обсяг доходів; Ер - плановий обсяг видатків.

Функціонування будь-якої системи слід піддавати оцінці з метою визначення її відповідності зазначеній меті, реалізації покладених на неї функцій і завдань та ефективності. Мірою такої оцінки є критерій (від грец. - засіб для судження) - ознака, на підставі якої здійснюється оцінка.

Мета розробки системи критеріїв оцінки та добору на цій основі пріоритетних напрямів розвитку вітчизняного оподаткування полягає в тому, щоб допомогти спеціалістам знайти саме необхідні рішення щодо такого розвитку, знизити рівень ризику, кваліфіковано визначити взаємозв'язок між прийнятими рішеннями та необхідними для їх реалізації витратами з їх майбутньою віддачею. Визначення та реалізація пріоритетних рішень - це механізм узгодження протиріч між інтересами держави та платника податків, що зумовлює усвідомлення головної мети податкової політики - налагодження партнерських взаємовідносин між всіма суб'єктами податкових відносин.

Найбільш поширеною є економічна оцінка за критерієм ефективності. Слід зазначити, що цей критерій не є універсальним, бо він не враховує політичні та соціальні фактори, які впливають на функціонування системи в цілому. Так, наприклад, під впливом будь-якого фактора, найбільш важливого в даний момент часу та за конкретних умов, вимога досягнення економічної ефективності може бути порушена.

Ключовим елементом оцінки ефективності чинної податкової системи є з'ясування ступеня її відповідності загальному стану економічної системи. В умовах відсутності достатнього рівня гнучкості податкової системи як головного дохідно-формуючого інструменту бюджету існує реальна загроза посилення економічної кризи. Для передбачення такого стану оцінюють динаміку зміни величини доходів бюджету стосовно ВВП, використовуючи класичні коефіцієнти еластичності та динамічності податків.

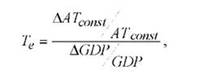

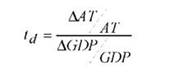

Коефіцієнт еластичності податкових надходжень відбиває відносні зміни їх обсягу при чинній податковій системі, яка залишається незмінною, стосовно відносної зміни бази оподаткування. За базу оподаткування, зазвичай, обирається ВВП, тому такий коефіцієнт записується у вигляді:

(1)

(1)

де АТсоті - відсоткова зміна податкових надходжень; ОВР - відсоткова зміна ВВП.

Коефіцієнт динамічності податків відображає відношення між зміною фактичних податкових надходжень і зміною ВВП як податкової бази:

(2)

(2)

де AT - відсоткова зміна податкових надходжень; GDP - відсоткова зміна ВВП.

У формулі (2) на відміну від формули (1) зміна податкових надходжень може викликатися як дискредиційними змінами в податковій системі, так і змінами ВВП як податкової бази. Якщо дискредиційні зміни в податковій системі (упровадження нових податків, зміна податкових ставок тощо) сприяють збільшенню податкових надходжень, то динамічність податків буде вищою, ніж їх еластичність. І навпаки.

Корисність визначення еластичності податкової системи не підлягає сумніву. Вона відбиває ступінь ефективності автоматичних стабілізаторів, притаманних фіскальній політиці уряду. Однак, зважаючи на нестабільність та постійні зміни, якими характеризується податкова система, фактичне обчислення коефіцієнта еластичності є дуже проблемним. Надто складно сформувати варіаційній ряд, в якому податкові надходження залежатимуть виключно від динаміки ВВП, тобто відділити автоматичні зміни від дискреційних.

Крім коефіцієнту еластичності податкових надходжень можна також досліджувати і коефіцієнт еластичності податкової бази, який дозволяє визначити зв'язок між рівнем оподаткування і податковими надходженнями. Вперше таке дослідження провів Артур Лаффер.

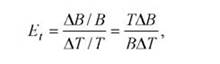

Показник еластичності податкової бази вимірюється як відношення процентної зміни величини об'єкта оподаткування до процентної зміни норми оподаткування, тобто податкових ставок, які застосовуються до даного об'єкта (бази) податку:

де Е - еластичність податкової бази;

В - вартісний вимір податкової бази (об'єкта оподаткування); Т - норма оподаткування;

А В - приріст, або процент збільшення податкової бази;

А Т - приріст, або процент збільшення норми оподаткування.

Наступним критерієм для здійснення оцінки ефективності податкової системи є доцільність (відповідність зазначеній меті). При проведенні аналізу за цим критерієм слід враховувати, що перед будь-якою системою одночасно може стояти декілька цілей, які не можуть бути сформульовані одночасно. Крім того, досягнення визначеної мети може бути непотрібним на даному відрізку часу чи в найближчому майбутньому. Тому цей критерій також не є глобальним для оцінки системи, а лише доповнює інші.

Оцінку ефективності податкової системи, з точки зору її відповідності розподільчій ролі (розподіл і перерозподіл доходів між соціальними прошарками та групами, між сферами та галузями економіки), доцільно здійснювати за допомогою таких показників:

- коефіцієнт розшарування суспільства, що визначається як співвідношення між доходами багатих та бідних людей в країні;

- показник зубожіння населення - питома вага субсидій та дотацій у структурі доходів населення або частка населення, що одержує соціальну допомогу, в загальній кількості населення;

- питома вага субсидій (пільг), які надані з бюджету, на одиницю виробленої продукції в різних галузях економіки.

Оцінка, крім кількісного визначення параметрів податкової системи, має ще й якісне, яке значною мірою визначається суб'єктивним фактором, а саме: ставленням людини до цієї системи, яке, в свою чергу, визначається соціальною позицією, світоглядом, рівнем культури, інтелектуальним і моральним рівнем розвитку людини тощо.

Ще одним важливим критерієм оцінки ефективності податкової системи слід вважати довіру населення до податкової служби і до держави взагалі.

Податкові органи повинні докласти максимальних зусиль для формування серед населення та ділових кіл усвідомлення позитивної ролі держави шляхом надання достовірної інформації про свої дії та запровадження прозорого механізму справляння податків.

Наведені різноманітні принципи формування податкової системи переконують, що в даному питанні, незважаючи на їх чисельність, існує певна узгодженість серед багатьох економістів. Безумовно, це має своє пояснення, адже в основі їх - не лише значний світовий досвід, але й об'єктивна основа - сутність податків як економічної категорії.

Дата добавления: 2016-04-14; просмотров: 1448;