Ставки податку, особливості нарахування (виплати) та оподаткування окремих видів доходів

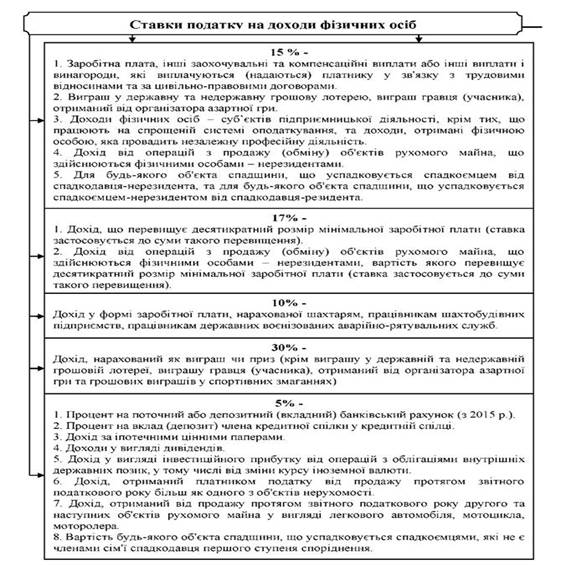

Ставки податку на доходи фізичних осіб визначені ст. 167 Податкового кодексу України. Важливо зазначити, що Податковим кодексом запроваджено помірно-прогресивну шкалу ставок податку на доходи фізичних осіб (рис. 6).

Податковим кодексом України передбачений механізм оподаткування операцій з продажу (обміну) об'єктів нерухомого та рухомого майна.

Рис. 6. Ставки податку на доходи фізичних осіб

Дохід, отриманий платником податку від продажу (обміну) не частіше одного разу протягом звітного податкового року житлового будинку, квартири або їх частини, кімнати, садового (дачного) будинку (включаючи земельну ділянку, на якій розташовані такі об'єкти, а також господарсько-побутові споруди та будівлі, розташовані на такій земельній ділянці), а також земельної ділянки, що не перевищує норми безоплатної передачі, та за умови перебування такого майна у власності платника податку понад 3 роки, не оподатковується.

Згідно з п. 3 ст. 116 Земельного кодексу України безоплатна передача земельних ділянок у власність громадян проводиться у разі:

а) приватизації земельних ділянок, які перебувають у користуванні громадян;

б) одержання земельних ділянок унаслідок приватизації державних і комунальних сільськогосподарських підприємств, установ та організацій;

в) одержання земельних ділянок із земель державної та комунальної власності в межах норм безоплатної приватизації.

Передача земельних ділянок безоплатно у власність громадян у межах норм, визначених Земельним кодексом, проводиться один раз з кожного виду використання.

Дохід від відчуження господарсько-побутових споруд, що розташовані на одній ділянці з житловим або садовим (дачним) будинком та продаються разом з ним, для цілей оподаткування окремо не визначається.

Дохід, отриманий платником податку від продажу протягом звітного податкового року більш як одного з об'єктів нерухомості, підлягає оподаткуванню за ставкою 5%.

Під час проведення операцій з продажу (обміну) об'єктів нерухомості між фізичними особами нотаріус посвідчує відповідний договір за наявності оціночної вартості такого нерухомого майна та документа про сплату податку до бюджету стороною (сторонами) договору та щокварталу подає до органу

ДПС за місцем розташування державної нотаріальної контори або робочого місця приватного нотаріуса інформацію про такі договори, включаючи інформацію про їх вартість та суми сплаченого податку.

Сума податку на доходи фізичних осіб визначається та самостійно сплачується через банківські установи:

а) особою, що продає або обмінює з іншою фізичною особою нерухомість, - до нотаріального посвідчення договору купівлі-продажу, міни;

б) особою, у власності якої перебував об'єкт нерухомості, відчужений за рішенням суду про зміну власника та перехід права власності на таке майно.

Фізична особа зобов'язана відобразити доход від такого відчуження у річній податковій декларації.

Під час продажу одного з об'єктів рухомого майна у вигляді легкового автомобіля, мотоцикла, моторолера не частіше одного разу протягом звітного податкового року доходи продавця не підлягають оподаткуванню.

Дохід, отриманий від продажу протягом звітного податкового року другого та наступних об'єктів рухомого майна у вигляді легкового автомобіля, мотоцикла, моторолера, підлягає оподаткуванню за ставкою 5%.

Дохід від продажу зазначених об'єктів рухомого майна визначається виходячи з ціни, зазначеної в договорі купівлі-продажу, але не нижче середньоринкової вартості відповідного транспортного засобу або не нижче його оціночної вартості (за вибором платника податку).

Під час проведення операцій з відчуження об'єктів рухомого майна нотаріус посвідчує відповідний договір за наявності оціночної вартості такого рухомого майна та документа про сплату податку до бюджету стороною (сторонами) договору та щокварталу подає до податкового органу за місцем розташування державної нотаріальної контори або робочого місця приватного нотаріуса інформацію про такі договори, включаючи інформацію про їх вартість та суму сплаченого податку.

Дохід від операцій з продажу (обміну) об'єктів рухомого майна, що здійснюються фізичними особами - нерезидентами, оподатковується за ставкою 15 або 17 %.

Об'єкти спадщини платника податку поділяються з метою оподаткування на:

а) об'єкт нерухомості;

б) об'єкт рухомого майна, зокрема:

- предмет антикваріату або витвір мистецтва;

- природне дорогоцінне каміння чи дорогоцінний метал, прикраса з використанням дорогоцінних металів або природного дорогоцінного каміння;

- будь-який транспортний засіб та приладдя до нього;

- інші види рухомого майна;

в) об'єкт комерційної власності, а саме: цінні папери (крім депозитного (ощадного), іпотечного сертифіката), корпоративне право, власність на об'єкт бізнесу як такий, тобто власність на цілісний майновий комплекс, інтелектуальна власність або право на отримання доходу від неї, майнові та немайнові права;

г) сума страхового відшкодування (страхових виплат) за страховими договорами, а також сума, що зберігається на пенсійному депозитному рахунку, накопичувальному або індивідуальному пенсійному рахунку спадкодавця - учасника накопичувальної системи пенсійного забезпечення;

ґ) готівка або кошти, що зберігаються на рахунках спадкодавця, відкритих у банківських і небанківських фінансових установах, у тому числі депозитні (ощадні), іпотечні сертифікати, сертифікати фонду операцій з нерухомістю.

Об'єкти спадщини оподатковуються:

за нульовою ставкою:

а) вартість власності, що успадковується членами сім'ї спадкодавця першого ступеня споріднення;

б) вартість власності, що успадковується особою, яка є інвалідом I групи або має статус дитини-сироти або дитини, позбавленої батьківського піклування, та вартість власності, що успадковуються дитиною-інвалідом;

в) грошові заощадження, поміщені до 2 січня 1992 р. в установи Ощадного банку СРСР та державного страхування СРСР, що діяли на території України, а також у державні цінні папери та грошові заощадження громадян України, поміщені в установи Ощадного банку України та колишнього Укрдержстраху протягом 1992-1994 рр., погашення яких не відбулося, що успадковуються будь-яким спадкоємцем.

за ставкою 5%:

- вартість будь-якого об'єкта спадщини, що успадковується спадкоємцями, які не є членами сім'ї спадкодавця першого ступеня споріднення.

за ставкою 15%:

- для будь-якого об'єкта спадщини, що успадковується спадкоємцем від спадкодавця-нерезидента, та для будь-якого об'єкта спадщини, що успадковується спадкоємцем-нерезидентом від спадкодавця-резидента.

Дохід у вигляді вартості успадкованого майна (кошти, майно, майнові чи немайнові права) у межах, що підлягає оподаткуванню, включається спадкоємцями до складу загального річного доходу платника податку і зазначається в річній податковій декларації, крім спадкоємців-нерезидентів, які зобов'язані сплатити податок до нотаріального оформлення об'єктів спадщини.

Нотаріус щокварталу подає до органу ДПС за місцем розташування державної нотаріальної контори або робочого місця приватного нотаріуса інформацію про видачу свідоцтв про право на спадщину та посвідчення договорів дарування.

Нотаріус видає спадкоємцю-нерезиденту свідоцтво про право на спадщину за наявності документа про сплату таким спадкоємцем податку з вартості об'єкта спадщини.

Кошти, майно, майнові чи немайнові права, вартість робіт, послуг, подаровані платнику податку, оподатковуються в порядку, встановленому для оподаткування спадщини.

В Податковому кодексі України передбачено порядок оподаткування доходів, отриманих фізичною особою - підприємцем від провадження господарської діяльності, крім осіб, що обрали спрощену систему оподаткування, та оподаткування, доходів, отриманих фізичною особою, яка провадить незалежну професійну діяльність.

Доходи фізичних осіб - підприємців, отримані протягом календарного року від провадження господарської діяльності, оподатковуються за ставками 15 або 17 %.

Об'єктом оподаткування є чистий оподатковуваний дохід, тобто різниця між загальним оподатковуваним доходом (виручка від реалізації товарів (робіт, послуг) у грошовій та негрошовій формі) і документально підтвердженими витратами, пов'язаними з господарською діяльністю такої фізичної особи - підприємця.

Для фізичної особи - підприємця, зареєстрованого як платник податку на додану вартість, не включаються до витрат і доходу суми ПДВ, що входять до ціни придбаних або проданих товарів (робіт, послуг).

До переліку витрат, безпосередньо пов'язаних з отриманням доходів, належать документально підтверджені витрати, що включаються до витрат операційної діяльності.

Фізичні особи - підприємці подають до органу ДПС податкову декларацію за місцем своєї податкової адреси за результатами календарного року, в якій також зазначаються авансові платежі з податку на доходи фізичних осіб, які розраховуються підприємцем самостійно, але не менш як 100% річної суми податку з оподатковуваного доходу за минулий рік (у співставних умовах), та сплачуються до бюджету по 25% щокварталу (до 15 березня, до 15 травня, до15 серпня і до 15 листопада).

У разі зменшення суми отриманого доходу за попередній календарний квартал поточного року більше ніж на 20% у порівнянні з розрахунковою очікуваною сумою доходу на такий квартал, платник податку має право зменшити суму авансового платежу, що підлягає сплаті у наступний строк, пропорційно зменшенню суми зазначеного доходу. Для цього фізичною особою - СПД до настання строку сплати авансового платежу подається до органу ДПС заява у довільній формі, що містить розрахунок зменшення суми авансового платежу та коротке пояснення обставин, що призвели до зменшення суми отриманого доходу.

Надмірно сплачені суми податку підлягають зарахуванню в рахунок майбутніх платежів або поверненню платнику податку.

Фізичні особи - підприємці зобов'язані вести Книгу обліку доходів і витрат та мати підтверджуючі документи щодо походження товару. Форма Книги обліку доходів і витрат та порядок її ведення визначаються Міністерством фінансів України.

Доходи осіб, які здійснюють незалежну професійну діяльність, отримані протягом календарного року від провадження такої діяльності, оподатковуються за ставкою 15 або 17%.

Оподатковуваним доходом вважається сукупний чистий дохід, тобто різниця між доходом і документально підтвердженими витратами, необхідними для провадження певного виду незалежної професійної діяльності.

Фізичні особи, які провадять незалежну професійну діяльність, подають податкову декларацію за результатами звітного року, передбачену для платників податку на доходи фізичних осіб.

Іноземці та особи без громадянства, які стали на облік в органах ДПС як самозайняті особи, є резидентами, і у річній податковій декларації поряд з доходами від провадження незалежної професійної діяльності мають зазначати інші доходи з джерел їх походження з України та іноземні доходи.

Фізичні особи, які провадять незалежну професійну діяльність, зобов'язані вести облік доходів і витрат від такої діяльності. Форма такого обліку та порядок його ведення визначаються Міністерством фінансів України.

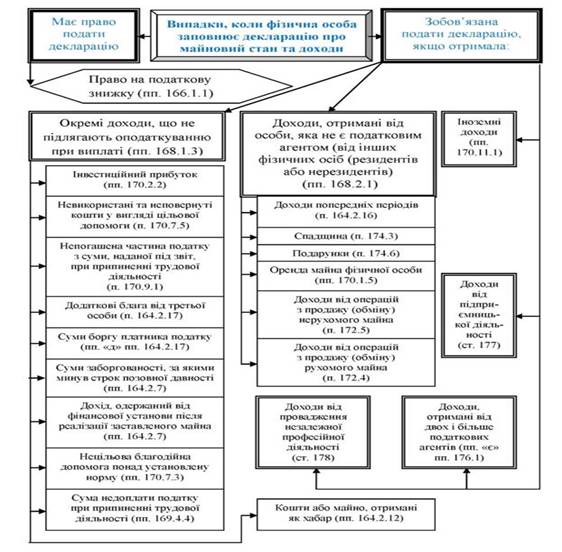

Остаточний розрахунок податку на доходи фізичних осіб за звітний податковий рік здійснюється платником самостійно згідно з даними, зазначеними в річній декларації про майновий стан і доходи (рис..7).

Рис. 7. Основні випадки подання декларації про майновий стан та доходи, передбачені Податковим кодексом України

Особою, відповідальною за нарахування, утримання та сплату до бюджету податку на доходи у вигляді заробітної плати, є роботодавець, який виплачує такі доходи на користь платника податку.

Особою, відповідальною за нарахування, утримання та сплату до бюджету податку з інших доходів, є:

а) податковий агент - для оподатковуваних доходів з джерела їх походження в Україні;

б) платник податку - для іноземних доходів та доходів, джерело виплати яких належить особам, звільненим від обов'язків нарахування, утримання або сплати податку до бюджету.

Платники податку зобов'язані:

- вести облік доходів і витрат в обсягах, необхідних для визначення суми загального річного оподатковуваного доходу, подавати декларацію;

- отримувати та зберігати протягом строку давності документи первинного обліку, в тому числі на підставі яких формується податкова знижка платника податку;

- на вимогу органу ДПС пред'являти документи і відомості, пов'язані з виникненням доходу або права на отримання податкової знижки, обчисленням і сплатою податку, та підтверджувати необхідними документами достовірність відомостей, зазначених у податковій декларації;

- подавати особам, які визначені відповідальними за утримання (нарахування) та сплату податку до бюджету, документи на підтвердження права платника податку на застосування податкових соціальних пільг;

- своєчасно сплачувати узгоджену суму податкових зобов'язань, а також суму штрафних (фінансових) санкцій, нарахованих органом ДПС, та пені, за винятком суми, що оскаржується в адміністративному або судовому порядку.

Особи, які мають статус податкових агентів, зобов'язані:

- своєчасно та повністю нараховувати, утримувати та сплачувати до бюджету податок на доходи, що виплачується на користь платника податку та оподатковується під час такої виплати за її рахунок;

- подавати у строки, встановлені для податкового кварталу, податковий розрахунок суми доходу, нарахованого (сплаченого) на користь платників податку, а також суми утриманого з них податку до податкового органу за місцем свого розташування. Такий розрахунок подається незалежно від того, виплачує чи ні доходи платникам податку зазначена особа протягом звітного періоду;

- подавати на вимогу платника податку відомості про суму виплаченого на його користь доходу, суму застосованих податкових соціальних пільг та суму утриманого податку;

- нести відповідальність в разі неподання або несвоєчасного подання податкового розрахунку.

Податок на доходи фізичних осіб сплачується до бюджету під час виплати оподатковуваного доходу єдиним платіжним документом. Банки приймають платіжні документи на виплату доходу за умови одночасного подання розрахункового документа на перерахування податку до бюджету.

Якщо дохід надається у негрошовій формі чи виплачується готівкою з каси податкового агента, податок сплачується до бюджету протягом банківського дня, що настає за днем такого нарахування.

Податок, утриманий з доходів резидентів та нерезидентів, зараховується до місцевих бюджетів. Суми податку на доходи, нараховані відокремленим підрозділом на користь фізичних осіб, перераховуються до місцевого бюджету за місцезнаходженням такого відокремленого підрозділу.

Платники податку - резиденти, які виїжджають за кордон на постійне місце проживання, зобов'язані подати до податкового органу податкову декларацію не пізніше 60 календарних днів, що передують виїзду. Орган ДПС протягом 30 календарних днів після надходження податкової декларації зобов'язаний перевірити визначене податкове зобов'язання, сплату належної суми податку і видати довідку про таку сплату та про відсутність податкових зобов'язань з цього податку, що подається до органів митного контролю під час перетину митного кордону і є підставою для проведення митних процедур.

Податкова декларація про майновий стан і доходи, отримані громадянами у попередньому році, подається до 1 травня року, наступного за звітним. Платник податку до 1 березня року, що настає за звітним періодом, має право звернутися з запитом до відповідного органу державної податкової служби з проханням надати роз'яснення щодо заповнення річної податкової декларації, а податковий орган зобов'язаний надати безоплатні послуги за таким зверненням.

Фізична особа зобов'язана самостійно до 1 серпня року, що настає за звітним, сплатити суму податкового зобов'язання, зазначену в поданій нею податковій декларації.

Дата добавления: 2016-04-14; просмотров: 854;