Все удержания из зарплаты, существующие на практике, можно условно разделить на три группы: обязательные, по инициативе работника, по инициативе работодателя.

При производстве удержаний следует учитывать ограничения размера удержаний из заработной платы, установленные ст. 138 ТК РФ:

- при каждой выплате заработной платы общий размер всех удержаний не может превышать 20%, а в случаях, особо предусмотренных законодательством, - 50% заработной платы, причитающейся к выплате работнику;

- при удержании из заработной платы по нескольким исполнительным документам за работником во всяком случае должно быть сохранено 50% заработка.

Данные ограничения не распространяются на удержания из заработной платы при отбывании исправительных работ, взыскании алиментов на несовершеннолетних детей, возмещении вреда, причиненного работодателем здоровью работника, возмещении вреда лицам, понесшим ущерб в связи со смертью кормильца, и возмещении ущерба, причиненного преступлением. Размер удержаний из заработной платы в этих случаях не может превышать 70%.

Не допускаются удержания из выплат, на которые в соответствии с федеральным законом не обращается взыскание.

| Удержания из заработной платы |

| Обязательные |

| По инициативе работодателя |

| По инициативе работника |

| Удержания по исполнительным документам (алименты, возмещение вреда и т.д.) |

| Излишне выплаченные суммы |

| Возмещение ущерба (прямой ущерб, допущенный брак) |

| Удержание неизрасходованных и своевременно не возвращенных сумм, полученных под отчет |

| Удержания за товары, проданные в кредит |

| Удержания сумм займов (ссуд) |

| Любые удержания по письменному заявлению работника |

| Возмещение неотработанного аванса |

| Погашение неизрасходованного и своевременно не возвращенного аванса |

| НДФЛ |

| За неотработанные дни отпуска |

Рис. Основные виды удержаний из заработной платы

Например. Коммерческому директору ООО «Торговый дом «Радуга»» установлен оклад в размере 30 000 руб., налоговых вычетов по НДФЛ он не имеет. По исполнительному листу с него удерживается 50% заработка. Согласно производственному календарю количество рабочих дней в январе 2015 г. составило 17 дней, в феврале и марте - по 20 дней. Директор отработал в январе 10 дней (на 7 дней оформлен отпуск без сохранения заработной платы), в феврале - 20 дней, в марте - 21 день (20 рабочих дней плюс работа в праздничный день 8 Марта).

В январе директору начислены:

30 000 руб. : 17 дн. x 10 = 17 647 руб. - заработная плата за январь;

17 647 руб. x 13% = 2294 руб. - НДФЛ;

(17 647 руб. - 2294 руб.) x 50% = 7676 руб. - алименты;

17 647 - 2294 - 7676 = 7677 руб. - заработная плата к выдаче.

В феврале директору начислены:

30 000 руб. - заработная плата за февраль;

30 000 руб. x 13% = 3900 руб. - НДФЛ;

(30 000 руб. - 3900 руб.) x 50% = 13 050 руб. - алименты;

30 000 - 3900 - 13 050 = 13 050 руб. - заработная плата к выдаче.

В марте директору начислены:

30 000 руб. : 20 дн. x 2 = 3000 руб. - заработок в праздничный день (согласно ст. 153 ТК РФ работа в выходной или нерабочий праздничный день оплачивается не менее чем в двойном размере);

30 000 руб. + 3000 руб. = 33 000 руб. - заработная плата за март;

33 000 руб. x 13% = 4290 руб. - НДФЛ;

(33 000 руб. - 4290 руб.) x 50% = 14 355 руб. - алименты;

33 000 - 4290 - 14 355 = 14 355 руб. - заработная плата к выдаче.

В бухгалтерском учете удержание сумм по исполнительным листам оформляется записью:

Дебет 70 «Расчеты с персоналом по оплате труда»

Кредит 76 «Расчеты с разными дебиторами и кредиторами» - на сумму удержанных алиментов;

Дебет 76 «Расчеты с разными дебиторами и кредиторами»

Кредит 51 «Расчетные счета» - на суммы удержанных алиментов, перечисленных получателю.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

При удержании НДФЛ из зарплаты работников - налоговых резидентов РФ применяется ставка 13%, а сумма облагаемых доходов может быть уменьшена на сумму налоговых вычетов в соответствии с п. 3 ст. 210 НК РФ.

Основным изменением в расчете НДФЛ с 01.01.2015 года стало повышение ставки НДФЛ по дивидендам согласно п. 1 и 4 ст. 224 НК РФ. С этого момента НДФЛ с дивидендов, выплачиваемых физическим лицам - налоговым резидентам РФ, надо удерживать по ставке 13 процентов. Даже если они выплачены за 2014 год (до 2015 года эта ставка была 9 процентов).

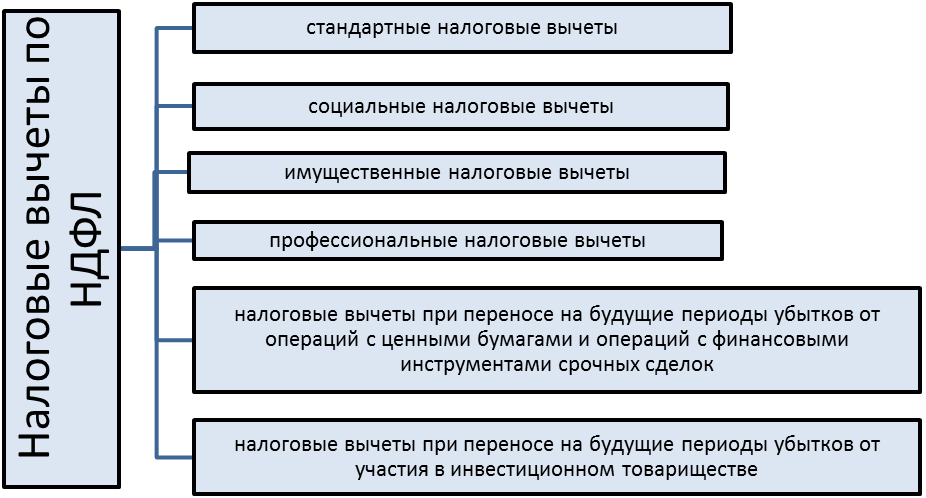

Действующим налоговым законодательством предусмотрены четыре налоговых вычета по НДФЛ (стандартные, социальные, имущественные и профессиональные), которые работник может получить у налогового агента в течение налогового периода.

Остальные вычеты предусмотренные ст. ст. 220.1 и 220.2 НК РФ, предоставляются налогоплательщику исключительно при подаче налоговой декларации в налоговые органы по окончании налогового периода.

Самый распространенный вид налоговых вычетов по НДФЛ - стандартные налоговые вычеты. Стандартный налоговый вычет, согласно ст. 218 НК РФ, предоставляется отдельным категориям физических лиц. Причем стандартные налоговые вычеты фактически поделены на две категории.

Рис. Виды налоговые вычетов по НДФЛ

Указанный вычет предоставляется на основании их письменных заявлений и документов, подтверждающих право на данный налоговый вычет. Предоставляет налоговый вычет один из работодателей - налоговых агентов, являющийся источником выплаты дохода, по выбору работника на основании его письменного заявления и документов, подтверждающих право на такой вычет.

| Стандартные налоговые вычеты |

| предоставляемые самому налогоплательщику |

| предоставляемые на ребенка (детей) налогоплательщика |

| 1400 руб. - на первого ребенка; |

| 1400 руб. - на второго ребенка; |

| 3000 руб. - на третьего и каждого последующего ребенка; |

| 3000 руб. - на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы. |

| 500 рублей |

| 3000 рублей |

Рис. Виды стандартных налоговых вычетов

Необходимо отметить, что в двойном размере вычет может предоставляться:

- единственному родителю (усыновителю, опекуну, попечителю) по его заявлению до тех пор, пока он не вступит в брак. Месяц, в котором состоится бракосочетание, будет последним месяцем предоставления вычета в двойном размере согласно абз. 13 пп. 4 п. 1 ст. 218 НК РФ.

- одному из родителей, если второй родитель напишет заявление об отказе от получения налогового вычета в соответствии с абз. 16 пп. 4 п. 1 ст. 218 НК РФ.

Удержание НДФЛ с сумм заработной платы, начисленной работнику, отражается проводкой:

Дебет 70 «Расчеты с персоналом по оплате труда» в

Кредит 68 «Расчеты по налогам и сборам».

Сумму НДФЛ исчисляют нарастающим итогом с начала налогового периода по итогам каждого месяца. НДФЛ исчисляется со всех доходов налогоплательщика, начисленных ему за данный период, в отношении которых применяется налоговая ставка 13%, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога. Это находит свое отражение в справке о доходах физического лица по форме 2-НДФЛ.

Перечисление в бюджет удержанной суммы НДФЛ отражается:

Дебет 68«Расчеты по налогам и сборам»

Кредит 51 «Расчетные счета».

Например: Региональному менеджеру по продажам ООО «ТД» А.Ю. Никифорову начислена заработная плата за март 2015 г. в размере 20 000 руб. Сумма дохода нарастающим итогом за период с января по февраль составила 40 000 руб. С начала года удержан НДФЛ в размере 4836 руб.

В январе и феврале А.Ю. Никифорову предоставлялся стандартный вычет на ребенка (1400 руб.). 19 марта А.Ю. Никифоров через кассу получил аванс в размере 10 000 руб. Заработная плата выплачена из кассы за счет средств, полученных 4 апреля в банке на выплату заработной платы. Работник является налоговым резидентом РФ. На его иждивении находится один несовершеннолетний ребенок.

Доход нарастающим итогом в марте составил:

60 000 руб. (40 000 руб. + 20 000 руб.)

Налоговая база с января по март составила

55 800 руб. (60 000 руб. - (1400 руб. x 3))

Сумма НДФЛ, подлежащая удержанию из дохода работника при выплате заработной платы, составила

2418 руб. ((55 800 руб. x 13%) - 4836 руб.)

Заработная плата, подлежащая выплате работнику, составила

7582 руб. (20 000 руб. - 2418 руб. - 10 000 руб.)

Последним днем марта в бухгалтерском учете ООО «ТД» отражены следующие операции.

Дебет 44 «Расходы на продажу»

Кредит 70 «Расчеты с персоналом по оплате труда» - 20 000 - На основе платежной ведомости работнику начислена заработная плата

Дебет 70 «Расчеты с персоналом по оплате труда»

Кредит 68 «Расчеты по налогам и сборам» - 2418- удержан НДФЛ из суммы заработной платы на основании налоговой карточки

В бухгалтерском учете в апреле отражены следующие операции.

Дебет 50«Касса»

Кредит 51 «Расчетные счета» - 200 000 - получены в кассу организации с расчетного счета денежные средства на выплату заработной платы за март

Дебет 70«Расчеты с персоналом по оплате труда»

Кредит 50 «Касса» – 7582 - выплачена заработная плата работнику через кассу

Дебет 68 «Расчеты по налогам и сборам»

Кредит 51«Расчетные счета» – 2418 - перечислен в бюджет НДФЛ.

Работодатель производит удержания из заработной платы работника как по требованию закона, так и по своей инициативе.

Удержания из заработной платы работника для погашения его задолженности перед работодателем производятся:

1. Для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок, а также сумм, излишне выплаченных работнику, в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда или простое (абз. 4 ч. 2 ст. 137 ТК РФ). В бухгалтерском учете такое удержание оформляется записью:

Дебет счета 70 «Расчеты с персоналом по оплате труда»

Кредит счетов 20 «Основное производство», 44 "Расходы на продажу" - сторно.

Счетная ошибка - ошибка, допущенная при проведении арифметических подсчетов.

Технические ошибки (например, ошибки при занесении данных в программу, использование в расчете неправильных данных), совершенные по вине работодателя, счетными не являются.

Следует иметь в виду, что в том случае, когда заработная плата излишне выплачена работнику в результате не счетной ошибки, а, например, смысловой или по причине недостаточной квалификации работника бухгалтерии, эти суммы НЕ могут быть взысканы с этого работника.

В этой ситуации взыскание, как правило, производится с работника, виновного в допущении такой ошибки. При этом в бухгалтерском учете отнесение излишне выплаченных сумм в состав недостач и их взыскание производятся в порядке, установленном для учета сумм ущерба, нанесенного организации.

2. Погашение неизрасходованного и своевременно не возвращенного аванса, выданного на служебную командировку или на перевод на другую работу в другую местность, на хозяйственные нужды, если работник не оспаривает основания и размер удержания.

В данном случае оформляется бухгалтерская проводка:

Дебет счета 70 «Расчеты с персоналом по оплате труда»

Кредит счета 71 «Расчеты с подотчетными лицами» - на сумму, ранее выданную под отчет и не погашенную в установленные сроки.

В перечисленных случаях администрация вправе сделать распоряжение об удержании не позднее одного месяца со дня окончания срока, установленного для возвращения аванса, погашения задолженности или со дня неправильно исчисленной выплаты.

3. Для возмещения неотработанного аванса, выданного работнику в счет заработной платы (абз. 2 ч. 2 ст. 137 ТК РФ);

4. Возмещение работодателю причиненного работником ущерба в рамках привлечения его к материальной ответственности в пределах среднего месячного заработка (ч. 1 ст. 238 ТК РФ).

Во всех вышеуказанных случаях удержание возможно при одновременном выполнении следующих условий (ч. 3 ст. 137, ч. 1, 2 ст. 248 ТК РФ):

1) не истек месячный срок, установленный для возвращения аванса, погашения задолженности или неправильно исчисленных выплат, со дня окончательного установления работодателем размера причиненного работником ущерба;

2) работник не оспаривает оснований и размеров удержания.

Если хотя бы одно из условий не выполнено, то взыскать с работника денежные средства можно только через суд;

5. При увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска.Удержания за эти дни НЕ производятся, если работник увольняется по следующим основаниям:

- ликвидация организации либо прекращение деятельности индивидуальным предпринимателем;

- сокращение численности или штата работников организации, индивидуального предпринимателя;

- смена собственника имущества организации (в отношении руководителя организации, его заместителей и главного бухгалтера);

- восстановление на работе работника, ранее выполнявшего эту работу, по решению государственной инспекции труда или суда;

- смерть работника либо работодателя - физического лица, а также признание судом работника либо работодателя - физического лица умершим или безвестно отсутствующим;

- наступление чрезвычайных обстоятельств, препятствующих продолжению трудовых отношений (военные действия, катастрофа, стихийное бедствие, крупная авария, эпидемия и другие чрезвычайные обстоятельства)

Удержание осуществляется при расчете с увольняемым работником.

Заработная плата, излишне выплаченная работнику (в том числе при неправильном применении трудового законодательства или иных нормативных правовых актов, содержащих нормы трудового права), НЕ может быть с него взыскана, за исключением случаев (ч. 4 ст. 137 ТК РФ):

1) счетной ошибки;

2) если органом по рассмотрению индивидуальных трудовых споров признана вина работника в невыполнении норм труда или простое;

3) если заработная плата была излишне выплачена работнику в связи с его неправомерными действиями, установленными судом.

В ряде случаев работодатель обязан произвести удержания из заработной платы работника:

1) удержание в качестве налогового агента налога на доходы физического лица (п. 1 ст. 226 НК РФ);

2) удержание алиментов с работника, обязанного их уплачивать на основании нотариально удостоверенного соглашения об уплате алиментов или на основании исполнительного листа (ст. 109 СК РФ);

3) удержание членских профсоюзных взносов с заработной платы работников, являющихся членами профсоюза (ст. 28 Закона от 12.01.1996 N 10-ФЗ);

4) удержание из заработной платы осужденных к исправительным работам (ч. 2 ст. 40 УИК РФ), принудительным работам (ч. 1 ст. 60.10 УИК РФ), лишению свободы (ст. 107 УИК РФ);

5) удержание на основании исполнительных документов (ч. 3 ст. 98 Закона от 02.10.2007 N 229-ФЗ), например, задолженности по кредитному договору.

Не допускаются удержания из выплат, на которые не обращается взыскание (ст. 101 Закона от 02.10.2007 N 229-ФЗ), в частности:

1) из ежемесячных денежных выплат и (или) ежегодных денежных выплат, начисляемых в соответствии с законодательством Российской Федерации отдельным категориям граждан (на компенсацию проезда, приобретение лекарств и другое);

2) компенсационных выплат в связи со служебной командировкой, с переводом, приемом или направлением на работу в другую местность;

3) компенсационных выплат в связи с изнашиванием инструмента, принадлежащего работнику;

4) денежных сумм, выплачиваемых организацией в связи с рождением ребенка, со смертью родных, с регистрацией брака и др.

При выплате заработной платы работодатель обязан извещать каждого работника о размерах и об основаниях произведенных удержаний в письменной форме (ч. 1 ст. 136 ТК РФ).

Суммы, удержанные из заработной платы по поручениям работников, в уплату страховых платежей по договорам добровольного страхования путем безналичных расчетов с органами страхования.

В бухгалтерском учете такие удержания отражаются проводками:

Дебет счета 70 «Расчеты с персоналом по оплате труда»

Кредит счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по имущественному и личному страхованию», - на сумму произведенных удержаний;

Дебет счета 76 «Расчеты с разными дебиторами и кредиторами»

Кредит счета 51«Расчетные счета» - на суммы страховых платежей, перечисленные со счета бюджета на счет органа страхования.

Удержание страховых платежей из заработной платы работников и перечисление их на счета органов страхования производятся на основании списков и поручений, переданных в бухгалтерию организации страховым агентом.

Членские профсоюзные взносы при безналичной системе расчетов с профсоюзными организациями. Удержание членских профсоюзных взносов производится при наличии письменных заявлений членов профсоюзов с просьбой о приеме от них членских профсоюзных взносов путем безналичного расчета.

В бухгалтерском учете удержание и перечисление членских взносов отражаются тем же порядком, что и страховые взносы. При этом к счету 76 «Расчеты с разными дебиторами и кредиторами» открывается дополнительный субсчет.

Суммы по исполнительным листам - алименты на содержание несовершеннолетних детей и по возмещению ущерба, нанесенного организации.

При удержании сумм по исполнительным листам оформляются записи:

Дебет счета 70 «Расчеты с персоналом по оплате труда»

Кредит счета 76 «Расчеты с разными дебиторами и кредиторами»- на сумму произведенных удержаний алиментов;

Дебет счета 76 «Расчеты с разными дебиторами и кредиторами»

Кредит счета 51 «Расчетные счета» - на суммы удержанных алиментов, перечисленных получателю (или кредит счета 50 «Касса» - при выплате алиментов из кассы организации);

Дебет счета 70 «Расчеты с персоналом по оплате труда»

Кредит счета 73 «Расчеты с персоналом по прочим операциям», субсчет «Расчеты по возмещению материального ущерба», - на сумму удержаний в погашение материального ущерба, нанесенного организации.

Дата добавления: 2016-04-11; просмотров: 1314;