Налоговый период. Ставки налога

Налоговый период установлен как квартал.

Налоговым Кодексом РФ установлено три налоговые ставки, в размере 0%, 10% и 18%.

По ставке 0% производится налогообложение:

– при реализации товаров (работ, услуг), вывезенных в таможенном режиме экспорта, и помещенных под таможенный режим свободной таможенной зоны (при условии их фактического вывоза за пределы таможенной территории Российской Федерации и представления в налоговые органы соответствующих документов);

– работ (услуг), непосредственно связанных с перевозкой товаров через таможенную территорию Российской Федерации в таможенном режиме транзита;

– услуг по перевозке пассажиров и багажа при условии, что пункт отправления или пункт назначения расположены за пределами территории Российской Федерации, при оформлении перевозок на основании единых международных перевозочных документов;

– работ (услуг), в области космической деятельности;

– драгоценных металлов налогоплательщиками, осуществляющими их добычу или производство из лома и отходов, содержащих драгоценные металлы;

– товаров (работ, услуг) для официального пользования иностранными дипломатическими и приравненными к ним представительствами или для личного пользования персонала этих представительств, включая проживающих вместе с ними членов их семей;

– припасов (топлива и горюче-смазочных материалов), вывезенных с территории РФ в таможенном режиме перемещения припасов в целях обеспечения нормальной эксплуатации воздушных и морских судов;

– выполняемых российскими перевозчиками на железнодорожном транспорте работ (услуг) по перевозке или транспортировке экспортируемых за пределы территории Российской Федерации товаров и вывозу с таможенной территории Российской Федерации продуктов переработки;

– построенных судов, подлежащих регистрации в Российском международном реестре судов.

При реализации товаров по ставке 0% в налоговые органы представляются следующие документы: контракт, выписка банка, подтверждающая поступление выручки от иностранного лица; грузовая таможенная декларация с отметками таможенного органа о вывозе товара; копии транспортных товаросопроводительных документов, подтверждающих вывоз товаров за пределы территории Российской Федерации.

По ставке 10% налогообложение производится при реализации:

1) продовольственных товаров (за исключением подакцизных и деликатесных) в том числе:

– скота и птицы в живом весе;

– мяса и мясопродуктов;

– молока и молокопродуктов;

– яиц и яйцепродуктов;

– масла растительного;

– маргарина;

– сахара, включая сахар-сырец;

– соли;

– хлеба и хлебобулочных изделий;

– крупы;

– муки;

– макаронных изделий;

– рыбы живой, морепродуктов и рыбопродуктов;

– овощей;

– продуктов детского и диабетического питания;

2) сельскохозяйственного сырья для производства продовольственных товаров и комбикормов, в том числе:

– зерна, комбикормов, кормовых смесей, зерновых отходов;

– маслосемян и продуктов их переработки (шротов, жмыхов);

3) товаров детского ассортимента по перечню, утвержденному Правительством Российской Федерации (одежды, обуви и проч.);

4) периодических печатных изданий, а также книжной продукции, связанной с образованием, наукой и культурой;

5) медицинских товаров отечественного и зарубежного производства, изделий медицинского назначения (по перечню Правительства РФ);

6) лекарственных средств зарубежного и отечественного производства (в т.ч. внутриаптечного изготовления).

По ставке 18% налогообложение производится при реализации всех остальных товаров, работ, услуг.

Перечисленные ставки налога применяются также и при ввозе товаров на таможенную территорию Российской Федерации.

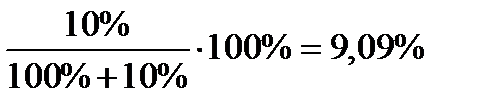

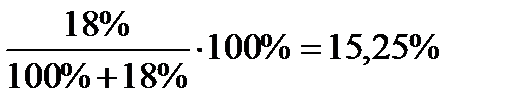

Применяются также и расчетные налоговые ставки 9,09% и 15,25% при реализации товаров (работ, услуг), приобретенных на стороне и учитываемых с налогом, а также с сумм авансов и предоплат. При этом ставка налога определяется как процентное отношение налоговой ставки к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки:

;

;

Организации, выпускающие и реализующие товары (работы, услуги) должны вести раздельный учет реализации товаров и сумм налога по ним в разрезе применяемых ставок. В противном случае сумма платежа рассчитывается по максимальной ставке.

Налог взимается в момент совершения каждой операции купли-продажи товаров (работ, услуг), включая уплату налога конечным потребителем в составе цены. Этим достигается сочетание обложения на всех стадиях производства и обращения с реальным участием каждого из звеньев в уплате налога.

Дата добавления: 2016-04-11; просмотров: 611;