Понятие денежных средств и кассовых операций

В действующем законодательстве и правоприменительной практике широко используются такие термины, как «деньги», «денежные средства».

В силу ст. 128 ГК РФ деньги (наряду с иными объектами) относятся к вещам. Однако под «вещами», Гражданский Кодекс понимает и имущественные права. Это означает, что законодатель поставил знак равенства между понятиями «деньги» и «денежные средства».

Существует множество точек зрения на природу денег. Ряд ученых предлагают различать понятия «деньги» и «денежные средства» - деньгами называются только наличные денежные суммы, в то время как средства на банковских счетах именуются денежными средствами.

В силу физических и экономических свойств деньги (наличные и безналичные) существуют как универсальное средство платежа. Будучи движимой вещью, деньги характеризуются такими свойствами, как заменимость и делимость. И здесь не имеет принципиального значения форма денег.

Денежные средства организаций находятся в кассе в виде наличных денег и денежных документов на счетах в банках, в выставленных аккредитивах и на открытых особых счетах, чековых книжках и т.д.

К кассовым операциям относятся хранение и транспортировка наличных денег, их прием и выдача организациям, индивидуальным предпринимателям и физическим лицам.

На самом деле спектр кассовых операций достаточно широк. Понятие «касса» обозначает и собственно помещение для хранения и выдачи денег, и бухгалтерские операции по их учету, и применение контрольно-кассовой техники. Кроме того, к числу кассовых операций относятся безналичные расчеты пластиковыми карточками, учет и хранение бланков строгой отчетности, а также иных документов, движение которых производится через кассу предприятия.

Однако для большинства организаций основным предназначением кассы является все-таки прием и выдача наличных денежных средств. И наиболее важно при этом правильно оформить документы. Ведь первичные документы по кассовым операциям - всегда объект пристального внимания контролирующих органов.

Порядок ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации определен Положением «О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской федерации» № 373-П от 12 октября 2011 г.

Для работы с наличными деньгами организация должна иметь кассу и соблюдать требования, установленные Порядком ведения кассовых операций.

Ответственность за сохранность ценностей, находящихся в кассе организации, несет кассир. С кассиром должен быть заключен договор о полной индивидуальной материальной ответственности. В небольших организациях функции кассира может выполнять главный бухгалтер.

В кассах предприятий могут храниться наличные деньги в пределах лимитов, устанавливаемых обслуживающими их учреждениями банков по согласованию с руководителями этих предприятий.

Лимит остатка наличных денег в кассе устанавливается учреждениями банков ежегодно всем предприятиям, независимо от организационно-правовой формы и сферы деятельности, имеющим кассу и осуществляющим налично-денежные расчеты.

Для определения лимита остатка наличных денег юридическое лицо, индивидуальный предприниматель учитывают объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги (вновь созданное юридическое лицо, индивидуальный предприниматель - ожидаемый объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги).

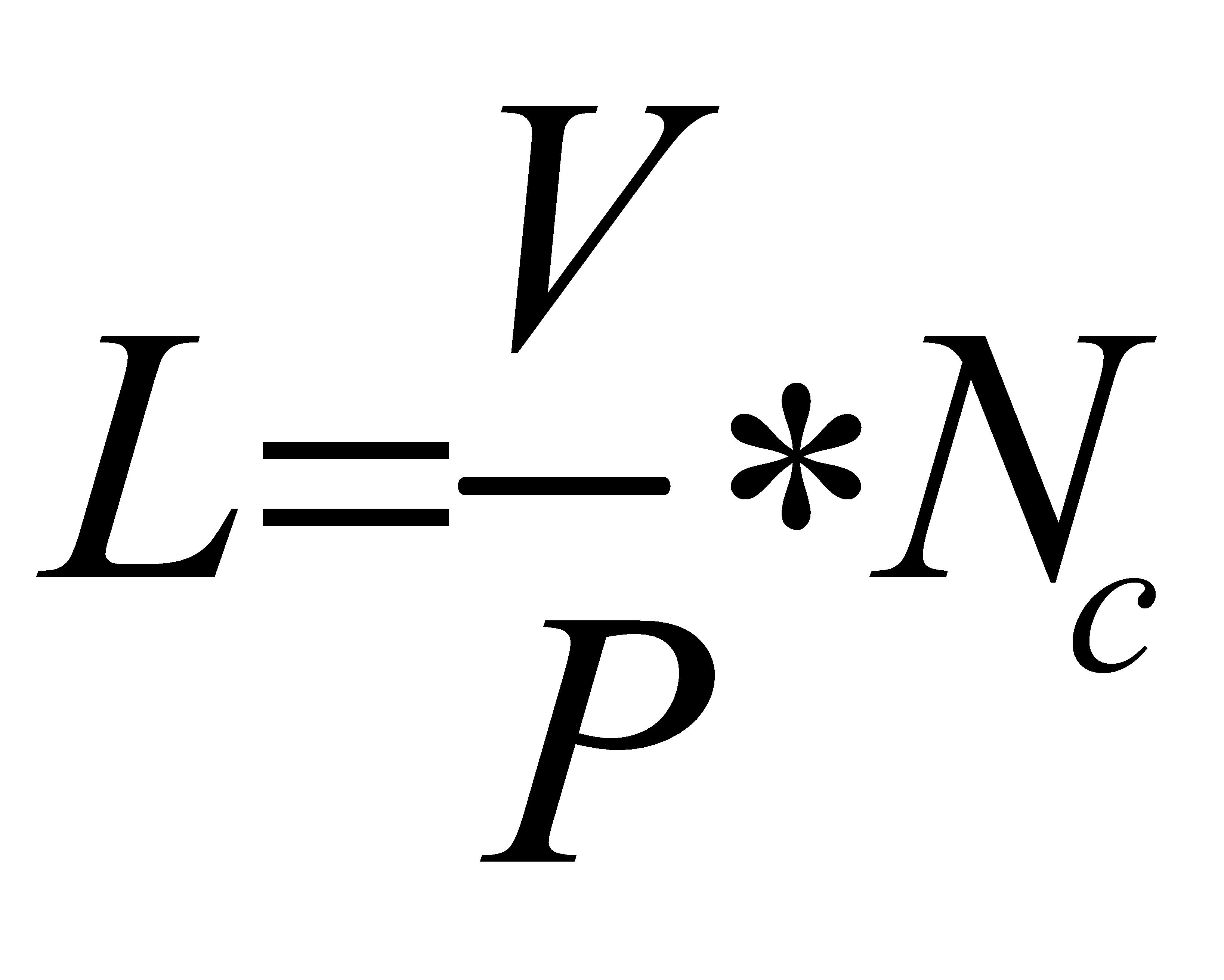

Лимит остатка наличных денег рассчитывается по формуле:

, (1)

, (1)

где: L - лимит остатка наличных денег в рублях;

V - объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги за расчетный период в рублях (юридическое лицо, в состав которого входят обособленные подразделения, определяет объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги с учетом наличных денег, принятых за проданные товары, выполненные работы, оказанные услуги обособленными подразделениями, за исключением случая, установленного в абзаце втором пункта 1.2 Положения № 373-П);

Р - расчетный период, определяемый юридическим лицом, индивидуальным предпринимателем, за который учитывается объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги, в рабочих днях (при его определении могут учитываться периоды пиковых объемов поступлений наличных денег, а также динамика объемов поступлений наличных денег за аналогичные периоды прошлых лет; расчетный период составляет не более 92 рабочих дней юридического лица, индивидуального предпринимателя);

- период времени между днями сдачи в банк юридическим лицом, индивидуальным предпринимателем наличных денег, поступивших за проданные товары, выполненные работы, оказанные услуги, в рабочих днях. Указанный период времени не должен превышать семи рабочих дней, а при расположении юридического лица, индивидуального предпринимателя в населенном пункте, в котором отсутствует банк, - четырнадцати рабочих дней. В случае действия непреодолимой силы

- период времени между днями сдачи в банк юридическим лицом, индивидуальным предпринимателем наличных денег, поступивших за проданные товары, выполненные работы, оказанные услуги, в рабочих днях. Указанный период времени не должен превышать семи рабочих дней, а при расположении юридического лица, индивидуального предпринимателя в населенном пункте, в котором отсутствует банк, - четырнадцати рабочих дней. В случае действия непреодолимой силы  определяется после прекращения действия непреодолимой силы.

определяется после прекращения действия непреодолимой силы.

Например, при сдаче наличных денег в банк один раз в три дня  равен трем рабочим дням. При определении

равен трем рабочим дням. При определении  могут учитываться местонахождение, организационная структура, специфика деятельности юридического лица, индивидуального предпринимателя (например, сезонность работы, режим рабочего времени).

могут учитываться местонахождение, организационная структура, специфика деятельности юридического лица, индивидуального предпринимателя (например, сезонность работы, режим рабочего времени).

При отсутствии поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги юридическое лицо, индивидуальный предприниматель учитывают объем выдач наличных денег (вновь созданное юридическое лицо, индивидуальный предприниматель - ожидаемый объем выдач наличных денег), за исключением сумм наличных денег, предназначенных для выплат заработной платы, стипендий и других выплат работникам.

Лимит остатка наличных денег рассчитывается по формуле:

, (2)

, (2)

где: L - лимит остатка наличных денег в рублях;

R - объем выдач наличных денег, за исключением сумм наличных денег, предназначенных для выплат заработной платы, стипендий и других выплат работникам, за расчетный период в рублях (юридическим лицом, в состав которого входят обособленные подразделения, при определении объема выдач наличных денег учитываются наличные деньги, хранящиеся в этих обособленных подразделениях, за исключением случая, установленного в абзаце втором пункта 1.2 Положения № 373-П);

Р - расчетный период, определяемый юридическим лицом, индивидуальным предпринимателем, за который учитывается объем выдач наличных денег в рабочих днях (при его определении могут учитываться периоды пиковых объемов выдач наличных денег, а также динамика объемов выдач наличных денег за аналогичные периоды прошлых лет; расчетный период составляет не более 92 рабочих дней юридического лица, индивидуального предпринимателя);

- период времени между днями получения по денежному чеку в банке юридическим лицом, индивидуальным предпринимателем наличных денег, за исключением сумм наличных денег, предназначенных для выплат заработной платы, стипендий и других выплат работникам, в рабочих днях. Указанный период времени не должен превышать семи рабочих дней, а при расположении юридического лица, индивидуального предпринимателя в населенном пункте, в котором отсутствует банк, - четырнадцати рабочих дней.

- период времени между днями получения по денежному чеку в банке юридическим лицом, индивидуальным предпринимателем наличных денег, за исключением сумм наличных денег, предназначенных для выплат заработной платы, стипендий и других выплат работникам, в рабочих днях. Указанный период времени не должен превышать семи рабочих дней, а при расположении юридического лица, индивидуального предпринимателя в населенном пункте, в котором отсутствует банк, - четырнадцати рабочих дней.

Для установления лимита остатка наличных денег в кассе предприятие представляет в учреждение банка, осуществляющее его расчетно-кассовое обслуживание, расчет по форме № 0408020 «Расчет на установление предприятию лимита остатка кассы и оформление разрешения на расходование наличных денег из выручки, поступающей в его кассу».

Расчет оформляют в 2 экземплярах, которые передают в банк. После того как лимит будет установлен, оба экземпляра расчета подписывает представитель обслуживающего банка. Один экземпляр расчета остается в банке; второй (с отметками банка) - возвращают организации. Все показатели в расчете указывают в «тысячах рублей».

Сотрудник банка должен заполнить раздел «Решение учреждения банка» и указать сумму установленного лимита, а также цели, на которые разрешено расходовать выручку.

Размер лимита банк определяет для каждой организации индивидуально.

Дата добавления: 2016-03-20; просмотров: 1787;