Вопрос 4. Безналичный денежный оборот, его организация и формы.

Безналичное обращение — это изменение остатков денежных средств на банковских счетах, которое происходит в результате исполнения банком распоряжений владельца счета в виде чеков, пластиковых карточек, платежных поручений, электронных средств платежа, других расчетных документов.

Безналичные расчеты проводятся на основании расчетных документов установленнойформы и с соблюдением соответствующего документооборота. В зависимости от вида расчетных документов, способа платежа и организации документооборота в банке, у плательщиков и получателей средств различают следующие основные формы безналичных расчетов: расчеты платежными поручениями, аккредитивную форму расчетов, расчеты чеками, расчеты платежными требованиями-поручениями.

Формы расчетов между плательщиком и получателем средств определяются договором (соглашением, отдельными договоренностями).

Выбор формы расчетов в основном определяется:

• характером хозяйственных связей между контрагентами;

• особенностью поставляемой продукции и условиями ее приемки;

• местонахождением сторон сделки;

• способом транспортировки грузов;

• финансовым положением юридических лиц.

Расчеты платежными поручениями. Это - самая распространенная в настоящее время в России форма безналичных расчетов. Платежное поручение представляет собой поручение предприятия обслуживающему банку о перечислении определенной суммы со своего счета (рис.). Эта форма расчетов имеет тенденцию более широко использоваться в условиях рыночной экономики.

Расчеты платежными поручениями используются для совершения широкого спектра платежей: с их помощью рассчитываются с поставщиками и подрядчиками в случае предоплаты, органами пенсионного и страхового фондов, с работниками при переводе заработной платы на их счета в другие банки, при налоговых и иных платежах, при уплате банку комиссионных и т. д.

Платежные поручения действительны в течение десяти дней со дня их выписки (день выписки при этом в расчет не берется) и принимаются от плательщика к исполнению только при наличии средств на счете, если иное (получение ссуды для совершения платежа) не оговорено между банком и владельцем счета.

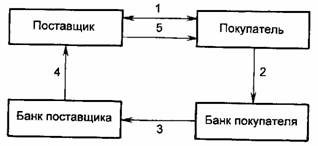

Рис. Расчеты платежными поручениями при последующей оплате товаров (услуг):

1 - поставка товара (оказание услуг);

2 - передача платежного поручения в банк и списание средств со счета покупателя;

3 - перевод средств в банк поставщика и зачисление средств на счет получателя.

4 - сообщение поставщику о зачислении средств на его банковский счет

По договоренности сторон платежи поручениями могут быть срочными, досрочными и отсроченными.

Срочный платеж совершается при авансовых платежах, т. е. до отгрузки товара (рис.);

после отгрузки товара, т. е. путем прямого акцепта товара (см. рис.); либо при частичных платежах при крупных сделках. Досрочный и отсроченный платежи возможны в рамках договорных отношении без ущерба для финансового положения сторон.

Рис. Расчеты платежными поручениями при предварительной оплате товаров (услуг):

1 - заключение договора о поставке товаров (оказании услуг) с предварительной оплатой;

2 -- передача платежного поручения в банк и списание средств со счета покупателя;

3 — перевод средств в банк поставщика и зачисление средств на счет получателя;

4 - сообщение поставщику о зачислении средств на его банковский счет;

5 - поставка товара (оказание услуг)

В целях гарантии платежа поставщик может внести в условия сделки акцепт платежного поручения. Поручение акцептуется банком путем депонирования (бронирования) суммы поручения на отдельном балансовом счете. На акцептованном поручении делается соответствующая отметка, подтверждающая депонирование средств для оплаты. Акцептованные платежные поручения принимаются к исполнению только в полной сумме. Получение с них сдачи наличными или обмен на наличные не допускается. Сфера расчетов платежными поручениями, акцептованными банком, в настоящее время ограничена оплатой почтовых, телефонных и телеграфных услуг, разовых операций по перевозке грузов и пассажиров. К недостаткам данной разновидности расчетов платежными поручениями относят значительное усложнение и удлинение документооборота и отвлечение средств из хозяйственного оборота клиента.

Аккредитивная форма расчетов. Сфера применения аккредитивной формы расчетов недостаточно широка, ее удельный вес в структуре форм безналичных расчетов относительно невелик, но стабилен как в условиях административно-командной экономики, так и рыночной. Сущность аккредитивной формы расчетов

состоит в том, что плательщик поручает обслуживающему его банку произвести за счет средств, предварительно депонированных на счете, либо под гарантию банка, оплату товарно-материальных ценностей по месту нахождения получателя средств на условиях, предусмотренных плательщиком в заявлении на открытие аккредитива.

Аккредитив представляет собой условное денежное обязательство банка, выдаваемое им по поручению клиента в пользу его контрагента по договору, по которому банк, открывший аккредитив (банк-эмитент), может произвести поставщику платеж или предоставить полномочия другому банку производить такие платежи при условии предоставления им документов, предусмотренных в аккредитиве, и при выполнении других условий аккредитива.

Если банк, выставивший аккредитив (банк-эмитент), по поручению плательщика (покупателя) переводит средства в другой банк -банк поставщика, то для осуществления платежа при выполнении всех условий, предусмотренных в аккредитиве, в банке поставщика открывается отдельный балансовый счет “Аккредитивы”.

Рис. Аккредитивная форма расчетов с предварительным депонированием средств:

1 - заключение договора о расчетах с использованием аккредитивной формы расчетов с предварительным депонированием средств на отдельном счете в банке;

2 - передача в банк заявления на открытие аккредитива, платежного поручения о депонировании средств, а затем списание средств со счета покупателя;

3 -перевод средств в банк поставщика и зачисление средств на счет "Аккредитивы";

4 - сообщение поставщику об открытии аккредитива;

5 - поставка товара (оказание услуг);

6 - расчетные документы, подтверждающие отгрузку товара (оказание услуг), в соответствии с условиями договора направляются в банк поставщика, и осуществляется списание средств со счета “Аккредитивы” и зачисление средств на счет поставщика;

7 - сообщение об использовании аккредитива направляется в банк покупателя;

8 - сообщение покупателю об использовании аккредитива

В соответствии с Положением о безналичных расчетах в нашей стране могут открываться следующие виды аккредитивов:

• покрытые (депонированные) или непокрытые (гарантированные);

• отзывные или безотзывные.

Покрытыми (депонированными) считаются аккредитивы, при открытии которых банк-эмитент перечисляет собственные средства плательщика или предоставляет ему кредит в распоряжение банка поставщика (исполняющий банк) на весь срок действия обязательств банка-эмитента (рис.).

При установлении между банками корреспондентских отношений непокрытый (гарантированный) аккредитив может открываться в исполняющем банке путем предоставления ему права списывать всю сумму аккредитива с ведущегося у него счета банка-эмитента (рис.).

Каждый аккредитив должен быть отзывным или безотзывным. При отсутствии такого определения аккредитив считается отзывным. Отзывной аккредитив может быть изменен или аннулирован банком-эмитентом без предварительного согласования с поставщиком (например, при несоблюдении условий, предусмотренных договором, досрочном отказе банка-эмитента гарантировать платежи по аккредитиву).

Рис. Аккредитивная форма расчетов с использованием банковской гарантии:

1 - заключение договора о расчетах с использованием аккредитивной формы расчетов с предоставлением банком покупателя гарантии платежа;

2 - передача в банк заявления на открытие аккредитива под гарантию банка и отражение открытия аккредитива по внебалансовому счету “Гарантии и поручительства банка";

3 — сообщение об открытии аккредитива и отражение открытия аккредитива по внебалансовому счету;

4 - сообщение поставщику об открытии аккредитива;

5 - поставка товара (оказание услуг);

6 - расчетные документы, подтверждающие отгрузку товара (оказание услуг), в соответствии с условиями договора направляются в банк поставщика и осуществляется зачисление средств на счет поставщика;

7 - дебетовое авизо направляется в банк покупателя, где производится списание средств со счета покупателя, при отсутствии средств на счете покупателя банк предоставляет плательщику кредит;

8 - сообщение покупателю о списании средств с его счета

Безотзывный аккредитив не может быть изменен или аннулирован без согласия поставщика, в пользу которого он был открыт. Поставщик может досрочно отказаться от использования аккредитива, если это предусмотрено условиями аккредитива.

В России аккредитив может быть предназначен для расчетов только с одним поставщиком и не может быть переадресован. Выплата с аккредитива наличными деньгами не допускается.

Срок действия и порядок расчетов по аккредитиву устанавливается в договоре между плательщиком и поставщиком.

Открытие банком-эмитентом гарантированных аккредитивов осуществляется по договоренности с покупателем и в соответствии с условиями корреспондентских отношений с другим банком. Выплаты по аккредитиву производятся в течение срока его действия, установленного в договоре сторон.

Расчеты чеками.При расчетах чеками владелец счета (чекодатель) дает письменное распоряжение банку, выдавшему расчетные чеки, уплатить определенную сумму денег, указанную в чеке, получателю средств (чекодержателю).

Чеки используются как физическими, так и юридическими лицами, выступают платежным средством и могут применяться при расчетах во всех случаях, предусмотренных законами Российской Федерации. Не допускаются расчеты чеками между физическими лицами.

Чек должен быть предъявлен к оплате в учреждение банка в течение десяти дней, не считая дня его выдачи.

Рис. Расчеты чеками:

1 - покупатель направляет в банк заявление на выдачу чековой книжки;

2 -банк выдает ему чековую книжку (или разовый чек);

3 - отгрузка товара или оказание услуг; За - оплата товара чеком;

4 - поставщик предъявляет чек в банк к оплате и последний списывает средства со счета покупателя и зачисляет их на счет поставщика

Приобретая товар или получая услуги, предприятие (через полномочного представителя) выписывает расчетный чек и передает его поставщику-получателю средств (рис. 6.5). Чеки, поступившие в платеж, как правило, должны сдаваться чекодержателем в банк на следующий день со дня выписки. После проверки правильности реквизитов чеков и соблюдения сроков их действия банк зачисляет сумму, указанную в чеке, на счет получателя денежных средств, списав ее со счета, на котором депонированы средства, или с расчетного или ссудного счетов (если книжка выдана под гарантию банка).

В мировой банковской практике в зависимости от того, кто указан получателем платежа, чеки делят на именные, ордерные, предъявительские. Платеж по именному чеку может быть совершен только в пользу лица, указанного в чеке, по ордерному - как в пользу лица, указанного в чеке, так и по его приказу (оформленному на обороте чека) другому лицу, по предъявительскому - в пользу любого лица, предъявившего чек в банк. Именные чеки передаче не подлежат. Предъявительские - могут передаваться другому лицу путем простого вручения, ордерные - путем оформления передаточной надписи (индоссамента).

Расчеты платежными требованиями-поручениями. Относительно новым для нашей экономики расчетным документом и, соответственно, новой формой безналичных расчетов являются расчеты платежными требованиями-поручениями.

Платежное требование-поручение представляет собой требование поставщика к покупателю оплатить на основании направленных в обслуживающий банк плательщика расчетных и отгрузочных документов стоимость поставленной по договору продукции, выполненных работ, оказанных услуг и поручение плательщика списать средства с его счета.

Платежные требования-поручения выписываются поставщиками и вместе с коммерческими документами отправляются в банк покупателя, который передает требование-поручение плательщику (рис.). Плательщик обязан представить в банк платежное требование-поручение в течение трех дней со дня поступления его в банк плательщика. Платежное требование-поручение принимается при наличии средств на счете плательщика.

Об отказе полностью или частично оплатить платежное требование-поручение плательщик уведомляет обслуживающий его банк в течение этих трех дней. Требования-поручения вместе с приложенными отгрузочными документами и извещениями об отказе в оплате возвращаются непосредственно поставщику. При согласии оплатить полностью или частично платежное требование-поручение плательщик оформляет его подписями лиц, упол-

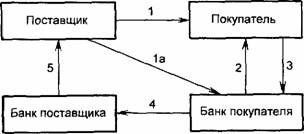

Рис. Расчеты платежными требованиями-поручениями:

1 - поставка товара (оказание услуг);

la - передача платежного требования-поручения в банк покупателя;

2 - расчетные документы передаются покупателю для акцепта;

3 — акцептованные расчетные документы возвращаются в банк, где производится списание средств со счета покупателя:

4 - перевод средств в банк поставщика и зачисление средств на счет поставщика;

5 - сообщение поставщику о зачислении средств на его банковский счетномоченных распоряжаться счетом и оттиском печати, а затем сдает их в обслуживающий банк.

Дата добавления: 2015-11-28; просмотров: 1929;