Финансово-экономические основы местного самоуправления

Для осуществления своих полномочий, органы местного самоуправления должны иметь материальные и финансовые средства. Их совокупность формирует основу местного самоуправления. Ее составляют муниципальная собственность, местные финансы, собственность муниципалитетов, а также имущество, служащее для удовлетворения местных потребностей (например, природные ресурсы, находящиеся в федеральной государственной собственности или государственной собственности субъектов Федерации, но используемые для удовлетворения потребностей муниципального образования), имущество, находящееся в государственной собственности, но переданное в управление органам местного самоуправления (например, служебные здания).

Главной составной частью финансово-экономической основы муниципального самоуправления является муниципальная собственность. Это публичная собственность населения территориального коллектива каждого отдельного муниципального образования. От имени населения управляют и распоряжаются этой собственностью (в том числе продают ее) те органы муниципального образования, которые имеют соответствующие полномочия (обычно представительный орган или глава администрации). До 1991 г. муниципальной собственности в России не было. Ее формирование началось после принятия Закона РСФСР 1991 г. о местном самоуправлении и постановления о разграничении собственности: федеральной, субъектов РФ и муниципальной. Из государственной собственности Федерации (из ведения министерств) в муниципальную собственность были переданы по особому списку определенные категории объектов, заложившие ее основу (жилой и нежилой фонд, ремонтно-строительные предприятия, обслуживающие жилой и нежилой фонд, объекты городского пассажирского транспорта, благоустройства и др.). Из государственной собственности субъектов РФ в муниципальную собственность также были переданы многие другие объекты (предприятия розничной торговли, питания, многие учреждения здравоохранения, образования и т.д.). Позже передавались и некоторые другие объекты.

В настоящее время муниципальная собственность формируется главным образом следующими способами: передачей отдельных объектов федеральной собственности и собственности субъектов Федерации в муниципальную; приобретение имущества на основе гражданско-правовых сделок (покупка, обмен, дарение); взимание налогов и иных обязательных платежей в местные бюджеты (образуемые таким образом средства становятся муниципальной собственностью); получение продукции и других доходов от муниципальных предприятий, учреждений в сфере услуг и т.д.

Порядок приобретения и отчуждения муниципальной собственности определяют муниципальные органы (в соответствии с законодательством субъектов Федерации). Они ведут реестр (учет) муниципальной собственности, вправе создавать, реорганизовывать и ликвидировать муниципальные предприятия и учреждения, передавать имущество некоммерческим объединениям в собственность или в управление (например, в аренду), осуществлять приватизацию муниципальной собственности (в том числе продажу на аукционах имущества и акций муниципальных предприятий). Муниципальные органы контролируют эффективность использования и сохранность муниципальной собственности.

В состав муниципальной собственности могут входить государственные и муниципальные ценные бумаги (акции, облигации, жилищные сертификаты и др.). Операции с ценными бумагами органы муниципального самоуправления производят только через уполномоченные банки или через муниципальную кредитную организацию. Доходы от этого обязательно зачисляются в местный бюджет.

Кроме муниципальной собственности в состав муниципального имущества входит имущество, находящееся в государственной собственности (Федерации и ее субъектов) и безвозмездно переданное в управление органам муниципального образования (например, служебные здания). Другая разновидность муниципального имущества – собственность Федерации или субъекта РФ, которая служит удовлетворению потребностей населения муниципального образования (при передаче имущества для выполнения некоторых функций государственных органов преследуются иные цели). Пользование таким имуществом может быть и почти всегда бывает возмездным, но при физическом использовании доли собственности эта доля становится собственностью муниципального образования. Чаще всего это имеет место при использовании определенных недр, лесов, растительного, животного мира и т.д.

Пример: на участке земли, принадлежащей субъекту Федерации, расположен песчаный карьер. Песок - собственность субъекта РФ, но муниципальное образование за плату вывозит его, для того чтобы посыпать тротуары во время гололеда. Таким образом муниципальные органы управления пользуются этой долей песка как собственностью.

Передача имущества возможна лишь после принятия субъектом РФ соответствующего закона о передаче полномочий. Затем органы муниципального образования готовят перечень объектов, необходимых им для выполнения переданных полномочий, согласовывают этот список с органом управления имуществом субъекта Федерации. Последний согласовывает этот перечень с органами муниципального образования и направляет в администрацию субъекта Федерации для издания правового акта о перечне объектов в безвозмездное пользование органам муниципального образования. После издания такого акта орган по управлению имуществом субъекта РФ заключает с органом муниципального образования договор о безвозмездной передаче на условиях пользования объектов по согласованному списку. За органом по управлению имуществом субъекта РФ сохраняется право контроля за тем, как это имущество используется органом муниципального образования.

В состав финансовой основы местного самоуправления входят денежные средства, другие платежные средства, ценные бумаги и т.д., находящиеся в распоряжении органов муниципального образования. Каждое муниципальное образование принимает свой местный (муниципальный) бюджет, состоящий из доходной и расходной частей. Наиболее весомой частью доходов являются налоговые доходы (в том числе отчисления от налогов субъектов РФ), а среди налоговых доходов - местные налоги и сборы. Они не могут быть установлены произвольно, а определяются Налоговым кодексом РФ.

Кроме того, в бюджет муниципального образования идут собственные неналоговые доходы: доходы от использования имущества, находящегося в муниципальной собственности, от сдачи имущества в аренду, от платных услуг, которые оказывают органы муниципального образования (например, за выдачу определенных документов – государственная пошлина). Определенную часть неналоговых поступлений в местный бюджет составляют штрафы, налагаемые в соответствии с КоАП РФ (за загрязнение окружающей среды, нарушение правил торговли и уличного движения и др.).

В России, как и в других странах, значительная часть расходов (в России - основная) покрывается за счет доходов государства и субъектов Федерации. Для чего закрепляется определенная доля отчислений в бюджеты муниципальных образований от федеральных и региональных регулирующих налогов от государственных (федеральных и субъектов РФ) налогов и сборов и сборов, передаваемые местным бюджетам Российской Федерацией и субъектом Российской Федерации. К таким налогам относятся налог на доходы физических лиц, единый налог на вмененный доход и единый сельскохозяйственный налог.

Размер отчислений устанавливается в процентах от тех средств, которые предназначены для федерального бюджета и бюджетов субъектов Федерации. Такое деление осуществляется на законодательной основе. Так размер части подоходного налога с физических лиц установлен в пределах не менее 50 процентов в среднем по субъекту Российской Федерации;

2) часть налога на прибыль организаций в пределах не менее 5 процентов в среднем по субъекту Российской Федерации;

3) часть налога на добавленную стоимость по товарам отечественного производства (за исключением драгоценных металлов и драгоценных камней, отпускаемых из Государственного фонда драгоценных металлов и драгоценных камней Российской Федерации) в пределах не менее 10 процентов в среднем по субъекту Российской Федерации;

4) часть акцизов на спирт, водку и ликеро-водочные изделия в пределах не менее 5 процентов в среднем по субъекту Российской Федерации;

5) часть акцизов на остальные виды подакцизных товаров (за исключением акцизов на минеральные виды сырья, бензин, автомобили, импортные подакцизные товары) в пределах не менее 10 процентов в среднем по субъекту Российской Федерации. [6]

Так в Красноярском крае существует следующая норма: отчисление от налога на прибыль организаций, зачисляемых в региональный бюджет – 20 %; налога на доходы физических лиц – 10 %.

Как показывает анализ[7] данных выложенных на сайте Минфина РФ, доходы от использования имущества, находящегося в муниципальной собственности, составляют основную долю (46,6%) неналоговых доходов муниципальных образований. В городских округах доля данного вида дохода в общей сумме неналоговых доходов составляет 46,3%, в муниципальных районах – 40,4%, в поселениях – 62,1 процента.

Одновременно с налоговыми и неналоговыми доходами основополагающей частью доходов местных бюджетов являются межбюджетные трансферты из бюджетов бюджетной системы Российской Федерации, которые предоставляются в форме дотаций, субсидий, субвенций и иных межбюджетных трансфертов.

Дотации – средства, которые предоставляются на безвозмездной (без процентов) и безвозвратной основе (их не нужно отдавать, это не займы, а «подарки»). Дотации выделяются обычно слабым в финансовом отношении муниципальным образованиям, когда их собственные доходы малы. Дотации могут расходоваться органами местного самоуправления по собственному усмотрению.

Субвенции выделяются муниципальным образованиям тоже на безвозмездной и безвозвратной основе из федерального бюджета или бюджета субъекта Федерации, но, в отличие от дотаций, для использования в конкретных целях и в установленный срок. В случае неиспользования в установленных целях и в срок эти средства подлежат возврату. Чаще они выделяются для развития инфраструктуры муниципального образования (например, для строительства небольшого моста или создания местной телефонной связи), для ликвидации стихийных бедствий и т.д.

Субсидии - средства, предоставляемые местным бюджетам сверху на условиях долевого финансирования целевых расходов (например, часть средств для строительства местной больницы).

Структура межбюджетных трансфертов местным бюджетам в 2011 г. выглядит следующим образом:

- субвенции – 40 %;

- субсидии – 29 %;

- дотации – 22 %;

- прочие трансферты – 9 %.

Наконец, неналоговые доходы бюджетов муниципального образования могут состоять из перечислений от добровольных взносов и пожертвований граждан, предприятий, учреждений (иногда на цели, для которых создается целевой фонд, например, для поддержки малолетних детей, мелкого предпринимательства); штрафов за загрязнение окружающей среды, порчу памятников истории и культуры, принадлежащих муниципальным образованиям. Словом, это дополнительные средства, которые не могли быть учтены при принятии бюджета.

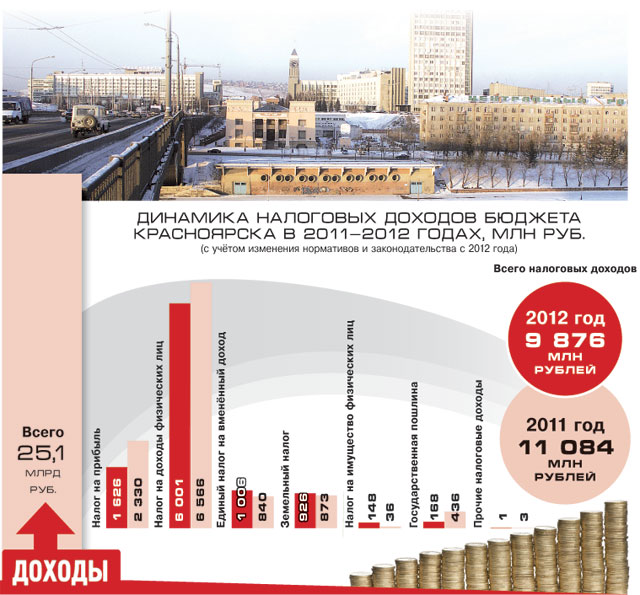

Пример налоговых доходов бюджета г. Красноярска представлен на рис.5.

Рисунок 5 – Динамика налоговых доходов бюджета г. Красноярска в 2011-2012 гг.

Во всех странах мира доходы органов местного самоуправления недостаточны для покрытия их расходов (в США эти доходы составляют около 65% всех расходов, в Канаде – 50, в Японии – 40% и т.д.). В России, по данным 2011 г. в общем объеме поступивших собственных доходов местных бюджетов налоговые и неналоговые доходы составляют 51,5% (1158,0 млрд. рублей), межбюджетные трансферты (без учета субвенций из фондов компенсаций) – 48,3% (1086,8 млрд. рублей).

Расходная часть бюджетов муниципальных образований определяется их представительными органами (сельским сходом муниципального образования) при составлении местных бюджетов. По законодательству к расходам местного бюджета относятся:

1) расходы, связанные с решением вопросов местного значения, установленные законодательством Российской Федерации и законодательством субъекта Российской Федерации;

2) расходы, связанные с осуществлением отдельных государственных полномочий, переданных органам местного самоуправления;

3) расходы, связанные с обслуживанием и погашением долга по муниципальным займам;

4) расходы, связанные с обслуживанием и погашением муниципального долга по ссудам;

5) ассигнования на страхование муниципальных служащих, объектов муниципальной собственности, а также гражданской ответственности и предпринимательского риска;

6) иные расходы, предусмотренные уставом муниципального образования.

Порядок исполнения расходной части местного бюджета устанавливается уставом муниципального образования или иным правовым актом органа местного самоуправления.

Расходы местных бюджетов идут на решение вопросов местного значения (строительство и ремонт необходимых объектов, местных дорог и т.д.), на инвестиции и расширение производства, для проведения местных выборов и референдумов, выплаты процентов и погашения долга по займам, капиталовложений в муниципальные и иные предприятия, страхования муниципальных объектов, муниципальных служащих, гражданской ответственности и предпринимательского риска, для выдачи дотаций малообеспеченным семьям и др.

Расходование целевых средств нередко происходит в форме муниципального заказа для выполнения определенных программ. Исполнитель (поставщик, подрядчик и др.) обычно выбирается по конкурсу. Заключается договор на выполнение работ, услуг. Расходование средств осуществляется тем органом местного самоуправления, который предусмотрен для этой цели уставом муниципального образования. Муниципальные органы имеют право контроля за ходом выполнения заказа.

Наряду с муниципальным заказом, носящим возмездный характер для его исполнителя, применяется социальный заказ. Это безвозмездное добровольное выполнение каких-то работ, услуг для местного самоуправления (обычно по благоустройству населенных пунктов, обслуживанию населения и др.).

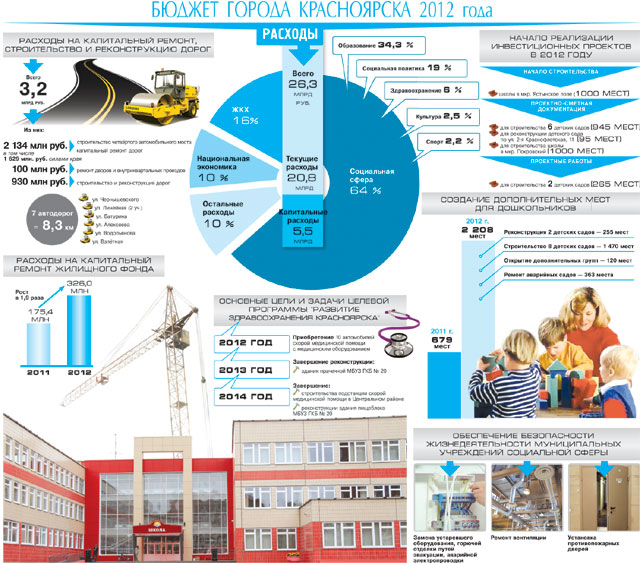

Пример основных направлений расходной части бюджета г. Красноярска на 2012 г. представлен на рис. 6.

Рисунок 6 – Основные направления расходов г. Красноярска в 2012 г.[8]

Из рисунка видно, что в соответствии с возложенными обязательствами на данное муниципальное образование основными статьями расходов являются социальная сфера (64 %) и жилищно-коммунальное хозяйство (16 %). Бюджет г. Красноярска в 2012 г. сводился с дефицитом в 1 млрд. руб.

Дата добавления: 2016-01-20; просмотров: 1192;