Лекция 5 Операции по образованию привлеченных средств.

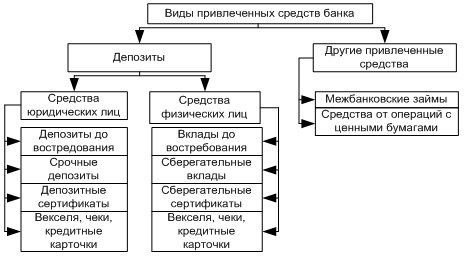

Привлеченные средства банка формируются главным образом за счет депозитных операций. Депозитными называются операции банков по привлечению на счета денежных средств физических и юридических лиц на определенные сроки либо до востребования. На долю депозитных операций обычно приходится 95 % всех пассивов.

Привлеченные средства делятся на управляемые ресурсы и текущие пассивы. Управляемые ресурсы включают в себя срочные депозиты и межбанковские кредиты. Управляемыми они называются потому, что банку точно известен срок, в течение которого он может пользоваться этими деньгами. Текущие пассивы включают в себя остатки средств на расчетных, текущих и корреспондентских счетах. Банку неизвестно, когда клиент потребует вернуть ему всю вложенную сумму или хотя бы часть средств, поэтому он не может распоряжаться текущими пассивами так же свободно, как управляемыми ресурсами. Рассмотрим все виды пассивов подробнее.

Депозитные операции – это операции, проводимые банком с целью привлечения денежных средств юридических и физических лиц на фиксированные сроки или до востребования. Доля депозитных операций является основной частью банковских пассивов.

Субъектами депозитных операций могут являться частные компании и фонды, государственные учреждения, предприятия и организации, банки и прочие кредитные учреждения, а также отдельные физические лица.

Объекты депозитных операций - денежные средства, которые вносятся вкладчиками в банковские учреждения и на определенное время оседающие на банковских счетах.

По условиям функционирования депозитные счета разнообразны, но при их классификации учитывается целевое назначение вкладов, их источники, степень доходности. По способу изъятия средств депозиты делят на срочные депозиты, депозиты «до востребования» вкладчиком и сберегательные вклады населения.

Денежные средства или ценные бумаги, которые передаются клиентами после заключения договора с банком в его полное распоряжение на фиксированный срок - это срочные депозиты. По срочным депозитам банки выплачивают проценты вкладчикам. Процентные ставки устанавливаются банком и зависят от выполнения вкладчиком условий по договору, срока и размера вклада. Определяющей является частота выплат процентов: чем они чаще, тем ниже процент выплат по депозиту. На уровень процентной ставки по таким вкладам влияет и срок их размещения: чем он длиннее, тем больше процентная ставка. Выплаты по срочным депозитам выше, чем по депозитным вкладам «до востребования».

Депозитные вклады до востребования – это средства, размещенные вкладчиками на всех текущих расчетных и бюджетных счетах в банке. Они предназначены для текущих расчетов. По депозиту до востребования банком открывается счет на имя вкладчика, с которого можно снять наличные деньги или выписать любой расчетно-платежный документ. Расходы по таким счетам выше, чем по срочным вкладам. Средства с этих депозитов могут сниматься в любое время. Вклады до востребования подразделяют на два вида: беспроцентные текущие счета и вклады, по которым клиенту выплачиваются проценты. По депозитам до востребования банки выплачивают либо невысокие проценты, либо не выплачивают их совсем, предоставляя своим клиентам различного вида льготы. Эти банковские ресурсы относительно дешевы вследствие их наименьшей стабильности. Для поддержания ликвидности банкам нужно иметь по таким депозитам высокий оперативный резерв. Оптимальный удельный вес депозитов до востребования в ресурсах банка должен быть 30-36%.

Сберегательные вклады – это денежные средства с процентной ставкой, которые могут изыматься по первому требованию клиента. Существуют два вида сберегательных депозитов: вклады, зачисленные на сберегательную книжку и счета с банковской выпиской о состоянии сберегательного депозита.

Дата добавления: 2015-12-29; просмотров: 1073;