Венчурное финансирование инновационной деятельности

Венчурное финансирование — это вложение финансовых ресурсов в рискованный проект или рискованное предприятие. Понятие «рискованный», или «рисковый», подразумевает, что инвестор и предприниматель, претендующий на получение денежных средств, входят во взаимоотношения с определенной Долей риска.

Венчурное финансирование характерно для малых и средних частных предприятий без предоставления ими какого-либо залога. Это существенно отличает такой способ финансирования от банковского кредитования.

Венчурное финансирование частного бизнеса зародилось в США в середине 50-х годов XX в.

Первый венчурный фонд, сформированный А. Роком в 1961 г., составлял 5 млн долл., из которых инвестировано было всего 3 млн. Но результаты работы фонда оказались ошеломляющими: Рок, израсходовав всего 3 млн, через непродолжительное время вернул инвесторам почти 90! Компания Cisco Systems — один из мировых лидеров производства телекоммуникационного оборудования. В 1987 г. Дон Валентин из Sequoia Capital приобрел за 2,5 млн долл. пакет акций Cisco. Через год стоимость его пакета составила 3 млрд.

В Европе венчурное финансирование появилось в конце 70-х годов XX в.

Первые шаги в направлении венчурного финансирования сделала Великобритания. Если в 1979 г. общий объем венчурных инвестиций в этой стране составлял всего 20 млн фунтов, то в 1987 г. он уже превышал 6 млрд. В настоящее время количество проинвести-рованных частных компаний в Европе уже около 200 000. В 20 странах Европы насчитывается более 500 венчурных фондов и компаний. Венчурное финансирование стало одним из двигателей экономики развитых стран, хотя объем его капиталовложений в общем инвестиционном потоке относительно невелик. Венчурные фонды и компании живут по формуле: высокий риск — высокие технологии — высокий уровень жизни.

До возникновения этого метода были известны несколько источников финансирования малого и среднего бизнеса: банковский кредит, средства крупных корпораций и частных состоятельных лиц. Начинающий предприниматель для привлечения необходимых денежных средств мог рассчитывать только на деньги, одолженные у родственников, друзей, знакомых, от продажи своего имущества, т.е. надеяться только на успех и собственные силы.

В настоящее время традиционными источниками формирования инвестиционных фондов на Западе являются средства частных инвесторов, инвестиционных институтов, пенсионных фондов, страховых компаний, различных правительственных агентств и международных организаций.

Основная задача венчурного финансирования заключается в том, чтобы способствовать росту инновационного предпринимательства путем предоставления определенной суммы денежных средств в обмен на долю в уставном капитале или определенного пакета акций.

Отличительные черты венчурного финансирования:

- вложение средств в акционерный или складочный капитал предприятия;

- высокий риск финансовых вложений;

- отсутствие ликвидности в течение долгосрочного периода;

- возврат по инвестициям осуществляется за счет продажи акций (доли в складочном капитале).

Венчурный капитал вкладывается в предприятия, чьи акции не обращаются в свободной продаже на фондовом рынке, а полностью распределены между акционерами — физическими или юридическими лицами. Инвестиции могут вкладываться в акционерный капитал закрытых или открытых акционерных обществ в обмен на долю или пакет акций, либо предоставляться в форме инвестиционного кредита на срок от 3 до 7 лет. Наиболее часто венчурное инвестирование осуществляется в смешанной форме, т.е. часть средств вносится в акционерный капитал, а другая предоставляется в форме инвестиционного кредита. В отличие от обычного венчурный инвестор не стремится приобрести контрольный пакет акций предприятия и получить полный над ним контроль. Приобретая пакет акций или долю, меньшую контрольного пакета, венчурный инвестор рассчитывает, что руководство предприятия использует эти средства для получения более быстрого инновационного результата. То есть инвестор не берет на себя никакого риска (инновационного, рыночного, управленческого, ценового и т.д.) кроме финансового. За все остальные риски отвечает руководство малого или среднего инновационного предприятия.

Если за период использования венчурного капитала предприятие добивается успеха (это означает, что ее стоимость в течение 5—7 лет увеличивается в несколько раз по сравнению с первоначальной), то риски обеих сторон считаются оправданными, после чего венчурный инвестор продает принадлежавший ему пакет акций по цене, в несколько раз выше первоначального вложения. При неблагополучном развитии малого инновационного предприятия венчурный капитал может быть потерян, либо вернуться без прибыли.

Таким образом, задача венчурного капитала — направлять институциональные и частные капиталы на финансирование новых предприятий, которые испытывают значительные трудности в получении финансирования от других поставщиков капитала.

Венчурные фонды в России стали создаваться в 1994 г. по инициативе Европейского банка реконструкции и развития (ЕБРД).

Зарубежные венчурные инвестиции в российскую экономику за 2004 г. составили, млн. долл.:

- в программное обеспечение — 17,8;

- в медицину и биотехнологии — 17,8;

- в телекоммуникации — 4;

- в электронику — 2,8;

- в Интернет — 0,8;

- в прочие виды деятельности — 1,6.

Региональный фонд венчурного капитала Северо-Запада и Запада России, управляемый компанией NORUM, — одно из подразделений Европейского банка реконструкции и развития. Объекты финансирования NORUM — частные или приватизированные компании, работающие в России и занятые в различных областях коммерческой деятельности. Особый интерес этот фонд ЕБРР проявляет к местному производству с перспективой выхода на экспортные рынки, а также к совместным предприятиям. Благодаря комбинации инвестиционного капитала, обширных деловых связей и профессиональной команды российских и иностранных специалистов, компания начиная с 1996 г. успешно помогает российским предприятиям в модернизации и освоении новых, прибыльных видов деятельности как в России, так и на зарубежных рынках. Инвестиционный капитал Регионального фонда венчурного капитала Северо-Запада и Запада России насчитывает 88 млн. долл., из которых 85 млн. предоставлены ЕБРР и 3 млн. — Консорциумом частных инвесторов NORUM. Возможный объем инвестиций в уставный капитал одного предприятия — от 1 до 8 млн. долл.

В 1995 г. была образована Российская ассоциация венчурного инвестирования (РАВИ) для содействия созданию и развитию венчурного капитала в России и для отстаивания интересов своих членов, главным образом действующих в стране фондов венчурного капитала. Кроме того, РАВИ поддерживает своих ассоциированных членов — консалтинговые компании, региональные технологические фонды.

Задачами РАВИ являются:

- представление членов РАВИ в органах власти и управления, в средствах массовой информации, в финансовых и промышленных кругах внутри страны и за рубежом;

- облегчение процесса инвестирования венчурного капитала в России посредством предоставления адекватной информации об участниках российского венчурного рынка;

- содействие формированию в России политического и предпринимательского климата, благоприятного для инвестиционной деятельности;

- способствование взаимодействию своих членов с промышленными и финансовыми кругами;

- организация обмена мнениями между членами РАВИ;

- организация обучения специалистов для компаний венчурного бизнеса.

Еще один пример регионального фонда — Уральский венчурный фонд, независимая организация, деятельность которой направлена на поддержку и развитие венчурного бизнеса и формирование рынка интеллектуальной собственности в Уральском регионе. В основе венчурного бизнеса лежит инвестирование средств в высокоэффективные инновационные проекты, основанные на изобретениях и ноу-хау.

В венчурном бизнесе принята следующая классификация компаний, претендующих на получение инвестиций:

«Сеянец» (Seed) — по сути, это только проект или бизнес-идея, которую необходимо профинансировать для проведения дополнительных исследований или создания пилотных образцов продукции перед выходом на рынок.

Стартовавшая компания (Start up) — недавно образованная компания, не имеющая длительной рыночной истории. Финансирование для таких компаний необходимо для проведения научно-исследовательских работ и начала продаж.

Начальная стадия (Early stage) — компании, имеющие готовую продукцию и находящиеся на самой начальной стадии ее коммерческой реализации.

Расширение (Expansion) — компании, которым требуются дополнительные вложения для финансирования своей деятельности. Инвестиции могут быть использованы ими для расширения объемов производства и сбыта, проведения дополнительных маркетинговых изысканий, увеличения уставного капитала или оборотных средств.

Вложение средств в инновационные компании привлекательно для инвесторов за рубежом по ряду причин, среди которых прежде всего максимальный прирост, который дает венчурный капитал (в течение последних 10 лет он обеспечивал среднегодовой доход в 15,7%, а самые лучшие фонды обеспечивают прирост капитала до 80%), а также значительные налоговые льготы лицам, инвестирующим в венчурные предприятия.

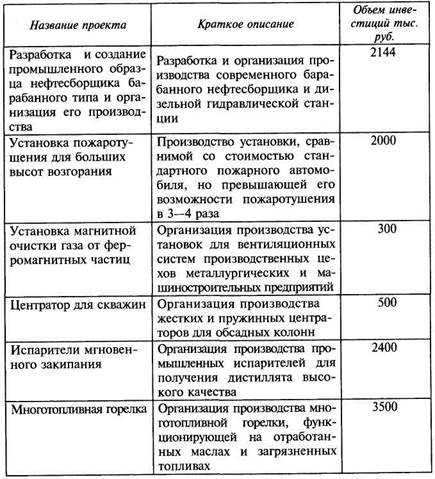

Таблица 8.3.

Портфель инновационных проектов Южно-Уральского венчурного инновационного фонда

Продолжение табл. 8.3

С учетом огромного потенциала венчурного рынка Россию можно обоснованно считать живой лабораторией по производству исключительно высоких ставок вознаграждения рисковых вложений.

Венчурные фонды созданы в ряде регионов страны, где финансируют проекты, имеющие определяющее значение для регионального развития. В табл. 8.3 представлен портфель инновационных проектов Южно-Уральского венчурного инновационного фонда «Инновации. Технологии. Развитие».

Дополнительным источником финансирования перспективных инновационных предприятий являются так называемые бизнес-ангелы. Это богатые люди, на условиях анонимности и участия в управлении вкладывающие деньги, заработанные в других секторах бизнеса, в перспективные проекты.

Понятие бизнес-ангелы появилось в США. Наиболее известным примером успешных действий «бизнес-ангелов» в мире являются инвестиции в компанию Apple. Вложив в нее 91 тыс. долл., инвестор получил 154 млн.

По мнению специалистов, участие «бизнес-ангелов» в финансировании инновационного предпринимательства уже на настоящий момент превышает размер средств венчурных фондов, но официальной статистики ввиду анонимности в этом направлении нет.

В 2006 г. в Российской Федерации было создано некоммерческое партнерство (НП) «Национальное содружество бизнес-ангелов». Оно объединяет инвесторов, осуществляющих инвестиции в инновационные компании ранних стадий развития, а также физических и юридических лиц, содействующих этому процессу (консалтинг, обучение, экспертиза и т.д.). Решение об учреждении Национального Содружества было принято 10 октября 2006 г. в ходе проведения VII Венчурной ярмарки по инициативе и при поддержке РАВИ и ТПП России.

Дата добавления: 2015-12-22; просмотров: 2883;