Рассмотрим условный пример.

Имеется 100 застрахованных объектов. Предположим, статистика показывает, что ежегодно 3 объекта подвергаются страховому случаю. Вероятность реализации риска в текущем году с любым из 100 объектов Р = 3/100 = 0,03 = 3%.

Это рассуждение рассмотрим по-другому. Если бы один застрахованный объект наблюдался 100 лет, то за это время он подвергся бы воздействию трех страховых случаев, т.е. вероятность Р = 3/100 = 0,03 = 3%.

Нетто-ставка предназначена для создания фонда выплат, поэтому страховая компания должна собрать столько страховых взносов (включающих нетто-ставку), сколько потом предстоит выплатить страхователям.

Пусть имеется 100 застрахованных каждый на 200 руб. (страховая сумма) объектов с вероятностью страхового случая = 3%. Тогда ежегодные страховые выплаты составили бы (сумма страхового фонда) = 0,03 * 100 * 200 = 600 руб. (здесь 200 руб. – страховая выплата за один объект). Тогда каждый страхователь должен внести в страховой фонд 600/100 = 6 руб.

Поскольку за единицу нетто-платежа принимается платеж со 100 руб. страховой суммы, то в данном случае нетто-ставка равна 3 руб. со 100 руб.

Эту же величину получим с учетом вероятности наступления страхового случая: 0.03 * 100 = 3 руб., где 100 руб. – единица страховой суммы.

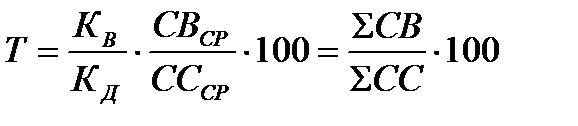

Однако на практике сумма выплачиваемого страхового возмещения отклоняется от страховой суммы. Дело в том, что средняя выплата на один договор может превышать среднюю страховую сумму, поэтому расчет тарифной ставки корректируется:

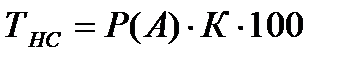

,

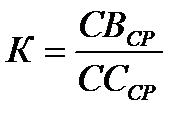

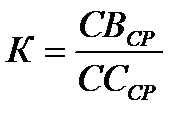

,  , (3.2)

, (3.2)

где СВСР, СССР – средние величины страховой выплаты и страховой суммы на один договор;

Р(А) – вероятность наступления страхового случая;

100 руб. – единица страховой суммы;

ТНС – тарифная нетто-ставка.

Формула (3.2) может быть использована при совершенствовании тарифных ставок по действующим видам страхования и при расчете ставок по вновь вводимым страховым услугам.

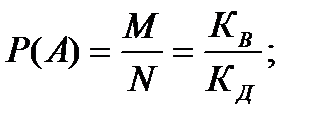

Представим формулу (2) в развернутом виде. Вспомним, что

где КВ – количество выплат за период (год);

КД – количество заключенных договоров в данном году.

Тогда

, (3.3)

, (3.3)

где ΣСВ – общая сумма страховых выплат;

ΣСС – общая страховая сумма застрахованных объектов.

Формула (3.3) представляет собой убыточность страховой суммы, т.е. соотношение между выплатами страхового возмещения и страховой суммой. Убыточность страховой суммы служит основой уточнения нетто-ставок по действующим видам страхования.

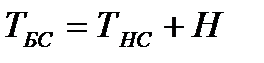

После расчета нетто-ставки устанавливают брутто-ставку путем прибавления к нетто-ставке нагрузки:

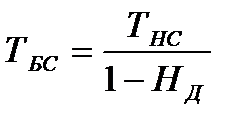

. (3.4)

. (3.4)

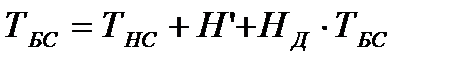

Расходы на ведение дела (на проведение страхования) рассчитываются на 100 руб. страховой суммы (аналогично нетто-ставке), остальные надбавки устанавливаются в процентах к брутто-ставке. Тогда формула (3.4) примет вид:

, (3.5)

, (3.5)

где Н’ – статьи нагрузки в рублях со 100 руб. страховой суммы;

НД – доля статей нагрузки в процентах к брутто-ставке.

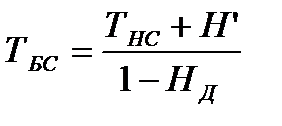

Преобразовав формулу (3.5), получим

. (3.6)

. (3.6)

Если все элементы нагрузки определены в процентах к брутто-ставке, то Н’ = 0. И тогда:

. (3.7)

. (3.7)

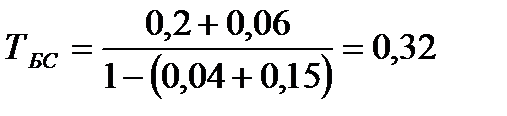

Пример. Тарифная нетто-ставка составляет 0,2 руб. со 100 руб. страховой суммы. Расходы на ведение дела 0,06 руб.; на проведение предупредительных мероприятий – 4% брутто-ставки; прибыль – 15% брутто-ставки. Требуется определить брутто-ставку.

руб. со 100 руб. страховой суммы.

руб. со 100 руб. страховой суммы.

Расходы на ведение страхового дела подразделяются на:

1) организационные – связаны с учреждением и обустройством страховой организации. Это инвестиционные расходы;

2) управленческие – расходы по управлению персоналом (заработная плата, делопроизводство) и по управлению имуществом;

3) аквизиционные – связаны с привлечением новых страхователей и заключением новых договоров страхования;

4) инкассационные – связаны с обслуживанием налично-денежного оборота поступающих страховых платежей. Это расходы на изготовление бланков квитанций, ведомостей, учетных книг и т.п.;

5) ликвидационные – затраты на ликвидацию ущерба, причиненного страховым случаем (заработная плата ликвидаторам, понятым, судебные издержки, почтово-телеграфные расходы, расходы по выплате страхового возмещения).

Дата добавления: 2015-12-16; просмотров: 1810;