Тема 4. Налог на добавленную стоимость

1. НДС как форма изъятия в бюджет части прироста стоимости продукции

2. Плательщики, объекты налогообложения

3. Ставки налога и сроки уплаты

4. Порядок исчисления

5. Порядок ведения бухгалтерского учёта по НДС

1. НДС – косвенный налог на товары и услуги, включаемый в их цену. Введён во Франции в 1854 году.

НДС- форма изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и обращения.

Стоимость Т= МЗ + ЗП + Прибыль,

где МЗ – материальные затраты,

ЗП- заработная плата.

Добавленная стоимость = ЗП + Прибыль

Этот налог применяется во многих странах, т.к удобен и с ним связано меньше экономических преступлений. Существует несколько методов исчисления налога, но наиболее рациональным является зачётный метод.

Рассмотрим пример:

Стоимость реализованной продукции 100000 руб. В её составе материальные затраты 60 т.руб.Рассчитать сумму НДС, если ставка НДС 20%

НДС=(100000-60000)*0,2=8000 руб.

Однако, если применять такой порядок результат будет неточным из-за соответствия периодов реализации готовой продукции и отнесения на издержки материальных затрат, а также методов их учёта, что не позволяет чётко определить размер добавленной стоимости в конкретном отчётном периоде поэтому используем зачётный метод:

1.Находим НДС от реализованной продукции

100000*0,2=20000руб.

2.Находим НДС, уплаченный поставщикам за поставку ресурсов

60000*0,2=12000руб.

3.НДС в бюджет=20000-12000=8000 руб.

2) Плательщики НДС

1.Организации

2.ИП

3. Лица, перемещающие товары через границу РФ.

Всех налогоплательщиков можно разделить:

- налогоплательщики внутреннего НДС, т.е. НДС, уплачиваемого при реализации продукции на территории РФ;

- налогоплательщики «ввозного НДС» т.е. НДС,уплачиваемого на таможне при ввозе товаров в РФ.

| Налогоплательщики | Уплачивающие внутренний НДС | Уплачивающие ввозной НДС |

| Организации и предприятия с общей системой налогообложения | + | + |

| Организации и предприятия со специальнымирежимами налогооблож.(УСН,ЕНВД,ЕСХН) | - | + |

| Предприниматели, освобождённые от уплаты НДС | - | + |

От обязанностей налогоплательщика по НДС могут быть освобождены организации и ИП, если в течение 3х последовательных календарных месяцев суммарная выручка от реализации товаров без учёта НДС не превышает в совокупности 2 млн.рублей (ст. 145).

О намерении не платить НДС необходимо уведомить налоговую инспекцию по месту учёта не позднее месяца, с которого начали использовать освобождение от уплаты НДС

Объекты налогообложения (ст. 146):

-реализация товаров и передача имущественных прав на территории РФ (в том числе авансовые платежи, бартерные сделки, безвозмездная передача),

-передача на территории РФ товаров для собственных нужд на непроизводственные цели внутри предприятия,

- выполнение строительно-монтажных работ для собственных нужд,

- ввоза на территорию РФ.

Операции, которые не признаются объектами НДС:

1)операции, которые не признаются реализацией:

-передача основных средств в НМА и иного имущества некоммерческим организациям на осуществление основной уставной деятельности (органы государственной власти) и др.;

2)передача на безвозмездной основе жилых фондов, санаториев, клубов органами государственной власти и местного самоуправления;

3)операции по реализации земельных участков;

4)реализация лома цветных и чёрных металлов;

5)услуги городского транспорта (кроме такси);

6)услуги медицинских учреждений, почты, ритуальных услуг и др.

Налоговая база – стоимостная характеристика объекта налогообложения.

Общие правила определения налоговой базы:

1.Если ставка НДС одна, то и налоговая база общая.

2.Если ставки НДС разные, то и налоговые базы разные.

3.Выручка от реализации, поступившая на счёт содержит стоимость реализованной продукции с НДС, следовательно, стоимость реализованной продукции является базовой.

4.Стоимость продукции должна счисляться в рублях.

Метод определения налоговой базы – дата, на которую налоговая база признаётся сформированной для того, чтобы исчислить НДС.

По общему правилу налоговая база определяется как наиболее ранняя из 2х дат:

- на день отгрузки товаров

- на день оплаты, частичной оплаты в счёт предстоящих поставок товаров

3.Ставки НДС (ст. 164 НК РФ)

- ставка 0% - товары на экспорт(кроме нефти и газа)

- ставка 10% - продовольственные товары, некоторые товары для детей

- 18% на все остальные товары

- расчётные ставки, применяемые при реализации товаров по тарифам и ценам, включающим НДС

Ставка 18% - 18/100+18=15,25

Ставка 10% - 10/100+10=9,9%

Освобождение от уплаты налога применяется в 2х формах:

-отсутствие ставки (ст. 149)

- нулевая ставка

Разница между ними состоит в том, что при нулевой ставке последний продавец имеет право на компенсацию налога, содержащегося в стоимости покупок т.е не включаемые в готовую продукцию, в результате товар становится более конкурентоспособным.

При отсутствии ставки такого права нет, следовательно, налог перекладывается на конечного потребителя.

Уплата налога производится ежемесячно равными долями в течении 3х месяцев, следующих за налоговым периодом(кварталом) не позднее 20 числа следующего месяца.

4.Сумма НДС исчисляется по формуле:

= налоговая база*ставка

= налоговая база*ставка

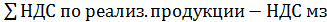

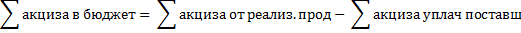

От суммы НДС по реализованной продукции следует отличать сумму НДС, подлежащую перечислению в бюджет. В соответствии с налоговым кодексом при внесении НДС в бюджет возмещается сумма НДС за приобретённые материальные ресурсы, если стоимость этих материальных ресурсов может быть снижена на издержки производства сама сумма НДС по мат.ресурсам на издержки не относится. При этом приобретённые МЗ должны быть оприходованы, приняты к учёту и иметь правильно оформленные счета-фактуры поставщика и первичные документы, т.о. сумма НДС, подлежащая уплате в бюджет может быть рассчитана по формуле:

НДС в бюджет =

Все предприятия в установленные сроки должны представить в налоговые органы декларацию по НДС не позднее 20 числа следующего месяца. Декларацию можно предоставить в бумажном или электронном в виде в зависимости от ССЧ работников предприятия(<1000 человек в бумажном виде)

Налогоплательщики обязаны вести книгу учёта продаж и покупок, журнал регистрации полученных и выставленных счётов - фактур.

5. Для отображения в бухгалтерском учёте хозяйственных операций, связанных с НДС используются 2 счёта:

Сч 19 «НДС по приобретённым ценностям»

Сч 68 «Расчёты с бюджетом»

По дебету счёта 19 отражается сумма НДС по поступившим товароматериальным ценностям в корреспонденции с кредитом сч. 60,76,71

Дт19 Кт60,71,76

По кредиту сч. 19 отражается сумма НДС по ТМЦ, возмещаемая из бюджета в корреспонденции со счётом 68

Дт68 Кт19

Сумма НДС по реализованной продукции в составе выручки от реализации:

Дт сч 90 Кт сч 68

Тема 5. Акцизы

1. Определение акциза, подакцизной продукции. Плательщики налога.

2. Объекты налогообложения, определение налоговой базы.

3. Порядок расчета акциза, сроки и порядок уплаты.

1. Акцизы – разновидность косвенного налога, включённого в цену товара и оплачиваемого покупателем.

Акцизом облагается не все товары, перечень их определяется ст. 181 НК РФ(ч.2)

1.Спирт этиловый, за исключением спирта коньячного

2.Cпиртосодержащая продукция(доля спиртного 9%)

3.Алкогольная продукция (доля >1,5%)

4.Пиво

5.Табачная продукция

6.Автомобили,мотоциклы

7.Бензин

8.Дизельное топливо

9.Моторное масло

10.Прямогонный бензин

Плательщики:

- организации

- ИП

- лица, признаваемые налогоплательщиками в связи с перемещением товаров через границу РФ.

Для производства подакцизных товаров требуется специальное разрешение – лицензия.

2.Объекты налогообложения

- реализация подакцизной продукции собственного производства

- реализация алкогольной продукции, приобретённой у производителей данной продукции

- передача подакцизных товаров, произведённых из давальческого сырья собственнику

- передача в структуре организации подакцизных товаров для дальнейшего производства не подакцизных товаров

- передача произведённых подакцизных товаров для собственных нужд

- ввоз подакцизных товаров на таможенную территорию РФ

- передача организаций подакцизных товаров своему участнику при её выходе из организации (получение прямогонного бензина организацией имеющей свидетельство на переработку этого бензина)

Операции, не подлежащие налогообложению:

1. Передача подакцизной продукции в структуре организации подразделениям, не являющимся самостоятельными налогоплательщиками для производства и реализации другому такому же подразделению

2. Реализация подакцизных товаров собственного производства, помещаемых под таможенный режим экспорта

Определение налоговой базы

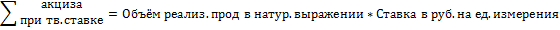

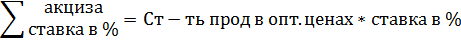

НБ при реализации произведённых подакцизных товаров в зависимости от установленных налоговых ставок определяется как:

- Объём реализованной продукции в натуральном выражении(при твёрдой ставке)

- Стоимость реализованной продукции в ценах (ст.40) без акциза и НДС(если установлены адвалорные ставки)

- Стоимость передаваемых подакцизных товаров исчисленных исходя из средних цен реализации, действовавших в прошлом периоде или исходя из рыночных цен без акцизов, НДС(если установлены адвалорные ставки)

Налоговый период – 1 месяц, налоговые ставки ст. 193

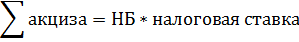

3. Порядок расчёта:

1) По предприятиям производящим и реализующим свои подакцизные товары:

Общая сумма налога = Сумма, полученная в результате сложения сумм налогов, исчисляемых для каждого вида подакцизных товаров облагаемых налогом по разным ставкам.

Расчёт по акцизам с бюджетом осуществляется по сч. 68 субсчёте «Расчёты с бюджетом по акцизам»

Дт 90 Кт 68 – начисление акциза по реализ.продукции

Дт 68 К 51 перечисление налога в бюджет

2) По предприятиям, производящим подакцизные товары, но не реализующих их, а расходующим на производство не подакцизной продукции. Облагаемый оборот рассчитывается исходя из полной себестоимости этой подакцизной продукции(спирт на производство парфюмерии: сумма акциза списывается на себестоимость не подакцизной продукции).

Дт 20 Кт 68 начисление акциза

Дт 68 Кт51 перечисление налога в бюджет

3) Если организация приобретает подакцизные товары и использует их на производство подакцизной продукции(спирт для вино - водочных изделий), то закупленная продукция списывается на производство подакцизной продукции с акцизом

Дт 19 Кт 60

4. Так же определяется сумма акциза для организаций ,занимающейся реализацией подакцизной продукции.

Сроки и порядок уплаты (ст. 204)

Уплата налога при реализации подакцизных товаров производится, исходя из фактической реализации за истёкший срок не позднее 25 числа следующего месяца.

Налогоплательщики обязаны представлять в налоговые органы по месту регистрации налоговую декларацию за налоговый период(месяц) не позднее 25 числа.

Дата добавления: 2015-12-08; просмотров: 772;