Ефективність фіскальної і монетарної політики на основі моделі IS– LM

Під ефективністю фіскальної і монетарної політики зазвичай розуміють їхню здатність справляти стимулювальний вплив на економіку, передусім спричиняти збільшення доходу (реального ВВП). Це означає, що мова має йти про ефективність стимулювальної фіскальної та монетарної політики. В різних ситуаціях на товарному та грошовому ринках їхня здатність позитивно впливати на дохід є неоднаковою. Отже, неоднаковою є і їхня ефективність.

Стимулювальна фіскальна політика є ефективною, якщо приріст автономних витрат, викликаний урядовими заходами, перевищує ефект витіснення приватних інвестицій. На прикладі збільшення державних закупівель це можна записати так: DG > DI. За таких умов приріст доходу, викликаний збільшенням державних закупівель, перевищує зменшення доходу, викликане зростанням процентної ставки та ефектом витіснення. Стимулювальна монетарна політика є ефективною, коли вона, збільшуючи пропозицію грошей і зменшуючи процентну ставку, здатна викликати приріст інвестицій і доходу. Якщо ці умови відсутні, фіскальна і монетарна політика неефективні.

Дотримання умов, за яких фіскальна і монетарна політика є ефективними, залежить від двох чинників: h — чутливості попиту на гроші до змін рівня процентної ставки та b — чутливості інвестицій до змін рівня процентної ставки. Оскільки обидва показники чутливості визначають нахил кривих IS і LM, то це означає, що в графічній інтерпретації ефективність фіскальної і монетарної політики залежить від нахилу кривих моделі

IS – LM.

Фіскальна політика. Щоб зрозуміти, як показники чутливості впливають на ефективність фіскальної політики, слід попередньо розглянути її передатний механізм. Його можна подати за таким схематичним алгоритмом:

Як видно з наведеного алгоритму, приріст державних закупівель викликає зростання доходу, що збільшує попит на гроші. Оскільки пропозиція грошей при цьому не змінюється, то для врівноваження грошового ринку процентна ставка має зрости. Але її зростання спричинює певний ефект витіснення, тобто скорочення інвестицій, що адекватно зменшує той приріст доходу, який мав би місце за незмінної процентної ставки.

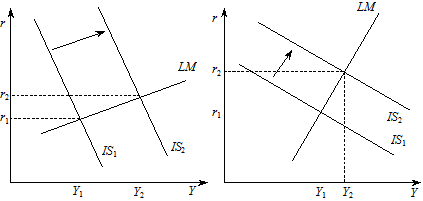

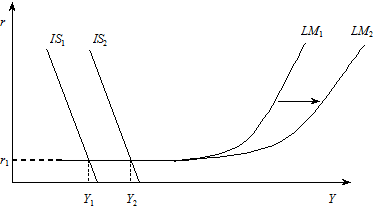

Із наведеного алгоритму випливає, що ефективна фіскальнаполітика може забезпечуватися за умови виникнення незначного ефекту витіснення інвестицій. Графічну інтерпретацію ефективної фіскальної політики наведено на рис. 14.6а.

Незначний ефект витіснення забезпечується тоді, коли попит на гроші є високочутливим до змін рівня процентної ставки, тобто коли h є великою величиною. За цих умов згідно з рівнянням r = (k × Y – Ms / P) / h нерівновага на ринку грошей, викликана зростанням доходу, усувається за рахунок незначного зростання процентної ставки. Тому незначним буде і негативний тиск процентної ставки на канал «інвестиції—дохід», внаслідок чого дохід зросте з несуттєвим ефектом витіснення. Графічно такій ситуації на рис. 14.6а відповідає полога крива LM.

Рис. 14.6. Ефективність фіскальної

політики

Незначний ефект витіснення інвестицій може забезпечуватися і в такій ситуації, коли інвестиції малочутливі до зростання процентної ставки, тобто коли b є малою величиною. За цих умов згідно з рівнянням  навіть велике зростання процентної ставки, викликане фіскальною експансією, не здатне спричиняти великий ефект витіснення і суттєво загальмувати зростання доходу. Графічно такій ситуації на рис. 14.6а відповідає крута крива IS.

навіть велике зростання процентної ставки, викликане фіскальною експансією, не здатне спричиняти великий ефект витіснення і суттєво загальмувати зростання доходу. Графічно такій ситуації на рис. 14.6а відповідає крута крива IS.

У протилежних ситуаціях на грошовому і товарному ринках фіскальна політика є малоефективною якщо: 1) попит на гроші малочутливий до змін процентної ставки. В цій ситуації h є невеликою величиною, а крива LM стає крутою; 2) інвестиції

високочутливі до змін процентної ставки. В такій ситуації показник b є великим, а крива IS стає пологою. Графічну інтерпретацію малоефективної фіскальної політики наведено на

рис. 14.6б.

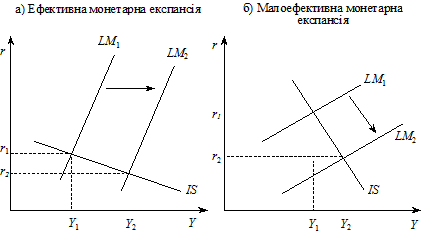

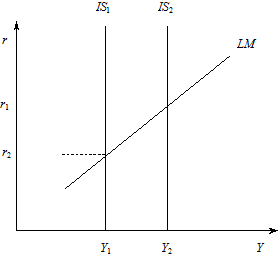

Монетарна політика. Як відомо, першою ланкою передатного механізму стимулювальної монетарної політики є збільшення пропозиції грошей. Наслідком цього заходу є зниження процентної ставки. Щоб монетарна експансія була ефективною, потрібні дві умови: 1) процентна ставка має знизитися суттєво, що може суттєво вплинути на інвестиції і у підсумку — на дохід; 2) процентна ставка повинна володіти здатністю суттєво впливати на інвестиції, що зумовлює суттєву зміну доходу. Графічну інтерпретацію ефективної монетарної політики наведено на рис. 14.7а.

Рис. 14.7. Ефективність монетарної політики

Суттєве зниження процентної ставки і, як наслідок, значне збільшення інвестицій забезпечується тоді, коли попит на гроші є малочутливим до змін процентної ставки, тобто коли h є малою величиною. Це випливає з рівняння (14.7), в якому вираз 1/h × MS/P пов’язує грошову пропозицію з процентною ставкою. Якщо h є малою величиною, то навіть незначне збільшення пропозиції грошей викличе суттєве зниження процентної ставки до рівноважного рівня. За інших незмінних умов це справляє суттєвий вплив на інвестиції — у бік їх зростання. Графічно такій ситуації на рис. 14.7а відповідає крута крива LM.

Суттєвий вплив процентної ставки на інвестиції забезпечується тоді, коли інвестиції є високочутливими до зниження процентної ставки, тобто коли b є значною величиною. За цих умов навіть невелике зниження процентної ставки, викликане монетарною експансією, здатне спричиняти суттєве збільшення інвестицій і зростання доходу. Це випливає з рівняння (14.4). Графічно (рис. 14.7а)такій ситуації відповідає похила крива IS.

У протилежних ситуаціях на грошовому і товарному ринках монетарна політика є малоефективною якщо: 1) попит на гроші є високочутливим до змін процентної ставки. В цій ситуації h є великою величиною, а крива LM має вигляд похилої лінії; 2) інвестиції малочутливі до змін процентної ставки. В такій ситуації b є малою величиною, а крива IS стає крутою. Графічну інтерпретацію малоефективної політики наведено на рис. 14.7б.

Порівнюючи фіскальну і монетарну політику, можна зробити висновок, що умови, які забезпечують високу ефективність одній політиці, роблять іншу політику малоефективною. Так, якщо h — велике, а b — мале, то фіскальна політика є достатньо ефективною, оскільки за цих умов ефект витіснення незначний. Монетарна політика, навпаки, є малоефективною, оскільки вплив процентної ставки на зростання інвестицій є слабким. Якщо h — мале, а b — велике, то монетарна політика є достатньо ефективною, оскільки за таких умов процентна ставка здатна суттєво впливати на зростання інвестицій. Фіскальна політика, навпаки, стає малоефективною, оскільки ефект витіснення є суттєвим.

Розглянуті вище ситуації відповідають нормальним умовам, згідно з якими крива IS має від’ємний нахил, а крива LM — додатний. Поряд із цим в макроекономічній теорії припускається можливість виникнення трьох крайніх випадків.

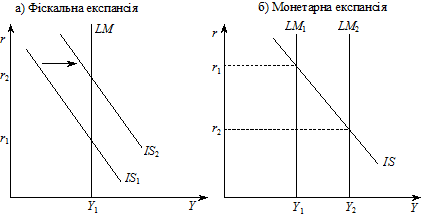

Перший випадок — попит на гроші зовсім нечутливий до змін процентної ставки, тобто h = 0. У цьому разі крива LM — вертикальна (рис. 14.8).

Рис. 14.8. Фіскальна і монетарна експансія у випадку, коли h = 0

Як видно з рис. 14.8а, переміщення кривої IS вправо в положення IS2 викликає лише зростання процентної ставки від r1 до r2 і зовсім не впливає на дохід. Це пояснюється тим, що збільшення урядових видатків дорівнює ефекту витіснення, тобто скороченню інвестицій. Звідси випливає висновок, що у випадку, коли h = 0, а крива LM — вертикальна, фіскальна експансія стає неефективною. На противагу цьому монетарна експансія є ефективною, оскільки в разі збільшення пропозиції грошей крива LM зміститься вправо, що викличе зниження процентної ставки і зростання інвестицій (рис. 14.8б).

Випадок, коли крива LM вертикальна, часто називають грубою формою монетаризму. Спираючись на цей окремий випадок, деякі прихильники монетаристської теорії роблять узагальнюючий висновок про те, що фіскальна експансія нейтралізується ефектом витіснення і тому є неефективною взагалі.

Другий випадок — попит на гроші нескінченно чутливий до рівня процентної ставки, тобто h прямує до нескінченності. За цих умов крива LM стає горизонтальною (рис. 14.9).

У цьому випадку процентна ставка знаходиться на такому низькому рівні, за якого гроші практично втрачають альтернативну вартість. Тому за збільшення пропозиції грошей економічні суб’єкти не виявляють бажання вкладати гроші в альтернативні активи (акції, облігації тощо), а віддають перевагу ліквідності, тобто зберіганню свого багатства у формі готівкових грошей. Таку ситуацію називають пасткою ліквідності.

Рис. 14.9. Фіскальна і монетарна політика

у випадку, коли h ® ¥

На рис. 14.9 показано криву LM з двома відрізками: один із додатним нахилом, що відповідає нормальним умовам, інший — горизонтальна лінія, що відповідає пастці ліквідності. Незважаючи на переміщення кривої LM вправо від положення LM1 до положення LM2, точка її перетину з кривою IS не змінює місце свого розташування, оскільки знаходиться на горизонтальному відрізку кривої LM. Отже, коли виникає пастка ліквідності, монетарна експансія є неефективною, оскільки вона не здатна вплинути ні на процентну ставку, ні на дохід. Натомість фіскальна експансія справляє великий вплив на дохід. Про це свідчить переміщення кривої IS від положення IS1 у положення IS2, що збільшує дохід від Y1 до Y2 за незмінної процентної ставки.

Третій випадок — попит на інвестиції нечутливий до процентної ставки, тобто b = 0, внаслідок чого крива IS має вигляд вертикальної лінії (рис. 14.10). Це може мати місце в умовах, коли економічна кон’юнктура сприймається потенційними інвесторами як безперспективна.

Така ситуація називається інвестиційною пасткою. У разі її виникнення зростання процентної ставки не може зменшити інвестиційний попит. Тому фіскальна експансія є максимально ефективною, оскільки відсутній ефект витіснення, незважаючи на зростання процентної ставки, тобто ΔІ = –b × Δr = 0. З цієї самої причини монетарна експансія є неефективною, оскільки втрачає здатність впливати на інвестиції, а отже і на

дохід.

Рис. 14.10. Фіскальна і монетарна політика

у випадку, коли b = 0

Наведені крайні випадки є теоретичним припущенням. Практика не має доказів того, що вони будь-коли мали місце. Але таке припущення є корисним, оскільки окреслює умови, в межах яких доцільно застосовувати фіскальну і монетарну політику.

1. Крива IS будується за допомогою синтезу «кейнсіанського хреста» і графіка інвестиційного попиту. Оскільки заплановані інвестиції залежать від процентної ставки, а дохід — від інвестицій, то це означає, що процентна ставка опосередковано впливає на дохід. Вища процентна ставка зменшує заплановані інвестиції, а це відповідно зменшує дохід. І навпаки. Отже, між процентною ставкою і доходом існує обернена залежність. Таку залежність підсумовує крива IS. Вона має від’ємний нахил і охоплює всі точки, в яких за даної процентної ставки забезпечується рівновага на товарному ринку, тобто коли реальний ВВП дорівнює сукупному попиту.

2. Нахил кривої IS визначається співвідношенням між зміною доходу і зміною процентної ставки (ΔY / Δr). Це співвідношення залежить від рівня чутливості інвестицій до процентної ставки (b) і величини мультиплікатора (me), згідно з яким зміна інвестицій змінює дохід. Якщо інвестиції дуже чутливі до процентної ставки, тобто b є великою, то крива IS, як і крива інвестицій, тяжітиме до горизонтальної лінії. Якщо b є малою, то крива IS і крива інвестицій матимуть крутий нахил, тобто тяжітимуть до вертикальної лінії. Залежність крутизни нахилу кривої IS від величини мультиплікатора є іншою. Чим більший me, тим крутішою є крива автономних витрат і пологішою крива IS, оскільки чим вона пологіша, тим більше змінюється дохід за даної процентної ставки. Якщо me зменшується, то крива запланованих витрат стає пологішою, а крива IS — крутішою, оскільки чим крутішою вона є, тим менше змінюється дохід за даної процентної ставки.

3. Крива LM будується на залежності грошового ринку від товарного ринку. Як відомо, процентна ставка, що формується на грошовому ринку, залежить від попиту на гроші, який є функцією від доходу, що формується на товарному ринку. Звідси випливає, що дохід впливає на процентну ставку. Зростання доходу збільшує попит на гроші, що підвищує процентну ставку. І навпаки. Отже, між доходом і процентною ставкою існує пряма залежність. Таку залежність підсумовує крива LM. Вона має додатний нахил і охоплює всі точки, в яких за даного доходу забезпечується рівновага на грошовому ринку, тобто попит на гроші дорівнює пропозиції грошей.

4. Нахил кривої LM визначається співвідношенням між зміною процентної ставки і зміною доходу (Dr / DY). Це співвідношення залежить від чутливості попиту на гроші до змін величини доходу (k) і від чутливості попиту на гроші до змін рівня процентної ставки (h). Показник чутливості k справляє прямий вплив на крутизну нахилу кривої LM. Чим вищий k, тим більший попит на гроші і вища процентна ставка за даної величини доходу, тим більшим є співвідношення (Dr / DY) і тим крутішою є крива LM. Протилежний вплив на крутизну нахилу кривої LM справляє показник чутливості h. Чим вищий h, тим менший попит на гроші і нижча процентна ставка за даної величини доходу, тим меншим є співвідношення (Dr / DY) і тим пологішою є крива LM. Чутливість попиту на гроші до змін рівня процентної ставки коливається в значних межах. Якщо h наближується до нуля, то крива LM є майже вертикальною, а якщо h дуже велика, то крива LM є майже горизонтальною.

5. Крива IS і крива LM відображують умови, за яких забезпечується рівновага окремо на товарному і на грошовому ринках. Але якщо ці криві подати на одному графіку, то отримаємо модель IS – LM, яка дає можливість визначити умови, що забезпечують рівновагу на товарному і грошовому ринках одночасно. Згідно з моделлю IS – LM у точці, де перетинаються обидві криві, фактичні сукупні витрати дорівнюють запланованим сукупним витратам, а попит на гроші дорівнює пропозиції грошей.

6. Модель IS – LM використовується для обґрунтування стабілізаційної політики. З цією метою до базових змінних (r, Y) додаються змінні, що є інструментами фіскальної політики (G T), та пропозиція грошей, яка є інструментом монетарної політики. Якщо застосовується фіскальна експансія, то це збільшує дохід і процентну ставку, а крива IS зміщується вправо. Якщо застосовується монетарна експансія, то це зменшує процентну ставку і збільшує дохід, а крива LM зміщується вправо. Модель IS – LM пояснює не лише автономний, а й спільний вплив фіскальної і монетарної політики. Взаємодія між фіскальною і монетарною політикою може бути різною. Показовим є застосування фіскальної експансії з двома можливими варіантами реакції центрального банку. Перший варіант — центральний банк не вносить будь-яких змін у монетарну політику, внаслідок чого відбувається збільшення доходу з певним ефектом витіснення. Другий варіант — центральний банк застосовує акомодаційну монетарну політику, внаслідок чого дохід збільшується без ефекту витіснення.

7. Ефективність фіскальної і монетарної політики залежить від двох чинників: 1) чутливості попиту на гроші до змін рівня процентної ставки; 2) чутливості інвестицій до змін рівня процентної ставки. Оскільки показники чутливості (h і b)визначають нахил кривих IS і LM, то це означає, що ефективність фіскальної і монетарної політики залежить від нахилу кривих IS і LM. Фіскальна політика є ефективною, коли крива IS крута, а крива LM — полога. Монетарна політика є ефективною, коли крива IS полога, а крива LM — крута. Крім нормальних випадків, коли крива IS має від’ємний нахил, а крива LM — додатний, у макроекономічній теорії припускається можливість виникнення трьох крайніх випадків: коли крива LM вертикальна; коли крива LM горизонтальна; коли крива IS вертикальна.

[1] Модель IS – LM набула поширення після опублікування праці А. Хансена (1949). Тому цю модель називають моделлю Хікса – Хансена.

Дата добавления: 2015-11-04; просмотров: 1514;