Лекція 4. Фінансові інвестиції

План:

1. Необхідність, мета та форми фінансових інвестицій

2. Характеристика цінних паперів як об'єктів фінансового інвестування

3. Оцінка інвестиційних якостей цінних паперів

4. Формування портфеля цінних паперів та методи управління ним

5. Ринок цінних паперів та його структура

6. Учасники ринку цінних паперів

1. Необхідність, мета та форми фінансових інвестицій

Відповідно до чинного законодавства України інвестиційна діяльність може здійснюватись у формі фінансових інвестицій.

Фінансові інвестиції- це вкладання коштів та придбання різноманітних фінансових активів або фінансових інструментів. Серед них найвагомішу роль відіграють цінні папери, зокрема, акції та облігації, цільові банківські вклади, паї тощо.

За однією з класифікацій усі фінансові інвестиції поділяються на дві групи: поточні та довгострокові.

Поточні фінансові інвестиції- це інвестиції, які легко реалізуються та призначаються для утримання протягом строку, що не перевищує одного року. При цьому визначальним є намір інвестора щодо їх подальшого використання та його спроможність дотримуватись первинних намірів.

Довгострокові фінансовіінвестиції- це інвестиції, які не можуть бути класифіковані як поточні. Як правило, це інвестиції зі строком утримання понад один рік, а також: усі інвестиції, які не можуть бути вільно реалізовані у будь-який момент.

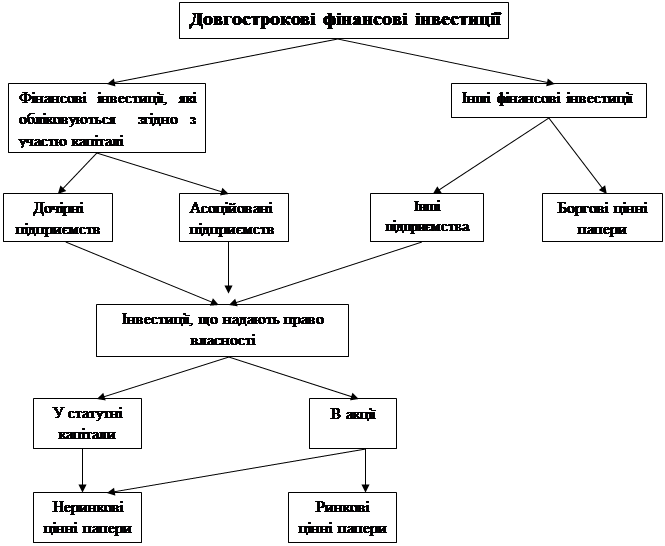

У складі довгострокових виділяють фінансові інвестиції, які обліковуються згідно з участю у капіталі, та інші фінансові інвестиції. Їх класифікація згідно П(С)БО 12 «Фінансові інвестиції» наведена на рис.1.

Фінансові інвестиції, які обліковуються методом участі в капіталі,поділяються на:

ü фінансові інвестиції в дочірні підприємства;

ü фінансові інвестиції в асоційовані підприємства;

ü фінансові інвестиції в спільну діяльність зі створенням юридичної особи (спільні підприємства).

Підприємство є дочірнім,якщо інвестор володіє 50% його акцій і контролює діяльність об'єкта інвестування, тобто - це підприємство, яке перебуває під контролем материнського (холдингового) підприємства.

Асоційоване підприємство- це підприємство, в якому інвестору належить блокувальний (понад 25%) пакет акцій (голосів) і яке не є дочірним або спільним підприємством інвестора.

Інші фінансові інвестиціїподіляються на такі види:

Ø фінансові інвестиції у боргові цінні папери (облігації);

Ø інші фінансові інвестиції ніж ті, що обліковуються згідно з участю у капіталі.

Рис. 1. Класифікація довгострокових фінансових інвестицій за головними елементами

Фінансові інвестиції переважно здійснюються в таких трьох основних формах:

1)Обкладення в статутні капіталипідприємств або придбання акцій акціонерних товариств. При цьому розрізняють такі типи фінансових вкладеньу формування статутного капіталу:

v інвестиції в діючі підприємства з метою отримання прибутку;

v інвестиції, спрямовані на поглинання або злиття компаній, що пов'язано з випуском нових цінних паперів;

v венчурні інвестиції, спрямовані на створення нових підприємств або нового бізнесу. Вони відносяться до ризикового капіталу, оскільки результат від їх вкладання не завжди є гарантованим.

2)Вкладення коштів в дохідні інструменти грошового ринку,основним видом яких є депозитні вкладення в банках та інших фінансово-кредитних установах.

3)Вкладення коштів в дохідні інструменти фондового ринку(акції, облігації та інші цінні папери).

Основною метою вкладання коштів у фінансові інвестиції є одержання додаткового капіталу для інвестора. У світовій практиці визначено декілька основних цілей, які переслідують інвестори при здійсненні фінансового інвестування:

безпечність вкладення капіталу, тобто забезпечення надійності вкладень і гарантованості їх повернення;

безпечність вкладення капіталу, тобто забезпечення надійності вкладень і гарантованості їх повернення;

отримання доходів у вигляді процентів чи дивідендів;

отримання доходів у вигляді процентів чи дивідендів;

забезпечення приросту капіталу;

забезпечення приросту капіталу;

забезпечення ліквідності вкладень.

забезпечення ліквідності вкладень.

2. Характеристика цінних паперів як об'єктів фінансового інвестування

Основною формою фінансового інвестування є придбання цінних паперів.

Цінні папери- це грошові документи, які засвідчують право володіння або відносини позики, визначають взаємовідносини між особою, яка їх випустила та їх власником, і передбачають виплату доходу у вигляді дивідендів або процентів, а також можливість передачі грошових та інших, прав, які витікають з цих документів, іншим особам.

3 врахуванням різних класифікаційних ознак усю сукупність цінних паперів можна поділити на такі групи:

Залежно від тих відносин, які вони засвідчують:

пайові цінні папери, що відображають відносини співволодіння (акції, коносаменти, ваучери тощо); за ними емітент не несе зобов'язання повернути кошти, інвестовані в його діяльність, але які засвідчують участь у статутному капіталі, надають їх власникам право на участь в управлінні справами емітента та одержання частини прибутку у вигляді дивідендів та частини майна при ліквідації емітента;

пайові цінні папери, що відображають відносини співволодіння (акції, коносаменти, ваучери тощо); за ними емітент не несе зобов'язання повернути кошти, інвестовані в його діяльність, але які засвідчують участь у статутному капіталі, надають їх власникам право на участь в управлінні справами емітента та одержання частини прибутку у вигляді дивідендів та частини майна при ліквідації емітента;

боргові цінні папери, що відображають кредитні відносини (облігації, казначейські зобов'язання, ощадні сертифікати, векселі тощо); за ними емітент несе зобов'язання повернути у визначений термін кошти, інвестовані в його діяльність, але які не надають їх власникам права на участь в управлінні справами емітента;

боргові цінні папери, що відображають кредитні відносини (облігації, казначейські зобов'язання, ощадні сертифікати, векселі тощо); за ними емітент несе зобов'язання повернути у визначений термін кошти, інвестовані в його діяльність, але які не надають їх власникам права на участь в управлінні справами емітента;

похідні цінні папери, механізм обігу яких пов'язаний із пайовими, борговими цінними паперами, іншими фінансовими інструментами чи правами щодо них.

похідні цінні папери, механізм обігу яких пов'язаний із пайовими, борговими цінними паперами, іншими фінансовими інструментами чи правами щодо них.

Залежно від цілей та строку обігу:

фондові цінні папери (акції, облігації) - відрізняються масовим характером емісії, випускаються у великих кількостях, причому кожний цінний папір тотожний іншому і є певною часткою в акціонерному або облігаційному фонді Вони можуть бути:

фондові цінні папери (акції, облігації) - відрізняються масовим характером емісії, випускаються у великих кількостях, причому кожний цінний папір тотожний іншому і є певною часткою в акціонерному або облігаційному фонді Вони можуть бути:

v основними(відображають основні майнові права або вимоги);

v допоміжними(відображають право періодичного отримання доходу - процента чи дивіденду, - так звані купони).

комерційні цінні папери (векселі, чеки, заставні свідоцтва), які випускаються, як правило, в одному примірнику.

комерційні цінні папери (векселі, чеки, заставні свідоцтва), які випускаються, як правило, в одному примірнику.

Згідно з особливостями обігу цінних паперів:

ринкові цінні папери - які вільно продаються і купуються на вторинному ринку і не можуть бути пред'явлені емітентові достроково;

ринкові цінні папери - які вільно продаються і купуються на вторинному ринку і не можуть бути пред'явлені емітентові достроково;

неринкові цінні папери - не мають вторинного обігу, але можуть бути пред'явлені емітентові достроково.

неринкові цінні папери - не мають вторинного обігу, але можуть бути пред'явлені емітентові достроково.

Залежно від організації обігу цінних паперів:

іменні цінні папери (підтвердження прав здійснюється на підставі імені власника, внесеного в текст цінного паперу та в книгу реєстрації). Іменні цінні папери можуть передаватися іншим особам шляхом індосаменту — передавального напису, що засвідчує перехід до іншої особи прав на цінний папір;

іменні цінні папери (підтвердження прав здійснюється на підставі імені власника, внесеного в текст цінного паперу та в книгу реєстрації). Іменні цінні папери можуть передаватися іншим особам шляхом індосаменту — передавального напису, що засвідчує перехід до іншої особи прав на цінний папір;

цінні папери на пред'явника (для підтвердження прав власника достатньо простого пред'явлення цінного паперу), які обертаються вільно.

цінні папери на пред'явника (для підтвердження прав власника достатньо простого пред'явлення цінного паперу), які обертаються вільно.

Залежно від змісту тексту цінного папера:

каузальні цінні папери (в них є посилання на умови їх випуску, або на характер, строки, умови угод, що лежать в їх основі);

каузальні цінні папери (в них є посилання на умови їх випуску, або на характер, строки, умови угод, що лежать в їх основі);

абстрактні цінні папери (наприклад, вексель) носять безумовний характер.

абстрактні цінні папери (наприклад, вексель) носять безумовний характер.

Основна маса цінних паперів оформлюється як каузальні.

Згідно з правовим статусом емітента, ступеня ризику, гарантій щодо інтересів інвесторів:

державні цінні папери (облігації внутрішніх позик, казначейські зобов'язання);

державні цінні папери (облігації внутрішніх позик, казначейські зобов'язання);

недержавні цінні папери (акції акціонерних товариств, ощадні сертифікати).

недержавні цінні папери (акції акціонерних товариств, ощадні сертифікати).

Відповідно до закону України «Про цінні папери і фондовий ринок» в Україні можуть випускатись та перебувати в обігу такі види цінних паперів:

1) акції;

2) облігації;

3) казначейські зобов'язання держави;

4) ощадні сертифікати;

5) векселі;

6) іпотечні цінні папери.

Акція — це цінний папір без встановленого терміну обігу, який засвідчує дольову участь у статутному капіталі акціонерного товариства, підтверджує членство в акціонерному товаристві, дає право його власникові на участь в управлінні ним і одержання частини прибутку у вигляді дивіденду, а також на участь у розподілі майна, при ліквідації акціонерного товариства.

За характером розпорядження вирізняють два види акцій - іменні та напред'явника.На відміну від іменних акції на пред'явника можуть вільно купуватись і продаватись. Акції на пред'явника - грошові документи, в яких не вказуються відомості про їх власників, а в книзі реєстрації обігу акцій визначається лише загальна кількість акцій, випущених в обіг.

За розміром одержуваного доходу або залежно від якісної і кількісної характеристики майнових та немайнових прав, що надаються власнику акцій, останні поділяються на прості (звичайні)тапривілейовані.

В європейських країнах, залежно від рівня прибутковості і фінансового ризику акцій, крім наведеної класифікації, їх розподіляють ще на такі категорії:

а) спекулятивні акції — акції «молодих» корпорацій, що виникли нещодавно або корпорацій, що не можуть пред'явити курс цінних паперів за останні 5 років. Такі акції не потрапляють на біржу або перебувають в обігу на спеціальних («спекулятивних») біржах. Доходи від володіння ними їх власники можуть отримати у вигляді дивідендів, від підвищення ринкової вартості цінних паперів або від збільшення кількості акцій унаслідок їх дроблення;

б) акції з «блакитними корінцями» - випускають найбільш потужні і солідні компанії - лідери галузі, які регулярно сплачують стабільні дивіденди акціонерам, а інвестиції в них безпечні. Такі акції приваблюють консервативних інвесторів, що побоюються ризиків;

в) дохідні акції - акції компаній, продукція яких завжди користується попитом, оскільки задовольняє життєві потреби людей (наприклад, комунальних компаній, телефонних корпорацій тощо). Дивіденди на них перевищують середній рівень, а вартість акцій постійно зростає;

г) акції зростання- їх емітують високоприбуткові корпорації, що намагаються вкладати кошти в розвиток виробництва та розширення ринків збуту. Однак вони забезпечують низькі поточні дивіденди, оскільки більша частка прибутку спрямовується на інвестиції; інвестори сподіваються на майбутнє зростання вартості акцій і дивідендів.

д) циклічні акції - характеризуються особливою чутливістю до стадій відтворювального циклу чи сезонного характеру виробництва (збуту) підприємства. Дивіденди, як і вартість цих акцій коливаються відповідно до ритму ділової активності зростають - і знижуються синхронно зі спадами і підйомами в економіці. Переважно це акції підприємств базових галузей економіки - металургійної, автомобілебудування тощо. Інвесторів приваблює можливість отримання доходу за рахунок купівлі акцій у період спаду і їх продажу в період зростання.

е) захищені (антициклічні) акції - випускають корпорації, що є відносно стійкими до коливань ринкової кон'юнктури. Акції приносять стабільні дивіденди, їх вартість зростає.

Іншим видом цінних паперів, що користуються попитом в інвесторів, є облігації.

Облігація - це цінний папір, який засвідчує відносини позики і підтверджує зобов'язання емітента відшкодувати власнику номінальну вартість цього цінного паперу в передбачений термін з виплатою фіксованого проценту. Облігації відносяться до боргових цінних паперів.

Згідно із законодавством України облігації мають право випускати підприємства усіх форм власності. Акціонерні та інші товариства можуть випускати їх на суму, що не перевищує 25 % величини статутного капіталу підприємства, і тільки після повної оплати всіх попередніх емісій акцій. Володіння облігацією не дає прана на участь в управлінні товариством (підприємством).

Облігації можуть бути:

а) іменні та на пред'явника;

б) процентні та безпроцентні;

в) державні (внутрішньої і зовнішньої державних позик);

г) облігації підприємств.

Найбільш поширеними в Україні є державні облігації.

Державні облігаціїє джерелом покриття дефіциту державного бюджету. Вони можуть бути процентними та безпроцентним (цільовими).

Процентні облігації передбачають виплату доходу або шляхом оплати купонів, або при погашенні позик шляхом нарахування процентів до номіналу без щорічних виплат.

Дохід за облігаціями може сплачуватися також у формі виграшів, що розігруються у спеціальних тиражах.

Цільові облігації не передбачають виплати доходу, їх власнику надається право придбання відповідних товарів чи послуг, під які випущені облігації.

Одним із поширених, насамперед у банківській практиці, цінних паперів є казначейські зобов'язання.

Казначейські зобов'язання - це грошові документи, які засвідчують внесення їхніми власниками грошових коштів до бюджету і дають право на отримання фіксованого доходу протягом всього строку володіння ними. Вони випускаються тільки на пред'явника.

Казначейські зобов'язання можуть бути:

ü короткострокові (до 1 року);

ü середньострокові (від 1 до 5 років);

ü довгострокові (більше 5 років).

Емітентом казначейських зобов'язань виступає держава. Рішення про випуск короткострокових казначейських зобов'язань ухвалює Міністерство фінансів України, середньострокових і довгострокових - Кабінет Міністрів України.

Кошти від реалізації казначейських зобов'язань спрямовуються на покриття поточних видатків державного бюджету. Виплата доходу від казначейських зобов'язань та їх погашення здійснюється згідно з умовами їх випуску.

Ощадний сертифікат - це письмове свідоцтво кредитної установи про депонування грошових коштів вкладника, яке засвідчує право останнього одержати після закінчення встановленого строку депозит та процент за ним.

Сертифікати можуть бути іменними та на пред'явника. Іменні обігу не підлягають, їх не можна продати іншим особам. Дохід з ощадних сертифікатів виплачується при їх пред'явленні в банк, який їх випустив.

Якщо власник сертифіката вимагає повернення депонованих коштів раніше обумовленого строку, йому виплачується менший процент, ніж це було визначено умовами випуску цього сертифікату.

На сьогодні банки активно займаються вексельнимиопераціями.

Вексель — це письмове боргове зобов'язання строго встановленої форми, яке надає його власникові беззаперечне право вимагати з боржника виплати вказаної у векселі суми в установлений строк. Це найстаріший цінний папір, що обслуговує торговельні операції ще з XII століття.

На відміну від боргових розписок, векселі мають властивість обігу: за допомогою передавального напису вони можуть переходити від однієї особи до іншої. Ця особливість забезпечує векселям можливість:

ü виступати засобом кредитування;

ü прискорити розрахунки між суб'єктами господарювання;

ü бути інструментом оформлення взаємної заборгованості контрагентів;

ü замінювати окремі види бартерних операцій.

Простий вексель містить просту і нічим не обумовлену обіцянку векселедавця (боржника) сплатити власнику векселя в установлений строк визначену суму. Цей вексель виписує та підписує боржник.

Переказний вексель (тратту) виписує та підписує кредитор і він є наказом боржнику сплатити третій особі у вказаний строк зазначену у векселі суму.

Простий і переказний векселі можуть обертатися. При передачі прав на вексель від однієї особи до іншої робиться спеціальний напис (індосамент).

Приватизаційні папери — особливий вид державних цінних паперів, які свідчать про право їх власника на безоплатне одержання в процесі приватизації частини майна державних підприємств, житлового і земельного фонду.

Згідно з Законом України «Про приватизаційні папери» (1992 р.) в Україні передбачено випуск таких приватизаційних паперів:

Ø майнові приватизаційні сертифікати;

Ø житлові чеки;

Ø земельні чеки (бони).

Сьогодні випущено іменні майнові сертифікати, компенсаційні сертифікати і житлові чеки, які офіційно не піддягають купівлі-продажу.

Крім розглянутих цінних паперів, існують інструменти ринку, які поєднують у собі елементи кількох видів цінних паперів або являють собою настільки специфічні документи, що їх неможливо віднести до тієї чи іншої категорії. Такі інструменти мають вторинний, похідний характер і одержали назву похідних або деривативів.

До похідних цінних паперів (деривативів) відносять:

v опціони;

v ф'ючерси;

v варанти;

v депозитарні розписки.

Опціон - це фінансовий інструмент - контракт, що не вважається обов'язковим, тобто інвестору надається право вибору виконувати цю строкову угоду чи ні. Це право купити або продати фінансовий інструмент упродовж деякого періоду часу за встановленою ціною. Опціон виписується на акції.

Існують два різновиди опціонів: «американський», який можна реалізовувати протягом усього терміну контракту, і «європейський», що реалізовується на певну дату. В обох випадках головною особливістю є те, що його власник одержує право купити чи продати акції за попередньо погодженими умовами, а продавець контракту бере на себе зобов'язання щодо його виконання.

Ф'ючерси - це специфічний різновид контрактів купівлі-продажу на товарних і фондових біржах. Це біржова угода, яка передбачає продаж або купівлю стандартного контракту на цінні папери, виконання якого проводиться через певний час за ціною, встановленою в момент його укладання і який залишається в біржовому обороті протягом всього часу: від початку і до кінця торгівлі.

Основне їх призначення - страхування ризику несприятливої зміни цін. Він виписується на цінний папір з фіксованим доходом. Однак, на відміну від опціону, розрахунок після закінчення строку ф'ючерсного контракту є обов'язковим. Ф'ючерс може перебувати в обігу не більше 2-х років з моменту його реєстрації Державною комісією з цінних паперів і фондової біржі.

Ф'ючерсні операції на сьогодні є основним видом угод на товарних і валютних ринках світу. Емітентом ф'ючерсу є створена фондовою (товарною) біржею або торговельно-інформаційною системою клірингово-розрахункова палата або розрахунково-кліринговий банк. Правила торгівлі ф'ючерсами передбачають можливість відмови будь-якої із сторін ф'ючерсного контракту від його виконання тільки за згодою іншої сторони, а також право покупця ф'ючерсного контракту на продаж цього контракту протягом строку його дії іншим особам без погодження умов такого продажу з продавцем контракту.

Варанти - це різновид опціонів, що надають їх власнику , право на придбання певних зобов'язань (купити один вид цінного паперу за фіксованою ціною у визначений термін). Варанти є специфічним видом цінних паперів, які випускаються разом із привілейованими акціями та облігаціями і дають власнику право на купівлю простих акцій за обумовленою ціною упродовж встановленого періоду (декілька років). Цей інструмент дозволяє акціонерному товариству знизити процент регулярних виплат за облігаціями чи привілейованими акціями, бо надає можливість інвесторам одержувати прибуток на різниці курсів продажу акцій у випадку їх зростання порівняно з обумовленою у варанті вартістю.

3. Оцінка інвестиційних якостей цінних паперів

При здійсненні фінансових інвестицій перед інвестором постає проблема правильного вибору цінних паперів як об'єктів вкладення коштів. Тому фінансовому інвестуванню передує глибокий фундаментальний аналіз з метою здійснення комплексної оцінки інвестиційних якостей цінних паперів.

Методи комплексної оцінки інвестиційних якостей цінних паперів залежать від виду цінних паперів, а в межах відповідного виду цінних паперів - конкретних емітентів. Комплексна оцінка інвестиційних якостей здійснюється в розрізі акцій, облігацій, ощадних сертифікатів та інших цінних паперів.

Комплексна оцінка інвестиційних якостей акцій включає:

оцінку галузі, до якої відноситься емітент;

оцінку галузі, до якої відноситься емітент;

оцінку основних показників господарської діяльності і фінансового стану емітента;

оцінку основних показників господарської діяльності і фінансового стану емітента;

оцінку характеру обігу акцій на фінансовому ринку;

оцінку характеру обігу акцій на фінансовому ринку;

оцінку умов емісії акцій;

оцінку умов емісії акцій;

оцінку поточної ринкової вартості акцій;

оцінку поточної ринкової вартості акцій;

оцінку рівня ризику.

оцінку рівня ризику.

При оцінці галузі визначають:

Ø стадію життєвого циклу галузі, оскільки найбільший дохід та зростання капіталу характерні для підприємств тих галузей, які знаходяться на ранніх стадіях життєвого циклу;

Ø місце і роль, яке займає галузь в структурній перебудові економіки країни;

Ø середній рівень рентабельності підприємств галузі;

Ø умови оподаткування в даній галузі.

Оцінка показників господарської діяльності емітента охоплює:

Ø визначення стадії життєвого циклу підприємства, так як інвестиційно привабливими є підприємства, що знаходиться на стадії зростання;

Ø фінансовий аналіз, що включає оцінку фінансового стану та фінансових результатів діяльності підприємства за даним фінансової звітності.

Фінансовий аналіз переважно проводиться на основі системи фінансових коефіцієнтів, за допомогою яких здійснюється оцінка таких аспектів фінансового стану:

- ліквідності і платоспроможності;

- фінансової стійкості;

- ділової активності;

- прибутковості (рентабельності).

Для оцінки ліквідності і платоспроможностірозраховують:

- коефіцієнт абсолютної ліквідності;

- коефіцієнт поточної ліквідності;

- загальний коефіцієнт ліквідності.

Оцінка фінансової стійкостіздійснюється на основі таких показників як:

-коефіцієнт автономії;

-коефіцієнт маневреності тощо.

Оцінка ділової активностіпередбачає розрахунок показників рентабельності, коефіцієнтів оборотності активів і капіталу.

За результатами оцінки фінансового стану емітента його відносять до однієї з таких груп:

ü об'єкти абсолютної фінансової стійкості;

ü об'єкти стійкого фінансового стану;

ü об'єкти нестійкого фінансового стану;

Показниками, що характеризують інвестиційну привабливість емітента, є ще:

v обсяги виробництва і реалізації продукції та їх динаміка;

v розмір чистого прибутку та його динаміка;

v рентабельність підприємства та її зміни в динаміці;

v розмір статутного капіталу та його динаміка;

v показники, що характеризують дивідендну політику підприємства;

v список акціонерів та їх якісний склад.

На основі таких показників розраховується низка коефіцієнтів, які характеризують ефективність тих чи інших сторін господарської діяльності підприємства - емітента.

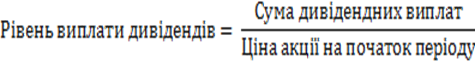

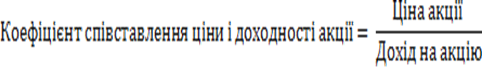

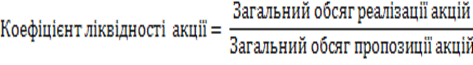

Оцінка характеру обігу акцій на фондовому ринку пов'язана із ринковим котируванням акцій і їх ліквідністю. Найбільш поширеними показниками такої оцінки є:

Оцінка умов емісії акцій має за мету вивчення причин емісії, умов і періодичності виплати дивідендів та інші умови, що містяться в емісійному проспекті.

Емісійний проспект - основний документ, на основі якого формується інвестиційне рішення щодо придбання цінних паперів. В емісійному, проспекті наводиться два види інформації:

1)основна інформація, яка дає загальну уяву про стан емітента;

2)додаткова інформація, яка дозволяє оцінити масштаби діяльності емітента.

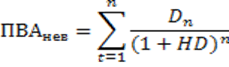

Оцінка поточної ринкової вартості акції за умов її використання протягом невизначено довгого проміжку часу (ПВАнев) здійснюються за такою формулою:

де Dn - виплачені дивіденди, які інвестори очікують отримувати за час володіння акцією;

НD - норма поточної доходності акції даного типу, яка використовується, як дисконтна ставка (%);

n - кількість років володіння акцією.

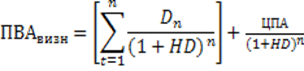

Оцінка поточної ринкової вартості акцій, яка використовується певну кількість років (ПВАвизн), здійснюється за допомогою формули:

де ЦРА - очікувана ринкова вартість реалізації акції в кінці періоду її використання.

Оцінка рівня ризикуздійснюється на основі оцінки платоспроможності і фінансової стійкості емітента.

Комплексна оцінка інвестиційних якостей облігацій здійснюється за такими напрямами:

ü оцінка інвестиційної привабливості регіонів.Вона необхідна у зв'язку з тим, що значна частина регіонів може отримувати із державного бюджету значні розміри дотацій і субсидій і через це не завжди може вчасно погашати облігації;

ü оцінка основних показників господарської діяльності і фінансового стану емітента - проводиться аналогічно як і акцій;

ü оцінка характеру обігу облігацій на фондовому ринку, яка передбачає визначення обсягів обігу облігацій і рівня їх ліквідності, є аналогічною акціям;

ü оцінка умов емісії облігацій, яка здійснюється з метою вивчення причин їх випуску, а також умов погашення основного боргу, є аналогічною акціям;

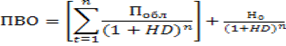

ü оцінка поточної ринкової вартості облігації (ПВО)здійснюється за формулою:

де Побл - сума процентів, отриманих за період володіння облігацією;

НD - норма доходу, %;

Н0 - номінал вартості облігації, який буде отримано в кінці строку погашення облігації;

п - кількість періодів використання облігацій;

ü оцінка рівня ризику,яка здійснюється за рівнем платоспроможності і фінансової стійкості емітента.

Комплексна оцінка ощадних сертифікатів здійснюється за такими параметрами:

ü оцінка надійності банків емітентів, яка може здійснюватись на основі низки абсолютних і відносних показників, які характеризують: обсяги активів і капіталу банку; обсяги депозитних вкладень; обсяги виданих кредитів; розмір прибутків тощо, або на основі опублікованих рейтингів діяльності банків;

ü оцінка характеру обігу ощадних сертифікатів на фондовому ринку (така оцінка є аналогічною до такої ж оцінки облігацій);

ü оцінка умов емісії ощадних сертифікатів - передбачає визначення мети емісії і умов погашення ощадних сертифікатів;

ü оцінка поточної ринкової вартості ощадних сертифікатів, здійснюється аналогічно до такої ж оцінки облігацій;

ü оцінка рівня ризику, яка здійснюється на основі платоспроможності і надійності банку емітента.

У світовій практиці використовують систему рейтингів відповідних цінних паперів, за допомогою яких дають однорідну класифікацію цінних паперів незалежно від емітента. Система рейтингів є зручною для інвесторів, так як дає можливість уникнути необхідної кількості розрахунків і проведення аналізу.

Найбільш відомими у світовій практиці є рейтингові оцінки цінних паперів, що здійснюються такими компаніями, як: «Мооdу’s», «Stапdаrd £Рооrs». Водночас рейтинговим оцінюванням можна скористатись лише при інвестуванні в цінні папери компаній тих країн, де таке оцінювання здійснюється.

4. Формування портфеля цінних паперів та методи управління ним

Портфель цінних паперів- це сукупність цінних паперів, які належать одному інвестору, але випущені різними емітентами. Оптимальним вважається портфель, якщо він містить від 10 до 30 типів цінних паперів.

Формування портфеля цінних паперів є результатом диверсифікації вкладень інвестора в цінні папери, яка може здійснюватись як за видами діяльності, так за окремими територіями, регіонами чи країнами, а також емітентами і видами цінних паперів.

Портфелі цінних паперів можуть бути різних видів:

І. Залежно від поєднання цілей інвестора розрізняють такі портфелі цінних паперів:

Ø консервативний (спрямований на надійність вкладень і низький ризик, зведений до мінімуму);

Ø поміркований (забезпечує середні доходи при середньому рівні ризику);

Ø агресивний (спекулятивний) (забезпечує високий дохід при високому рівні ризику).

ІІ. Залежно від способів диверсифікації портфель може бути:

Ø диверсифікований (збалансований) - відповідає визначеним цілям інвестора;

Ø недиверсифікований (однорідний).

ІІІ. Залежно від різноманітності цінних паперів виділяють:

Ø ринковий портфель цінних паперів;

Ø неринковий портфель цінних паперів.

ІV. Залежно від способу одержання доходу розрізняють:

Ø портфель, орієнтований на одержання доходів у вигляді процентів чи дивідендів;

Ø портфель, орієнтований на приріст курсової вартості цінних паперів.

Науковцями досліджено, що більшість інвесторів мають схильність до ризику, коли вони молоді, а з віком стають більш консервативними. При формуванні портфеля цінних паперів інвестору необхідно забезпечити певний рівень доходу на цінні папери, що входять до портфеля.

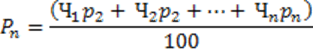

Для визначення сукупного доходу портфеля цінних паперів використовується така формула:

де Pn - норма доходу портфеля;

Ч1, Ч2, Чп - частка кожного цінного паперу у портфелі, %;

P1, Р2 , Рп - норма доходу за відповідним цінним папером у портфелі, %;

n – кількість видів цінних паперів у портфелі.

За допомогою диверсифікації портфеля цінних паперів можна досягти зниження лише диверсифікованого ризику, однак при цьому залишається недиверсифікований ризик, який залежить від стану економіки, політики та інших зовнішніх факторів (кон'юнктури ринку цінних паперів).

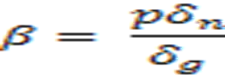

Для врахування недиверсифікованого ризику розраховують β - коефіцієнт ризику:

де p - кореляція (залежність) між доходами від цінних паперів і ринковими доходами;

qn - середнє квадратичне відхилення доходу від цінних паперів, що входять до портфеля;

qg - середньоквадратичне відхилення ринкового доходу.

Якщо β= 1, то ступінь ризику портфеля середній.

Якщо β<1, то ступінь ризику портфеля низький.

Якщо β>1, то ступінь ризику портфеля високий.

Портфель цінних паперів повинен постійно переглядатись з метою контролю за його відповідністю інвестиційним цілям. Для підтримки бажаної ефективності використовують моніторинг (слідкування) за інвестиційними якостями цінних паперів, за ситуацією на фінансовому ринку, за фінансовим станом емітентів.

З метою формування оптимального портфеля цінних паперів використовують два способи управлінняним:

ü активне управління портфелем цінних паперів, за якого утримання в портфелі видів цінних паперів залежить від строків користування (володіння) ними;

ü пасивний cпосіб управління портфелем цінних паперів базується на формуванні диверсифікованого портфеля із заздалегідь визначеним ступенем ризику, доходності і утримання портфеля тривалий час у незмінному стані.

У світовій практиці відомі два протилежні підходи до управління портфелем цінних паперів:

Ø безризиковий - повне страхування процентного ризику, спрямованого на коливань ринкової кон'юнктури (при цьому не обов'язково кращого) результату за операціями;

Ø спекулятивний- цілковита відмова від фіксації результатів у розрахунку на сприятливу зміну ринкової кон'юнктури, досягнення максимально можливого прибутку.

На практиці підприємства намагаються знайти компроміс між прагненням максимізувати прибуток і необхідністю обмежувати ризики.

5. Ринок цінних паперів та його структура

Придбання цінних паперів здійснюється через механізм функціонування ринку цінних паперів. Ринок цінних паперів (РЦП)- це історична категорія, яка з'явилася і розвинулась в умовах товарно-грошових відносин та перетворилась в особливу сферу економічних відносин.

Ринок цінних паперів відрізняється від інших сегментів фінансового ринку, перш за все, специфічним характером свого товару:

v не маючи своєї вартості, цінні папери можуть мати високу ринкову ціну;

v правом на одержання доходу і зобов'язання цей дохід виплачувати;

v за допомогою цінних паперів можна одержати доступ до реальних цінностей або забезпечити перехід права власності від одного суб'єкта до іншого.

Ринок цінних паперів є складовою частиною фінансового ринку.

Фінансовий ринок- це відповідний інструмент (механізм) мобілізації вільних коштів та заощаджень населення з метою їх передачі іншим учасникам виробництва (економіки).

Фінансовий ринок складається із 2-ох сегментів:

1)ринок боргових зобов'язань;

2)ринок цінних паперів (РЦП), який поділяється на:

ü первинний ринок цінних паперів;

ü вторинний ринок цінних паперів.

Первинний РЦП- це механізм емісії і первинного розміщення емітованих (вперше випущених) цінних паперів. Процес емісії включає, крім фізичного виготовлення цінних паперів, укладення угод між емітентом і покупцем, визначення способу передачі йому цінних паперів, а також порядок їх розміщення серед інвесторів. Розміщення може здійснюватись шляхом:

- приватного розміщення серед наперед визначеного кола інвесторів;

- оголошення публічної підписки;

- реалізації через фондову біржу і позабіржову міждилерську систему продажу цінних паперів.

Випуску цінних паперів повинна передувати публікація спеціального проспекти емісії, що містить повну і достовірну інформацію про діяльність емітента. На первинному ринку будь-яка особа, що має необхідний статус, може одержати додатковий капітал шляхом випуску своїх цінних паперів.

Вторинний РЦП- це ринок, де цінні папери багаторазово перепродаються, (обертаються), тобто це сфера обігу цінних паперів, до якої вони потрапляють після того, як їх продасть перший власник, що купив ці цінні папери у емітента безпосередньо або через посередника. Механізм вторинного ринку дуже складний і багаторівневий. Цей ринок може бути організованим (біржовим) або неорганізованим (позабіржовим).

Організований (біржовий) ринок - це торгівля цінними паперами на основі фактичного співвідношення попиту і пропозиції в спеціально організованих місцях за чітко прописаними правилами і технологіями. Інституціонально організованим вторинним ринком є фондова біржа (в перекладі з латині - шкіряний гаманець). На фондові біржі припадає всього 1% від обороту цінних паперів.

Позабіржовий (неорганізований) ринок характеризується такими особливостями:

v відсутністю єдиного курсу на однакові цінні папери;

v торгівля цінними паперами відбувається в різний час і в різних місцях;

v великою кількістю продавців цінних паперів;

v відсутністю єдиного центру, який би відпрацьовував методологію діяльності учасників ринку.

6. Учасники ринку цінних паперів

Основними учасниками ринку цінних паперів виступають:

емітенти;

емітенти;

інвестори;

інвестори;

посередники.

посередники.

Склад учасників ринку цінних паперів залежить від рівня розвитку виробництва та банківської системи, а також економічних функцій держави.

Емітенти - це юридичні особи, які зацікавленні в короткостроковому або довгостроковому фінансуванні своїх поточних або капітальних витрат (при цьому

можуть доказати, що їм як позичальникам, боржникам і підприємцям можна довіряти).

Емітентами цінних паперів в Україні виступає: держава, акціонерні товариства, приватні підприємці, нерезиденти.

Емітенти можуть самі розміщувати свої цінні папери, однак складний механізм емісії в умовах конкуренції вимагає не тільки великих витрат, але і професійних знань, спеціалізації, навиків. Тому емітенти надаються до послуг професійних посередників: банків, брокерів, інвестиційних компаній, які як

Інвестори - фізичні і юридичні особи України та інших країн світу, які стали чи мають намір стати власниками акцій, облігацій та інших цінних паперів з метою одержання доходу, за винятком органів держаної влади та управління і місцевих органів самоврядування.

Інвестори вкладають у цінні папери власні кошти, майно, майнові та немайнові права, у тому числі інтелектуальну власність. Інвестори можуть бути індивідуальні, інституціональні і професійні учасники ринку.

Сьогодні великими інвесторами є страхові компанії, пенсійні фонди, інвестиційні (взаємні) фонди, інвестиційні компанії та інші фінансові установи. Одночасно вони є посередниками на ринку цінних паперів.

Професійними учасниками РЦП є банки, брокери, брокерські контори, довірчі товариства. Професійні учасники ведуть рахунки клієнтів у цінних паперах і грошових коштах, а також здійснюють через брокерів біржові угоди з купівлі-продажу та інші біржові операції з цінними паперами.

Їх ще називають інфраструктурними учасниками фондового ринку. Особливостями цієї категорії учасників є те, що:

- по-перше, вони одночасно можуть виступати як посередником, так і емітентом та інвестором;

- по-друге, відносини, які формуються між інфраструктурними учасниками, передбачають досить високий ступінь довіри у відносинах фізичних та юридичних осіб до таких інституцій;

- по-третє, взаємодія суб'єктів фондового ринку з певними інститутами інфраструктури є обов'язковою умовою здійснення окремих видів операцій. Прикладом може бути функціонування в Україні інституту реєстраторів акцій акціонерних товариств тощо.

Інфраструктурними учасниками РЦП є торговці цінними паперами,до яких належать:

- фондові біржі;

- позабіржова система продажу цінних паперів.

Фондова біржа - організаційно оформлений, постійно діючий ринок, на якому здійснюється торгівля цінними паперами. Організаційно-правовою формою фондових бірж є акціонерне товариство. Біржі є основним інститутом вторинного ринку цінних паперів, сприяють накопиченню, розподілу і перерозподілу капіталу, зосереджують попит і пропозицію цінних паперів, сприяють формуванню їх біржового курсу.

Торгівля цінними паперами може здійснюватися не тільки у приміщенні біржі, а й за її межами, на позабіржовому ринку, на якому сьогодні здійснюється більшість операцій. Позабіржовий ринок ділиться на дві частини: організаційно оформлений (комп'ютеризовані торговельно-інформаційні системи) та неорганізований («вуличний», дилерський ринок).

Депозитарна діяльність - надання послуг щодо зберігання цінних паперів незалежно від форми їх випуску, відкриття та ведення рахунків у цінних паперах, обслуговування операцій за цими рахунками (включаючи кліринг та розрахунки за угодами щодо цінних паперів) та обслуговування операцій емітента щодо випущених ним цінних паперів.

Зберігач - банк або торговець цінними паперами, який має дозвіл на зберігання й обслуговування обігу цінних паперів та операцій емітента з ними.

У статутному капіталі зберігача частка іншого зберігача або торговця цінними паперами, інвестиційної, страхової компанії чи іншого інвестора не може перевищувати 5 %. Зберігач не може вести реєстр власників цінних паперів щодо яких він здійснює угоди.

Діяльність, пов'язана із зберіганням цінних паперів, проводиться на підставі договору про відкриття рахунку в цінних паперах, який укладає власник цінних паперів із вибраним ним зберігачем.

Реєстратор - суб'єкт підприємницької діяльності, який повинен одержати у встановленому порядку дозвіл на ведення реєстрів власників іменних цінних паперів. Реєстр власників — це список власників та номінальних утримувачів іменних цінних паперів, складений на певну дату. Ведення реєстру передбачає облік та зберігання інформації про власників іменних цінних паперів, а також: операції, внаслідок яких виникає необхідність внесення змін до реєстру. Зміни до реєстру вносяться на підставі документів, згідно з якими переходить право власності на відповідні цінні папери.

Для гарантування та прискорення розрахунків за операціями з цінними паперами в Україні створюється клірингова система, яка складається із клірингового депозитарію та розрахункового банку (можливо декілька депозитаріїв та розрахункових банків).

Кліринг - отримання, звірення та поточне оновлення інформації, підготовка бухгалтерських та облікових документів, необхідних для виконання угод щодо цінних паперів, визначення взаємних зобов'язань, що передбачає взаємозалік, забезпечення та гарантування розрахунків за угодами щодо цінних паперів.

Згідно з нормативними вимогами НБУ для комерційного банку, який бажає стати розрахунковим, здійснення клірингових розрахунків за операціями з цінними паперами повинно бути винятковим видом його діяльності. Стаючи розрахунковим, банк підмовляється від будь-яких інших видів діяльності і повинен функціонувати на доходи від клірингу за операціями з цінними паперами. Банківський капітал повинен становити мінімум 10 млн. грн. Банк має мати сучасне приміщення, кваліфікований персонал тощо.

| <== предыдущая лекция | | | следующая лекция ==> |

| Література. 1. Актуальні проблеми теорії і методики фізичного виховання: Колективна монографія /Упоряд | | | Типы М-файлов. |

Дата добавления: 2015-10-09; просмотров: 6235;