Рынок ценных бумаг. 11 страница

а) для покрытия большого бюджетного дефицита государство ввело огромный инфляционный налог. Однако чрезмерно высокие темпы инфляции нанесли сильный удар по национальной экономике;

б) необычайно высокие налоги подорвали нормальную заинтересованность предпринимателей и работников в увеличении производства.

Данные методы непосредственно связаны с состоянием государственного бюджета, анализу которого посвящается следующая тема.

РЕКОМЕНДУЕМАЯ ЛИТЕРАТУРА

Барр Р. Политическая экономия. В двух томах.Т.2.Тема 1 .Под-тема 11.М.:1995.

Гэлбрейт Дж.К. Экономические теории и цели общества. Гл-XXIV, XXV, XXVI.M.:1976.

Кейнс Дж. Общая теория занятости, процента и денег. М.: 1978.

Корнан М. Пусть к свободной экономике. Пер. с англ.М.:1990.

Ламперт X. Социальная рыночная экономика. Германский путь.М.-.1993.

Леонтьев В. Экономические эссе. М.:1990.С.11-17,215-241.

Макмиллан Ч. Японская промышленная система.М.:1988.

Менкью Н.Г. Макроэкономика.Гл.12, 15.М.:1994.

Пигу А. Экономическая теория благосостояния. М.: 1985. Сямуэльсон П.А. Экономика. Т.1.Гл.З,9,19, М.:1993.

Фишер С.,Дорнбуш Р., Шмалеизи Р. Экономика.Гл.4,13,22.М.:1993.

Хайек Ф. Дорога к рабству. М.:1992.

ТЕМА 17.

ГОСУДАРСТВЕННЫЙ БЮДЖЕТ И ФИСКАЛЬНАЯ ПОЛИТИКА

§ 1. ФИНАНСОВОЕ РЕГУЛИРОВАНИЕ

Финансы и их роль.

Очень важным и эффективным рычагом воздействия на макроэкономику являются финансы, которыми обладает государство. Финансы (лат. finan-cia - наличность, доход) - совокупность всех денежных средств, которыми обладают домашние хозяйства, предприятия и государство.

Давайте рассмотрим структуру финансовой системы и взаимосвязи между ее основными частями.

На уровне микроэкономики - на предприятиях и в домашних хозяйствах - образуются первичные финансы. Здесь собственники факторов производства применяют труд и его вещественные условия для получения первичных доходов, в том числе денежных средств. Эта исходная финансовая деятельность включает два момента: образование денежных средств (что происходит посредством начального распределения доходов) и расходования таких средств.

На уровне микроэкономики доходы и расходы балансируются (уравновешиваются) следующим образом. На предприятиях состояние финансов отражается в счете прибылей и убытков (затрат). В домашнем хозяйстве полученные доходы (от использования факторов производства) сопоставляются с расходами (затратами на текущее потребление и сбережения).

Первичные финансы на уровне макроэкономики служат базой вторичных финансов государства. Они образуются в результате последующего распределения (или перераспределения) доходов главным образом с помощью налогов. Налоги - обязательные платежи предприятий и населения, которые государство взимает с учетом величины первичных доходов.

Возрастание регулирующей роли государства привело к абсолютному увеличению объема финансовых ресурсов, которыми оно стало располагать, и относительному увеличению доли государства в совокупной сумме денежных средств общества. Если в начале столетия в ведущих западных странах через государственные финансы перераспределялось 9-18 % национального дохода, то с 60-70-х гг. - 50 % и более. Новые явления в развитии финансов обусловлены научно-технической революцией, расширением нерыночного сектора экономики, усилением интернационализации производства и возрастанием воздействия государства, на экономику. В связи с этим можно отметить несколько современных направлений финансового регулирования (рис. 17.1.).

| Финансовое регулирование экономики | |||

| Затраты на научные исследования | Воспроизводство квалифицированной рабочей силы | Военные расходы | Затраты на социальные цели |

| Улучшение воспроизводства капитала | Расширение потребительского рынка |

Рис.17.1. Современные направления государственного финансирования экономики

Для финансирования научно-исследовательских и опытно-конструкторских работ государство начало активно проводить программы инвестиций в своем секторе и стимулировать накопление капитала в общественном масштабе. Средства государственного казначейства широко расходуются на кредиты, субсидии (денежные пособия) и дотации предпринимательскому капиталу в соответствии с различными программами экономического развития. Важным направлением государственного финансирования являются возросшие расходы на образование, постоянное изменение профессиональной структуры и повышение квалификации рабочей силы. Такие затраты бизнесмены перекладывают на государство.

Обобществленные финансы играют важную роль в расширении государственного потребления, которое создает дополнительный спрос, расширяет внутренний рынок и обеспечивает крупному капиталу высокую норму прибыли. Этим же целям соответствуют государственные закупки товаров и услуг на военные цели. Расходы государства на оплату военных заказов, крупные налоговые льготы делают очень выгодным производство вооружений.

Регулированию экономики способствуют расходы на социальные цели. Они позволяют расширить потребление товаров и услуг, поскольку ассигнование на социальную инфраструктуру (строительство школ, больниц, жилых домов) расширяет рынок сбыта для многих отраслей хозяйства.

Структура и объемы государственных финансов, их роль в воспроизводстве и распределении совокупного общественного продукта в странах Запада существенно изменяются в зависимости от характера хозяйственной роли государства. Заметное влияние на последнюю оказывают экономические теории финансового регулирования. С 60-х годов наибольшее распространение получили монетаристская и неокейнсианская концепции, которые обосновывают разные способы эффективного воздействия денежного обращения, кредита и государственных финансов на хозяйственное развитие.

В основе взглядов монетаристов лежит количественная теория денег. Как мы уже выяснили, эта теория объясняет уровень товарных цен изменениями количества денег: чем больше денег (металлических и их бумажных заменителей) в обращении, тем цены "выше, и наоборот. Во второй половине XX в. западные экономисты выдвинули новый вариант количественной теории денег - теорию избыточного спроса. Причину инфляции они усмотрели не в росте денежной массы, а в увеличении потребительского спроса. Исходя из этого были разработаны практические методы изъятия избыточного спроса населения: повышение налогов, выпуск займов, замораживание заработной платы, осуществление "принудительных сбережений". С этих позиций после второй мировой войны в странах Запада проводились денежные реформы, в том числе применялось так называемое блокирование счетов вкладчиков в банках. Подобную же политику западные государства и Международный валютный фонд применяли к развивающимся странам, имевшим большую внешнюю задолженность.

В противовес монетаризму современные последователи концепции Дж. Кейнса - неокейнсианцы считают необходимой денежную экспансию (путем выпуска облигаций, государственных займов и других операций на открытом рынке). Они отдают предпочтение таким финансовым рычагам, как предоставление фирмам льготных государственных кредитов (особенно при экспорте товаров), субсидирование крупного капитала в прямой или скрытой форме, дефицитное финансирование государственных закупок товаров и услуг (в первую очередь - вооружений). Главное внимание неокейнсианцы уделяют разработке фискальной политики.

Фискальная политика.

Фискальная (лат. fiscalis - казенный) политика - политика совокупность финансовых мероприятий государства по регулированию правительственных доходов и расходов. Она значительно видоизменяется в зависимости от поставленных стратегических задач, как, например, антикризисное регулирование, обеспечение высокой занятости, борьба с инфляцией.

Современная фискальная политика определяет основные направления использования финансовых ресурсов государства, методы финансирования и главные источники пополнения казны. В зависимости от конкретно-исторических условий в отдельных странах такая политика имеет свои особенности. Вместе с тем в странах Запада используется общий набор мероприятий. Он включает прямые и косвенные финансовые методы регулирования экономики.

К прямым относятся способы бюджетного регулирования. Средствами государственного бюджета финансируются: а) затраты на расширенное воспроизводство; б) непроизводительные расходы государства; в) развитие инфраструктуры, научных исследований и т.п.; г) проведение структурной политики; д) содержание военно-промышленного комплекса и др.

С помощью косвенных методов государство воздействует на финансовые возможности производителей товаров и услуг и на размеры потребительского спроса. Важную роль здесь играет система налогообложения. Изменяя ставки налогов на различные виды доходов, предоставляя налоговые льготы, снижая необлагаемый минимум доходов и т.п., государство стремится добиться возможно более устойчивых темпов экономического роста и избежать резких взлетов и падений производства.

К числу важных косвенных методов, содействующих накоплению капитала, относится политика ускоренной амортизации. По существу государство освобождает предпринимателей от уплаты налогов с части прибыли, искусственно перераспределяемой в амортизационный фонд. Так, в ФРГ в начале 70-х годов по ряду отраслей промышленности на амортизацию разрешалось списывать до 20-30 % стоимости основного капитала в год. В Великобритании в первый год введения в эксплуатацию нового оборудования можно было отчислять в фонд амортизации 50 % стоимости новых орудий производства.

Однако в этих случаях амортизация списывается в размерах, значительно превышающих действительный износ основного капитала, вследствие чего повышаются цены на производимую с помощью этого оборудования продукцию. Если ускоренная амортизация расширяет финансовые возможности бизнесменов, то одновременно она ухудшает условия реализации продукции и сокращает покупательную способность населения.

В зависимости от характера использования прямых и косвенных финансовых методов различают два вида фискальной политики государства: а) дискреционную и б) недискреционную. Проанализируем их подробнее.

Дискреционная (лат. discrecio - действующий по своему усмотрению) политика означает следующее. Государство сознательно регулирует свои расходы и налогообложение в целях улучшения экономического положения страны. При этом правительство учитывает следующие проверенные на практике функциональные зависимости между финансовыми переменными величинами.

Первая зависимость: рост государственных расходов увеличивает совокупный спрос (потребление и инвестиции). Вследствие этого возрастает выпуск продукции и занятость трудоспособного населения. Важно учесть, что государственные расходы влияют на совокупный спрос так же, как и инвестиции (действуют как мультипликатор инвестиций, который вывел Дж.Кейнс): мультипликатор государственных расходов (MG) показывает, насколько возрастает валовой национальный продукт (DВНП) в результате увеличения этих расходов (DG):

DВНП = DG х MG.

Естественно, что при уменьшении государственных затрат (G) сокращается объем ВНП.

Другая функциональная зависимость показывает, что увеличение суммы налогов уменьшает личный располагаемый доход домашних хозяйств. В этом случае сокращаются спрос и объем выпуска продукции и занятость рабочей силы. И наоборот: снижение налогов ведет к возрастанию покупательских расходов, выпуска продукции и занятости.

Изменение налогообложения дает мультипликационный эффект. Между тем мультипликатор налогов меньше мультипликаторов инвестиций и государственных расходов. Дело в том, что каждая единица прироста инвестиций (и государственных расходов) прямо воздействует на увеличение объема ВНП. При уменьшении же налогов растет располагаемый доход (У - Т), однако из него лишь часть идет на потребление, а оставшаяся доля расходуется на сбережения.

Указанные функциональные зависимости используются в дискреционной политике государства для воздействия на экономический цикл. Разумеется, эта политика различается на разных фазах цикла.

Например, при кризисе проводится политика экономического роста. Для увеличения объема ВНП расширяются государственные расходы, снижаются налоги, причем рост расходов сочетается с уменьшением налогов так, чтобы мультипликационный эффект государственных затрат был больше мультипликатора налогов. Итогом является уменьшение спада производства.

Когда происходит инфляционный рост производства (подъем, вызванный избыточным спросом), то правительство проводит политику сдерживания деловой активности - сокращает государственные расходы, увеличивает налоги. Эти меры сочетаются таким образом, чтобы мультипликационный эффект уменьшения расходов был больше, чем мультипликатор роста налогов. В результате снижается совокупный спрос и соответственно уменьшается объем ВНП.

Второй вид фискальной политики - недискреционная, или политика автоматических (встроенных) стабилизаторов. Автоматический стабилизатор - экономический механизм, который без содействия государства устраняет неблагоприятное положение на разных фазах делового цикла. Основными встроенными стабилизаторами являются налоговые поступления и социальные выплаты, осуществляемые государством.

На фазе подъема, естественно, растут доходы фирм и населения. Но при прогрессивном налогообложении еще быстрее увеличиваются суммы налогов. В этот период сокращается безработица, улучшается благосостояние малообеспеченных семей. Стало быть, уменьшаются выплаты пособий по безработице и иные социальные расходы государства. В итоге снижается совокупный спрос, а это сдерживает экономический рост.

На фазе кризиса налоговые поступления автоматически уменьшаются, а тем самым сокращается сумма изъятий из доходов фирм и домашних хозяйств. Одновременно возрастают выплаты социального характера, в том числе пособия по безработице. Значит, увеличивается покупательная способность населения, что помогает преодолению спада экономики.

Из сказанного видно, какое большое место занимает налогообложение в финансовом регулировании макроэкономики. В связи с этим одним из главных направлений фискальной политики государства является совершенствование налогового законодательства и практики сбора налогов.

Возьмем для примера наиболее важную разновидность налогов - подоходный налог, который устанавливается на доходы физических лиц и на прибыль фирм. Как определяется величина этого налога?

Сначала подсчитывается валовой доход - сумма всех доходов, полученных физическими и юридическими лицами из разных источников. Из валового дохода по законодательству обычно разрешается произвести вычеты: а) производственные, транспортные, командировочные и рекламные расходы; б) различные налоговые льготы (необлагаемый минимум доходов; например, в США в 1990 г. этот минимум составил 2050 долл.;

суммы пожертвований, льготы для пенсионеров, инвалидов и др.). Значит, облагаемый налогом доход - это разница между валовым доходом и указанными вычетами.

Важно установить оптимальную налоговую ставку (размер налога на единицу обложения). Различаются следующие ставки налога:

твердые, которые устанавливаются на единицу объекта независимо от его стоимости (например автомашину);

пропорциональные - единый процент уплаты налогов независимо от размеров доходов;

прогрессивные, возрастающие с увеличением доходов.

Практика показывает, что при чрезвычайно высоких ставках налогов подрываются материальные стимулы к труду и новаторству. Непомерное возрастание в 60-70-х годах в западных странах налогового бремени привело к отрицательным последствиям. Оно вызвало "налоговые бунты", широкое уклонение от налогов, привело к утечке капиталов и бегству получателей высоких личных доходов в страны с более низким уровнем налогообложения.

Как нам известно, в 70-х годах неоконсерваторы выдвинули теорию предложения. Ее авторы установили, что рост налогообложения оказывает неблагоприятное воздействие на динамику производства и доходов. Увеличение налогов за счет повышения их ставок на определенном этапе не компенсирует сокращения поступлений в государственный бюджет из-за быстрого сужения налогооблагаемых доходов, а затем может сопровождаться и сокращением общей суммы бюджетных доходов. В итоге высокие налоги оказывают сдерживающее воздействие на предложение капитала, труда и сбережения.

Основной задачей хозяйственной политики представители теории предложения считают определение оптимальных ставок налогообложения и налоговых льгот и выплат. Снижение налогов рассматривается в качестве средства, способного обеспечить долгосрочный экономический рост и борьбу с инфляцией. Оно усилит стремление получать большие доходы, окажет стимулирующее влияние на рост производства и увеличит покрытие денежной массы товарами.

Группа американских специалистов во главе с профессором

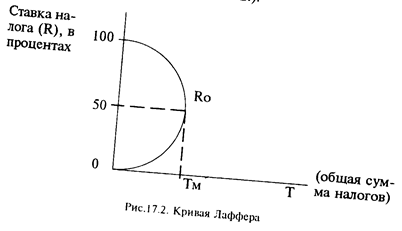

А. Лаффером изучила зависимость суммы налоговых поступлений в бюджет от ставок подоходного налога. Эта зависимость отражена в кривой Лаффера (рис. 17.2.).

Группа А. Лаффера теоретически доказала: ставка налога в 50 % Ro является оптимальной. При такой ставке достигается максимальная сумма налогов (Тм). При ставке налога выше Ro резко снижается деловая активность фирм и работников, и тогда доходы уходят в теневую экономику. При R, близкой к 100 % и равной 100 %, полностью исчезают стимулы к трудовой деятельности и предпринимательству.

Признано, что высшая ставка налогообложения (для самых высоких доходов) должна быть 50-70 %. Американцы говорят, что при столь высокой ставке налога, как в Швеции (75 %), в США никто не стал бы работать в легальной экономике.

Эмпирические исследования теоретиков предложения в какой-то мере подготовили налоговые реформы в США и других странах. В течение 80-х - начале 90-х годов в ведущих странах Запада проводились радикальные налоговые реформы. Цели этих реформ - ввести более равномерное налогообложение равных по величине доходов, уменьшить налог на прибыли компаний, снизить прогрессивность налогообложения, ликвидировать ряд налоговых льгот. Налогообложение во всех его частях регулируется едиными исчерпывающими законами, которые принимают национальные парламенты.

Кстати, с самого начала экономических реформ в России правительство взяло ориентир на введение чрезвычайно высокого налогообложения на доходы фирм (все виды федеральных и местных налогов и взносов в различные фонды доходят до 85-90 %),что отрицательно сказалось на состоянии национальной экономики и перспективах ее подъема. Не случайно ответной реакцией является огромное развитие теневой экономики. В итоге правительство Российской Федерации не в состоянии собрать в доходную часть бюджета до половины предусмотренных налоговых поступлений.

Сотрудники налоговой полиции обнаружили свыше ста способов уклонения от налогов. Вот несколько, пожалуй, самых простых:

занижается объем произведенной продукции;

завышается себестоимость товара (чтобы скрыть часть прибыли);

торговая выручка, полученная наличными, не приходуется, не указывается;

используются чужие расчетные счета в банке по взаимной договоренности предпринимателей;

при сдаче товаров в коммерческий магазин накладная (документ о поставке товаров) оформляется, но не регистрируется и т.д.

Стало быть, теневая экономика наносит серьезный ущерб формированию доходной части государственного бюджета.

§ 2. ГОСУДАРСТВЕННЫЙ БЮДЖЕТ

Сущность и роль бюджета.

Государственный бюджет - это роспись (смета, баланс) денежных доходов и расходов государства.

Роль бюджета в развитии национальной экономики неоднозначна на разных периодах истории. При этом достаточно четко выделяются два этапа.

В эпоху классического капитализма государство, как известно, не вмешивалось активно в хозяйственную деятельность. Примечательно, что в ведущих западных странах через государственный бюджет перераспределялось от 9 до 18 % национального дохода.

Во второй половине XX в. бюджет превратился в мощный регулятор макроэкономики. Об этом свидетельствует тот факт, что через бюджет ныне перераспределяется в западных государствах от 1/3 до 1/2 ВНП. Уровень налогов и государственных расходов позволяет бюджету играть ведущую роль в обеспечении экономического роста и занятости работников.

Бюджет является важным рычагом воздействия на ход общественного воспроизводства и стимулирования экономического роста. Путем изменения уровня государственных расходов и налогообложения правительства могут регулировать объем совокупного спроса (величину потребительских и инвестиционных расходов), -а тем самым влиять на краткосрочные колебания экономической конъюнктуры. В связи с этим различают экспансивную (расширительную) и рестриктивную (ограничительную) бюджетную политику. Первая из них выражается в увеличении государственных расходов и снижении уровня налогообложения, что позволяет легче преодолевать экономические кризисы и ускорять экономический рост. Вторая означает уменьшение расходов и повышение налогов, что помогает ослабить инфляцию и нормализовать хозяйственную конъюнктуру. Эти два вида государственных мер не могут дать надлежащего эффекта, если не увязываются с соответствующими переменами в кредитно-денежной сфере. Если экспансивная бюджетная политика не сопровождается ограничениями объема денежной эмиссии и кредита, то это усиливает инфляционные тенденции. В свою очередь, когда рестриктивная бюджетная политика сочетается с жесткими кредитно-денежными мерами, то это может вызвать экономический кризис.

Бюджетный механизм служит важным инструментом долгосрочной структурной политики. Он используется для проведения крупных структурных сдвигов: для более быстрого развития наукоемких производств, прогрессивных научно-технических перемен в национальном хозяйстве, подъема отстающих в экономическом отношении регионов.

Возросшая регулирующая роль бюджета дала основание западным ученым рассматривать его в качестве плана финансового хозяйства, который служит средством достижения экономической стабильности и выполняет функции встроенного бюджетного стабилизатора. Такое назначение бюджетного механизма во многом зависит от источников, характера формирования его доходной части и направленности государственных расходов.

Подавляющая часть всех доходов бюджета западных государств образуется за счет налогов (90 % поступлений на центральном и 70 % - на местном уровне). Через налоговый механизм в бюджет направляется от 30 % валового национального продукта в США и Японии, до 40-50 % - в Германии, Франции, Швеции. О типичных источниках поступлений в бюджет свидетельствуют статистические данные табл. 17.1.

В структуре всех налогов ведущее место занимает индивидуальный подоходный налог (от 1/4 до 1/2 всех поступлений в бюджет). При этом облагаются личные доходы граждан независимо от источников получения (заработная плата, жалованье, предпринимательская прибыль, процент, дивиденд, рента, гонорары и т.п.), которые уменьшаются на сумму законодательно разрешенных скидок и вычетов. Индивидуальный подоходный налог подсчитывается по прогрессивной шкале ставок. Начиная с установленной суммы, освобожденной от налогообложения, прирост дохода делится на части, из которых каждая последующая облагается по более высокой ставке. Количество таких ступеней колеблется от 2 (США и Великобритания) до 14 (Франция). При этом размер минимальной налоговой ставки составляет от 10 до 25 %, максимальной - от 28 до 70 %.

Налоги на прибыли компаний составляют важную часть поступлений в бюджет (до 20 %). В большинстве западных стран в последние годы эта доля государственных доходов имеет тенденцию к уменьшению. Налог на прибыль взимается с облагаемой прибыли предприятий, которая равняется валовой выручке от реализации за вычетом производственных и коммерческих издержек (включая заработную плату, проценты по банковскому кредиту, затраты на рекламу). Вычитаются также расходы, в соответствии с действующим законодательством полностью или частично освобождаемые от налогообложения: затраты на НИОКР, взносы в благотворительные фонды, налоги местным органам власти и т.д. Максимальная ставка налога на прибыль колеблется от 30 до 50 %. В большинстве стран установлены пониженные ставки для мелких предприятий, чтобы стимулировать их деятельность.

Таблица 17.1. Структура налогообложения некоторых западных стран (в % от ВНП)

| Виды налогов | США | ФРГ | Англия | Япония | Франция |

| Все налоги В том числе: | |||||

| Подоходный налог | |||||

| Налог на корпорации | |||||

| Взносы на социальное страхование рабочих и служащих предпринимателей | |||||

| Акцизы | |||||

| Налоги на предметы потребления | - |

Прямые налоги на личные доходы граждан и на прибыль компаний, вносящие существенный фискальный вклад, обладают высоким коэффициентом эластичности, то есть зависимости между поступлениями от них в бюджет и колебаниями величины валового национального продукта. Этим обусловлена их роль как рычага централизованного государственного воздействия на экономику.

В последние годы возрастает значение взносов на социальное страхование. По своей природе они близки к налогам и выплачивается лицами, нанятыми на работу (в процентах к валовому заработку) и предприятиями (в процентах к общему фонду заработной платы). Поступления от компаний обычно превышают взносы трудящихся. Вместе с тем затраты фирм на эти цели включаются в производственные издержки, вследствие чего через механизм цен они перекладываются на потребителей.

Существенную роль в западных странах играют косвенные налоги, которые включаются в цену товара и целиком оплачиваются покупателями. Среди них в США и Канаде ведущим является налог с оборота (облагается вся валовая выручка от реализации товаров и услуг); уровень налога колеблется от 2 до 10 %. В западноевропейских странах и Японии от 14 до 19 % составляет налог на добавленную стоимость (разница между валовой выручкой и суммой затрат на сырье, полуфабрикаты и услуги, полученные от поставщиков).

К косвенным налогам относятся также выборочные акцизы. Ими облагаются главным образом алкогольные напитки, табачные изделия и бензин. Другой разновидностью косвенных налогов являются таможенные пошлины, доля поступлений от которых в большинстве стран незначительна (в Великобритании - 1,2 %, в Японии - 1,3, США - 1,6, Германии - 2,5 и во Франции - 7,6 %).

Отличительная особенность косвенных налогов - регрессивность, повышение их уровня в общей сумме дохода по мере уменьшения самого дохода. У малоимущих слоев населения эти налоги составляют более существенную долю дохода, чем у состоятельных граждан.

В современных условиях продолжает действовать ряд традиционных налогов: а) с наследства и дарений и б) поимущественный, который взимается с оценочной стоимости земли, зданий, сооружений, индивидуальных домовладений. Такие специфические налоги не дают существенного фискального вклада.

Второй составной частью бюджета являются расходы. Эта часть призвана обеспечить финансовыми ресурсами потребности государства для выполнения его функций. Возрастание роли государства в регулировании макроэкономики выразилось в появлении во второй половине XX в. новых тенденций в развитии функций государственного бюджета. Одна из них - участие государственных финансов в обеспечении устойчивого экономического роста.

На Западе через бюджет финансируется от 1/3 до 1/2 всех инвестиций в основной капитал. Обновлению технической базы производства способствуют возросшие государственные затраты на фундаментальные научные работы, прикладные исследования и разработки. Значительные суммы государство расходует на кредиты, субсидии (денежные пособия) и дотации предпринимателям, которые участвуют в выполнении государственных программ экономического развития. Существенно увеличились объемы инвестиций в "человеческий капитал" (образование, повышение квалификации и переквалификацию рабочей силы).

Важнейшая функция бюджета - увеличение объема совокупного спроса посредством государственных закупок товаров и услуг, в том числе и на военные цели.

Бюджет выступает также как главный инструмент социальной политики государства. С его помощью проводится широкомасштабное перераспределение доходов в целях достижения большей социальной справедливости. Как известно, население западных стран уплачивает сравнительно большие налоги. Однако значительная их часть возвращается в виде трансфертных (лат. transferre - переносить) платежей, идущих на социальные нужды. Например, в 1986 г. в США налоги составили 32 % ВНП. При этом 12 % было возвращено в виде социальных выплат. Общая сумма налогов за вычетом социальных выплат населению представляет собой чистые налоги.

Дата добавления: 2015-10-05; просмотров: 555;