Рынок ценных бумаг. 7 страница

во Франции - 40 франков в день в дополнение к 42 % заработка в течение 1-2,5 лет, особые пособия в течение 3 лет;

в Великобритании - 28,5 фунта стерлингов в течение 52 недель.

В Российской Федерации в соответствии с законом "О занятости населения" (от 19 апреля 1991 г.) также создана определенная система социальной защиты от безработицы. Она включает следующие меры:

образован Государственный фонд занятости (страховой тариф взносов в этот фонд для всех предприятий составляет 2 % к начисленной оплате труда);

установлен период выплаты пособий - 12 месяцев;

гражданам, работавшим сравнительно продолжительный срок, устанавливается пособие по безработице в следующих размерах (по отношению к средней зарплате за последние 2 месяца по последнему месту работы): первые 3 месяца - 75 %, следующие 4 месяца - 60 %, в дальнейшем - 45 %;

лицам, ищущим работу впервые, выплачивается пособие в размере минимальной месячной оплаты труда;

после истечения срока выплаты пособия по безработице оказываются разные виды материальной помощи безработным и членам их семей, находящимся на иждивении (единовременные денежные выплаты, дотации за пользование жильем, коммунальными услугами, общественным транспортом, услугами здравоохранения и общественного питания).

Государство гарантирует безработным бесплатное обучение новой профессии (специальности) и повышение квалификации, что делается по направлению службы занятости.

На Западе для оценки состояния экономики используют так называемый индекс нищеты - сумму уровней безработицы и инфляции. С первым из этих уровней мы ознакомились. Сейчас IM к изучению второй составляющей "индекса нищеты".

§ 3. СТАБИЛЬНОСТЬ И НЕСТАБИЛЬНОСТЬ ДЕНЕЖНОГО ОБРАЩЕНИЯ

Макроэкономические факторы инфляции.

Сначала мы выясним те условия стабильности денежного обращения в масштабе национальной экономики, нарушения которых вызывают инфляцию.

Стабильность денежного обращения означает равенство двух макроэкономических потоков, которые образуют так сказать "кровообращение" национального хозяйства: потока товаров и услуг притока денег.

Такое равенство четко обозначил американский экономист винт Фишер в формуле:

Д х О = Ц х Т, где

Д - предложение денег (или масса денег в обращении);

О - скорость обращения (сколько раз за данное время денежная единица обслуживает торговые сделки - переходит из рук в руки);

Ц - средняя цена типичной торговой сделки;

Т - количество реализуемых товаров и услуг.

Как же обеспечивается указанное в формуле И.Фишера равенство обмена товаров и денег?

Стабильность денежного обращения достигается совершенно по-разному в условиях двух эпох - золотого стандарта и современных денежных средств. Рассмотрим эти различия подробнее.

В эпоху золотого стандарта указанное равенство обеспечивать как бы "автоматически". Тогда исправно действовал стихийный рыночный механизм, который регулировал действия Продавцов и покупателей.

Как правило, в обращении постоянно находилось нужное я торговых сделок количество золотых монет. Когда у покупателей и продавцов появлялось излишнее количество денег, то переходило в разряд сокровищ. Если же деньги вновь требовались для купли-продажи товаров, то они извлекались из мест накопления и поступали в обращение.

При золотом стандарте инфляция была редкостью - при как-то экстремальных условиях (например, во время войн), а цены стабильны в течение длительного периода. Например, в США цены на потребительские товары в 1905 г. были на уровне 1860 г.

При отсутствии инфляции у людей складывалась адекватная (соответствующая) экономическая психология. Вот та модель поведения покупателей, которая способствовала поддержанию равновесия величин товаров и денег:

когда начинался инфляционный рост цен, то люди были уверены, что это - временное явление, а поэтому переставали покупать вздорожавшие товары;

излишнюю часть денежных доходов население обращало в сокровище;

в результате уменьшались размеры текущего спроса, а это приводило к превышению предложения товаров по сравнению со спросом. При таком соотношении товаров и денег цены снижались до прежнего уровня.

Совершенно иные процессы в области денежного обращения наступили после упразднения золотого стандарта. В эпоху современных денежных средств уже нет прежнего автоматического поддержания равновесия потоков товаров и денег. Наоборот, характерной стала нестабильность денежного обращения.

Особенно велики были темпы инфляции во время и после мировых войн. Так, в Австрии (1921-1922 гг.) максимальный месячный подъем цен достигал 134 %. Из-за этого в пивных барах посетители заказывали сразу две порции пива, ибо цены росли быстрее, чем пиво выдыхалось. Наибольших же масштабов гиперинфляция достигла в Германии (1922-1923 гг.), когда в отдельные месяцы индекс цен составлял 32 400 %. В связи с этим рабочие добились, чтобы заработную плату им выдавали каждый день.

После второй мировой войны впервые в мирное время установилась устойчивая долговременная инфляция. В странах Организации экономического сотрудничества и развития темпы инфляции составили (в процентах за год): в 1960 -1972 гг. - 4, 1972-1980 гг. - 11, в 1981-1990 гг. - 5,6, 1991 г. - 5,2, 1992 г. - 4, 1993г. -3,6 и 1994-2,6%.

Не приходится удивляться, что в условиях постоянной инфляции резко изменилась экономическая психология людей. У них появился особый "сдвиг" в психике и поведении, который назван адаптивные (лат. adaptatio - прилаживание, приноравливание) инфляционные ожидания. С этим связана новая модель поведения покупателей:

потребители твердо верят в тенденцию роста цен;

люди сокращают сбережения, которые обесцениваются, и увеличивают текущий спрос (чтобы уменьшить потери от инфляции);

покупательский спрос еще больше превышает предложение. Тем самым покупатели провоцируют (подстрекают) рост цен. В итоге потребители не уменьшают, а в конечном счете увеличиваются потери от инфляции.

Инфляционный подъем цен, вызванный увеличением массового спроса, называют инфляцией спроса.

Стало быть, адаптивные инфляционные ожидания или инфляция спроса - это дополнительный "маховик", который еще сильнее раскручивает рост цен. Однако современные "сдвиги" в экономической психологии людей являются, конечно, не первопричиной, а лишь следствием действия тех факторов, которые Урождают инфляцию.

Что же это за факторы нестабильности денежного обращения?

Их можно четко представить, если мы вновь обратимся к формуле товарно-денежного обращения И.Фишера. В левой сторонe формулы указано предложение денег (Д х О), а в правой -спрос на них (Ц х Т). Где же искать причины (и виновников) инфляции - на стороне предложения или на стороне спроса денег?

Экономисты-теоретики разошлись на противоположные позиции, разрешая данную дилемму.

Одну позицию занимают сторонники широко распространенной на Западе и в России монетаристской концепции. Они выдвигают следующие аргументы:

а) цены товаров зависят только от количества (предложения) ("монет" в эпоху золотого стандарта) в обращении - в этом существо так называемой количественной теории денег;

б) инфляция порождается избытком количества денег (их предложения);

в) вся ответственность за инфляцию возлагается на государство, допускающее чрезмерную эмиссию денег.

Между тем нельзя не заметить, что монетаристские взгляды являются ассиметричными. Они усматривают все изменения в обращении только в левой части формулы И.Фишера. Однако левая часть должна быть сбалансирована и уравнена с правой частью формулы. Чему же должно быть равно общее количество денег в обращении?

Другую позицию занимают последователи трудовой теории стоимости (и теории издержек производства). Они выдвигают свои аргументы:

а) цены товаров зависят только от их стоимости (или издержек производства), а не от количества денег;

б) цена является денежным выражением стоимости товара;

в) само количество денег в обращении зависит только от суммы стоимости всех товаров.

Данные взгляды тоже ассиметричны, поскольку учитывают только правую часть формулы И.Фишера. При этом не усматривается определенная зависимость суммы цен произведенных товаров (правой части) от количества денег (от левой части).

Сравнение противоположных взглядов позволяет прийти к

заключению:

нельзя, по-видимому, полностью отрицать известную правомерность двух рассмотренных позиций;

каждая теоретическая позиция не отражает всей истины;

для полного рассмотрения причин инфляции важно учесть все факторы увеличения цен, находящиеся и на стороне предложения денег и на стороне спроса их.

Итак, отметим факторы инфляции на стороне предложения денег. Их можно разделить на два вида.

А. Внутренние факторы:

а) государство, как правило, превышает свои расходы над доходами (образуется бюджетный дефицит). Для покрытия дефицита правительство обычно увеличивает внутренний государственный долг (выпускает государственные ценные бумаги, получает кредиты, за которые затем приходится расплачиваться);

б) центральный банк допускает чрезмерную эмиссию денег, чтобы покрывать возрастающие нужды государства;

в) банки осуществляют кредитную экспансию (дают кредиты сверх нормальной возможности должников возвратить долги). Б. Международные факторы:

а) государство увеличивает свой внешний долг (берет взаймы иностранные валюты);

б) банки ведут обмен иностранных валют на национальную валюту (это предполагает дополнительный выпуск национальной валюты).

Таким образом, главным виновником инфляции является государство и подчиненные ему финансовые учреждения.

Теперь выясним факторы инфляции на стороне спроса. Мы их также подразделяем на два вида.

А. Внутренние факторы:

а) монополии, дающие основную массу товаров, заинтересованы в повышении цен на свои товары и услуги и добиваются этого;

б) военные расходы государства обычно грубо нарушают нормальное соотношение между спросом денег и их предложением;

в) увеличение масштабов долгосрочных капитальных вложений ведет к тому, что на долгое время страна не получает никакой отдачи от затраченных денег.

Б. Международные факторы:

а) рост цен на средства производства на мировом рынке вызывает увеличение цен внутри страны, импортирующей вещественные условия экономического роста;

б) структурные кризисы в мировой экономике, связанные с уменьшением природных ресурсов, ведут к удорожанию факторов производства во всех странах;

в) войны между государствами сопровождаются огромной потребностью в деньгах.

Одним из факторов, который может влиять на инфляцию, является безработица.

Инфляция и безработица.

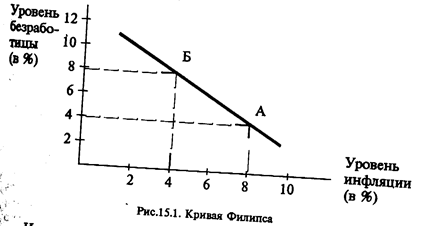

Безработица и инфляция находятся в определенной количественной зависимости. Профессор Лондонской экономической школы А. Филипс в конце 50-x годов установил такую закономерность: чем ниже уровень инфляции, тем выше уровень безработицы, и наоборот - это объяснимо. С повышением уровня безработицы уменьшается покупательная способность населения. Безработица отрицательно сказывается на уровне оплаты труда. В итоге уровень жизни снижается. Этот процесс наглядно представлен в виде кривой Филипса (рис. 15.1.).

Исходя из кривой Филипса, возникают два варианта для разного практического сочетания взаимозависимых величин: или низкая безработица и высокая инфляция (точка А на графике); или низкая инфляция и высокая безработица (точка Б на графике). Так, при президенте США Р. Рейгане удалось обуздать инфляцию путем повышения уровня безработицы до рекордной величины.

Между тем кривая Филипса отражает взаимосвязь инфляции и безработицы только в краткосрочном периоде. Если взять длительные периоды (5-10 лет), то при высоком уровне безработицы цены продолжают повышаться. Так обстояло дело в США в 70-е и 80-е годы.

То, что кривая Филипса не "срабатывает" в долгосрочном периоде, объясняется следующими обстоятельствами. Во второй половине XX в. заработная плата, а тем самым и пособия по безработице, систематически повышалась даже во время спада производства, что обусловлено ростом квалификации и стоимости рабочей силы. Как правило, предприниматели и работники заключают долгосрочные договоры о величине заработной платы. Более того, из-за инфляционных ожиданий предприниматели увеличивают оплату труда в порядке компенсации будущего роста цен.

В итоге возникает такое явление, как инфляция издержек. Инфляция издержек - рост цен, который вызван повышением производственных расходов (увеличением оплаты труда и удорожанием сырья, энергоносителей и др.). Стало быть, при инфляции издержек цены повышаются вместе с увеличением безработицы.

В таком случае цена борьбы с инфляцией путем увеличения уровня безработицы становится очень высокой. По расчетам зарубежных экономистов, чтобы инфляция могла снизиться на 1 %, безработица должна превысить свой "естественный уровень" на 2 %. Но от этого реальный валовой национальный продукт уменьшится на 4 % по сравнению с потенциальной его величиной (в 1985 г. в США такие потери дохода нации составили бы 160 млрд. долл.).

Однако общество вынуждено платить за инфляцию и другую цену.

§ 4. МАКРОЭКОНОМИЧЕСКИЕ ПОСЛЕДСТВИЯ ИНФЛЯЦИИ И СПОСОБЫ ЕЕ РЕГУЛИРОВАНИЯ

Цена инфляции

Под "ценой" инфляции мы будем понимать конечные результаты ее воздействия на доходы общества в целом и его структурных звеньев. То есть речь идет о том, кому и насколько повышение цен выгодно, а для кого оно разорительно.

На практике встречаются три основных варианта "цены" инфляции: позитивный (что означает прирост дохода), нулевой негативный (убыточный). Рассмотрим каждый из них.

Позитивный вариант существует не случайно: если бы вздорожание товаров никому не было выгодно, то инфляция могла никнуть только по ошибке.

Прежде всего инфляция приносит доход государству. Этот обогащения издавна называется сеньораж (фр. seigneurage - пошлина за право печатать деньги). Еще в средние века феодал (сеньор) обладал исключительным правом чеканить монету на территории и таким образом получал доход. Сейчас сеньораж - привилегия государства. Когда правительство не решается увеличить прямые налоги для финансирования своих расходов, оно через центральный банк организует печатание новых денег. Таким способом покрывается бюджетный дефицит.

Однако сеньораж уменьшает стоимость старых денег, имеющуюся на руках у населения. Такой своего рода налог на наличные деньги называется инфляционным налогом. Величина инфляционного налога (Ни) равна произведению уровня инфляции оказывающему, насколько обесцениваются деньги - И) на сумму денег, имеющихся в наличии у населения (Д):

Ни = И х Д.

Совершенно очевидно, что реальные доходы населения уменьшается на величину инфляционного налога. Одновременно "на-на наличные деньги" составляет существенную долю доходов государства. В западных странах он обычно не более 10 % валового национального продукта (в США - 3 %, в Италии и Греции - 10 % ВНП).

В Российской Федерации в начале экономических реформ инфляционный налог составлял очень большую величину: например, во втором квартале 1992 г. - 28 % валового внутреннего продукта и 46 % дохода домашних хозяйств, а во втором квартале 1993 г. - 20 % ВВП и 25 % дохода домашних хозяйств.

Кроме государства в нашей стране на инфляции наживаются коммерческие банки. При инфляции обычно значительно возрастает скорость обращения денег (люди стремятся быстрее тратить возросшую массу наличных). Но в России система платежей не соответствует уровню инфляции. Несмотря на высокие темпы инфляции в 1992-1993 годах скорость обращения денег была очень какой: 4-8 оборотов в год при 24-разовой оплате труда. Это во многом объясняется замедлением расчетов между предприятием и задержкой в оплате труда. Коммерческие банки часто срывают сроки выплат заработной платы и иных платежей с тем, чтобы полученные ими для этих целей деньги отдавать в кредит под большие проценты.

Большой выигрыш от роста цен получают у нас многочисленные промышленные и торговые монополии. Они регулярно создают искусственный дефицит (уменьшая продажу ходовых товаров и накапливая их на складах). Вызвав тем самым дополнительный спрос, они повышают цены товаров.

Нулевой вариант "цены" инфляции - редкое явление (в этом случае потери от роста цен полностью покрываются увеличением доходов). Такой случай имеет место, когда на отдельных предприятиях или в национальном масштабе проводится "автоматическая индексация" денежных доходов. И по мере вздорожания товаров и услуг в том же масштабе возрастает величина заработков.

Негативный вариант "цены" инфляции, вызывающий потери доходов фирм и домашних хозяйств, возникает чаще всего.

А. Потери от хранения наличных денег дома. В данном случае "цена" инфляции равна тому количеству дополнительных денег, которые можно было бы получить при хранении денег в банке (под определенный процент).

Довольно часто номинальная процентная ставка по банковскому депозиту ниже уровня инфляции. Поэтому даже помещение наличных денег на депозит не гарантирует полностью от инфляционных потерь. Величина их равна разнице между уровнем инфляции и процентной ставкой.

Чтобы свести к минимуму утрату части дохода при росте цен, люди пытаются найти наличным деньгам наиболее надежное и выгодное применение. Из-за непрерывного хождения по финансовым учреждениям расходы на эти цели образно назвали "издержки на обувные подметки" (или "издержки стоптанных башмаков").

Б. Издержки меню - расходы при инфляции, связанные с ростом цен в магазинах, кафе, транспортных тарифов и пр.

В. Издержки из-за несовершенства юридической практики. Дело в том, что при составлении контрактов юристы нередко указывают номинальные величины стоимости вещей, не предусматривая их индексацию по определенному уровню цен. Поэтому целесообразно указывать в договорах реальные стоимостные величины (с учетом их индексации или в пересчете на стабильную иностранную валюту).

Г. Потери из-за несовершенства налогового законодательства. Нередко многие положения налогового законодательства составлены без учета воздействия инфляции. Так, не учитывается, что облагаемые налогом прибыли растут медленнее, чем повышая цены. Однако налог на прибыль взимается по таким ставкам, словно эти доходы связаны с ростом цен.

Д. Издержки из-за неверных инфляционных ожиданий. Эти издержки возникают у людей, которые не предвидели роста цен неправильно определили ход инфляции. При внезапном скачки цен процент за кредит оказывается меньше темпов инфляции. В этом случае происходит спекулятивное перераспределение до-вдов. Проигрывают кредиторы: они получают деньги, которые во время кредита обесценились. Напротив, выигрывают должники, ибо возвращают долг с процентами в обесцененных деньгах.

Отсюда - особая проблема "отцов и детей" в масштабе макроэкономики. Ведь основными кредиторами в обществе являются пожилые люди (они выплатили все свои долги и имеют накопления на старость). Основными же должниками выступают молодые люди и среднее поколение, взявшие ссуды. Значит, часто перераспределение ценностей, связанное с неожиданной инфляцией, имеет определенную макроэкономическую направленность: от старшего поколения к молодому.

Многие люди не без основания испытывают страх перед непредсказуемой стихией инфляции. Как можно ее побороть?

Макроэкономические регуляторы инфляции.

Нам уже известны причины инфляции. Поэтому мы без особых затруднений ответим на вопрос: можно ли вообще избавиться от инфляции ?В современной рыночной экономике инфляционный рост цен неистребим, поскольку невозможно искоренить такие глубокие причины этого явления, как:

значительная монополизация экономики;

структурные кризисы, вызываемые НТР и другими обстоятельствами;

военно-промышленный комплекс;

долгосрочные инвестиции;

локальные войны;

государственный бюджетный дефицит и др.

Стало быть, остается одно: вести борьбу не столько с причин обесценения денег, сколько с их последствиями. Иначе оря, более реально сделать инфляцию управляемой, а ее уровень - умеренным.

В условиях нынешней рыночной экономики государство "меняет следующие важнейшие макрорегуляторы инфляции.

А. Государство проводит политику доходов. Имеется в виду удерживать величину инфляции издержек. В развитой рыночной экономике правительство избегает прямого регулирования уровень заработной платы. Оно использует косвенные методы в виде социального партнерства - поиска компромиссных соглашений работодателей с профессиональными союзами наемных работников.

Например, в Японии ежегодно проводится серия переговоров между предпринимателями и профсоюзами о размере заработной платы. Сначала достигается общенациональное соглашение между правительством, союзами предпринимателей и национальными профсоюзами. Затем на предприятиях договариваются о гибкой системе заработной платы: 25-30 % ее величины выплачивается в виде премий, зависящих от размера прибыли фирмы. Если спрос на выпускаемую продукцию понижается, то уменьшается объем получаемой прибыли, что ведет к автоматическому снижению уровня оплаты труда. В итоге существенно падает уровень инфляции (например, в 1986 г. в Японии был почти нулевой уровень инфляции - 0,5 % по отношению к 1985 г.).

Б. Государство ограничивает монополистическую деятельность в области ценообразования. В этом случае правительство берет под контроль монополистическое "вздувание" цен.

Например, в Англии управление по телекоммуникациям обязало корпорацию "Бритиш телеком" (имеющую 50 % продаж на монополизированном рынке) выполнять следующие условия. Темп роста тарифа на услуги корпорации должен быть на 3 процентных пункта ниже среднегодового индекса цен в английской экономике. Если, скажем, индекс цен равен 5 %, то "Бритиш телеком" может установить свой тариф на уровне 2 %.

В. Твердо проводимая антиинфляционная политика правительства способствует существенному уменьшению инфляции спроса. Успех в этом деле может прийти только к сильному правительству, которое пользуется доверием большинства населения, правильно прогнозирует ход инфляции, четко ставит антиинфляционные задачи и заблаговременно информирует граждан. Причем основой программы сильного правительства являются не компенсации роста цен, что усиливает инфляцию, а меры, на практике противодействующие стихийному движению цен.

Г. Регулирование ценовой динамики становится эффективным благодаря умелой денежной политике центрального банка. Интересен в этом отношении опыт Федеральной резервной системы (центрального банка) США (ФРС).

ФРС применяет такие способы регулирования предложения денег:

а) операции на открытом рынке. Чтобы увеличить предложение денег ("выброс" денег на рынок) ФРС покупает у банков государственные ценные бумаги (государственные облигации и селя казначейства). Для уменьшения предложения денег ФРС дает такие бумаги, изымая тем самым деньги из экономики;

б) изменение ставки банковского процента. Если такая ставка уменьшается (кредит дешевеет), то предложение денег возрастает. Когда ставка процента возрастает (кредит дорожает), то предложение денег сокращается;

в) изменение нормы обязательных резервов. По решению ФРС все банки обязаны держать определенную долю их депозитов (от 13 до 18 %) в качестве резерва. При увеличении нормы резервов банки уменьшают объем кредитования клиентов. При снижении этой нормы банки расширяют предложение денег. Такое регулирование нормы обязательных резервов является самым мощным инструментом воздействия на денежное обращение. Таким образом, изучение острых макроэкономических проблем вплотную подвело нас к тому, чтобы рассмотреть, как организовано управление национальным хозяйством.

РЕКОМЕНДУЕМАЯ ЛИТЕРАТУРА

Давыдов А.Ю. Инфляция в экономике: мировой опыт и наши проблемы. М.: 1991.

Кейнс Д. Общая теория занятости, процента и денег. Гл.2,3.Антология экономической классики. Т.Мальтус, ДКейнс, Ю. Ларин. М.: 1993.

Магнусон Б. Инфляция: миф и действительность. М.: 1979.

Макконнелл К.Р., Брю С. Л. Экономикс. T.I. Гл.10. М.: 1992.

Меньшиков С.М. Инфляция и кризис регулирования. М.: 1979.

Мэнкью Н.Г. Макроэкономика. Гл.5, б. М.: 1994.

Усоскин В.М. Денежный мир Милтона Фридмена. М.: 1989.

Фишер С., Дорнбуш Р., Шмалензи Р. Экономика.Гл.27, 32, 33. М.: 1993.

Харрис Л. Денежная теория. М.: 1990.

ТЕМА 16. РЕГУЛЯТОРЫ НАЦИОНАЛЬНОГО ХОЗЯЙСТВА

§ 1. РЫНОЧНЫЙ МЕХАНИЗМ МАКРОЭКОНОМИЧЕСКОГО РЕГУЛИРОВАНИЯ

Существо макроэкономического регулирования.

Рассмотрим вопрос темы по существу: почему необходимо управлять национальным хозяйством регулирования хозяйством в целом? В чем состоит главная цель такого экономического управления? Ответ на эти вопросы связан с пониманием характера объектов управления. Объектом управления являются три макроэкономические структуры - образно говоря "три кита", на которых держится вся рыночная макроэкономика.

Во-первых, это - совокупный спрос. Такой спрос - сумма денег, которую члены общества готовы затратить на покупку товаров и услуг, чтобы удовлетворить все потребности. Объем совокупного спроса зависит от ряда факторов:

уровня цен,

величины доходов населения,

распределения доходов на потребление (текущий спрос) и накопление (спрос, отложенный на будущее),

налогов (части доходов, отданных государству),

государственных закупок (спроса государства),

предложения денег со стороны кредитных учреждений.

Во-вторых, объектом общенационального управления является совокупное предложение. Оно представляет собой сумму цен товаров и услуг, которые их производители реализуют всем покупателям. Объем совокупного предложения определяется такими факторами:

уровнем рыночных цен,

потенциально возможным объемом производства в стране,

уровнем издержек производства продукции,

коммерческой выгодой ее выпуска.

В-третьих, макроэкономическим объектом регулирования является совокупное производство. Под ним подразумеваются все виды хозяйства нации, выпускающие товары и услуги.

Все объекты управления внутренне взаимосвязаны друг с другом. Между ними устанавливаются прямые связи: а) совокупный спрос и совокупное предложение образуют в их единстве национальный рынок; б) производство непосредственно предопределяет суммарное предложение. Имеются также косвенные связи: совокупный спрос воздействует на суммарное предложение, а через него - на все производство.

Между всеми макроэкономическими объектами существуют сквозные взаимосвязи. Так, структура совокупного спроса (набор всех оплачиваемых потребностей) воздействует на состав совокупного предложения (набор всех продаваемых товаров и услуг), а тем самым влияет на структуру национального производства (сумму всех отраслей и видов хозяйственной деятельности, нужных, в конечном счете, для удовлетворения платежеспособного спроса общества). Действует и обратная связь: структура всего производства во многом обусловливает структуру совокупного предложения и через рынок предопределяет все разнообразие покупательского спроса.

Наконец, между объектами управления существуют необходимые объемные соотношения. При нарушении таких соотношениях возникает макроэкономическое неравновесие. Допустим, что производство в своем развитии оторвалось от учета объема всего покупательского спроса и создало продуктов больше, чем это надо для общественного потребления. Тогда возникает общий кризис перепроизводства материальных благ. Если же производство доставило существенно меньше продуктов, чем нужно для общественного потребления, то налицо общий кризис недопроизводства.

Теперь мы можем ответить на важный вопрос: каково главное условие нормального развития макроэкономики, предполагающее такое состояние национального хозяйства, при котором оно может полностью удовлетворить весь покупательский спрос?

Таким условием является соблюдение народнохозяйственной пропорциональности, а именно: во-первых, равенства объемов Суммарных величин спроса, предложения и производства нации и, во-вторых, соответствия друг другу структур этих макроэкономических объектов. Речь идет об объективном экономическом законе пропорционального развития макроэкономики. Этот закон выражает независимое от воли и желания людей условие существования нормальной народнохозяйственной системы: необходимость постоянного поддержания соответствия объемов и структуры совокупных величин спроса, предложения и производства.

Нарушения закона пропорционального развития макроэкономики проявляются в известных нам видах макроэкономического неравновесия: а) структурных кризисах (несоответствия элементного состава производства и совокупного спроса), б) экономических кризисах перепроизводства (превышение объема всего (предложения и производства над совокупным спросом), в) массовой безработице (уменьшение спроса на рабочую силу по сравнению с ее предложением на рынке труда), г) инфляции (превышении предложения денег над их спросом).

Дата добавления: 2015-10-05; просмотров: 571;