Критерії ефективності проектів

Використання критеріїв ефективності інвестиційних проектів допомагає аналітикові прийняти, схвалити або змінити проект.

Вибір конкретного критерію для висновку про ефективність проекту залежить від певних чинників, зокрема:

- наявної ринкової перспективи,

- існування обмежень на ресурси для фінансування проекту,

- коливань грошових потоків і можливості одержання прибутку.

Хоча деякі критерії добре відомі й широко застосовуються, для аналітика вкрай важливо бути ознайомленим з усім багатством вибору, щоб обрати комбінацію, яка найбільше підходить для проекту.

Чиста теперішня вартість — Net Present Value (NPV) - це найвідоміший і найуживаніший критерій. У літературі зустрічаються й інші його назви: чиста наведена вартість, чиста наведена цінність, дисконтовані чисті вигоди.

NPV являє собою дисконтовану цінність проекту (поточну вартість доходів або вигід від зроблених інвестицій).

NPV дорівнює різниці між майбутньою вартістю потоку очікуваних вигід і поточною вартістю нинішніх і наступних витрат проекту протягом усього його циклу.

Для розрахунку NPV проекту необхідно визначити ставку дисконту, використати її для дисконтування потоків витрат і вигід і підсумувати дисконтовані вигоди й витрати (витрати зі знаком мінус). При проведенні фінансового аналізу ставка дисконту звичайно є ціною капіталу для фірми. В економічному аналізі ставка дисконту являє собою закладену вартість капіталу, тобто прибуток, який міг би бути одержаний при інвестуванні найприбутковіших альтернативних проектів.

Якщо NPV позитивна, то проект можна рекомендувати для фінансування. Якщо NPV дорівнює нулю, то надходжень від проекту вистачить лише для відновлення вкладеного капіталу. Якщо NPV менша нуля — проект не приймається. Розрахунок NPV робиться за такими формулами:

(13)

(13)

або

, (14)

, (14)

де  — вигоди проекту в рік t,

— вигоди проекту в рік t,

Ct — витрати на проект у рік t,

і — ставка дисконту;

n — тривалість (строк життя) проекту.

Основна перевага NPV полягає в тому, що усі розрахунки проводяться на основі грошових потоків, а не чистих доходів.

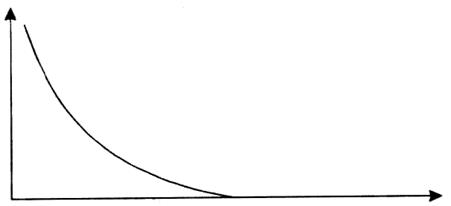

Окрім того, ефективність головного проекту можна оцінити шляхом підсумування NPV його окремих підпроектів. Це дуже важлива властивість, яка дає змогу використати NPV як основний критерій при аналізі інвестиційного проекту. Основна вада NPV полягає в тому, що її розрахунок вимагає детального прогнозу грошових потоків на строк життя проекту. Часто роблять припущення про постійність ставки дисконту. Для аналізу залежності NPV від ставки дисконту використовують криву, яка має назву профіль NPV. Іноді її називають профілем проекту.

|

Ставка дисконту

Рис. – 1.7 Залежність величини чистої теперішньої вартості від ставки дисконту

Правила роботи з критерієм чистої теперішньої вартості:

1. Проекти приймаються тільки тоді, коли NPV більша нуля.

2.3а наявності бюджетних обмежень обирають такий проект, який максимізує NPV.

При виборі взаємовиключних проектів за умов відсутності бюджетних обмежень обирають проект з максимальною NPV.

Однак, при застосуванні NPV виникають такі труднощі:

1. Складно визначити NPV у проектах, до яких входять дрібніші проекти.

2. При порівнянні проектів різної тривалості за NPV необхідне використання спеціальних процедур приведення строків до порівнюваного періоду.

Внутрішня норма рентабельності — Internal Rate of Return (IRR) або внутрішня ставка рентабельності, внутрішня ставка доходу, внутрішня норма прибутковості.

IRR проекту дорівнює ставці дисконту, при якій сумарні дисконтовані вигоди дорівнюють сумарним дисконтованим витратам, тобто IRR є ставкою дисконту, при якій NPV проекту дорівнює нулю.

IRR дорівнює максимальному відсотку за позиками, який можна платити за використання необхідних ресурсів, залишаючись при цьому на беззбитковому рівні.

Розрахунок IRR проводять методом послідовних наближень величини NPV до нуля при різних ставках дисконту. Розрахунки проводять за формулою:

(15)

(15)

На практиці визначення IRR проводиться за допомогою такої формули  , (16)

, (16)

де А — величина ставки дисконту, при якій NPV позитивна;

В — величина ставки дисконту, при якій NPV негативна;

а — величина позитивної NPV, при величині ставки дисконту А;

b — величина негативної NPV, при величині ставки дисконту В.

Якщо значення IRR проекту для приватних інвесторів більше за існуючу ставку рефінансування банків, а для держави — за нормативну ставку дисконту, і більше за IRR альтернативних проектів з урахуванням ступеня ризику, то проект може бути рекомендований для фінансування.

Істотна різниця NPV та IRR полягає в тому, що використання IRR завжди веде до використання одного й того самого проекту, натомість вибір за NPV залежить від вибраної ставки дисконту.

Вибір проектів за NPV правильний настільки, наскільки правильно обрано ставку дисконту.

При застосуванні IRR виникають такі труднощі:

- неможливо дати однозначну оцінку IRR проектів, у яких зміна знака NPV відбувається більше одного разу.

- при аналізі проектів різного масштабу IRR не завжди узгоджують з NPV.

Застосування IRR неможливе для вибору альтернативних проектів відмінного масштабу, різної тривалості й неоднакових часових проміжків.

Коефіцієнт вигід/витрат — Benefit/Cost Ratio (BCR) є відношенням дисконтованих вигід до дисконтованих витрат.

Основна формула розрахунку має такий вигляд:

, (17)

, (17)

Критерій відбору проектів полягає в тому, щоб вибрати усі незалежні проекти з коефіцієнтами BCR, більшими або рівними одиниці. При застосуванні цього критерію слід пам'ятати, що коефіцієнт BCR має такі недоліки:

- може давати неправильні ранжирування за перевагою навіть незалежних проектів;

- не годиться для користування при виборі взаємовиключних проектів;

- не показує фактичну величину чистих вигід.

BCR має кілька варіантів розрахунку.

1. При жорстких обмеженнях на капітал, на відміну від обмежень як по капіталу, так і по поточних витратах:

BCR - (В-O)/К, (18)

де О - поточні витрати;

К — капітальні витрати.

2. За наявності дефіцитних або унікальних ресурсів:

BCR - (B-C)/R, (19)

де R — вартість дефіцитних ресурсів.

Прикладом дефіцитних ресурсів може бути іноземна валюта. Головною потенційною проблемою при застосуванні цих різновидів критерію є подвійний рахунок, якого слід уникати.

Основна перевага критерію полягає в можливості швидкого з'ясування його значень для оцінки впливу на результати проекту рівнів ризиків і непевностей.

Індекс прибутковості — Profitability Index (PI) є відношенням суми наведених ефектів (різниця вигід і поточних витрат) до величини інвестицій

(20)

(20)

РІ тісно пов'язаний з NPV.

Якщо NPV позитивна, то й РІ > 1, і навпаки. Якщо РІ > 1, проект ефективний, якщо РІ < 1 — неефективний.

Строк окупності проекту — Payback Period (PBP) використовують переважно в промисловості. Він вказує кількість років, потрібно для відшкодування капітальних витрат проекту з чистих сумарних доходів проекту.

Критерій прямо пов'язаний з відшкодуванням капітальних витрат у найкоротший період часу і не сприяє проектам, які дають великі вигоди лише згодом. Він не може слугувати за міру прибутковості, оскільки грошові потоки після строку окупності не враховують.

Критерій найменших витрат (НВ) використовують тоді, коли оцінка вигід проекту складна й ненадійна. При цьому порівнюють наведені витрати за різними варіантами проекту і вибирають той, який при найменших витратах забезпечує найкращі результати.

Критерій прибутку в перший рік експлуатації дає змогу перевірити, чи забезпечують вигоди за перший рік експлуатації проекту "достатню" доходність. При цьому порівнюється чистий доход за перший рік експлуатації з капітальними витратами проекту, включаючи відсотковий доход у період робіт на будівництві (береться накопичена сума відсотків, а не наведені відсотки). Якщо відношення вигід до витрат менше ціни капіталу, то проект, можливо, є передчасним, а при більшому відношенні можна зробити висновок, що з проектом, очевидно, припізнилися. Використання цього критерію є першим наближенням до повномасштабної перевірки з метою визначити, чи передбачена максимізація NPV планом проекту.

Дата добавления: 2015-09-21; просмотров: 776;