Основы теории макроэкономики_______________________ 401

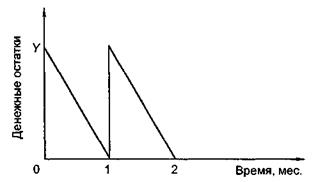

Примем номинальный доход, получаемый экономическим субъектом за месяц, равным Y. В модели Баумоля—Тобина спрос на деньги по трансакционному мотиву зависит от уровня потребления. Предполагается, что весь доход Y расходуется в течение месяца для покупок. На первый взгляд, решение проблемы простое — сохранить весь полученный доход в виде наличных денег, чтобы затем равномерно его расходовать в течение месяца. Графически такой спрос на деньги можно представить в виде нисходящей прямой (рис. 11.4). По истечении месяца субъект снова получит доход, равный Y, и снова будет его постепенно расходовать и т.д.

Рис. 11.4. Изменение количества наличных денег в течение двух месяцев

На самом деле это не лучшее из решений, поскольку экономический субъект теряет доход, который деньги могли принести, если бы их положили на сберегательный счет в банке или купили на них облигации, приносящие процент.

Допустим, что ежемесячно получаемый доход У сразу перечисляется на сберегательный счет, который приносит процент, но на этот счет нельзя выписать чек.

Поскольку экономический субъект ежедневно совершает покупки, ему придется каждый день ездить в банк и снимать деньги со сберегательного счета. При этом он будет терять время на проезд и стояние в очереди, возможно, затрачивать деньги на покупку бензина для поездки, т.е. будет нести определенные потери. Определим запас наличных денег, который позволит субъекту минимизировать общие потери.

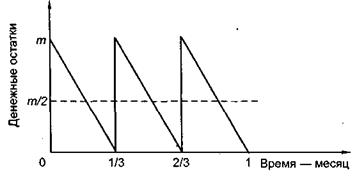

Предположим, что в виде денег сохраняется 1/3 часть полученного за месяц дохода (т = Y/3). Если учесть, что запас денег расходуется постепенно от т до 0 за треть месяца, а затем снова становится равным т и т.д., то график спроса на деньги будет иметь вид, представленный на рис. 11.5.

402_________________________________________ Раздел III

Рис. 11.5. Изменение количества наличных денег в течение месяца

Среднее количество денег, которое экономический субъект сохранит в течение месяца (средние остатки за месяц), в этом примере будет равно т/2, так как каждый раз, начиная расходы, он имеет на руках т денег, а заканчивая — 0.

В действительности проблема заключается в определении оптимального числа изъятий денег из банка. Зная доход и число изъятий, можно определить запас денег, который должен хранить экономический субъект.

Если за месяц число посещений банка экономическим субъектом равно п, то каждый раз он снимает со счета Y/n денег. Среднее количество сохраняемых им в течение месяца наличных денег будет равно Y/2n. Зная это значение и ставку ссудного процента i, можно определить потери, связанные с хранением запаса денег. Они будут равны i * Y/2n.

Примем издержки одного изъятия денег из банка равными Рb (b — реальные издержки; Рb — номинальные). Так как число посещений банка равно п, то общие потери, связанные с его посещениями в течение месяца, будут равны Рb * п. Тогда общие издержки (ТС) экономического субъекта можно определить по формуле

ТС = i * Y / 2п + Рb * п (11.7)

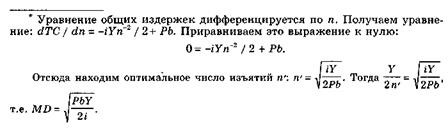

Следовательно, чем чаще экономический субъект будет обращаться в банк, тем больше будут издержки, связанные с его посещениями, но меньше — процентные потери от хранения денег. Задача состоит в том, чтобы минимизировать общие издержки, т.е. найти оптимальное число изъятий денег из банка, а значит и оптимальный запас наличных денег. Алгебраические

Основы теории макроэкономики 403

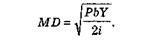

преобразования позволили Уильяму Баумолю и Джеймсу Тобину получить следующую формулу спроса на деньги*:

(11.8)

(11.8)

Из формулы (11.8)следует:

1) трансакционный спрос на деньги MD находится впрямой

зависимости от номинального дохода Y, но при этом спрос на

деньги растет меньшими темпами, чем доход. Например, если

Y в уравнении (11.8) увеличится в четыре раза, то MD — только

в два раза;

2) спрос на номинальные денежные остатки обратно зави

сим от уровня процентной ставки i;

3) экономических субъектов интересует не количество де

нег, а их покупательная способность, т.е. у субъектов отсут

ствует «денежная иллюзия». Так, например, при увеличении

цен в два раза номинальный доход Y удвоится (он равен про

изведению уровня цен Р на реальный доход) и удвоятся издер

жки Рb, связанные с изъятием денег из банка. Это приведет,

как следует из формулы (11.8), к удвоению номинального спро

са на деньги. Он будет равен 2MD. Реальный спрос, равный но

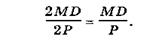

минальному спросу, деленному на уровень цен, не изменится:

(11.9)

(11.9)

Современный анализ спроса на деньги по мотиву предосторожности во многом аналогичен кейнсианскому. Запас денег позволяет экономическим субъектам застраховаться от неплатежеспособности. Возникает проблема выбора, сходная с той, которая рассматривалась в модели трансакционного спроса Бау-моля—Тобина. С одной стороны, чем больше денег экономические субъекты будут хранить по соображениям предосторожности, тем большими будут их потери, измеряемые как номинальная процентная ставка, которую могли бы принести деньги. С другой стороны, отсутствие необходимого количества денег

404_________________________________________ Раздел III

в нужный момент времени может привести к тому, что экономическим субъектам придется продавать другие активы, прибегать к займам, т.е. нести значительные издержки. Экономические субъекты в данном случае должны определить оптимальное количество денег, отвечающее целям предосторожности. Это будет такое количество, которое обеспечит баланс между потерями, связанными с хранением денег, и издержками, обусловленными приобретением необходимого количества денег.

Такой спрос на деньги является спросом на реальные денежные остатки, так как если цены на товары и услуги повысятся в два раза, то экономические субъекты в целях предосторожности должны будут сохранять в два раза больше денег. Естественно, что чем больше объем реального ВВП, тем большим будет спрос на реальные денежные остатки, т.е. реальный спрос на деньги, обусловленный мотивом предосторожности, прямо пропорционален реальному объему национального производства (дохода). Однако чем выше процентная ставка, тем меньшим будет спрос на реальные денежные остатки по мотиву предосторожности, т.е. он обратно пропорционален номинальной ставке процента (Кейнс считал его не зависящим от процентной ставки). Фактором, влияющим на данный спрос на деньги, является и степень неопределенности в экономике. Рост неопределенности ведет к увеличению суммы сохраняемых денег.

Попытку дать полное обоснование спекулятивному мотиву спроса на деньги предприняли последователи Кейнса. Согласно кейнсианской модели экономические субъекты сохраняют свое богатство в виде денег либо облигаций — в зависимости от ожидаемой доходности тех и других. Д. Тобин считал, что при определении структуры портфеля важное значение имеет не только ожидаемая доходность одного актива по сравнению с другими, но и риск этого актива. Как правило, чем значительнее доходность актива, тем выше риск. Большинство экономических субъектов не любят рисковать и отдают предпочтение активу с меньшей доходностью, если его риск ниже. Деньги не приносят дохода (или приносят низкий доход, как депозиты до востребования), но являются безопасным активом. Вложения в облигации, наоборот, связаны с риском, поэтому, даже если доходность облигаций выше доходности денег, экономические субъекты могут предпочесть хранить богатство в виде денег. Желание избежать риска порождает спрос на такой безопасный актив, как деньги. Экономические субъекты могут уменьшить риск, если будут сохранять богатство и в виде облигаций, и в виде денег.

Следовательно, спрос на реальные денежные остатки, обусловленный спекулятивным мотивом, определяется реальным

Основы теории макроэкономики_______________________ 405

объемом национального продукта (чем больше доход общества, тем больше сохраняемое богатство, а значит и спрос на активы) и уровнем номинальной процентной ставки.

Проведенный анализ спроса на деньги показал, что спрос на реальные денежные остатки, определяемый совокупностью мотивов, находится в прямой зависимости от реального объема национального производства (совокупного дохода общества) и в обратной — от уровня номинальной процентной ставки. Номинальный спрос на деньги испытывает влияние со стороны уровня цен: чем выше уровень цен в стране, тем больше номинальный спрос на деньги.

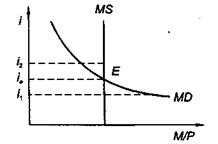

Если принять неизменным реальный объем национального производства, то кривая реального спроса на деньги MD займет положение, которое отражено на рис. 11.6.

Рис. 11.6. Кривая спроса на деньги

Новые значения процентной ставки i отразятся переменами в величине спроса на реальные денежные остатки, и будет наблюдаться движение по кривой спроса MD. При изменении реального объема национального производства кривая MD будет перемещаться вправо или влево. Например, увеличение объема реального ВВП может привести к сдвигу кривой MD в положение MD1.

Равновесие денежного рынка.Проведем анализ равновесия денежного рынка, условившись, что предложение денег неизменно, тем более что центральный банк, определяя необходимое количество денег на данный год, исходит из состояния экономики страны вне связи с уровнем процентной ставки. Тогда кривая предложения MS будет иметь вид вертикальной прямой (рис. 11.7).

Равновесие денежного рынка наступит в точке Е — точке пересечения кривых спроса и предложения. Оно определяет равновесную ставку ссудного процента ie. Докажем, что ie — равновесная ставка, т.е. что при любом другом значении ставки процента равновесие на денежном рынке невозможно.

406_________________________________________ Раздел III

Рис. 11.7. Равновесие денежного рынка

Допустим, процентная ставка стала i1 < ie. (см. рис. 11.7). При низкой ставке процента экономические субъекты предпочитают держать в своих портфелях больше денег, а в положении, когда предложение денег неизменно, они могут добиться этого, продав свои облигации. Продажа ценных бумаг сопровождается понижением их курса и ростом процентной ставки (существование обратной зависимости между рыночной ценой облигации и ее доходностью было уже доказано). По мере повышения процентной ставки, а значит и доходности облигаций, спрос на реальные денежные остатки будет сокращаться, и это продлится до тех пор, пока денежный рынок не вернется в состояние равновесия, но при ставке ie.

При высокой ставке процента i2 > ie более привлекательны такие активы, как облигации. Спрос на них повышается, курс облигаций вследствие этого растет, а процентная ставка снижается. По мере снижения ставки возрастает реальный спрос на деньги. При процентной ставке ie восстанавливается равновесие денежного рынка. Следовательно, только при ставке процента ie денежный рынок находится в равновесном состоянии, которое может нарушиться вследствие изменения предложения денег или спроса на них.

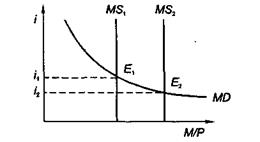

Предложение денег и равновесие денежного рынка.Допустим, первоначально денежный рынок находился в равновесии в точке Е1 при процентной ставке i1 (рис. 11.8).

Наступил период спада производства, и центральный банк, пытаясь повысить деловую активность, увеличил предложение денег. На графике это отражено сдвигом кривой предложения MS1 в положение MS2. При существующей ставке процента i1 предложение денег превысит спрос на реальные денежные остатки, т.е. у экономических субъектов появятся «лишние» деньги. Не желая нести потери от их хранения, банки и население станут покупать облигации. Спрос на облигации вырастет, в результате повысится их рыночный курс и понизится процент-

Основы теории макроэкономики_______________________ 407

ная ставка. По мере ее снижения спрос на облигации начнет сокращаться, а спрос на реальные денежные остатки возрастать. Это приведет к перемещению точки равновесия по кривой спроса вниз. Новое положение равновесия наступит в точке Е2 при более низкой процентной ставке i2.

Рис. 11.8. Изменения предложения денег и равновесие денежного рынка

Теперь предположим, что равновесие денежного рынка установилось в точке Е2. Равновесная ставка процента — i2. Стремясь снизить темпы инфляции, центральный банк сократит предложение денег. В результате кривая предложения денег MS2 займет положение MS1. При ставке процента i2 спрос на реальные денежные остатки превысит их предложение, т.е. денег будет не хватать. Чтобы получить необходимое количество денег, банки и население начнут продавать облигации. Эти действия, как известно, ведут к снижению курса облигаций и росту процентной ставки. По мере ее увеличения все более предпочтительными будут становиться такие активы, как облигации. Спрос на реальные денежные остатки начнет сокращаться, что приведет к перемещению по кривой спроса из точки Е2 в точку Е1. Новое равновесие установится в точке Е1 при более высокой ставке процента i1.

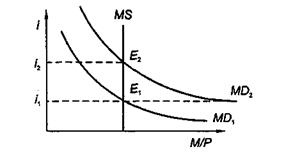

Спрос на деньги и равновесие денежного рынка.Проанализируем теперь, как влияет изменение реального спроса на деньги на равновесие денежного рынка, Предположим, что при спросе на деньги MD1 рынок находился в равновесии в точке E1, равновесная процентная ставка равнялась i1 (рис. 11.9).

Рост реального ВВП приводит к увеличению спроса на деньги, этим объясняется сдвиг кривой MD1 вверх, в положение MD2. При существующей процентной ставке i1 спрос на деньги будет превышать их предложение. Но предложение денег не изменилось, и, чтобы получить дополнительные денежные средства, экономические субъекты должны продать облигации. Если предложение облигаций на рынке ценных бумаг возрастет, их курс снизится, а процентная ставка повысится. По мере роста

408_________________________________________ Раздел III

последней будет увеличиваться спрос на облигации, а спрос на реальные денежные остатки — сокращаться. Этот процесс закончится, когда ставка процента станет равной i2. Следовательно, при фиксированном предложении денег рост спроса на деньги ведет к повышению равновесной процентной ставки. Новое равновесие денежного рынка будет достигнуто в точке Е2.

Рис. 11.9. Изменения спроса на деньги и равновесие денежного рынка

При уменьшении спроса на деньги все произойдет в обратном порядке. Допустим, спад производства обусловил сокращение спроса на деньги, что символизирует сдвиг кривой MD2 вниз, в положение MD1. При процентной ставке i2 спрос на реальные денежные остатки окажется меньше их предложения. Банки попытаются задействовать возникшие у них «лишние» деньги, покупая облигации. Другие экономические субъекты, в активах которых денег окажется больше, чем им требуется, поступят таким же образом. Одновременные усиления тех и других экономических субъектов приведут к снижению ставки ссудного процента. Новое равновесие денежного рынка наступит в точке Е1 при более низкой ставке процента i1.

Таким образом, нарушения равновесия на денежном рынке приводят к колебаниям процентной ставки, которая, изменяясь, влияет на спрос на реальные денежные остатки экономических субъектов и восстанавливает равновесие на денежном рынке.

Дата добавления: 2015-09-11; просмотров: 847;