ИНСТРУМЕНТЫ РЫНКА ЦЕННЫХ БУМАГ

Инструментами рынка ценных бумаг являются ценные бумаги. В странах с рыночной экономикой существует большое число разновидностей ценных бумаг - акции, облигации, а также производные от них: опционы, фьючерсные контракты, ценные бумаги взаимных фондов и др.

В Российской Федерации к ценным бумагам относятся: акции, облигации, векселя, чеки, депозитные и сберегательные сертификаты, коносаменты.

В соответствии с законодательством Республики Узбекистан предусматривается обращение таких видов ценных бумаг, как акции, облигации, казначейские обязательства, депозитные сертификаты, производные ценных бумаг, векселя. Под обращением ценных бумаг понимается их покупка и продажа, а также другие действия, связанные с их движением.

Ценные бумаги - это денежные документы, удостоверяющие имущественные права или отношения займа между выпустившим их лицом и их владельцем, предусматривающие выплату дохода в виде дивидендов или процентов и возможность передачи прав, вытекающих из этих документов, другим лицам.

Ценные бумаги могут иметь форму бланков, сертификатов или записей на счетах и использоваться для проведения расчетов, а также в качестве залога по кредитам.

Ценные бумаги могут быть именными и на предъявителя.

Ценные бумаги являются именными, если для реализации имущественных прав, связанных с их владельцем, необходима регистрация имени владельца эмитентом или по его поручению организацией, осуществляющей профессиональную деятельность по ценным бумагам. Передача именной ценной бумаги от одного владельца к другому отражается соответствующим изменением записей в учете.

Ценные бумаги считаются документами на предъявителя, если для реализации имущественных прав, связанных с их владением, достаточно предъявления ценной бумаги. Ценные бумаги на предъявителя обращаются свободно.

Акция - это ценная бумага, удостоверяющая право ее держателя (акционера) на получение части прибыли акционерного общества в виде дивидендов, участие в управлении делами акционерного общества и получение части имущества, оставшегося после его ликвидации.

Акции подразделяются на:

- обыкновенные - удостоверяют факт передачи акционерному обществу части капитала, дают право на участие в распределении чистой прибыли после выплаты дивидендов по привилегированным акциям, а также гарантируют право на участие в управлении обществом;

- привилегированные - приносят фиксированный дивиденд и имеют преимущество перед обыкновенными акциями при распределении прибыли. Однако данные акции не дают права голоса в управлении обществом;

- именные - в них указывается имя или наименование держателя акции, которое вносится в реестр (книгу собственников) акционерного общества. Продажа таких акций возможна лишь при регистрации сделки в органе управления обществом с отражением в соответствующем реестре акционеров;

- на предъявителя - для реализации имущественных прав ее владелец не регистрируется. При этом достаточно только их предъявления. Акции на предъявителя обращаются свободно.

На акциях указывается их номинальная стоимость. Однако продажа осуществляется по биржевой или курсовой цене, которая может отличаться от номинальной под влиянием спроса и предложения.

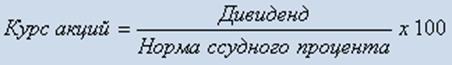

Курс акций рассчитывается по формуле:

Если, например, ставка дивиденда равна 18%, а ссудного процента - 12%, то курс акций должен составить 150% ее номинальной цены, т. е. акция номинальной стоимости 1000 руб. должна стоить не менее 1500 руб.

Указанное соотношение ставок дивидендов и ссудного процента лежит в основе формирования рыночного курса акций, но не определяет его полностью. Большое влияние на рыночный курс акций оказывают репутация акционерного общества, финансовые показатели его деятельности, соотношение спроса и предложения на рынке ценных бумаг. Нередко завышенный курс ценных бумаг бывает причиной его резкого, даже катастрофического падения: используя возможность получения дохода за счет значительной разницы между рыночным и номинальным курсом акций, многие держатели акций стремятся быстрее и выгоднее их продать. В этом случае предложение может превысить спрос и курс акций упадет. И наоборот, под влиянием рекламы, других факторов может возникнуть ажиотажный спрос на акции, соответственно резко возрастает курс акций, который в данном случае не отражает их реальной стоимости, определяемой объективными факторами, прежде всего результатами хозяйственной деятельности общества. Для акционерного общества, реализующего акции на рынке ценных бумаг, высокий курс акций, превышающий их номинальную цену, - источник эмиссионного дохода, который (за вычетом затрат на реализацию или размещение акций) направляется в резервный фонд общества.

Исторически сложилось так, что акции представляли собой бумажные бланки, напечатанные типографским способом, с высокой степенью защиты от возможных подделок. Позднее появилась безналичная форма обращения ценных бумаг. Они стали оформляться в виде записей по счетам на магнитных и других носителях информации.

Следующим важным инструментом рынка ценных бумаг являются облигации.

Облигация - долговое обязательство общества в виде ценной бумаги, предоставляющей право ее владельцу на выплату в оговоренный срок номинальной суммы и процентов. Проценты должны выплачиваться в установленные сроки независимо от прибыли и финансового положения общества. Таким образом, выпуск и продажа облигаций являются для общества источником заемного капитала.

Облигации могут выпускаться обыкновенными и выигрышными, процентными и беспроцентными (целевыми), свободно обращающимися или с ограниченным кругом обращения.

В настоящее время одним из привлекательных секторов финансового рынка является рынок государственных ценных бумаг.

Именно с выпуска и обращения государственных фондовых ценностей начиналось историческое развитие мировых фондовых рынков. Благодаря государственным бумагам, интенсивно идет формирование всех элементов инфраструктуры, обеспечивающих оборот фондовых ценностей. В странах с развитой рыночной экономикой рынок государственных ценных бумаг играет важную роль в финансировании государственного бюджета, поддержании ликвидности финансово-банковской системы, регулировании экономической активности. Мировой практикой накоплен богатый опыт рыночного управления государственным долгом посредством использования различных видов государственных финансовых инструментов, отвечающих интересам как населения, так и коллективных инвесторов (банков, страховых и финансовых компаний, промышленных и торговых фирм). При этом именно государственные ценные бумаги были и остаются самыми надежными и наиболее ликвидными фондовыми ценностями. Существенным преимуществом вложения средств в данные бумаги является наличие весомых налоговых льгот, предоставляемых государством.

Эмитентами государственных ценных бумаг выступают правительства, государственные кредитно-финансовые учреждения, местные органы власти.

Государственные ценные бумаги подразделяются условно на краткосрочные (от 3-х месяцев до 1 года), среднесрочные (свыше 1 года, но не более 10 лет), долгосрочные (свыше 10 лет) и бессрочные.

В практике мировых рынков ценных бумаг используются следующие способы выплаты доходов по государственным долговым обязательствам:

- установление фиксированного процента платежа;

- применение ступенчатой процентной ставки;

- использование плавающей ставки процентного дохода;

- реализация государственных ценных бумаг со скидкой (дисконтом) против их номинальной стоимости.

Возрождение фондового рынка в России началось с 1991 г. До этого из ценных бумаг были известны только облигации трехпроцентного государственного займа и лотерейные билеты. Однако за последние годы развитие российского рынка ценных бумаг шло бурными темпами, главным образом благодаря формированию рынка государственных долговых обязательств, ставшего одним из основных сегментов финансового сектора экономики страны.

Правительство России выпускает разнообразные долговые облигации.

Государственные долгосрочные облигации (ГДО) выпущены Министерством финансов в 1992 г. в виде облигаций номинальной стоимостью по 100 тыс. руб. каждая. Срок обращения займа - 30 лет. Облигации размещаются с купонным доходом 15% годовых с ежегодной выплатой процентов.

Государственные краткосрочные бескупонные облигации (ГКО) используются для кратковременного финансирования текущего бюджетного дефицита. Их эмитентом является Минфин РФ, гарантом своевременного погашения займа выступает Центральный банк России.

Эмиссия ГКО осуществляется периодически в форме отдельных выпусков, в настоящее время - два раза в месяц на срок 3 и 6 месяцев или 1 год. Номинал облигаций составляет 1 млн руб. Размещение долговых обязательств осуществляется в форме аукциона. Облигации продаются с дисконтом, т. е. по цене меньше номинала, а погашаются по номинальной цене. ГКО выпускаются в безбумажной форме.

С целью реализации курса правительства РФ на безинфляционное финансирование государственного бюджета выпущены облигации федерального займа с переменным купонным доходом (ОФЗ со сроком обращения более 1 года с номиналом 1 млн руб.) Доход по ОФЗ выплачивается в виде процентов к номинальной стоимости раз в квартал.

Для вовлечения в экономику временно свободных средств мелких инвесторов выпущены облигации государственного сберегательного займа Российской Федерации (ОСЗ). ОСЗ выпускаются сроком на 1 год с номинальной стоимостью 100 тыс. руб. и 500 тыс. руб. Объем выпуска государственного сберегательного займа РФ первой серии - 1 трлн руб. По облигациям выплачивается купонный доход 4 раза в год. Наиболее успешное развитие в России и Узбекистане приобретает периодический выпуск трех- и шестимесячных ГКО. Для всех видов операций с ними используются безбумажные электронные технологии. ГКО отличает высокая надежность, ликвидность. В Узбекистане выпуск ГКО осуществляется с 1996 г. в форме ежемесячных выпусков сроком на три месяца.

Особый интерес на рынке ценных бумаг представляет рынок муниципальных облигаций. Основной целью выпуска долговых обязательств местными органами власти является оживление региональных рынков ценных бумаг.

Один из инструментов привлечения свободных денежных средств в бюджет и расчета с предприятиями по бюджетным долгам являются казначейские обязательства (КО). Эмитентом казначейских обязательств является Минфин РФ. Обязательства выпускаются сериями, большинство из которых обращается 120 дней. КО существуют в безбумажной форме. Размещение и оборот данных долговых обязательств осуществляется уполномоченными банками-депозитариями. Преимуществом казначейских обязательств является возможность погашения этих обязательств путем зачета налоговых платежей в федеральный бюджет.

Самой дорогой государственной ценной бумагой в РФ является Золотой сертификат, выпущенный с целью аккумулирования средств в бюджете. Эмитентом ^является Минфин РФ. Номинал сертификата - 10 кг золота пробы 0,9999. Доходность по сертификату представляет собой производную из трех базовых величин: цены тройской унции золота на Лондонской бирже металлов, официального курса рубля к американскому доллару и приближения срока выплаты очередных квартальных процентов.

Таким образом, государственные ценные бумаги являются одним из основных секторов российского фондового рынка. Наиболее крупными по объемам торгового оборота и динамике продаж следует считать государственные краткосрочные облигации и казначейские обязательства. К примеру, в 1994 г. из 27,6 трлн руб. суммарного объема эмиссии государственных ценных бумаг 20 трлн руб. приходилось на ГКО.

В настоящее время политика Минфина РФ направлена на улучшение структуры государственного заимствования, а именно внедрение на рынок инструментов с более длительными сроками погашения и одновременно с разумной доходностью, обеспечивающей привлекательность для инвесторов.

Государственные бумаги являются наиболее ликвидными и относительно надежными; доходы, получаемые по ним, не облагаются налогом на прибыль. Однако рядом с рынком государственных бумаг должны находиться другие альтернативные рынки, обеспечивающие инвестиции прежде всего в производство.

Все инвесторы - индивидуальные и институциональные - стремятся достичь определенных целей, помещая свои сбережения в те или иные виды ценных бумаг. Основными целями инвесторов являются: безопасность, доходность, рост и ликвидность вложений.

Под безопасностью понимается стабильность получения дохода. Безопасность обычно достигается в ущерб доходности и росту вложений. Самыми безопасными являются вложения в облигации государственных займов, которые обеспечиваются платежеспособностью государства. Казначейские билеты и другие краткосрочные долговые обязательства государства также привлекательны с этой точки зрения именно из-за близости срока погашения. Казначейские билеты практически исключают риск для инвестора. Самыми рискованными, например, могут быть вложения в акции какой-нибудь молодой наукоемкой компании.

Если инвестор стремится максимизировать доход на инвестиции, то ему, вероятнее всего, придется пожертвовать безопасностью, ибо более доходными являются корпоративные ценные бумаги с низким инвестиционным рейтингом. Доходность зависит и от других факторов. Оптимальное сочетание безопасности и доходности достигается тщательным подбором и периодической ревизией ценных бумаг.

Акции и облигации имеют неодинаковые инвестиционные качества, т. е. неодинаковую привлекательность для инвесторов. Облигации, как правило, обеспечивают большую сохранность сбережений, чем акции, и поэтому более привлекательны для людей осторожных, консервативных. Особенно это относится к государственным облигациям, которые обеспечены всем экономическим весом государства, его огромной платежеспособностью. Однако владельцы облигаций обычно упускают возможность умножения своего капитала и быстрого наращивания дохода, которой пользуются держатели акций. Вместе с тем обладание акциями чревато финансовыми потерями. Поэтому акции привлекательны для инвесторов агрессивных, готовых идти на риск ради получения высоких дивидендов. Акции и облигации могут быть взаимно обратимыми, конвертируемыми, т. е. акции можно в определенных случаях обменять на облигации и наоборот.

Последняя инвестиционная цель - ликвидность, или рыночность, ценных бумаг, под которой понимается быстрое и безущербное для держателя обращение их в деньги. Ликвидность необязательно связана с другими инвестиционными целями. Она лишь означает, что при известной цене всегда найдутся покупатели, которые заберут данные ценные бумаги.

Получается, таким образом, следующая картина.

Таблица 8

| Типы ценных бумаг | Инвестиционные цели | ||

| безопасность | доходность | рост | |

| Облигации: краткосрочные долгосрочные | лучше нет идут следом | самая устойчивая устойчивая | самый медленный по-разному |

| Акции: привилегированные обычные | хорошие хуже нет | устойчивая колеблется | по-разному самый быстрый |

Ни одна ценная бумага не обладает всеми перечисленными выше свойствами, так что компромисс между инвестиционными целями неизбежен. Если ценные бумаги надежны, то доходность будет низкой, ибо те, кто предпочитает надежность, будут предлагать высокую цену и собьют доходность. Совершенных ценных бумаг нет.

"Примирение" четырех инвестиционных целей в известной степени возможно и достигается оно диверсификацией вложений. Диверсификация - это средство снижения риска серьезных потерь. Риск снижается, когда капитал распределяется между множеством разных ценных бумаг. Принято ограничивать инвестиции в данный вид ценных бумаг 10% от общей стоимости портфеля. По мере расширения портфеля этот предел может понижаться до 5% и менее. Принято включать в портфель облигации, привилегированные и обычные акции. Это называется диверсификацией по виду ценных бумаг. Бывает еще диверсификация по отраслям экономики, регионам и странам, сроку погашения (для облигаций). Когда портфель достигает такого состояния, что инвестор получает желаемое "примирение" инвестиционных целей, он именуется сбалансированным.

По мере развития рыночных отношений, рынка ценных бумаг неотъемлемым звеном рыночной системы в России станет вексельное обращение, основным инструментом которого является вексель. Основной целью введения векселей становится задача решения проблемы неплатежей без дополнительных финансовых вложений со стороны государства.

Вексель - разновидность ценной бумаги, удостоверяющая ничем не обусловленное обязательство векселедателя либо иного указанного в векселе плательщика выплатить по наступлении предусмотренного векселем срока определенную сумму владельцу векселя (векселедержателю).

Вексель может использоваться для оформления расчетных отношений между хозяйствующими субъектами, товарных кредитов, в качестве залога для поступления банковского кредита или займа, как средство обеспечения обязательств третьего лица. Вексель как ценная бумага относится к объектам имущества предприятия, которым оно может распоряжаться по своему усмотрению - продать, передать и так далее.

Таким образом, вексель одновременно сочетает свойства ценных бумаг, долгового обязательства и расчетного средства.

Векселя бывают простые, переводные, валютные, жилищные.

Простой вексель - обычно выписывает и подписывает должник (в бухгалтерском понимании в условиях хозяйственных сделок - покупатель). На векселе указывают дату и место платежа, наименование получателя, размер (сумму) платежа, место и дату составления векселя, наименование и подпись векселедержателя, т. е. предприятия, выдавшего вексель. В векселе нет указаний на причину, побудившую выдать вексель (за полученные товары, продукцию или другие операции, не связанные с заключенными сделками, что призвано отразить абстрактность и, следовательно, универсальность применения векселей). Обычно такое предприятие называют трассатом.

Переводной вексель - обычно выписывает и подписывает кредитор, т. е. в условиях хозяйственных, коммерческих операций-сделок - поставщик, иными словами, тот, кому должны определенную сумму. Такого векселедателя называют трассантом. Переводной вексель представляет собой письменный приказ должнику (трассату) с требованием оплатить в указанный в векселе срок обозначенную на векселе сумму трассанту или третьему физическому лицу - держателю векселя (ремитенту). В нем указывают дату и место составления векселя, наименование и подпись предприятия, выдавшего вексель.

Надежность векселя увеличивает вексельное поручительство (аваль), в силу которого юридическое лицо (авалист) принимает на себя ответственность за выполнение обязательства каким-либо из обязанных по векселю лицом.

Вексель можно погасить до истечения его срока в банке под определенный учетный процент.

С целью ускорения введения вексельного оборота Министерство финансов РФ в настоящее время ввело векселя единого образца. Это касается прежде всего "товарных" векселей, применяемых при расчетах между предприятиями за поставку продукции.

В целях ускорения расчетов в народном хозяйстве, укрепления платежной дисциплины, повышения финансовой ответственности хозяйствующих субъектов в хозяйственный оборот Узбекистана также введены векселя. Они используются в качестве долгового обязательства по платежу с отсрочкой и средства расчета за поставленные товары (выполненные работы, оказанные услуги) между хозяйствующими субъектами Республики Узбекистан.

Таким образом, вексель, являясь средством оформления кредита, предоставляемого в товарной форме продавцами покупателям в виде отсрочки уплаты денег за проданные товары, способствует ускорению реализации товаров и увеличению оборачиваемости оборотных средств. В результате уменьшается потребность хозяйствующих субъектов в кредитных ресурсах и денежных средствах в целом.

Определенное место на рынке ценных бумаг занимают сертификаты. Разновидностями сертификата как ценной бумаги являются депозитный и сберегательный сертификаты.

Депозитный сертификат - ценная бумага, свидетельствующая о депонировании в кредитном учреждении денежных средств держателя на определенный срок за определенное вознаграждение. До истечения срока депозита они могут быть проданы банку-эмитенту или дилерам с дисконтом (скидкой).

Сберегательные сертификаты - выпускаются через систему сберегательных учреждений Сбербанка РФ и распространяются среди мелких и средних держателей. Данные облигации могут быть предъявительскими и именными.

Дата добавления: 2015-11-18; просмотров: 1878;