Характеристика та склад податкової системи України

При визначенні податкової системи важливо розмежувати два підходи до її розуміння. По-перше, податкова система - це сукупність податків і податкових платежів, які законодавчо закріплені в державі. По-друге, податкова система включає в себе механізми нарахування, сплати податків та організації контролю і відповідальності за порушення податкового законодавства.

Отже, не можна ототожнювати поняття "податкова система" з поняттями "система оподаткування" і "система податків і зборів", які є її складовими (рис. 3).

Таким чином:

- система податків і зборів - це сукупність встановлених чинним законодавством держави податків і зборів;

- система оподаткування - це сукупність встановлених чинним законодавством держави податків і зборів, а також механізмів і способів їх розрахунку і сплати до бюджету та інших державних цільових фондів;

- податкова система - це сукупність встановлених чинним законодавством держави податків і зборів; механізмів і способів їх розрахунку та сплати, а також суб'єктів податкової роботи, які забезпечують адміністрування і надходження податків і зборів до бюджету та інших державних цільових фондів.

Рис. 3. Структура податкової системи України

Зміст і структура податкової системи визначаються податковою політикою, що є виключним правом держави, яка проводить її самостійно, відповідно до завдань соціально-економічного розвитку. Через податки, пільги і фінансові санкції, принципи, форми і методи оподаткування, обов'язки і відповідальність, які є основними складовими податкової системи, держава ставить єдині вимоги до ефективного господарювання в державі.

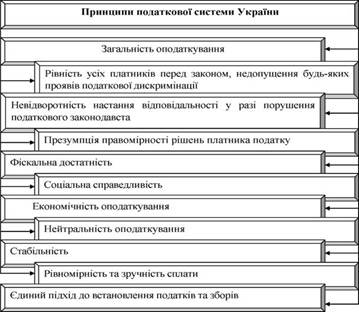

Важливою складовою податкової системи є принципи її побудови, які розробляються, виходячи із загальних принципів оподаткування, вироблених фіскальною теорією і практикою. Основні принципи податкової системи визначені ст. 4 Податкового кодексу України (рис. 4).

Ст. 9 Податкового кодексу України визначено наступний перелік загальнодержавних податків і зборів:

1. Податок на прибуток підприємств.

2. Податок на доходи фізичних осіб.

3. Податок на додану вартість.

4. Акцизний податок.

5. Збір за першу реєстрацію транспортного засобу.

6. Екологічний податок.

7. Рентна плата за транспортування нафти і нафтопродуктів магістральними нафтопроводами та нафтопродуктопроводами, транзитне транспортування трубопроводами природного газу та аміаку територією України.

8. Плата за користування надрами.

9. Плата за землю.

10. Збір за користування радіочастотним ресурсом України. 11 . Збір за спеціальне використання води.

12. Збір за спеціальне використання лісових ресурсів.

13. Фіксований сільськогосподарський податок.

14. Збір на розвиток виноградарства, садівництва і хмелярства.

15. Мито.

16. Збір у вигляді цільової надбавки до діючого тарифу на електричну та теплову енергію, крім електроенергії, виробленої кваліфікованими когенераційними установками.

17. Збір у вигляді цільової надбавки до діючого тарифу на природний газ для споживачів усіх форм власності.

Рис. 4. Принципи податкової системи України

Ст. 10 Податкового кодексу України встановлено, що до місцевих податків в Україні відносять:

1. Податок на нерухоме майно, відмінне від земельної ділянки.

2. Єдиний податок.

До місцевих зборів в Україні належать:

1. Збір за провадження деяких видів підприємницької діяльності.

2. Збір за місця для паркування транспортних засобів.

3. Туристичний збір.

Сучасні податкові системи мають досить складну структуру, яка включає в себе різні види податків. Різновидність форм податків пов'язана з бажанням врахувати розбіжності в платоспроможності платників податків, зробити оподаткування в цілому психологічно легшим, відобразити різноманітність форм доходів, вплинути на споживання і нагромадження.

Податки відображають складні економічні відносини, а тому мають бути адекватними цим відносинам. У протилежному випадку вони не зможуть повною мірою виконувати покладені на них функції. Це основна вимога, яка ставиться перед побудовою ефективної податкової системи.

Ст. 16-17 Податкового кодексу України врегульовано правовий статус платників податків. Йдеться про певне співвідношення суб'єктів, які протистоять у податковому правовідношенні, представляють владну та зобов'язану сторони цього відношення. Конкретні обов'язки платника виникають при наявності об'єкта оподаткування у платника та наявності фактів, що породжують обов'язок щодо сплати податку. Пояснюється це природою обов'язку щодо сплати податків і зборів, що визначається владними, імперативними приписами з боку держави відносно реалізації платником обов'язку, щодо сплати податків і зборів. Саме тому платник податків реалізує, насамперед, обов'язок, який визначає й певні права. Податкові правовідносини й реалізація безпосереднього обов'язку платника щодо сплати податку припускають певне протистояння податкового органу й платника податків.

Дата добавления: 2015-08-14; просмотров: 1667;