Механизм налогообложения и распределения прибыли предприятия

Налоговой базой для целей налогообложения признается денежное выражение прибыли, подлежащей налогообложению. Прибылью, подлежащей налогообложению, признается полученный налогоплательщиком доход, уменьшенный на величину произведенных расходов. В случае если в отчетном (налоговом) периоде налогоплательщиком получен убыток, в данном отчетном (налоговом) периоде налоговая база признается равной нулю.

Налогоплательщики исчисляют налоговую базу по итогам каждого отчетного (налогового) периода на основе данных налогового учета, подтверждением которых являются:

· первичные учетные документы (включая справку бухгалтера);

· аналитические регистры налогового учета;

· расчет налоговой базы.

Расчет налоговой базы должен содержать следующие данные, сгруппированные по восьми укрупненным позициям.

1. Период, за который определяется налоговая база (с начала налогового периода нарастающим итогом).

2. Сумма доходов от реализации, полученных в отчетном налоговом периоде, в том числе выручка от реализации:

· товаров (работ, услуг) собственного производства;

· имущества и имущественных прав;

· покупных товаров;

· основных средств;

· ценных бумаг, не обращающихся на организованном рынке;

· ценных бумаг, обращающихся на организованном рынке;

· финансовых инструментов срочных сделок, не обращающихся на организованном рынке;

· финансовых инструментов срочных сделок, обращающихся на организованном рынке;

· товаров (работ, услуг), обслуживающих производств и хозяйств (выделяется обособленно).

3. Сумма расходов, произведенных в отчетном (налоговом) периоде, уменьшающих сумму доходов от реализации, в том числе расходы:

• на изготовление и реализацию товаров (работ, услуг) собственного производства;

• учитываемые при реализации имущества и имущественных прав;

• учитываемые при реализации покупных товаров;

• учитываемые при реализации основных средств;

• учитываемые при реализации ценных бумаг, не обращающихся на организованном рынке;

• учитываемые при реализации ценных бумаг, обращающихся на организованном рынке;

• учитываемые при реализации финансовых инструментов срочных сделок, не обращающихся на организованном рынке;

• учитываемые при реализации финансовых инструментов срочных сделок, обращающихся на организованном рынке.

• понесенные обслуживающим производством и хозяйствами при реализации ими товаров (работ, услуг).

4. Прибыль (убыток) от реализации, в том числе:

• товаров (работ, услуг) собственного производства;

• имущества и имущественных прав;

• покупных товаров;

• основных средств;

• ценных бумаг, не обращающихся на организованном рынке;

• ценных бумаг, обращающихся на организованном рынке;

• финансовых инструментов срочных сделок, не обращающихся на организованном рынке;

• финансовых инструментов срочных сделок, обращающихся на организованном рынке;

• товаров (работ, услуг) обслуживающих производств и хозяйств.

5. Сумма внереализационных доходов.

6. Сумма внереализационных расходов.

7. Прибыль (убыток) от внереализационных операций.

8. Итого налоговая база за отчетный налоговый период.

Налоговая ставка устанавливается в размере 24%, при этом сумма налога распределяется следующим образом: 7,5% зачисляется в федеральный бюджет; 14,5% — в бюджеты субъектов РФ; 2,0% — в местные бюджеты.

Налоговый кодекс РФ, наряду с общей налоговой ставкой в размере 24%, устанавливает специальные налоговые ставки для определенных видов доходов. Так, облагаются налогом по ставке 0% проценты по государственным и муниципальным облигациям (эмитированным до-20 января 1997 г. включительно); налогом по ставке 6% — дивиденды, полученные от российских организаций; налогом по ставке 15% — проценты по государственным и муниципальным ценным бумагам, условиями выпуска и обращения которых предусмотрено получение дохода в виде процентов, дивиденды, полученные от иностранных организаций.

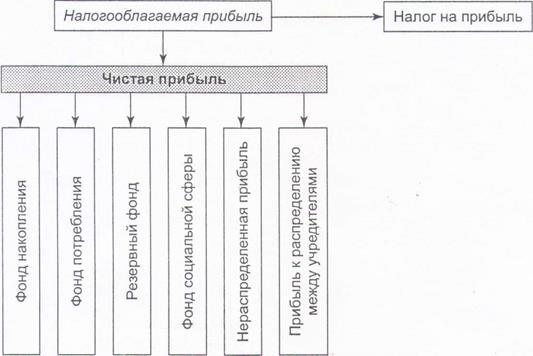

Под распределением прибыли понимается направление прибыли в бюджет и по статьям использования на предприятии. Законодательно распределение прибыли регулируется лишь в той ее части, которая поступает в бюджеты разного уровня в виде налогов и других обязательных платежей. В соответствии с законодательством налогооблагаемая прибыль за вычетом всех налогов на прибыль, полученную от различных форм хозяйственной деятельности, называется чистой прибылью, которая остается в распоряжении предприятия, используется им самостоятельно и направляется на дальнейшее развитие предпринимательской деятельности. Распределение чистой прибыли предприятия в общем виде представлено на рис. 2.

Рис. 2. Распределение прибыли предприятия

Чистая прибыль направляется на финансирование производственного развития предприятия, удовлетворение потребительских и социальных нужд, финансирование социально-культурной сферы, отчисления в фонд оплаты труда сверх заработной платы и др. Часть чистой прибыли может быть направлена на благотворительные нужды, оказание помощи театральным коллективам, организацию художественных выставок и т. д. Однако не вся величина чистой прибыли используется предприятием по собственному усмотрению. За счет чистой прибыли уплачиваются некоторые виды сборов и налогов, например налог на имущество предприятий, сбор за право торговли и т. п. Из чистой прибыли уплачиваются штрафы за несоблюдение требований по охране окружающей среды от загрязнения, санитарных норм и правил, а также взыскиваются штрафные санкции в случае утаивания прибыли от налогообложения или взносов во внебюджетные фонды и другие платежи.

Нераспределенная прибыль присоединяется к уставному капиталу предприятия. Распределение и использование прибыли имеют особенности, обусловленные организационно-правовой формой предприятий (акционерные общества, кооперативы и т.д.).

Методы планирования прибыл и предприятия

Прибыль, как уже отмечалось, является основным фактором экономического и социальною развития не только для предприятия, но и для экономики страны в целом. Поэтому экономически обоснованное планирование прибыли на предприятиях имеет важное значение. Прибыль (убыток) планируется раздельно по видам, а именно:

· от продажи продукции и товаров;

· от реализации прочей продукции и услуг нетоварного характера;

· от реализации основных средств;

· от продажи другого имущества и имущественных прав;

· от оплаты выполненных работ и оказанных услуг и т. д.;

· от внереализационных операций.

Основными методами планирования прибыли являются метод прямого счета, аналитический метод и метод совмещенного расчета. Метод прямого счета наиболее распространен на предприятиях в современных условиях хозяйствования. Он применяется, как правило, при небольшом ассортименте выпускаемой продукции. Сущность его в том, что прибыль исчисляется как разница между выручкой от реализации продукции (в соответствующих ценах, за вычетом НДС и акцизов) и полной ее себестоимостью. Расчет плановой прибыли (П) ведется по формуле

П = (О х Ц) - (О х С),

где О — объем выпуска продукции в планируемом периоде в натуральном выражении; Ц — Цена на единицу продукции (за вычетом НДС и акцизов); С — полная себестоимость единицы продукции.

Аналитический метод планирования прибыли применяется при большом ассортименте выпускаемой продукции, а также как дополнение к методу прямого счета, так как он позволяет выявить влияние отдельных факторов на плановую прибыль. При аналитическом методе прибыль рассчитывается не по каждому виду выпускаемой в планируемом году продукции, а по всей сравнимой продукции в целом.

Существует так называемый метод совмещенного расчета. В этом случае применяются элементы первого и второго способов. Так, стоимость товарной продукции в ценах планируемого года и по себестоимости отчетного года определяется методом прямого счета, а воздействие на плановую прибыль таких факторов, как изменение себестоимости, повышение качества, изменение ассортимента, цен и др., выявляется с помощью аналитического метода,

Дата добавления: 2015-08-14; просмотров: 1160;