Тема 1. ЗНАЧЕНИЕ НАЛОГОВ В ЭКОНОМИЧЕСКОЙ СИСТЕМЕ

КУРС ЛЕКЦИЙ ПО ДИСЦИПЛИНЕ

«НАЛОГИ И НАЛОГООБЛОЖЕНИЕ»

Тема 1. ЗНАЧЕНИЕ НАЛОГОВ В ЭКОНОМИЧЕСКОЙ СИСТЕМЕ

| 1. Сущность налогообложения |

Налог не является начальной формой аккумуляции денежных средств бюджетом. Существовало много видов поступлений в казну: дань с побежденных; контрибуции; домены — государственные имущества, приносящие доход (земля, леса, вещные права, капиталы); регалии — промысловые источники дохода монопольного характера (казенные фабрики; железная дорога; таможенная, судебная, монетная и другие регалии); пошлины с вывоза и ввоза. Введение же налогов предполагает более высокий уровень развития правосознания и экономики.

Налоговая система появилась с возникновением государства, а проблемы теории налогообложения начали разрабатываться в Европе в последней трети ХVIII в. Французский ученый Ф. Кене впервые обозначил органическую связь налогообложения и народно-хозяйственного процесса. Ключевую роль налогов в экономической системе общества А. Смит выразил следующим образом (1755 г.): «Для того чтобы поднять государство с самой низкой ступени варварства до высшей ступени благосостояния, нужны лишь мир, легкие налоги и терпимость в управлении; все остальное сделает естественный ход вещей».

Трудность понимания природы налога связана с тем, что его следует анализировать как многоаспектное явление.

Например, Т. Ф. Юткина предлагает последовательно рассматривать налог с философской, экономической, правовой, финансово-распределительной и фискальной категорий. Многие ученые часто трактуют налог как экономическую и правовую категорию.

Используя системный подход к процессу управления налогами целесообразно рассматривать его как совокупность объективных стоимостных (финансовых) отношений, взаимодействующую с другими разноплановыми системами (аспектами). Следуя в общих чертах логике управления финансами и учитывая особенности, присущие процессу налогообложения в целом (его предмет и метод, обширная и часто меняющаяся правовая база, принудительный характер налогов, регулярность, жесткая система ответственности за налоговые правонарушения), можно отобразить систему налогообложения в виде модели.

В наиболее общем виде эта модель М характеризует концептуальные основы налогообложения. Она состоит из ряда взаимоувязанных и взаимозависимых компонентов как теоретического, так и прикладного характера:

М = {pi, ot, sc, bc, si, fp, op, pp, ss},

где pi — интересы участников налоговых отношений; ot — иерархия целей системы налогообложения; sc — понятийный аппарат (элементы налога); bc — базовые концепции налогообложения; si — научно-практический инструментарий; fp — функции налогов; op — организация налоговой системы; pp — процедуры налогового производства; ss — обеспечивающие подсистемы налогового менеджмента.

Сущность налогообложения проявляется при рассмотрении целей системы налогообложения и интересов ее участников.

Участниками отношений в налоговой сфере являются: налоговые органы, налогоплательщики, налоговые агенты и др. Причем интересы всех участников далеко не всегда совпадают. В целом система налогообложения должна:

- обеспечить заданный бюджетами уровень налоговых доходов;

- воздействовать посредством регулирующей функции на развитие экономики в целом, объем и структуру производства;

- обеспечить посредством социальной функции перераспределение общественных доходов между различными категориями граждан и т. п.

При этом действия налогоплательщика характеризуются:

- осознанными шагами, связанными в определенной степени с признанием общественной необходимости уплаты налогов;

- активными и целенаправленными действиями на снижение налоговых платежей;

- волевыми действиями, связанными с осознанием налоговых рисков при нарушении законодательства.

Стремление налогоплательщика сократить отчисления в бюджет, разумеется, вызывает ответную реакцию со стороны государства. В этой ситуации действия исполнительных органов государства характеризуются:

- действиями, направленными на защиту своих финансовых интересов, наполнение доходной части бюджета;

- действиями, направленными на противодействие уклонению от уплаты налогов, на выявление случаев незаконной «налоговой экономии»;

- действиями, связанными с применением налоговой ответственности за нарушение законодательства о налогах и сборах.

В состав упомянутой модели входят разнообразные подсистемы, характеризующие налогообложение, во-первых, как научное направление и, во-вторых, как практическую деятельность, связанную с реализацией методов и приемов налогового менеджмента. Материал излагается в соответствии с логикой и принципами управления налогообложением как на государственном уровне, так и на уровне хозяйствующих субъектов. Именно отображение этой логики позволяет познать суть любой налоговой системы и дает возможность практической реализации управления налогами.

Необходимо также отметить, что по мере развития и совершенствования налоговых систем происходит эволюция взглядов на понимание терминов «налог» и «налогообложение». Хотя современная система налогообложения характеризуется достаточно глубоким теоретическим обоснованием проблем, однако это еще не идеальная налоговая система. Во всех странах ведутся теоретические поиски научного обоснования налоговой политики и практические изыскания эффективной и справедливой методики налогообложения. Этим целям служит в первую очередь знание налоговых теорий.

| 2. Теории налогов |

Основоположником теории налогообложения считается шотландский экономист и финансист А. Смита. В 1776 г. он издал книгу «Исследование о природе и причинах богатства народов», которая оказала определяющее влияние на финансовую и хозяйственную жизнь многих государств. Однако налоговые теории начали зарождаться в более ранний период.

Налоговая теория — система научных знаний о сущности и природе налогов, их роли и значении в общественной жизни. Налоговые теории представляют собой модели построения налоговых систем государства с различной степенью обобщения. Существуют общие и частные теории налогов.

Общие теорииналогов отражают назначение налогообложения в целом, а частные — исследования по отдельным вопросам налогообложения. Ниже дается представление об общих теориях начиная со Средних веков и до настоящего времени.

Теория обмена — характеризуется возмездным характером налогообложения, т. е. через налог граждане как бы покупают у государства услуги по поддержанию правопорядка, здравоохранению и др. Эта теория соответствовала условиям средневекового строя с господством договорных отношений.

Атомистическая теория (основатели С. де Вобан, Ш. Монтескье, Вольтер, Мирабо) — разновидность предыдущей теории. Здесь налог — результат договора между сторонами, по которому подданный вносит государству плату за различные услуги. Налоги выступают как обязательная плата общества за мир и выгоды гражданам. Происходит обмен одних ценностей на другие, хотя подобная сделка не является добровольной и часто не может считаться справедливой.

Теория наслаждения — налог является одновременно и жертвой, и наслаждением. Основатель этой теории швейцарский экономист Ж. Сисмонд де Сисмонди писал: «При помощи налогов покрываются ежегодные расходы государства, и каждый плательщик налогов участвует таким образом в общих расходах, совершаемых ради него и его сограждан. Цель богатства всегда заключается в наслаждении. При помощи налогов каждый плательщик покупает ни что иное, как наслаждения. Наслаждение он извлекает из общественного порядка, правосудия, обеспечения личности и собственности. Наслаждения доставляют также общественные работы, благодаря которым можно пользоваться хорошими дорогами, широкими бульварами, здоровой водой. Народное просвещение, благодаря которому дети получают воспитание, а у взрослых развивается религиозное чувство, опять-таки наслаждение. В дополнение ко всем другим наслаждением служит национальная защита, обеспечивающая каждому участие в выгодах, доставляемых общественным порядком».

Теория налога как страховой премии (основатели А. Тьер, Э. де Жирарден, Дж. Мак-Куллох) — рассматривает налоги в качестве платежа на случай возникновения какого-либо риска. В таком аспекте налогоплательщик как коммерсант в зависимости от доходов страхует свою собственность от войны, стихийного бедствия, пожара и т. д. Или, согласно иному подходу к этой теории, налогоплательщик выступает как член страхового общества и должен уплачивать страховой взнос пропорционально своему доходу и имуществу.

Классическая теория (основатели А. Смит, Д. Рикардо) — налоги рассматриваются как один из видов государственных доходов, которые должны покрывать «расходы на общественную оборону и на поддержание достоинства верховной власти». При этом какая-либо другая роль (например, регулирования экономики) налогам не отводится, а пошлины и сборы не рассматриваются в качестве налогов.

Учение о правовом государстве приводит к появлению новых теорий, а именно теории жертвы (основатели Н. Канар, Б. Мильгаузен, Д. Милль) и теории коллективных потребностей (основатели Э. Селигман, Р. Струм, Л. Штейн¸ А. Шеффле, Ф. Нити). Обе теории содержат идею принудительного характера налога, трактуя налог как обязанность, вытекающую из самой сути государственного устройства общества. Теория жертвы возникла в XIX в., сохранив свою актуальность и в первые десятилетия XX в. Теория коллективных потребностей отразила реалии конца XIX — начала XX в., обусловленные необходимостью обоснования роста государственных расходов и увеличения налогового гнета.

Кейнсиансая теориия (основатель Дж. Кейнс) — заключается в том, что налоги являются главным рычагом регулирования экономики и выступают одним из слагаемых ее развития. При этом большие сбережения как пассивный источник дохода мешают росту экономики и подлежат изъятию с помощью налогов. Рассмотрение налогов как инструмента макроэкономической стабилизации позволила связать налоги с рядом макроэкономических показателей: национальный доход, фонды накопления и потребления и т. д.

Теория монетаризма (основатель М. Фридман) — основана на количественной оценке денежного обращения. Согласно этой теории налоги, наряду с иными компонентами, воздействуют на обращение, через них изымается излишнее количество денег (а не сбережений, как в кейнсианской теории). Тем самым уменьшаются неблагоприятные факторы развития экономики.

Теория экономики предложения (основатели М. Бернс, Г. Стайн, А. Лаффер) — в большей степени, чем две предыдущие, рассматривает налоги как один из важных факторов экономического развития и регулирования. В соответствии с этой теорией снижение налогового гнета приводит к бурному росту предпринимательской и инвестиционной деятельности. В рамках этой теории американский экономист А. Лаффер установил математическую зависимость дохода бюджета от уровня налоговых ставок.

К частным теориям налогов относятся:

- теория соотношения прямого и косвенного обложения. Финансовая наука достаточно долго искала ответ на вопрос, каково влияние прямого и косвенного налогообложения на создание сбалансированной налоговой системы. Во второй половине XIX в. ученые пришли к выводу, что построить сбалансированную налоговую систему можно, лишь сочетая на практике обе формы обложения, но с преобладанием его прямых форм;

- теория единого налога, в основе которой лежит мысль, что налоги уплачиваются из единого источника — доходов. Поэтому единый налог видится теоретически более целесообразным, простым и рациональным, чем взимание множества отдельных налогов. Однако практика налогообложения в разных странах многократно доказала несостоятельность и неосуществимость данного подхода;

- теория пропорционального налогообложения базируются на ослаблении налогового нажима по мере увеличения объекта налогообложения (налогооблагаемые суммы). Защитниками этой теории всегда выступают наиболее имущие классы.

- теории прогрессивного налогообложения основаны на усилении налоговой нагрузки по мере роста доходов и имущественного состояния плательщика.2 Считается, что с богатого гражданина необходимо взимать больше не только абсолютно, но и относительно. С точки зрения бедняка, налог должен быть не пропорциональным, а прогрессивным;

- теория переложения налогов изучает справедливость распределения налогового бремени в зависимости от форм налогообложения, эластичности спроса и предложения. Исследование ведется по источникам доходов и по категориям плательщиков. Существует мног разновидностей этой теории: абсолютная, оптимистическая, пессимистическая и др.

| 3. Функции налогов |

Смысл налогообложения заключается в прямом изъятии государством определенной части валового общественного продукта в свою пользу для формирования бюджета, т. е. централизованных финансовых ресурсов. Никакое государство не может существовать без взимания налоговых платежей. Налоги и займы — два определяющих источника процветания любой страны.

Налоги используются всеми государствами с рыночной экономикой как метод прямого влияния на бюджетные отношения. В различных странах основную часть доходов бюджета составляют именно налоги. Так, в США налоги формируют 90% бюджета, в Германии — 80%, в Японии — 75%. В России доля налогов примерно соответствует мировым показателям.

Кроме того, налоги опосредованно (через систему льгот и санкций) воздействуют на производителей товаров, работ и услуг. Через налоги достигается относительное равновесие между общественными потребностями и ресурсами, необходимыми для их удовлетворения, а также обеспечивается рациональное использование природных богатств, в частности, путем введения штрафов и иных ограничений на распространение вредных производств.

Таким образом, посредством налогов государство решает экономические, социальные и многие другие общественные проблемы. С этих позиций налогообложение выполняет четыре важнейшие функции, каждая из которых реализует практическое назначение налогов.

Фискальная функция — основная, формирует доходы, аккумулируя в бюджете и внебюджетных фондах средства для реализации государственных программ. Эти средства расходуются на социальные услуги, хозяйственные нужды, поддержку внешней политики и безопасности, административно-управленческие расходы и платежи по государственному долгу.

Социальная функция — осуществляется через неравное налогообложение разных сумм доходов. С помощью этой функции перераспределяются доходы между различными категориями населения. Примерами реализации распределительной (социальной) функции являются прогрессивная шкала налогообложения прибыли и личных доходов, налоговые скидки, акцизы на предметы роскоши.

Регулирующая функция — посредством налоговых механизмов выполняет те или иные задачи налоговой политики государства. Данная функция предполагает влияние налогов на инвестиционный процесс, спад или рост производства, а также его структуру.

Суть регулирующей функции в том, что налогами облагаются ресурсы, направляемые на потребление, и освобождаются от налогообложения ресурсы, направляемые на накопление производственных фондов. Поэтому для этой функции выделяют три составляющие: 1) стимулирующая подфункция, проявляющаяся через систему льгот и освобождений, например, для сельскохозяйственных производителей; 2) дестимулирующая подфункция, которая через повышение ставок налогов позволяет ограничить развитие игорного бизнеса, повысить таможенные пошлины, приостановить вывоз капитала из страны и т. д.; 3) воспроизводственная подфункция, аккумулирующая средства на восстановление используемых ресурсов.

Контрольная функция — позволяет государству отслеживать своевременность и полноту поступления в бюджет налоговых платежей, сопоставлять их величину с потребностями в финансовых ресурсах. Через эту функцию определяется необходимость реформирования налоговой системы и бюджетной политики.

| 4. Принципы налогообложения |

Принципы налогообложения — это базовые идеи и положения, применяемые в налоговой сфере. В системе налогообложения можно выделить экономические, юридические и организационные принципы.

Экономические принципы впервые были сформулированы А. Смитом. В настоящее время они претерпели некоторые изменения и могут быть кратко охарактеризованы следующим образом.

Принцип справедливости. Согласно этому принципу каждый обязан принимать участие в финансировании расходов государства соразмерно своим доходам и возможностям. В основу заложены две центральные идеи:

1. сумма взимаемых налогов должна определяться в зависимости от величины доходов налогоплательщика;

2. кто получает больше благ от государства, тот должен больше платить в виде налогов (методологической основой принципа справедливости выступает прогрессивное и шедулярное налогообложение).

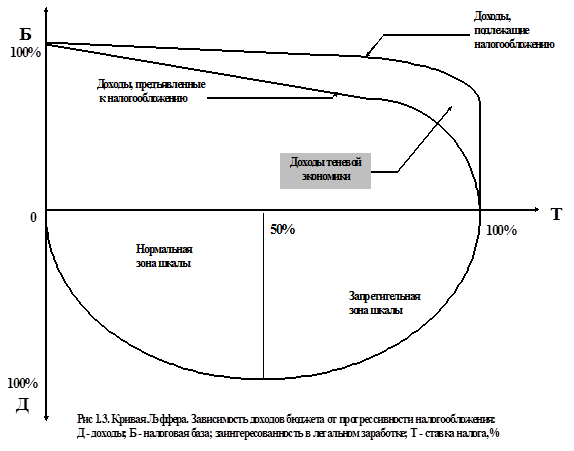

Принцип соразмерности предусматривает сбалансированность интересов налогоплательщика и государственного бюджета. Этот принцип характеризуется кривой Лаффера, показывающей зависимость налоговой базы от изменения ставок налога, а также зависимость бюджетных доходов от налогового бремени.4 Эффект кривой состоит в росте поступлений в бюджет с ростом налогов, если ставка менее 50%, и в падении поступлений, если ставка более 50% (рис. 1.1). Данная концепция получила признание в 70–80-е гг. ХХ в.

Рис 1.1. Кривая Лаффера — зависимость доходов бюджета от прогрессивности налогообложения (Д — доходы; Б — налоговая база; заинтересованность в легальном заработке; Т — ставка налога, %.)

Принцип учета интересов налогоплательщиков рассматривается через призму двух принципов А. Смита, а именно: принципа определенности (сумма, способ и время платежа должны быть точно известны налогоплательщику) и принципа удобности (налог взимается в такое время и таким способом, которые представляют наибольшие удобства для плательщика). Проявлением этого принципа является также простота исчисления и уплаты налога.

Принцип экономичности базируется еще на одном принципе А. Смита, согласно которому необходимо сокращать издержки взимания налога. По своей сути принцип экономичности (эффективности) означает, что суммы сборов по отдельному налогу должны превышать затраты на его обслуживание, причем в несколько раз.

Юридические принципы налогообложения — это общие и специальные принципы налогового права. К ним относятся следующие принципы: а) нейтральности (равного налогового бремени; б) установления налогов законами; в) приоритета налогового закона над неналоговым; г) отрицания обратной силы налогового закона; д) наличия в законе существенных элементов налога; е) сочетания интересов государства и субъектов налоговых отношений. Суть этих принципов будет раскрыта далее в гл. 4.

Организационные принципы налогообложения — положения, на которых базируется построение налоговой системы и осуществляется взаимодействие ее структурных элементов. Эти положения отражают: а) единство налоговой системы; б) подвижность налогообложения; в) стабильность налоговой системы; г) множественность налогов; д) исчерпывающий перечень налогов.

Организационные принципы будут рассмотрены в гл. 7.

| 5. Проблемы и тенденции |

После Второй мировой войны и в последующие годы в ряде зарубежных стран были проведены налоговые реформы. Сегодня опыт этих государств со сложившейся рыночной экономикой позволяет выявить общие закономерности развития налоговых систем.

Для стимулирования частного предпринимательства в 1950–70-е гг. применялись универсальные налоговые рычаги, в том числе предоставление налоговых льготинвесторам, предприятиям добывающих отраслей, транспорту, авиастроению, при экспорте продукции и услуг, на проведение НИОКР.

Начало 1980-х гг. почти повсеместно было отмечено либерализацией систем подоходного налога, снижением налоговых ставок с одновременным расширением налогооблагаемой базы и сокращением льгот.

Реформирование систем косвенного налогообложения осуществлялось через уменьшение таможенных пошлин, снижение уровня акцизных сборов, придание универсального значения и усиления роли налога на добавленную стоимость (НДС), который в 1970–80-е гг. стал заменять налог с оборота.

В конце 80-х — начале 90-х гг. ХХ в. ведущие страны мира провели налоговые реформы, направленные на ускорение накопления капитала и стимулирование деловой активности. Это нашло выражение в снижении ставок по корпоративным налогам. В настоящее время исследование фирмы KPMG в различных странах мира показало, что продолжается общая тенденция к понижению этих налогов. Так, по состоянию на начало 2004 г. средняя ставка корпоративного налога в странах ОЭСР снизилась до 29,96% (2003 г. — 30,68%; 2002 г. — 31,39%). В Европейском союзе средняя ставка в 2004 г. составила 31,32% (2003 г. — 31,68%; 2002 г. — 32,53%). В Азиатско-тихоокеанском регионе средняя ставка относительно стабильна и составляет 30,37%. По этому же пути пошла Россия, снизив ставку налога на прибыль организаций в 2001 г. с 35 до 24%.

В послевоенный период появились и стали динамично развиваться еще два направления: гармонизация налоговых систем и гармонизация налоговой политики. Тенденции гармонизации охватили основные показатели налоговых систем, налоговое право различных стран, проблемы международного двойного налогообложения и налогообложение инвестиционной деятельности.

В 1993 г. был разработан документ, выполняющий роль мирового налогового кодекса,5 который определял современное понимание налоговой системы, проверенное на опыте многих стран, приводил рекомендации для разработки национального налогового законодательства и рассматривал вопросы создания эффективного налогового аппарата.

В конце 2003 г. начата кампания за гармонизацию корпоративного налогообложения в ЕС. Новые предложения должны позволить компаниям исчислять свой налогооблагаемый доход по единым правилам в любой стране этого союза. В настоящее время Европейская комиссия представила свои предложения, касающиеся взимания НДС при международной коммерции в рамках ЕС. Но для реализации этих планов потребуется усовершенствование электронной системы обмена налоговой информацией между странами ЕС. С начала 2005 г. на территории ЕС начнет действовать Директива об инвестициях, предусматривающая, что налоговые органы каждой страны будут осведомлены о доходах своих граждан, полученных в других странах ЕC. Вводится единый европейский подоходный налог.

Высокое налоговое бремя в развитых странах привело к появлению оффшорного бизнеса, т. е. юридического перенесения объектов налогообложения из стран с высоким уровнем налогообложения в страны с его низким уровнем. Классическая схема оффшорного бизнеса заключается в переносе всех или части деловых операций в компанию, пользующуюся налоговыми привилегиями или находящуюся в зоне льготного налогообложения. Первоначально подобные подходы были исключительной прерогативой международных схем, однако появление территорий со льготным налоговым режимом сделало жизненными такие схемы и внутри страны.

В то же время оффшорная деятельность претерпевает весьма значительные перемены. В конце 1990-х гг. в отношения между промышленно развитыми государствами (в первую очередь США) и странами, в которых существует оффшорное законодательство, обострились. Администрация США заявила о необходимости реформировать финансовые системы самых известных оффшорных центров в соответствии с международными стандартами.6 Некоторые специалисты даже полагают, что в течение ближайших четырех-пяти лет промышленно развитые страны вынудят большинство нынешних оффшорных зон принять законы, по которым будет прекращена регистрация компаний с льготным режимом налогообложения.

В последние годы все больше и больше специалистов в области налогообложения отдают предпочтение относительно новой концепции защиты бизнеса от налогов. Методология защиты строится на умелом использовании обыденных, используемых повседневно и не запрещенных законодательством инструментов. Речь идет о налоговом планировании, т. е. минимизации отдельных налогов и оптимизации систем налогообложения экономических субъектов.

Дата добавления: 2015-08-11; просмотров: 1534;