Методики анализа и управления налогами на уровне организации

Основным показателем анализа налогов на микроуровне является налоговая нагрузка на организацию.

Целью ее исчисления выступает получение количественных показателей воздействия налогов и сборов на источник их уплаты применительно к конкретному хозяйствующему субъекту. На основании этих показателей сам субъект может принимать объективные решения по тому или иному аспекту совершенствования своей налоговой политики в пределах законодательно установленных полномочий.

Налоговая нагрузка организацию отражает ту часть произведенного данным субъектом общественного продукта, которая перераспределяется посредством налогообложения в пользу государства. Данный показатель — важнейшая интегральная характеристика воздействия налогообложения на результат деятельности хозяйствующего субъекта.

Одного универсального способа оценки налоговой нагрузки на организацию просто не существует. Общий подход к оценке данного показателя — это отношение совокупности налоговых платежей к какому-либо валовому результату ее деятельности. Центральной проблемой здесь является определение адекватного состава налогов в числителе и соответствующею валового результата в знаменателе, причем желательно источника уплаты налогов.

Критический обзор наиболее известных аналитических подходов позволяет систематизировать их с учетом преимуществ и недостатков каждого и предложить подход к оценке влияния налогов на финансово-хозяйственную деятельность субъектов экономической активности.

На первом этапеанализа рекомендуется определять динамику сумм налогов и сборов, начисленных по организации за исследуемый период времени, их структурный состав, а также предварительно выявлять причины произошедших изменений. При этом следует отметить, что в общую сумму платежей, подлежащих перечислению в бюджет, не включаются подоходный налог, при уплате которого субъекты хозяйствования выступают лишь в роли налогового агента.

Сравнение темпов изменения суммы налоговых платежей с темпами изменения источников их уплаты позволит сделать более обоснованные выводы о причинах изменения структуры налоговых обязательств, а также оценить влияние налогов на деловую активность организации.

Такие вычисления позволяют охарактеризовать абсолютную налоговую нагрузку. Однако ее величина не дает полного, завершенного представления о степени воздействия совокупности налогов и сборов на результаты деятельности организации.

В свою очередь относительная налоговая нагрузка являет собой не только количественную, но и качественную характеристику воздействия налоговой системы на субъект экономической активности. Поэтому следующим этапом анализа выступает расчет системы аналитических коэффициентов, позволяющих определить степень давления налогового пресса на основные финансово-экономические показатели организации, которые, помимо этого, являются источниками уплаты налогов (выручка от реализации товаров (продукции, услуг), прибыль от реализации, расходы по производству и реализации).

Предлагаемая система аналитических коэффициентов представлена в таблице.

Таблица – Система аналитических коэффициентов для оценки относительной налоговой нагрузки

| Наименование коэффициента | Способ расчета |

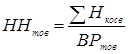

1. Коэффициент косвенного налогообложения реализованной продукции (товаров) (  ) )

|

|

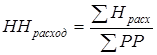

2. Коэффициент налогоемкости расходов (  ) )

|

|

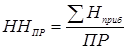

3. Коэффициент налогообложения прибыли (  ) )

|

|

Примечание – Переменные в формулах, указанных в таблице, означают:  – сумма косвенных налогов;

– сумма косвенных налогов;  – выручка от реализации товаров (продукции, услуг);

– выручка от реализации товаров (продукции, услуг);  – сумма налогов, включаемых в расходы на производство и реализацию;

– сумма налогов, включаемых в расходы на производство и реализацию;  – расходы на реализацию;

– расходы на реализацию;  – сумма налогов, уплачиваемых из прибыли; ПР – прибыль до налогообложения.

– сумма налогов, уплачиваемых из прибыли; ПР – прибыль до налогообложения.

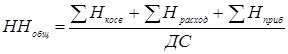

На следующем этапе анализа необходимо оценить суммарную налоговую нагрузку, а также уровень льготного налогообложения.

Для определения уровня налоговой нагрузки в качестве интегрального оценочного показателя выбрана добавленная стоимость, что дает возможность применять предлагаемую модель к субъектам хозяйствования различных отраслей экономики. Рациональность выбора такого соизмерителя объясняется тем, что добавленная стоимость является универсальным источником уплаты всех налогов независимо от базы начисления. Поэтому общий уровень налоговой нагрузки рекомендуется исчислять по формуле

,

,

где  – совокупная налоговая нагрузка по организации;

– совокупная налоговая нагрузка по организации;

– добавленная стоимость.

– добавленная стоимость.

В качестве составных компонентов добавленной стоимости можно выделить амортизационные отчисления, расходы на оплату труда, отчисления от заработной платы, прочие расходы, суммы налоговых обязательств, подлежащих перечислению в бюджет за анализируемый период, прибыль до налогообложения.

В ходе анализа налогового воздействия на финансово-хозяйственную деятельность организаций одной отрасли возможна ситуация, при которой налоговая нагрузка отличается неравномерностью распределения, что, как правило, обуславливается рядом факторов: структурой расходов на реализацию, финансово-экономическим положением субъекта хозяйствования, а также применением в индивидуальном порядке льготного режима налогообложения. От правильности оценки этих факторов во многом зависит объективность выводов. Поэтому рекомендуется методику анализа налоговой нагрузки дополнить формулой уровня льготного налогообложения:

,

,

где  — коэффициент льготного налогообложения;

— коэффициент льготного налогообложения;

— сумма полученных налоговых льгот.

— сумма полученных налоговых льгот.

Назаключительном этапе анализа рекомендуется проводить исследование задолженности субъекта хозяйствования по платежам в бюджет и внебюджетные фонды, а также штрафных санкций, связанных с нарушением налогового законодательства. Выявленные при расчетах тенденции в динамике и структуре задолженности по отдельным налогам и сборам, а также в соотношениях величины задолженности и сумм платежей позволят решить следующие задачи:

· выделить внутри исследуемого периода временные интервалы, в которые организация не смогла рассчитаться с государственным бюджетом и внебюджетными фондами по обязательным платежам;

· выделить те виды обязательных платежей, которые вызывают наибольшие затруднения с уплатой (наиболее обременительны для субъекта хозяйствования);

· предварительно определить возможные факторы или причины, вызвавшие возникновение анализируемых задолженностей по налогам и сборам;

· установить причины нарушений налоговой дисциплины.

Выделяют два крайних типа налоговой стратегии: сдержанный и агрессивный.

Для первого из них характерно:

· отсутствие управления налоговыми обязательствами (т. е. построение взаимоотношений с государственным бюджетом на консервативной трактовке положений налогового законодательства и рекомендациях налоговых органов);

· пренебрежение возможностями налоговой экономии;

· минимизация затрат на управление налоговыми обязательствами.

Второй тип налоговой стратегии свойственен субъектам хозяйствования с агрессивными налоговыми схемами, тратящим значительные финансовые средства на управление налогами с целью соблюдения законного минимума обязательств.

Несмотря на то, что формирование налоговой стратегии требует индивидуального подхода к каждому субъекту хозяйствования и при этом не зависит от управленческого ориентира на типологию налоговой политики, можно выделить общие этапы ее построения (последовательность алгоритма базируется на анализе предложенных Анри Файолем (Henri Fayol) функций управления).

Алгоритм формирования налоговой стратегии, включает в себя ряд этапов (рисунок):

Рисунок — Алгоритм формирования и реализации налоговой

Рисунок — Алгоритм формирования и реализации налоговой

стратегии субъекта хозяйствования

Дата добавления: 2015-08-11; просмотров: 972;