Методы оценки эффективности инвестиционных проектов

Оценочными характеристиками экономической привлекательности инвестиционного проекта выступают:

1. Чистая текущая стоимость (чистый приведенный доход, net present value — NPV).

2. Внутренняя норма доходности (internal rate of retur — IRR).

3. Срок окупаемости (payback period — PP).

4. Индекс доходности (internal rate of return — IRR).

В основу расчета указанных показателей положено два концептуальных подхода:

1. Дисконтный, при котором производится осовременивание денежных потоков и тем самым учитывается временной фактор.

2. Бухгалтерский, при котором распределенные во времени денежные доходы и расходы не дисконтируются.

В финансовых вычислениях применяется дисконтная концепция.

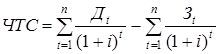

Раскрывая методические основы исчисления показателей, следует отметить, что под чистой текущей стоимостью понимают разность дисконтируемых показателей чистого дохода (положительные величины) и инвестиционных затрат (отрицательные величины). Чистая текущая стоимость — это обобщенный конечный результат инвестиционной деятельности в абсолютном измерении, который рассчитывается:

,

,

где  — доходы t-того периода инвестиционного проекта;

— доходы t-того периода инвестиционного проекта;

— затраты t-того периода инвестиционного проекта;

— затраты t-того периода инвестиционного проекта;

n — срок реализации инвестиционного проекта;

i — ставка приведения.

Ставку приведения каждый инвестор определяет самостоятельно исходя из своего экономического суждения. Так, в одних случаях может использоваться ставка процентов по депозиту, который может быть рассмотрен как альтернативный вариант размещения средств вместо реальных инвестиций, в других — уровень ссудного процента, доходность по ценным бумагам, минимальный требуемый доход, задаваемый самим инвестором и т.д.

При выборе ставки приведения важным моментом является учет риска, который может проявляться в сокращении отдачи от инфляционного обесценивания денег, изменения конъюнктуры рынка и др.

Суть показателя чистой текущей стоимости следующая: если его значение положительная величина, то проект может быть реализован с прибылью, при отрицательных значениях его следует отклонить.

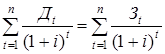

Относительной мерой привлекательности инвестиционного проекта является внутренняя норма доходности. Этот параметр характеризует такую расчетную процентную ставку (ставку приведения), которая при ее начислении на суммы инвестиций обеспечит поступление предусматриваемого чистого дохода, т. е. это ставка уравновешивающая инвестиции и доходы, распределенные во времени. Данный тезис математически может быть представлен следующим образом:

.

.

Расчет внутренней нормы доходности часто применяют в качестве первого шага анализа инвестиций, после которого отбирают лишь проекты, обеспечивающие заданный уровень доходности.

Возможны несколько вариантов определения данного показателя:

1. Последовательный подбор ставки, обеспечивающей в результате дисконтирования чистую текущую стоимость равную нулю.

2. Применение метода Ньютона-Рафсона и метода секущей.

Использование подбора значений основывается на выборе двух последовательных ставок приведения, на промежутке между которыми показатель чистой текущей стоимости меняет свой знак с плюса на минус, а затем применяют формулу:

,

,

где  — ставки приведения, на интервале между которыми чистая текущая стоимость меняет свой знак с плюса на минус.

— ставки приведения, на интервале между которыми чистая текущая стоимость меняет свой знак с плюса на минус.

В некоторых случаях подобрать ставку приведения, обеспечивающую чистую текущую стоимость равную нулю, невозможно. Поэтому в расчетах используют модифицированную ставку, которая основывается на раздельном дисконтировании положительных и отрицательных потоков платежей.

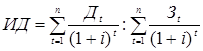

Дополнительным показателем оценки привлекательности инвестиционного проекта является срок окупаемости, который можно рассматривать как характеристику риска. Чем он больше, тем выше вероятность изменения условий для получения ожидаемого дохода. В общем виде срок окупаемости рассчитывается:

.

.

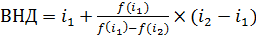

В свою очередь, индекс доходности (ИД) определяется по формуле:

,

,

а рентабельность инвестиций:

.

.

Дата добавления: 2015-08-11; просмотров: 938;