Анализ технических решений

Если перечисленные выше проблемы несовершенства законодательства и стандартизации могут быть кардинально разрешены только на государственном уровне, а вопрос формирования взаимного доверия действительно должен решаться в течение многих лет, то остальные уже нашли вполне реальные решения.

До недавнего времени банк, организующий систему взаимодействия с клиентами, как правило, шел по пути создания собственного телекоммуникационного узла большой емкости с установкой почтовой системы типа BBS. Основные проблемы, возникающие при этом очевидны: закупка дорогостоящего оборудования, аренда достаточного количества телефонных номеров, а также содержание обслуживающего персонала для эксплуатации оборудования и технической поддержки клиентов.

Напротив, пользуясь услугами провайдера, можно полностью избавится от перечисленный издержек. Затраты же на организацию канала доступа к сети могут быть перераспределены на клиентов в приемлемой форме. При этом обеспечивается необходимое количество каналов связи требуемого качества, персонал для установки оборудования и программного обеспечения у клиентов, для технической поддержки в процессе эксплуатации. Тем не менее, остается открытым вопрос обеспечения гарантированного качества сервиса и конфиденциальности информации.

Одним из путей решения этих проблем может быть использование услуг "доверенного оператора" - телекоммуникационного провайдера, который способен и готов обеспечить удовлетворение специфических требований как банковского сообщества в целом, так и каждого банка в отдельности. В оптимальном варианте такой провайдер услуг может либо сам являться разработчиком системы "банк-клиент", либо обеспечивать тесное взаимодействие с создателем таковой.

Подобные решения защиты информации в многопользовательской сети и обеспечения надежности функционирования самой сети уже нашли свое решение в отечественной практике: как правило, при работе всех пользователей (и банков, и клиентов) через одного провайдера, надежность обеспечивается на достаточном уровне. Для примера достаточно упомянуть, хотя бы, межбанковскую сеть BNet, которая успешно функционирует уже более 4 лет и которая предоставляет услуги только структурам, имеющим банковскую или клиринговую лицензию ЦБ РФ.

Использование протокола Frame Relay позволяет организовывать в пределах этой сети абсолютно изолированные виртуальные сети для разных клиентов и их групп, предоставляя транспорт для любых приложений: TCP/IP, X.25, SNA, корпоративной телефонии и прочих. Отсутствие неконтролируемых входов из сетей общего пользования, а также одинаково респектабельный и дисциплинированный характер всех клиентов, сводит практически к нулю риск возникновения даже самих попыток НСД.

В настоящее время появились новые решения также и для организации приложений, которые находят все большее признание в отечественной практике.

АБС на основе технлогии IntranetТермин "Интранет" начал использоваться производителями корпоративных сетевых решений с середины 1995 года. "Интранет" - это корпоративная сеть, построенная с применением Internet-технологий, в частности - технологии WWW (World Wide Web) для построения систем клиент-сервер. Когда в связи с ростом популярности WWW впервые прозвучал термин "Интранет", многие операторы и пользователи стали рассматривать эту технологию как панацею для решения всех упомянутых выше проблем. Действительно, использование технологий и средств, отлаженных в среде Internet, имеющих бесплатные или очень недорогие версии, совместимых практически со всеми существующими аппаратными платформами, предельно упрощает внедрение и обслуживание любых информационных и технологических систем.

Относительная простота и универсальность методов разработки специфических вариантов центральных систем дополняется как легкой переносимостью между платформами, так и беспрецедентной масштабируемостью и возможностями резервирования. Центральный WWW - сервер имеет как бы виртуальный характер и может состоять из практически произвольного количества компьютеров, в том числе и от разных производителей. Имеется масса примеров таких систем включающих целый "зоопарк" серверов, рабочих станций и PC от таких фирм, как SUN, HP, DEC, Tandem и IBM.

Эта технология обладает целым рядом преимуществ. В первую очередь, процедура взаимодействия с информационными ресурсами становится универсальной. Это означает, что на стороне клиента могут быть использованы стандартные средства, а именно, стандартные протоколы уровня приложений из стека TCP/IP и стандартные технологии построения активных компонент.

В частности, для интерактивного взаимодействия с гипертекстовыми структурами, включающих элементы мультимедиа, идеально подходит протокол HTTP, а для рабочего места клиента - Microsoft Internet Explorer или Netscape Navigator. Для активных компонент могут быть использованы технологии Java компании Sun Microsystems и ActiveX компании Microsoft. Применение таких систем позволяет реализовать на новом уровне интерактивные системы взаимодействия типа Центр-Филиал или Банк-Клиент, в которых при очень экономичном использовании коммуникационных ресурсов создается достаточно высокий уровень комфорта для оператора и, что зачастую важнее, наглядность и уверенность в том, как центральная система реагирует на его действия. В свою очередь, наличие активных компонент позволяет центральной системе контролировать состояние, состав и полномочия подчиненных ей рабочих мест.

Второй немаловажный плюс состоит в том, что программное обеспечение клиента практически не требует капиталовложений, легко поддерживается и сопровождается. Весь сервис есть в уже купленном и используемом клиентом пакете, реализующем TCP/IP стек. И почти все популярные программы работы с WWW-системами бесплатны.

В любом случае, использование технологии Intranet в качестве базовой для построения сложных систем имеет все преимущества, характерные для открытых систем: их проще развивать, поддерживать и сопровождать.

К тому же, Intranet-технологии предполагают вместе с опорой на Web системы, обеспечивающих комфорт пользователям и высокий уровень совместимости с различными приложениями, также и использование сетей общего пользования, значительно снижающих стоимость эксплуатации по сравнению с выделенными каналами.

Однако, этим решениям свойственны и известные проблемы: отсутствие гарантированного качества коммуникационного сервиса (скорости передачи информации), недостаток сертифицированных средств защиты информации и контроля НСД.

Стандартные TCP/IP сети не могут сегодня обеспечить гарантированное разделение ресурсов сети и уровней доступа. В выигрыше оказались операторы (провайдеры), которые используют в сетях такие технологии как Frame Relay и АТМ. Возможность организации абсолютно независимых виртуальных каналов с гарантированной пропускной способностью, позволила таким операторам предоставить клиентам безопасный и качественный сервис.

Сегодня используются два основных подхода к построению систем Intranet.

Первый подход заключается в использовании публичной открытой сети Internet в качестве основы корпоративной сети. Этот подход имеет свои преимущества: использование сравнительно дешевых телекоммуникационных услуг в сочетании с несложным администрированием. Однако, он имеет и серьезные недостатки: проблемы с обеспечением безопасности передаваемой информации и защиты внутренних ресурсов компании от несанкционированного доступа, надежности, ограничения в использовании адресного пространства и ряд других.

Второй подход заключается в использовании Internet-технологий в частной (корпоративной) сети на выделенных каналах. При этом некоторые или все удаленные офисы компании могут быть отдельно подключены к открытой сети Internet. Этот подход требует дополнительных затрат на организацию выделенных каналов связи, самостоятельное администрирование, эксплуатацию и внедрение технологий распределения информационных потоков, зато свободен от недостатков предыдущего.

Клиент, строя свои взаимоотношения с Банком с использованием телекоммуникационных технологий (электронные платежи, информационный обмен и консалтинг), фактически становится полноправным участником корпоративной сети Банка, разница только в полномочиях и уровне доступа к ресурсам.

Возможность проведения электронных платежей в системе Банк-Клиент и Банк-Банк накладывает достаточно жесткие требования на сетевую архитектуру. Прежде всего, это связано с необходимостью обеспечения безопасности на всех уровнях, начиная с транспортной инфраструктуры сети. Как правило, эта проблема решается установлением выделенного соединения между банком и участником электронных платежей. Именно этот факт является предпосылкой для рассмотрения клиента в качестве участника корпоративной сети банка.

Собственно услуги, которые банк предоставляет участнику электронных платежей, подразделяются на два основных вида: платежные и информационные. В свою очередь платежный и информационный трафик корпоративной сети может быть разделен на внутренний (центр-регион, офис-отделение) и внешний (банк-клиент). Разделение платежного и информационного потоков в самой корпоративной сети банка само по себе уже является надежным средством предотвращения НСД, помимо традиционных средств защиты. На транспортном уровне такое разделение может быть осуществлено средствами технологии Frame Relay, позволяющей организовать независимые виртуальные каналы для передачи различных видов трафика в корпоративной сети.

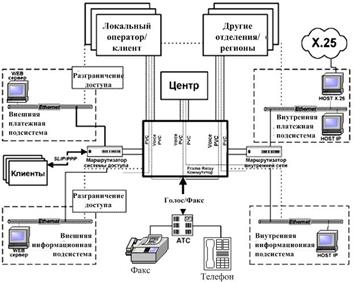

На рисунке 6.1 представлена возможная схема разделения ресурсов в корпоративной сети с использованием технологии Frame Relay.

Рис.6.1 – Возможная схема разделения ресурсов в корпоративной сети с использованием технологии Frame Relay.

Есть также и примеры использования WWW технологий с активными компонентами, которые обеспечивают как высокий уровень надежности и комфорта работы оператора, так и контроль за состоянием, составом и полномочиями клиентского рабочего места.

Для решения перечисленных в начале статьи задач, включая вопросы актуализации программного обеспечения клиентской части, в настоящее время разработана система обмена электронными документами в системах Банк-Банк и Клиент-Банк, получившая рабочее название FastInfo III.

Цель этой системы - обеспечить надежную эксплуатацию системы электронных платежей в режиме реального времени и обмен нормативно-справочной информацией при высоком уровне надежности и масштабируемости центральной части и простоте поддержки большого числа удаленных и/или административно разобщенных пользователей.

Не вдаваясь в сложные технические подробности, работу системы можно проиллюстрировать простой схемой (рис. 6.2).

Система состоит из следующих компонентов:

1. Клиент, активные компоненты.

2. Собственно WWW-сервер.

3. Сервер доступа, подсистема разграничения доступа.

4. Приложения.

5. Подсистемы доступа к информации.

Рис.6.2 – Схема работы системы

Система в общем имеет многозвенную архитектуру и базируется на технологии вычислений Client/Server. В качестве клиентской части используется программа просмотра WWW Microsoft Internet Explorer и активные компоненты, построенные с использованием технологии ActiveX.

Активные компоненты (приложения) со стороны Клиента управляют механизмом автоматической поддержки актуальности программного обеспечения. Это позволяет решать большую часть проблем, связанных с обновлением и сопровождением клиентского программного обеспечения, а также снижает их стоимость.

Вся клиентская часть базируется на аппаратной платформе Intel под ОС Microsoft Windows 95 (Windows NT). Доступность оборудования, использование стандартного и привычного пользовательского интерфейса делает это решение весьма привлекательным.

Серверная система базируется на платформах OC OpenVMS, Windows NT, SCO Unix и DOS. Планируется так же расширение для HP UX. Такое решение обеспечивает надежность функционирования и высокую защищенность от несанкционированного доступа.

WWW-сервер и сервер доступа являются интерфейсом между приложениями и клиентом. В текущем рабочем варианте комплекса существуют пока только два приложения - это обмен электронными документами и информационно-поисковая система. Тем не менее, описанная система постоянно совершенствуется и может дополняться другими функциями.

Заключение

Мы рассмотрели только некоторые из возможных вариантов решения проблем, возникающих при внедрении электронных платежных систем. Существуют и другие, весьма специфические подходы к реализации современных методов работы банков по обслуживанию клиентов. Вместе с тем, требование комплексного подхода к разрешению существующих проблем банковского сервиса с учетом назревшей необходимости унификации документооборота в системе электронных платежей, вынуждает банки со временем отказываться от АБС, разработанных по индивидуальным проектам, в пользу стандартизованных и сертифицированных систем, использующих современные телекоммуникационные технологии.

Во всяком случае, можно с уверенностью говорить о том, что при организации Банком полноценного сервиса в интересах Клиента, включая систему электронных платежей, будущее принадлежит Intranet.

7 Автоматизированная технология функционирования системы «клиент-банк»

Изучение материалов лекции позволит Вам:

· получить представление о назначении и функциях системы «Клиент-банк»;

· представить общую схему функционирования информационной технологии системы «Клиент-банк»;

· ознакомиться с технологией подготовки платежных документов для формирования информационной базы и последующей передачи данных по модему;

· уяснить особенности выполнения технологических операций клиентом при взаимодействии с банком через модемную связь.

1. Основные функции системы «Клиент-банк».

2. Функциональная структура системы клиент-банк

3. Ввод и редактирование платежных документов.

4. Реализация системы клиент-банк.

7.1 Основные функции системы «Клиент-банк»

Основу программно-технологического комплекса «Клиент-банк» составляет программный продукт «Клиент», который реализует следующие важнейшие функции:

· формирование базы платежных поручений клиента и ее автоматическое изменение на основании информации, полученной из банка;

· осуществление модемной связи клиента с банком с целью передачи платежных поручений (в дальнейшем ПП) для списания со счета клиента, получения им выписок из лицевого счета банка, получения платежных документов о зачислении сумм на счет клиента (кредитовые ПП), получения текущей информации о состоянии лицевого счета клиента или интересующего его дебетового ПП;

· использование модемной связи для приема и передачи информационных сообщений и файлов между клиентом и банком;

· формирование и использование базы архивных платежных документов с целью поиска и печати одного документа или группы документов в соответствии с интересующими клиента признаками и условиями.

Передаваемая в банк клиентом информация, на основании которой банковская система готовит информацию по счету (или по счетам), получила название – «запрос банку», а текстовое сообщение пользователю, не требующее ответа, – «сообщение».

Дата добавления: 2015-08-04; просмотров: 1795;