Методики оценки рисков

Поскольку риск является вероятностной оценкой, его количественное значение не может быть однозначным. В зависимости от того, какая методика исчисления риска применяется, величина его может меняться.

В настоящее время могут наиболее распространены следующие методики оценки рисков:

n анализ чувствительности;

n анализ сценариев,

n анализ вероятностного распределения доходности;

n имитационное моделирование;

n анализ целесообразности затрат;

n методика на основе экспертного метода;

n методика на основе комплексного показателя риска.

Данные методики опробованы на проведении анализа ситуации в деятельности российских предприятий. Коротко рассмотрим содержание этих методик.

АНАЛИЗ ЧУВСТВИТЕЛЬНОСТИ

Сущность данной методики заключается в следующем. Сначала рассчитывается базовый вариант, когда все переменные принимают свои предполагаемые значения. Затем только одна переменная меняет свое значение (например, на 10 %), на основе чего пересчитывается новое значение выбранного критерия (например, NPV). После этого оценивается процентное изменение критерия по отношению к базовому уровню и рассчитывается показатель чувствительности, представляющий собой отношение процентного изменения критерия к изменению значения переменной на 1 % (так называемая эластичность изменения показателя). Аналогично исчисляются показатели чувствительности каждой переменной. На основе этих расчетов проводится ранжирование переменных по степени важности (экспертное) и оценка прогнозируемости значений переменных. Далее эксперт может построить матрицу чувствительности и важности, которая позволит выделить наименее и наиболее рискованные переменные (показатели).

АНАЛИЗ СЦЕНАРИЕВ

Эта методика является развитием предыдущей методики. В данном случае непротиворечивому изменению подвергается вся группа переменных. Рассчитывается пессимистический и оптимистический варианты (сценарии) с определением новых значений выбранных критериев. Затем они сравниваются с базисным значением и даются соответствующие рекомендации.

АНАЛИЗ ВЕРОЯТНОГО РАСПРЕДЕЛЕНИЯ ДОХОДНОСТИ

Сущность данной методики заключается в определении вероятного распределения значений доходности и исчислений стандартного отклонения от средней доходности, а также определении коэффициента вариации, который рассматривается как степень риска. Чем выше коэффициент вариации, тем более рискованным является данный вид актива. Основные процедуры этой методики следующие:

n делаются прогнозные оценки значений доходности Ki и вероятностей их осуществления Pi;

n рассчитывается наиболее вероятная доходность KB по формуле:

KB=  (3.1)

(3.1)

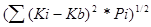

-рассчитывается стандартное отклонение Oc по формуле:

Oc=(  (3.2)

(3.2)

-рассчитывается коэффициент вариации V по формуле:

V=Oc /KB (3.3)

ИМИТАЦИОННАЯ МОДЕЛЬ

Данный подход связан с корректировкой денежного потока и последующим расчётом чистой стоимости денежных потоков (NPV) для всех вариантов (имитационное моделирование). Методика анализа в этом случае следующая:

по каждому проекту (плану) строят три его возможных варианта развития: пессимистический, наиболее вероятный, оптимистический;

по каждому из вариантов рассчитывается размах вариации NPV по формуле:

R(NPV)=NPVo –NPVп (3.4)

из двух сравниваемых вариантов плана (проекта) более рискованным считается тот, у которого размах вариации NPV больше.

Существуют модификации рассмотренной методики, предусматривающие применение количественных вероятностных оценок. В этом случае методика может принимать вид:

по каждому варианту рассчитываются пессимистическая, наиболее вероятная и оптимистическая оценка денежных поступлений и NPV;

для каждого варианта данные оценки связываются с вероятностями их осуществления;

рассчитывается вероятное значение NPV ,взвешенное по присвоенным вероятностям, и среднее квадратическое отклонение от него; вариант с большим значением среднего квадратического отклонения считается более рискованным.

Другая методика имитационного моделирования рисковой ситуации основана на методе МОНТЕ-КАРЛО. Эта методика состоит из четырёх этапов:

1). Построение закона совокупного распределения.

2). Определение ранга произвольных чисел для описания совокупного распределения.

3). Выбор произвольных чисел, элементов системы.

4). Проектирование процесса на основе полученных значений переменных.

Данная методика может быть реализована только с помощью компьютера, так как она достаточно трудоёмка.

АНАЛИЗ ЦЕЛЕСООБРАЗНОСТИ ЗАТРАТ

Данная методика ориентирована на идентификацию потенциональных зон риска (см. Главу 1).

Основные факторы могут быть детализованы путём составления перечня для конкретного плана, проекта. Следует определять показатели устойчивости предприятия с целью определения степени риска финансовых средств. Вычисление этих показателей позволяет определить для каждой области финансового состояния степень устойчивости (см. Главу 1). Анализ абсолютных показателей финансовой устойчивости (излишек или недостаток собственных, заемных источников формирования запасов и затрат), который включает в себя исследование состояния запасов и затрат, равен возможным потерям в зоне риска.

МЕТОДИКА ОЦЕНКИ РИСКОВ НА ОСНОВЕ

ЭКСПЕРТНОГО МЕТОДА

Данная методика разработана Инвестиционно – финансовой группой и Российской финансовой корпорацией. (17)

Первой задачей является составление исчерпывающего перечня рисков.

Второй задачей является определение удельного веса каждого простого риска во всей их совокупности.

Обозначим через Si - простой риск, относящийся к стадии проекта S, n-общее число рисков, т.е. i=1,2 .. n; k – число групп приоритетов, если простые риски разделяются по степени их значимости, причем k<n. Pl - значение приоритета, т.е. Pi = 1,2..k. WI – вес простого риска по группам приоритета, Wi >0,

,

,

MI – число рисков, входящих в приоритетную группу l, т.е. Mi= 1,2..k.

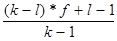

Принципиальное значение для расчетов имеет предположение о том, во сколько раз первый приоритет весомее последнего, т.е. Wi:Wk=f

Первым шагом является определение веса групп с наименьшим приоритетом из условия:

Wk=  (3.5)

(3.5)

Вторым шагом является определение веса по группам приоритетов:

Wi=Wk*  (3.6)

(3.6)

На третьем шаге определяются веса простых факторов Wi=Wi*Mi для каждого простого риска, входящего в соответствующую приоритетную группу. Это означает, что все простые риски внутри одной и той же приоритетной группы имеют одинаковые веса. Если приоритеты по простым рискам не устанавливаются, то все они имеют равные веса, т.е.

Wi =1:n .

Результаты оформляются таблицей (табл. 3.3.).

Таблица 3.3.

| Простые риски Si | Приоритеты Pi | Веса Wi |

| Итого | X | R |

Третьей задачей является оценка вероятности наступления событий, относящихся к каждому простому риску. Для проведения этой работы желательно иметь трех экспертов, хорошо знакомых с существом проблемы.

Каждому эксперту, работающему отдельно, предоставляется перечень первичных рисков по всем стадиям проекта и предлагается оценить вероятность их наступления, руководствуясь следующей системой оценок:

0 – риск рассматривается как несущественный, 25 – риск скорее всего не реализуется; 50 – о наступлении события ничего определенного сказать нельзя;

75 – риск скорее всего проявится,100 – риск наверняка реализуется.

Оценки экспертов подвергаются анализу на их непротиворечивость, который выполняется по следующим правилам:

1. max |Ai-Bi|  i=1,2 ... N; 2.

i=1,2 ... N; 2.

25 , (3.7)

25 , (3.7)

где Ai и Bi – оценки каждой i-ой пары экспертов. Всего должно быть сделано три оценки соответственно для попарно сравненных мнений первого и второго экспертов; первого и третьего экспертов; второго и третьего экспертов.

Результаты работ экспертов оформляются таблицей (табл.3.4.).

Таблица 3.4.

| Простые риски Si | Эксперты | Вероятность Vi | ||

| Первый | Второй | Третий | ||

Четвертой задачей является подсчет риска по каждой группе простых рисков, который производится по формуле:

R=  , (3.8)

, (3.8)

где Vi – средняя вероятность наступления риска.

Расчет оформляется таблицей (табл.3.5.).

Таблица 3.5

| Простые риски Si | Веса Wi | Вероятность Vi | Балл Wi*Vi |

| Итого по всем рискам | X | X | R |

Наиболее существенные риски определяются так : по рассматриваемой методике из таблиц, составленных для простых рисков, выбираются все значения, превышающие 10, т.е. Wi*Vi>10.Для каждого из них указываются мероприятия по противодействию.

Расчет рисков проекта является необходимым аналитическим средством для обнаружения слабых мест проекта. Однако этого недостаточно. Важно разработать как мероприятия по снижению возможной опасности, так и по страхованию проекта.

Необходимо учитывать, что оценка риска – процесс субъективный. Какой бы методикой не была рассчитана величина риска, в каждом конкретном случае специалист должен определить риск данных операций.

Каждая из перечисленных методик имеет свои преимущества и недостатки.

Методика “Анализ чувствительности” позволяет оценить показатели, влияющие на ситуацию в зависимости от выбранного критерия. В результате есть возможность выделить наиболее и наименее рискованные показатели (возмущающие факторы) для ситуации. Недостатком этой методики является то, что не анализируется корреляционная взаимозависимость и связь между изменяемыми показателями, а также не рассматривается вероятность осуществления альтернативных решений.

Методика “Анализ вероятностного распределения доходности” позволяет определить коэффициент вариации, который рассматривается как степень риска с учетом фактора времени. Все расчеты проводятся на основе прогнозируемых оценок значений доходности и вероятностей их осуществления, которые устанавливаются экспертным путем. Поэтому на получение значения степени риска влияет субъективный фактор, а следовательно, теряется достоверность полученных результатов.

Методика на основе имитационных моделей позволяет анализировать и оценивать различные варианты разрешения проблемы и учитывать сразу несколько факторов риска. Но так как в основе этой методики лежат вероятностные характеристики, это затрудняет практическое ее применение для конкретной ситуации. К тому же очень трудно учесть все возможные варианты решений в рисковой ситуации, даже если использовать точно оцененный и достоверно проанализированный случай-аналог.

Методика оценки рисков на основе экспертного метода позволяет выявить наиболее существенные риски и средние вероятности их наступления. Недостатком этой методики является субъективность определения количественного соотношения между первым и последним приоритетом (во сколько раз первый приоритет весомее последнего). Таким образом, изначально задается первая и последняя по приоритетности группы рисков, что сводит на нет весь последующий анализ. Ситуация становится детерминированной и фактор случайности, неопределенности не учитывается.

Предлагается приоритетность групп рисков определять методом парного сравнения объектов. Данный метод основан на математической обработке субъективных оценок экспертов. Каждый эксперт методом парного сравнения определяет значимость каждой возможной пары объектов на качественный показатель. Возможные результаты оценок характеризуются величинами:

æ1, если объект i предпочтительнее объекта j

Aij = í0,5, если объект i эквивалентен объекту j

è0, если объект i менее предпочтителен, чем объект j

Индивидуальные матрицы парных сравнений каждого эксперта используются для построения обобщающей матрицы, которая является основой для определения коэффициентов значимости сравниваемых объектов (групп рисков). Далее объекты упорядочиваются в последовательности убывания коэффициентов значимости, т.е. объекту, который наиболее значим, соответствует больший коэффициент значимости. Коэффициенты значимости не только позволяют качественно оценить объект, но и дать количественное сравнение одного исследуемого объекта с другим. Поэтому данный метод дополняет рассмотренную методику и результат получается более достоверными. (6)

Дата добавления: 2015-07-18; просмотров: 4500;