Продовження таблиці 7.2

| 1,1 | 6,9 | 3,8 | 23,8 | 6,5 | 40,6 |

| 1,2 | 7,5 | 3,9 | 24,4 | 6,6 | 41,3 |

| 1,3 | 8,1 | 4,0 | 25,0 | 6,7 | 41,9 |

| 1,4 | 8,8 | 4,1 | 25,6 | 6,8 | 42,5 |

| 1,5 | 9,4 | 4,2 | 26,3 | 6,9 | 43,1 |

| 1,6 | 10,0 | 4,3 | 26,9 | 7,0 | 43,8 |

| 1,7 | 10,6 | 4,4 | 27,5 | 7,1 | 44,4 |

| 1,8 | 11,3 | 4,5 | 28,1 | 7,2 | 45,0 |

| 1,9 | 11,9 | 4,6 | 28,8 | 7,3 | 45,6 |

| 2,0 | 12,5 | 4,7 | 29,4 | 7,4 | 46,3 |

| 2,1 | 13,1 | 4,8 | 30,0 | 7,5 | 46,9 |

| 2,2 | 13,8 | 4,9 | 30,6 | 7,6 | 47,5 |

| 2,3 | 14,4 | 5,0 | 31,3 | 7,7 | 48,1 |

| 2,4 | 15,0 | 5,1 | 31,9 | 7,8 | 48,8 |

| 2,5 | 15,6 | 5,2 | 32,5 | 7,9 | 49,4 |

| 2,6 | 16,3 | 5,3 | 33,1 | 8,0 | 50,0 |

| 2,7 | 16,9 | 5,4 | 33,8 |

7.5.4 Метод капіталізації доходу (земельної ренти)

Метод частіше за все використовується, коли земля надається в оренду окремо від будівель і споруд. При цьому щорічний прибуток від оренди, який визначається як різниця між розміром орендної плати та податками на власність і експлуатаційними витратами, може бути переведений у вартість земельної ділянки шляхом (прямої та непрямої) капіталізації.

Найпростішим способом визначення ставки (норми) капіталізаціїє аналіз співвідношення орендної плати до ціни продажу земельних ділянок. Однак його застосування можливе лише при умові розвинутого ринку землі.

Тому доцільніше норму капіталізації визначати аналогічно ставкам позичкового проценту, що отримують інвестори на розміщення капіталу з тим же ступенем ризику, шляхом підсумовування:

- безризикової процентної ставки;

- проценту за ризик, пов’язаного з інвестиційними вкладеннями в країні;

- проценту за інвестиційний менеджмент;

- проценту за низьку ліквідність.

Спочатку методом капіталізації чистого прибутку від експлуатації будівель та споруд, розташованих на земельній ділянці, встановлюють вартість забудованої ділянки. При цьому оцінюють і капіталізують те значення прибутку, який приносила б земельна ділянка за умови її забудови відповідно до визначеного для неї найбільш ефективного використання.

Потім визначають внесок проведених покращень в загальну вартість земельної ділянки, який віднімають від неї за методом залишку для землі. Різниця являє собою вартість власне земельної ділянки.

Капіталізацією доходу називають перерахунок потоку майбутніх доходів від використання земельної ділянки у поточну вартість.

Методами даного підходу є пряма капіталізація та непряма капіталізація доходу. Вибір конкретного методу залежить від обсягу наявної ринкової інформації щодо очікуваних доходів від володіння (використання) земельною ділянкою, стабільності їх одержання, мети оцінки тощо.

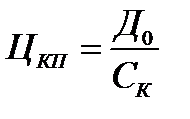

При прямій капіталізації чистого доходу оцінна вартість земельної ділянки визначається за формулою:

, (7.4)

, (7.4)

де Цкп – оцінна вартість земельної ділянки (визначена шляхом прямої капіталізації чистого доходу), грн;

До – річний чистий дохід (фактичний або очікуваний), грн;

Ск – ставка капіталізації (у відсотках).

Ставка капіталізації залежить від ринкових умов, що склалися на момент оцінки (наприклад, 12,5 %).

Ставка (норма) капіталізації – коефіцієнт перерахунку річного чистого доходу в поточну вартість земельної ділянки.

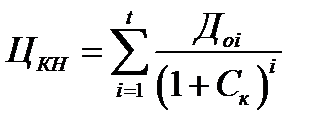

Враховуючи, що метод капіталізації передбачає оцінку доходів від орендної плати за декілька років, необхідно дисконтувати грошові надходження, що очікуються за холдинговий період, в їх поточну вартість. Для цього використовується формула непрямої капіталізації (дисконтування грошових потоків):

, (7.5)

, (7.5)

де Цкн – оцінна вартість земельної ділянки, визначена шляхом непрямої капіталізації чистого доходу, грн;

Доі – очікуваний чистий дохід за 1-й рік, грн;

t – період (у роках), який враховується при непрямій капіталізації чистого доходу (строк холдингового періоду).

Ставка капіталізації чистого доходу визначається співвідношенням між чистим річним доходом та ціною продажу подібної земельної ділянки або кумулятивним способом – як сума безризикової процентної ставки, ризику на інвестування та ліквідність земельної ділянки.

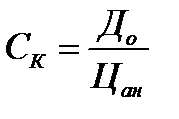

При визначенні ставки капіталізації чистого доходу як співвідношення між чистим річним доходом та ціною продажу подібної земельної ділянки використовується формула:

, (7.6)

, (7.6)

де Цан – ціна продажу подібної земельної ділянки за ринкових умов, грн.

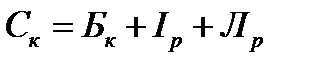

В кумулятивний спосіб величину ставки капіталізації чистого доходу визначають за формулою

, (7.7)

, (7.7)

де Бк – безризикова процентна ставка (коефіцієнт);

Ір – ризик на вкладення інвестицій (коефіцієнт);

Лр – ризик на ліквідність земельної ділянки (коефіцієнт)

Крім зазначених у формулі (7.7), можуть враховуватись також ризики, пов’язані з управлінням інвестиціями, інфляційними очікуваннями, станом економіки в конкретній галузі та ін.

Чистий річний дохід із забудованої земельної ділянки прирівнюється до валового доходу, за винятком витрат, пов’язаних з утриманням та експлуатацією забудованої ділянки, в тому числі об’єктів нерухомого майна, які на ній розташовані. В іншому випадку чистий річний дохід із забудованої земельної ділянки прирівнюється до доходу від оренди ділянки за ринкових умов.

Якщо використання земельної ділянки нерентабельне, за основу береться річний дохід від подібної за цільовим призначенням земельної ділянки або очікуваний дохід за умов ефективного використання земельної ділянки.

Крім прямої і непрямої (дисконтування грошових потоків) капіталізаці існують такі способи капіталізації як:

- іпотечно-інвестиційна техніка Елвуда;

-модель Гордона та ін, які враховують характер і тривалість потоку прибутків від володіння землею, передбачуваний прибуток від наступного перепродажу, інші види прибутків від передачі частини майнових прав.

Дисконтування– це процедура приведення майбутніх потоків готівки до поточної вартості.

Коефіцієнт зв’язку між майбутньою і поточною вартістю грошових потоків називають ставкою дисконту.

Те, що ризик є суб’єктивною категорією й оцінка його різними інвесторами може бути різною, знаходить висвітлення в різних концепціях (видах або стандартах) вартості. При визначенні ринкової вартості необхідна норма прибутку і відповідно ставка дисконту відображають оцінки ризику, властиві ринку капіталу, тобто типовому на даному ринку або «середньому» інвестору.

Класичними методами визначення ставки дисконту можуть бути такі:

-метод підсумовування премій за ризик – модель поводження типового інвестора при формуванні ним своїх вимог до норми прибутку на інвестиції;

-метод оцінювання капітальних активів, заснований на теорії рівноважної залежності між необхідною нормою прибутку на капітал, вкладений у будь-який актив, і ризиком, з яким пов’язане одержання даного прибутку;

-метод дисконтування дивіденду (вимірювання норми прибутку за дивідендом), який ґрунтується на допущенні, що вартість простої акції дорівнює поточній вартості майбутніх дивідендних виплат. Ця модель може бути також названа моделлю безкінечного періоду володіння;

-екстракція з даних про трансакції на ринку – найочевидніший і дуже ненадійний метод, суть якого полягає у визначенні фактичної прибутковості інвестицій в акції підприємства – аналога на короткостроковому інтервалі (наприклад, рік). Метод ґрунтується на понятті «загальної норми прибутку».

Вартість земельної ділянки може бути визначена також поєднанням методу капіталізації та методу залишку для землі.

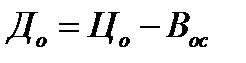

За цим підходом оцінка вартості До (чистий операційний дохід земельної ділянки) визначається як залишок між очікуваною ціною Цо продажу забудованої земельної ділянки (або капіталізованим чистим річним доходом від її використання) та всіма витратами Вос на експлуатацію нерухомого майна за формулою:

. (7.8)

. (7.8)

В Івано-Франківській області найчастіше здійснюється надання в оренду земельних ділянок разом з будівлями та спорудами, що потребує подальшого виділення внеску земельної ділянки в обчислений дохід, який має значну частку суб’єктивності.

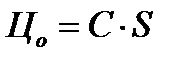

Для розрахунку оцінної вартості земельної ділянки за цим підходом є умови здавання об’єкта в оренду та отримання потенційного валового доходу, тобто:

, (7.9)

, (7.9)

де Цо – капіталізований дохід від здачі об’єкта в оренду, грн;

S – площа приміщень, що здаються в оренду, м2 ;

С – ринкова ставка, грн/м2.

Дата добавления: 2015-08-26; просмотров: 1934;