Финансовые методы

Теперь мы дошли непосредственно до финансовых методов. Чаще всего встречающийся финансовый метод - это NPV (Net present value), то есть чистый приведенный доход или чистая приведенная стоимость. Как раз слово "приведенная" и показывает нам, что в ней доход от ИТ-проекта приведен на данный момент, а не на суммы когда-то в будущем. NPV определяется по классической формуле дисконтирования.

NPV = NCF1/(1 + Re) + ….. + NCFi/(1 + Re)i

где

NCFi - чистый денежный поток на i-том интервале планирования

Re - ставка дисконтирования (в десятичном выражении)

Формула проста, поэтому сразу хотелось бы выяснить: что нам показывает чистый приведенный доход? Он показывает, будет у нас экономическая прибыль или не будет. Абсолютно понятно, что финансовые методы надо применять только вместе со всеми остальными. Соответственно NPV позволяет нам принять решение по проекту. Если полученный нами показатель NPV больше нуля, значит, это хорошо, значит, какие-то деньги (приведенные) проект принесет. Он отвечает на один из главных вопросов - насколько будущие поступления оправдают сегодняшние затраты на ИТ-проект. Именно потому, что решение приходится принимать сегодня, все будущие денежные поступления приводятся на сегодняшний момент. NPV показывает, стоит ли вообще задумываться об этом проекте. Если NPV меньше нуля, то это значит, что экономическую прибыль от проекта мы не получим, проект следует отклонить, а деньги инвестировать в другой проект или положить в банк.

Однако в формуле NPV абсолютно не происходит анализа рисков. Поэтому после положительного NPV обязательно должна следовать стадия анализа рисков ИТ-проекта. Соответственно далее, сопоставляя величину рисков, мы можем принять решение запустить или отклонить проект. Кроме того, NPV очень хорошо работает для обоснования принятия одного проекта. Для обоснования выбора между двумя, тремя проектами NPV уже подходит плохо, требует корректировки, приведения проектов к общему бюджету, чтобы была возможность сравнить бюджеты.

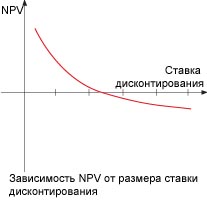

Если NPV - это относительный показатель, то второй финансовый метод - это IRR (Internal rate of return), то есть внутренняя норма доходности или внутренняя норма рентабельности, абсолютный показатель. Иногда ее называют внутренней ставкой возвращения инвестиций или ставкой доходности проекта. Кратко выражаясь, это значение коэффициента дисконтирования, при котором NPV проекта равен нулю. Если мы понимаем, что NPV - приведенная на данный момент прибыль от проекта, которую мы получим, то внутренняя ставка доходности - это та ставка банковского процента, при которой мы не получим никакой прибыли. Если мы построим зависимость NPV от ставки дисконтирования, то очевидно, что прибыль от проекта будет падать с ростом ставки дисконтирования (см. рис.). И в некий момент NPV станет равен нулю. И если проект будет безубыточным (но и бесприбыльным) при ставке банковского процента, равной 68% годовых, то по этому проекту у нас получается 68% годовых. Когда, допустим, проект полностью финансируется за счет ссуды банка, а средняя безрисковая ставка банковского процента - 12%, то проект выгоден.

IRR, собственно, определяет процентную ставку от реализации проекта, а потом сравнивает эту ставку со ставкой окупаемости с учетом рисков. Если рассчитанная окупаемость превышает окупаемость с учетом рисков, то инвестиции имеют смысл. IRR определяет верхнюю границу допустимого уровня банковской процентной ставки. В отличие от NPV, IRR - это абсолютный показатель, который позволяет не только принимать решения по каким-то конкретным проектам, но и сравнивать проекты с абсолютно разным уровнем финансирования, с абсолютно разными бюджетами.

Наконец, третий финансовый показатель - это payback, срок окупаемости проекта. По сути, это анализ возврата средств исходя из принятых в компании максимальных сроков окупаемости вложений. Сегодня уже достаточно часто в компаниях устанавливается максимальный срок окупаемости любых проектов. Допустим, в компании он составляет 30 месяцев. А мы инвестируем 300 тыс. долл. с ежегодной ставкой окупаемости 100 тыс. долл. В этом случае срок окупаемости три года превышает максимальный срок окупаемости установленный в компании.

Каждый из этих методов не свободен от недостатков. Потому только расчет всех трех показателей вместе дает нам полное понимание о деньгах проекта, о прибыли и экономическом эффекте, которые мы получим от ИТ-проекта. Во второй части цикла мы подробно обсудим преимущества и недостатки каждого из финансовых методов определения экономического эффекта от ИТ-проекта и перейдем к качественным и вероятностным методам.

Дата добавления: 2015-08-21; просмотров: 642;