Формирование устойчивых темпов роста предприятия

Одной из важнейших задач планирования является обеспечение непрерывного роста бизнеса путем разработки и реализации адекватных инвестиционных, операционных и финансовых стратегий.

Однако не всякий рост приводит к достижению основной цели — созданию дополнительной стоимости и увеличению благосостояния собственников фирмы. Более того, высокие темпы роста, не согласованные с реальными возможностям предприятия и условиями внешней среды, могут привести к разрушению стоимости или даже к полной потери бизнеса.

Эффективное управление ростом, приводящее к увеличению стоимости предприятия, требует тщательной балансировки и согласования его ключевых показателей его операционной, инвестиционной и финансовой деятельности, поиска разумного компромисса между темпами развития, рентабельностью и финансовой устойчивостью

Рост предприятия напрямую связан с внешним финансированием. Эту взаимосвязь выражают с помощью специальных коэффициентов: внутреннего роста и устойчивого роста.

Коэффициент внутреннего роста — это максимальный темп роста 9темп роста продаж), который предприятие может достигнуть без внешнего финансирования. Другими словами, предприятие может обеспечить подобный рост, используя только внутренние источники финансирования.

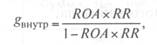

Формула для определения коэффициента внутреннего роста:

где gвнутр - коэффициент внутреннего роста; ROA - чистая рентабельность активов (Чистая прибыль / Активы); RR — коэффициент реинвестирования (капитализации) прибыли (нераспределенная прибыль/чистая прибыль).

Коэффициент устойчивого роста

Если предприятие прогнозирует темп роста, превышающий внутренний темп роста в год, ему потребуется дополнительное внешнее финансирование. Еще один важный коэффициент — коэффициент устойчивого роста, показывающий максимальный темп роста, который предприятие может достигнуть без дополнительного внешнего финансирования за счет выпуска новых акций, при сохранении постоянного уровня финансового рычага. (Рассчитываем показатель устойчивого роста, находим плановую новую выручку, определяем чистую прибыль, капитализируемую прибыль и на тот же процент увеличения нераспределенной прибыли увеличиваем заемные средства, чтобы был неизменным уровень финансового рычага. При любом другом коэффициенте роста уровень финансового рычага будет меняться.) Его значение может быть вычислено по формуле:

Коэффициент устойчивого (сбалансированного) роста:

где RОЕ - рентабельность собственного капитала.

где ROS — чистая рентабельность продаж (Чистая прибыль/Выручка); PR — коэффициент выплаты дивидендов; D/E - финансовый рычаг (Заемный капитал/Собственный капитал); A/S — капиталоемкость (Актив/Выручка).

Существуют разные причины, по которым предприятия избегают продаж новых акций: достаточно дорогостоящее финансирование за счет новых выпусков акций; нежелание увеличивать число собственников; боязнь потерять контроль над бизнесом и пр.

В соответствии с формулой корпорации Дюпон Рентабельность собственного капитала ROE может быть разложена на различные компоненты:

Формула устанавливает взаимосвязь между рентабельностью собственного капитала и основными финансовыми показателями предприятия: чистой рентабельностью продаж (ROS), оборачиваемостью активов (ТАТ) и мультипликатором собственного капитала (equity multiplier, ЕМ).

Тогда из модели Хиггинса следует, что все, что увеличивает ROE, будет аналогично влиять на значение коэффициента устойчивого роста. Увеличение коэффициента реинвестирования будет давать такой же эффект.

Классический вариант модели устойчивого роста впервые был предложен американским исследователем Р. Хиггинсом [13] в 1977 г. Впоследствии эта модель получила различные модификации, предложенные другими экономистами. Рассмотрим наиболее простой вариант модели устойчивого роста предприятия, предлагаемый Бланком:

где  ОР— возможный темп прироста объема реализации продукции, не нарушающий финансовое равновесие предприятия, выраженный десятичной дробью;

ОР— возможный темп прироста объема реализации продукции, не нарушающий финансовое равновесие предприятия, выраженный десятичной дробью;

ЧП - сумма чистой прибыли предприятия;

ККП- коэффициент капитализации чистой прибыли выраженный десятичной дробью;

А - стоимость активов предприятия;

КОа- коэффициент оборачиваемости активов в разах;

ОР-объем реализации продукции;

СК- сумма собственного капитала предприятия.

Для экономической интерпретации данной модели разложим ее на отдельные составляющие. В этом случае модель устойчивого роста организации получит следующий вид:

Для наглядности отразим эту взаимосвязь на рисунке.

| Темпы устойчивого роста предприятия | = | Коэффициент рентабельности реализации продукции | * | Коэффициент капитализации чистой прибыли | * | Коэффициент левериджа активов | * | Коэффициент оборачиваемости активов

|

Темпы устойчивого роста организации

Из приведенной модели, разложенной на отдельные составные ее элементы, можно увидеть, что возможный темп прироста объема реализации продукции, не нарушающий финансовое равновесие предприятия, составляет произведение следующих четырех коэффициентов, достигнутых при равновесном его состоянии на предшествующем этапе антикризисного управления:

1) коэффициента рентабельности реализации продукции;

2) коэффициента капитализации чистой прибыли;

З) коэффициента левериджа активов (он характеризует “финансовый рычаг”, с которым собственный капитал предприятия формирует активы, используемые в его хозяйственной деятельности);

4) коэффициента оборачиваемости активов.

Таким образом, способность предприятия к устойчивому росту зависит напрямую от четырех факторов:

1. Чистой рентабельности продаж. Рост чистой рентабельности продаж показывает способность предприятия к увеличению использования внутренних источников финансирования. В этом случае коэффициент устойчивого роста увеличится.

2. Дивидендной политики. Уменьшение процента чистой прибыли, выплачиваемой в качестве дивидендов, увеличивает коэффициент реинвестирования. Это увеличит собственный капитал за счет внутренних источников и, следовательно, усилит устойчивый рост.

3. Финансовой политики. Рост отношения заемных средств к собственному капиталу увеличивает финансовый рычаг предприятия. Поскольку это позволяет получить дополнительное финансирование за счет займов, коэффициент устойчивого роста также увеличится.

4. Оборачиваемости активов. Увеличение оборачиваемости активов предприятия увеличивает объем продаж, получаемый с каждого рубля активов. Это снижает потребности предприятия в новых активах по мере роста продаж и, следовательно, увеличивает коэффициент устойчивого роста. Увеличение оборачиваемости активов эквивалентно снижению капиталоемкости.

Коэффициент устойчивого роста — очень полезный показатель в финансовом планировании. Он устанавливает точную зависимость между четырьмя основными факторами, влияющими на результаты работы предприятия:

1) производственной эффективностью (измеряют чистой рентабельностью продаж);

2) эффективностью использования активов (измеряют оборачиваемостью);

3) дивидендной политикой (измеряют коэффициентом реинвестирования);

4) финансовой политикой (измеряют финансовым рычагом).

При этом, если предприятие не желает выпускать новых акций и его чистая рентабельность продаж, политика выплаты дивидендов, финансовая политика и оборачиваемость активов неизменны, то существует только один возможный коэффициент роста.

Если объемы продаж растут большими темпами, чем рекомендует коэффициент устойчивого роста, то предприятие должно увеличить следующие показатели: чистую рентабельность продаж, оборачиваемость активов, финансовый рычаг, коэффициент реинвестирования; либо выпустить новые акции.

Дата добавления: 2015-05-28; просмотров: 10486;