Основные этапы управления инвестиционным портфелем

В агрегированном виде выделяют следующие принципиальные этапы, необходимые при управлении портфелем:

- выбор инвестиционной политики, постановка целей и задач, которые инвестор желает достичь, приобретая ценные бумаги. Обычно это включает определение желаемого уровня дохода от инвестиций в сочетании с уровнем риска, на который может себе позволить идти инвестор;

- анализ рынка ценных бумаг и его составляющих — мониторинг рынка;

- формирование заданного портфеля ценных бумаг — это приобретение отобранных в ходе анализа рынка ценных бумаг в примерно заданных количествах и по примерно заданным ценам;

- оценка портфеля с точки зрения достижения поставленных целей - сравнение рыночных характеристик сформированного портфеля с теми его характеристиками, которые желал бы иметь инвестор. Данная оценка должна осуществляться регулярно, особенно в периоды существенных изменений цен на фондовом рынке;

- пересмотр портфеля при необходимости обычно в связи с существенными изменениями на рынке, особенно, если, по мнению инвестора, они носят продолжительный характер.

Оценка эффективности и риска инвестиционных портфелей

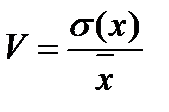

Показателем, измеряющим риск и позволяющим сравнивать различные инвестиционные активы, является коэффициент вариации (V):

где σ(x) - стандартное (среднее квадратическое) отклонение доходности (цены) актива;

- среднее или ожидаемое значение доходности (цены) актива (x).

- среднее или ожидаемое значение доходности (цены) актива (x).

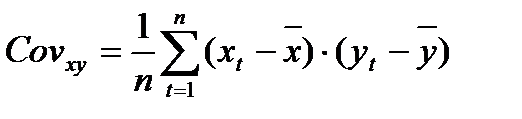

Риск портфеля, объединяющего в себе число ценных бумаг, превышаещее 2, требует построения ковариационной матрицы с данными о дисперсии и ковариации ценных бумаг.

Коэффициент ковариации:

где xt – величина доходности (цены) актива (x) за (в) момент времени t;

yt – величина доходности (цены) актива (y) за (в) момент времени t;

- среднее или ожидаемое значение доходности (цены) актива (x).

- среднее или ожидаемое значение доходности (цены) актива (x).

- среднее или ожидаемое значение доходности (цены) актива (y).

- среднее или ожидаемое значение доходности (цены) актива (y).

n – число наблюдаемых значений доходности (цены) активов (х) и (y).

Пример ковариационной матрицы для портфеля, состоящего из трех ценных бумаг:

| Актив 1 | Актив 2 | Актив 3 | |

| Актив 1 | COV11= σ112 | COV12 | COV13 |

| Актив 2 | COV21 | COV22= σ222 | COV23 |

| Актив 3 | COV31 | COV32 | COV33= σ332 |

где COV – ковариация доходности (цены) активов 1,2,3, соответственно.

С помощью приведенной выше формулы (11) строится портфельная матрица для портфеля, состоящего из трех активов:

| Актив 1 | Актив 2 | Актив 3 | |

| Актив 1 | d1d1σ112 | d1d2Cov12 | d1d3Cov13 |

| Актив 2 | d2d1Cov21 | d2d2σ222 | d2d3Cov23 |

| Актив 3 | d3d1Cov31 | d3d2Cov32 | d3d3σ332 |

Извлечение квадратного корня из суммы всех ячеек портфельной матрицы позволяет определить стандартное отклонение доходности цены портфеля.

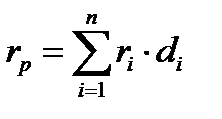

Ожидаемая доходность портфеля рассчитывается  как средняя взвешенная ожидаемых доходностей ценных бумаг, входящих в портфель

как средняя взвешенная ожидаемых доходностей ценных бумаг, входящих в портфель

где где di — доля i- ой ценной бумаги или i-го пакета ценных бумаг в портфеле по первоначальной стоимости;

ri — ожидаемая доходность i-ой ценной бумаги;

n — количество ценных бумаг или пакетов ценных бумаг в портфеле.

Оценка эффективности инвестиционного портфеля состоит из нескольких этапов:

1. Выбор эталонного портфеля ценных бумаг (эталонный портфель должен соответствовать инвестиционной стратегии инвестора; ЦБ, включенные в эталонный портфель, должны быть доступными и информация по ним должна быть открыта);

2. Определение доходности существующего портфеля;

Оценка результатов управления портфелем в сравнении с эталонным портфелем (оценивается уровень риска и доходности за определенный временной интервал).

Дата добавления: 2015-05-21; просмотров: 1310;