Анализ эффективности проекта

Анализ эффективности инвестиционного проекта состоит в оценке коммерческой (финансовой) эффективности, эффективности инвестиций, а также в оценке чувствительности проекта к изменениям параметров, принятых при разработке бизнес-плана.

Коммерческая эффективность инвестиционного проекта характеризуется целым рядом финансовых показателей, определяемых на основе данных баланса предприятия, отчета о прибылях и убытках, а также плана денежных потоков. С помощью этих показателей оцениваются эффективность операционной деятельности предприятия, его текущее и перспективное финансовое состояние.

Многочисленные рассчитываемые финансовые показатели и коэффициенты обычно группируются по нескольким ключевым направлениям анализа.

Показателиликвидности характеризуют способность компании удовлетворять претензии держателей краткосрочных долговых обязательств.

Показатели платежеспособности отражают способность предприятия отвечать по долгосрочным обязательствам, без ликвидации долгосрочных активов.

Показатели деловой активностидают представление о том, насколько эффективно руководство предприятия будет использовать активы, которые находятся в их распоряжении.

Показатели финансовой устойчивостидают возможность оценить, какова будет степень долговой зависимости предприятия, и позволяют сделать выводы о стабильности и способности предприятия привлечь дополнительный капитал.

Показатели рентабельностиоценивают ожидаемую прибыльность деятельности предприятия.

Инвестиционные коэффициенты характеризуют стоимость и доходность акций предприятия.

Оценка эффективности инвестиций в проект занимает центральное место в процессе обоснования и выбора возможных вариантов вложения средств в проект (бизнес) предприятия. Главная цель этой оценки – ответ на вопрос: "Стоит ли начинать проект, принесет ли он доходы и окупятся ли инвестиционные затраты?"

Оценка эффективности инвестиционных затрат в проект проводится по критериям (интегральным показателям), которые рассчитываются с учетом ставки дисконтирования. При этом используется метод приведения будущих доходов и инвестиционных расходов к текущей стоимости.

Под инвестициями могут пониматься не только затраты на капитальные вложения, но также вложения в оборотный капитал компании, выраженные в виде любых платежей. Все расчеты показателей эффективности (интегральных показателей) выполняются с дисконтированными потоками наличности, представляющими притоки наличности или поступления денежных средств (Cash Inflows) и оттоки наличности или выплаты денежных средств (Cash Outflows) в процессе реализации проекта.

Для получения суммы поступлений (Inflows), используемой при расчете показателей эффективности инвестиций или Кэш-фло критериев, суммируются следующие статьи:

· поступления от продаж;

· доходы по краткосрочным ценным бумагам;

· другие поступления;

· поступления от реализации активов;

· продажа прав собственности;

· доходы от инвестиционной деятельности.

Сумма выплат (Outflows) формируется аналогичным образом и включает в себя:

· прямые производственные издержки;

· затраты на сдельную заработную плату;

· общие издержки;

· затраты на персонал;

· вложения в краткосрочные ценные бумаги;

· другие выплаты;

· налоги;

· затраты на приобретение активов;

· другие издержки подготовительного периода;

· приобретение прав собственности (акций);

· выплаты процентов по займам.

Интегральные показатели эффективности инвестиций характеризуют период окупаемости, норму рентабельности, чистый приведенный доход, индекс прибыльности и длительность проекта.

Период окупаемости (PB)

Период окупаемости – это время, требуемое для покрытия начальных инвестиций за счет чистого денежного потока, генерируемого инвестиционным проектом.

Для того чтобы проект мог быть принят, необходимо, чтобы срок окупаемости был меньше длительности проекта. Достоинство показателя в том, что он хорошо характеризует риск проекта.

Средняя норма рентабельности (ARR)

Средняя норма рентабельности представляет доходность проекта как отношение между среднегодовыми поступлениями от его реализации и величиной начальных инвестиций.

Чистый приведенный доход(NPV)

Чистая приведенная стоимость представляет собой оценку сегодняшней стоимости потока будущего дохода. Она равна приведенной стоимости будущих прибылей, дисконтированных с помощью соответствующей процентной ставки, за вычетом стоимости приведенных затрат. Используется для ранжирования и оценивания различных предложений об инвестициях с использованием общей базы для сравнения. Предпочтение должно отдаваться тем проектам, NPV которых имеет положительное значение.

Индекс прибыльности (PI)

Критерий оценки инвестиционного проекта определяется как частное от деления приведенной стоимости связанных с его реализацией будущих денежных поступлений на приведенную стоимость первоначальных инвестиций. PI является одним из показателей, на основании которых производится сравнение различных проектов и принимается решение о финансировании. Значение индекса прибыльности для эффективных проектов должно быть не меньшем единицы.

Внутренняя норма рентабельности(IRR)

Называется также коэффициентом рентабельности инвестиций или внутренним коэффициентом рентабельности. Рассчитывается путем нахождения ставки дисконтирования, при которой приведенная стоимость будущих поступлений равняется первоначальной сумме инвестиций.

Проект считается приемлемым, если рассчитанное значение IRR не ниже требуемой нормы рентабельности. Значение требуемой нормы рентабельности определяется инвестиционной политикой компании. Иначе, значение внутреннего коэффициента рентабельности, при котором проект можно считать привлекательным, должно превышать стоимость капитала инвестора, например ставку по долгосрочным банковским кредитам. Обычно минимально допустимое значение коэффициента рентабельности принимается более высоким, чем стоимость капитала, на некоторую величину с учетом риска проекта.

Длительность (D)

Длительность – показатель, характеризующий величину чистого денежного потока, создаваемого проектом. Его можно интерпретировать как средний период времени до момента, когда проект начнет давать прибыль.

Одной из задач анализа проекта является определение чувствительности показателей эффективности к изменениям различных параметров, задаваемых в качестве исходных данных при разработке проекта.

Цель анализа чувствительности– определение степени влияния изменения факторов планирования на финансовый результат проекта.

В рыночной экономике в качестве факторов, оказывающих наибольшее влияние на интегральные показатели эффективности инвестиционных затрат, выступают:

· физический объем продаж продукции или услуг (количество продаж в натуральных единицах измерения);

· цена на реализуемую продукцию (работы и услуги);

· стоимость прямых затрат на производственные издержки (цены на закупаемые сырье, материалы, комплектующие, тарифы на сдельную заработную плату, энергию и т.д.);

· величина условно-постоянных затрат на управление, производство, маркетинг;

· размер инвестиционных затрат: на покупку оборудования, на строительство (ремонт) складов для материалов и готовой продукции; на реконструкцию основных производственных и вспомогательных площадей;

· стоимость заемного капитала (проценты за кредит);

· ряд других факторов (инфляция, налоги, задержки платежей).

Анализ чувствительности проекта заключается в определении критических границ изменения факторов. Например, насколько можно снизить объемы продаж или цены на продукцию, работы или слуги, при которых чистый приведенный доход будет равен нулю.

Чем шире диапазон параметров, в котором показатели эффективности остаются в пределах приемлемых значений, тем выше запас прочности проекта, тем лучше он защищен от колебаний различных факторов, оказывающих влияние на результаты реализации проекта.

К задачам оценки эффективности проекта относится также анализ безубыточности. Этот анализ состоит в определении объема сбыта, при котором затраты полностью перекрываются доходами от реализации продукции или услуг.

Автоматизация расчетов бизнес-плана

В составе бизнес-плана существенное место занимают динамические ряды достаточно широкого круга показателей. Расчеты их ведутся с учетом элементов прогнозирования, привлечения экспертных оценок о будущем состоянии того или иного финансового и производственно-экономического процесса не только на конечный момент реализации проекта, но и в варианте поквартального или помесячного описания ситуации.

Подготовка подробного количественного анализа является основой принятия решений для всех участников проекта и выработки их общей стратегии при условии достижения каждым из них собственного интереса.

Полный учет динамики реализации проекта при подготовке и анализе бизнес-плана невозможен без использования специализированных программных систем экономического и финансового моделирования, приспособленных для решения подобных задач.

Особое значение это имеет для учета фактора инфляции и приведения разновременных затрат, а также для анализа чувствительности проекта к изменениям внешней среды.

Эффективное использование компьютерных программных продуктов позволяет значительно улучшить качество самих бизнес-планов.

В настоящее время существует весьма широкий спектр специализированных программных продуктов. В России наиболее часто применяют пакет прикладных программ COMFAR (Computer Model for Feasibility Analysis and Reporting), разработанный Организацией Объединенных Наций по промышленному развитию (ЮНИДО – UNIDO), а также пакет Альт-Инвест фирмы Альт и пакет Project Expert фирмы Про-Инвест Консалтинг (Россия).

Пакет COMFAR базируется на требованиях международной организации ЮНИДО по подготовке технико-экономических обоснований инвестиционных проектов в промышленности. Несмотря на существование русифицированной версии пакета, его применение связано с рядом сложностей, вызванных необходимостью стыковки международных стандартов с национальным законодательством и Налоговым кодексом.

Пакет Альт-Инвестреализован как вычислитель на электронных таблицах и обладает всеми достоинствами и недостатками такого подхода.

Пакет Project Expert отличается от предыдущих двух пакетов. Системность при решении многих проблем, учет специфики национальных условий, возможность подготовки бизнес-планов международного образца, сертификация на международном уровне обеспечивают данному программному продукту лидерство в области автоматизации планирования и анализа инвестиций.

Пакет Project Expert является автоматизированной системой планирования и анализа эффективности инвестиционных проектов на базе имитационной модели денежных потоков. Этот пакет полностью отвечает международным стандартам. Расчет показателей эффективности инвестиций и финансовых результатов осуществляется в соответствии с требованиями методики UNIDO.

В системе Project Expert реализована концепция, соединяющая два типа систем: системы управления проектами и корпоративные системы. В системе составляется сетевой график проекта с описанием этапов работы, которые затем объединяются в активы в соответствии с требованиями бухгалтерского учета.

Блок данных о сбыте продукции позволяет построить индивидуальную стратегию сбыта по каждому продукту.В отличие от других программ он представлен не только объемом продаж, запасами продукции на складе и ее ценами, но и данными о доле экспортных продаж, тенденциях изменения цены на продукцию, возможности продаж в кредит и с авансовыми платежами. Кроме того, в программе достаточно подробно учитываются затраты на продвижение продукта на рынке (комиссионное вознаграждение, доля безвозвратных потерь при сбыте, премиальные административному персоналу).

Блок оценки производственных издержек позволяет задать наименование материалов и комплектующих, указать их доли в стоимости продукции, цену и тенденцию ее изменения за год, определить стратегию формирования запасов материалов и комплектующих.

Блок данных о капитале предоставляет возможность задания внешних и внутренних источников финансирования.

Пакет Project Expert имеет средства, позволяющие провести детальный анализ проекта, учитывающий:

· влияние на него общеэкономических факторов, характеризующих социально-экономическую среду, а именно: тенденции в инфляции, соотношение курсов валют и т.д;

· структуру затрат на производство, включая сырье, материалы и комплектующие изделия;

· заработную плату управляющего и производственного персонала;

· стоимость основных фондов;

· особенности порядка и времени прохождения платежей за реализованную продукцию;

· общий инвестиционный климат и условия привлечения капитала;

· возможные изменения в системе налогов.

Также учитываются факторы, определяющие рыночную и производственную стратегию проекта и влияющие на эффективность использования капитала:

· экспортные возможности проекта;

· условия оплаты поставок сырья, материалов и комплектующих, используемых в производстве;

· требуемые объемы запасов готовой продукции на складе в зависимости от колебания рыночного спроса;

· запасы сырья, материалов и комплектующих изделий в зависимости от постоянства и надежности поставок.

Project Expert производит расчет финансовых показателей эффективности инвестиций, соответствующих международным стандартам. Рассчитываются также показатели финансового состояния предприятия (рентабельность, ликвидность, платежеспособность и т.д.).

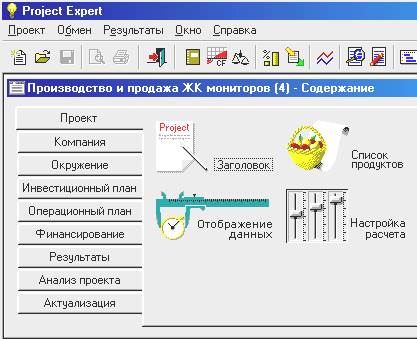

Структура Project Expertпостроена в соответствии с задачами, которые необходимо решить в процессе разработки основных разделов бизнес-плана.

Пакет позволяет провести всесторонний анализ чувствительности и эффективности проекта относительно его участников (предприятий, инвесторов, банков и т.п.); осуществлять последующий мониторинг и контроль реализации различных стадий проекта с автоматическим выявлением отклонений фактических показателей от запланированных.

Пакет обеспечивает представление результатов финансового анализа в виде таблиц, диаграмм и графиков, которые могут быть выведены на печать. Пользователю предоставляется возможность произвести интегральную оценку проекта по многим критериям. Пакет выполнен с использованием современного многооконного интерфейса. Расширенная система подсказок, удобное представление информации на экране, интерактивный режим работы и удобство вывода на печать - все это в большой степени удовлетворяет требованиям, предъявляемым к программным продуктам такого класса.

Разработка бизнес-плана в пакете Project Expert

Основным элементом пакета Project Expert является раздел.

Разделы обеспечивают выполнение соответствующих задач по разработке и анализу бизнес-плана. Каждый из разделов состоит из нескольких модулей или диалогов, которые, в свою очередь, могут содержать несколько карточек или вкладок. Различные модули Project Expert независимы и доступны пользователю практически в любой последовательности. Однако отсутствие некоторых необходимых исходных данных может блокировать доступ к другим модулям программы.

Ниже приводится примерная последовательность действий, которые требуется выполнить в системе Project Expert для получения законченного бизнес-плана инвестиционного проекта.

1.Ввод исходных данных, представляющих общую информацию о проекте, настройка модулей расчета и отображения данных проекта. Указание перечня продуктов или услуг, которые будут представлены на рынок, единиц их измерения и даты начала продаж для каждого продукта.

2. Описание финансово-экономической среды, в которой планируется реализация проекта: выбор основной и дополнительной валюты проекта, задание ставки рефинансирования, показателей инфляции по основным статьям доходов и расходов проекта, а также условий налогообложения.

3. Составление календарного графика работ с указанием отдельных этапов, необходимых финансовых ресурсов для выполнения этих этапов, установления взаимосвязей между ними, формирования активов предприятия, описания способов и сроков амортизации созданных активов.

4. Формирование операционного плана инвестиционного проекта: ввод исходных данных по сбыту произведенной продукции и об издержках, которые могут быть отнесены к периоду производственной деятельности предприятия.

5. Формирование финансового плана инвестиционного проекта: ввод данных, описывающих процедуры привлечения денежных средств для финансирования проекта, а также процедуры обслуживания долга.

6. Выполнение расчетов бизнес-плана и анализ результатов.

7. Анализ чувствительности проекта к изменениям исходных данных путем варьирования исходных данных и определения степени влияния на финансовый результат проекта.

8. Формирование графического отображения результатов.

9. Формирование отчета инвестиционного проекта.

Дата добавления: 2015-04-21; просмотров: 7136;