Анализ отклонения прибыли для единственного продукта

1. Отклонение цены продаж = (фактическая цена– бюджетная или плановая цена) х фактический объем продаж

2. Отклонение затрат в цене продаж = (фактические затраты – бюджетные или стандартные затраты) х фактический объем продаж

3. Отклонение объема продаж = (фактический объем продаж – бюджетный объем продаж) х плановая цена

4. Отклонение затрат в объеме продаж = (фактический объем продаж – бюджетный объем продаж) х бюджетные или стандартные затраты на единицу

1.Отклонение состава продаж (ассортимента) (1)

2.Отклонение количества продаж (2)

Пример:

Таблица 4- Исходные данные для выявления причин снижения прибыли тыс.руб.

| показатели | факт | Основной бюджет | Гибкий бюджет | Отклонения Факт/гибкий | Отклонения гибкого бюджета от основного |

| Физический объем продаж | - | -500 | |||

| Выручка от продаж | -35 | -400 | |||

| Переменные расходы | 822,2 | -122,8 | -256,8 | ||

| МД | 457,8 | -157,8 | -143,2 | ||

| Постоянные расходы | 238,5 | 238,5 | 11,5 | ||

| Прибыль от продаж | 362,5 | 219,3 | - 169,3 | -143,2 |

Анализ данных таблицы позволил выявить, что отклонение фактической прибыли от запланированной составляет 312 тыс.руб. (362,5 тыс. – 50 тыс). Отклонение плана и факта вызвано следующей группой факторов:

1.снижение объемов продаж;

2.снижением средней цены продаж с 800 руб. до 7788 руб. за единицу продукции (1245000: 1600);

3.несоответствующим объему продаж снижением переменных затрат (должны были снизиться на 256,8 тыс. руб., а снизились 122,8 тыс.руб.)

4. увеличением постоянных расходов на 11,5 тыс.руб.

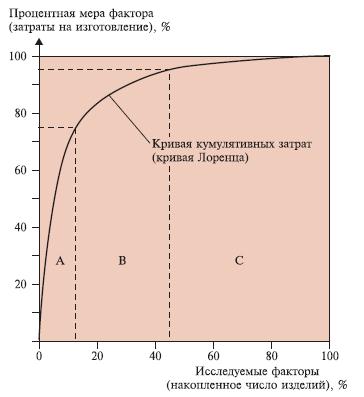

Метод ABC-анализа

Цель метода - выявление проблем, подлежащих первоочередному решению, путем определения их приоритетности.

Суть метода:

• АВС-анализ основана на делении определенной совокупности проблем (объектов анализа) по удельному весу каждой группы, определяемому по тому или иному выбранному показателю.

• АВС-анализ позволяет установить основные проблемы, с которых нужно начинать действовать.

• АВС-анализ базируется на принципе Парето, который означает, что 20% усилий дают 80% результата, а остальные 80% усилий - лишь 20% результата.

План действий:

1. Определить проблему, которую надлежит решить.

2. Учесть все факторы (признаки), относящиеся к исследуемой проблеме.

3. Выявить первопричины, которые создают наибольшие трудности, собрать по ним данные и проранжировать их.

4. Построить диаграмму Парето, которая представит фактическое положение дел в понятной и наглядной форме

5. Провести АВС-анализ диаграммы Парето.

Особенности метода:

Наиболее распространенным методом анализа для выявления результатов деятельности и причин возникновения проблем является метод АВС-анализа, одним из вариантов графической интерпретации которого служит диаграмма Парето. В литературе приводятся примеры проведения АВС-анализа по показателям оборота, прибыли, трудоемкости, расходов на материалы, и даже по таким параметрам, как помехозащищенность, быстродействие, потребляемая мощность и т. д. Число групп при проведении АВС-анализа может быть любым, но наибольшее распространение получило деление рассматриваемой совокупности на три группы: А, В и С (75:20:5), чем и обусловлено название метода (ABC-Analysis).

Группа А - незначительное число объектов с высоким уровнем удельного веса по выбранному показателю.

Группа В - среднее число объектов со средним уровнем удельного веса по выбранному показателю.

Группа С - большое число объектов с незначительной величиной удельного веса по выбранному показателю.

Экономический смысл исследований в рамках АВС-анализа сводится к тому, что максимальный эффект достигается при решении задач, относящихся к группе А. (Рис.9)

Рис. 9 Графическая интерпретация метода АВС-анализа

Простота, наглядность и точность АВС-анализа позволяет правильно выявить основные проблемы для их эффективного разрешения.

АВС-анализ диаграммы Парето может быть довольно легко автоматизирован.

Недостатки метода:

При построении сложной, не всегда четко структурированной диаграммы возможны неправильные выводы. Ожидаемый результат: Принятие решения на основании АВС-анализа. Сравнивая диаграммы, построенные до и после разрешения проблем, оценивают эффективность принятых мер.

Пример: Анализ затрат по методу АВС - определение проблемы и объекта (Таблица 5).

Пример: компания производит столы. Для изготовления стола необходимы материалы: пластик, фурнитура, крепежи, древесина, панели. Проблема – себестоимость стола возросла и цена на рынке стала неконкурентоспособной.

Таблица 5 -Параметр анализа – затраты на материалы (руб.)

| Вид материала | Затраты, руб. |

| Пластик | 2 300 / 0,53%) |

| Фурнитура | |

| Крепежи | |

| Древесина | 1 100 (0,26) |

| Панели | 555 (0,13%) |

Ранжируем затраты

| Затраты, руб. | Доля в затратах, % | Доля нарастающим итогом, % |

| 2 300 пластик (А) | ||

| 1 100 древесина (В) | ||

| 555 панели (С) | ||

| 250 фурнитура ( С) | ||

| 100 крепежи ( С) |

Проведенный анализ показал, что для компании чрезвычайно важно изыскивать возможности нахождения поставщиков пластика и древесины, которые на 80 формируют себестоимость выпускаемой продукции.

Таб. 6 -Пример АВС-анализа по прибыли на примере отдела мелкой бытовой техники:

| Товарная группа | Товарная категория | Прибыль за 3-й квартал, руб | доля в прибыли | Доля в прибыли с накопительным итогом | Группа |

| ИТОГО | 699 169 | 100% | |||

| Мелкая бытовая техника | Пылесосы | 184 307 | 26,36% | 26,36% | А |

| Электрочайники | 54 647 | 7,82% | 34,18% | А | |

| Утюги | 51 584 | 7,38% | 41,55% | А | |

| Электробритвы | 45 726 | 6,54% | 48,09% | А | |

| Мясорубки | 44 342 | 6,34% | 54,44% | В | |

| Кофемашины | 32 198 | 4,61% | 59,04% | В | |

| Фены и приборы для укладки волос | 30 577 | 4,37% | 63,42% | В | |

| Эпиляторы | 25 947 | 3,71% | 67,13% | В | |

| Термосы | 22 756 | 3,25% | 70,38% | В | |

| Хлебопечки | 21 323 | 3,05% | 73,43% | В | |

| Тостеры/Ростеры | 19 413 | 2,78% | 76,21% | В | |

| Кофеварки | 19 303 | 2,76% | 78,97% | В | |

| Кухонные комбайны | 18 805 | 2,69% | 81,66% | С | |

| Зубные щетки | 17 864 | 2,56% | 84,21% | С | |

| Соковыжималки | 15 173 | 2,17% | 86,38% | С | |

| Миксеры/Блендеры | 14 800 | 2,12% | 88,50% | С | |

| Прочее | 11 805 | 1,69% | 90,19% | С | |

| Для стрижки волос | 10 954 | 1,57% | 91,75% | С | |

| Швейные машины | 10 646 | 1,52% | 93,28% | С | |

| Посуда | 10 082 | 1,44% | 94,72% | С | |

| Пароварки | 9 125 | 1,31% | 96,02% | С | |

| Фритюрницы | 8 935 | 1,28% | 97,30% | С | |

| Фильтры для воды | 7 396 | 1,06% | 98,36% | С | |

| Весы напольные и кухонные | 6 872 | 0,98% | 99,34% | С | |

| Кофемолки | 4 593 | 0,66% | 100,00% | С |

Вывод:С большим отрывом лидируют пылесосы, но этот отрыв менее значителен, чем при АВС-анализе по обороту. Хотя высокие продажи пылесосов вызваны малой наценкой на эту категорию, однако пылесосы все равно остаются лидерами по прибыли в этой группе. Вероятно, что спрос покупателей очень чувствителен к цене – может быть необходимо скорректировать наценку на другие виды товаров. Так же видно, что вклад некоторых категорий в прибыль магазина может быть больше – вероятно, кухонные комбайны по совокупной стоимости могут давать большую прибыль. Вызывает вопрос категория «Прочее» - все, что кажется несущественным, приносит тем не менее 2, 29% процентов в общей прибыли группы. Стоит рассмотреть эту категорию более внимательно. Так же категория «Швейные машины» должна вносить более значительный вклад в прибыль, так как это товар целевого спроса и стоящий на уровне дорогой техники. Скорее всего, этот товар представлен в недостаточном ассортименте или требует консультативной продажи, что бы его можно было продавать дороже.

АВВ анализ

Отображение в бюджетах стратегических целей компании стало первоочередной задачей планирования. На основе использования новых управленческих инструментов планирования составляется бюджет, обеспечивающий достижение стратегических целей компании. К числу уже известных подходов (традиционное бюджетирование) добавились новые, среди которых наиболее прогрессивным является процессно-ориентированное бюджетирование (ABB, Activity-Based Budgeting). Процессно-ориентированный подход базируется на комбинации двух стратегий: управление эффективностью бизнеса и управление затратами. Первая стратегия предполагает внедрение сбалансированной системы оценочных индикаторов (BSC, Balanced Scorecard). При создании BSC, прежде всего, определяются стратегические цели, основанные на изучении запросов конечных потребителей, в целях закладывается достижение результатов, отражаемых в количественных и качественных показателях (индикаторах ведения бизнеса). Вторая стратегия основывается на поэтапном функционально-стоимостного анализе (АВС, Activity-Based Costing), npoцессно-ориентированном управлении (АВМ, Activity-Based Management), после чего осуществляется переход к процессно-ориентированному бюджетированию ABB.

Одной из проблем, с которой сталкиваются организации при традиционном подходе к бюджетированию, — планирование косвенных затрат. Эти затраты предназначены в основном для обеспечения работы вспомогательных подразделений, поэтому трудно проследить их взаимосвязь с объемом выпускаемой продукции. В результате руководители подразделений либо закладывают в бюджет избыточные расходы, либо, наоборот, не учитывают некоторые затраты. Решить эти и многие другие проблемы можно с помощью методики бюджетирования Activity based budgeting. – бюджетирование, построенное на процессно-ориентированном подходе (попроцессное или функциональное бюджетирование). Данный подход крайне нераспространен из-за нежелания компаний делиться технологиями, которые они считают своим конкурентным преимуществом.

Одно из наиболее значимых преимуществ методики АВВ в том, что она позволяет спланировать и обосновать бюджеты подразделений, работа которых напрямую не связана с запланированным выпуском готовой продукции. Бюджетирование, основанное на действиях, дает также возможность определить эффективность использования сотрудниками компании рабочего времени (уровень загрузки), оборудования и т. д. Кроме того, АВВ позволяет выявить неэффективные бизнес-процессы, которые требуют реорганизации или передачи на аутсорсинг. Основной недостаток этого метода в его сложности и большой трудоемкости, обязательного управленческого учета в организации.

Шесть этапов составления бюджета с использованием АВВ:

1- Определение количества выпускаемой продукции и ее номенклатуры, то есть объектов затрат. Существуют различные уровни объектов затрат: единица продукции, партия продукции, вид продукции и т. д. При построении бюджета по методу АВВ нужно правильно выбрать «стартовый» показатель планирования.

2- Определение действий, выполняемых для создания того или иного объекта затрат. Можно выделить четыре вида действий:

а) основные, направленные на производство продукции (оказание услуг), представляют ценность для клиента и обеспечивают получение дохода для предприятия (продажа, производство, доставка и т. д.);

б) обеспечивающие, предназначенные для выполнения основных действий (IT-поддержка, кадровый учет, снабжение и т. д.);

в) управленческие, охватывающие весь комплекс функций управления на уровне каждого бизнес-процесса (общее управление, управление персоналом, управление продажами);

в) развивающие, направленные на совершенствование производимого продукта или услуги, технологии и оборудования (научно-исследовательская работа).

3- Расчет продолжительности (количества) действий. Для этого применяются драйверы.

Драйвер ресурса — параметр, пропорционально которому стоимость ресурса переносится на стоимость операции. Например, стоимость работы кладовщиков (стоимость ресурса) распределяется между операциями приемки, хранения, обеспечения сохранности и отгрузки товара пропорционально человекочасам, необходимым для выполнения этих операций (драйвер ресурсов).

4-Расчет потребности в ресурсах, используемых для выполнения запланированных действий.

5-Расчет затрат, необходимых для обеспечения работы нужного количества ресурсов. Стоимость ресурсов складывается из затрат, полностью переносимых на ресурс (заработная плата сотрудника, амортизация его персонального компьютера), а также затрат, распределяемых на разные ресурсы пропорционально драйверам ресурсов (арендная плата за офис, электроэнергия и т. д.).

6-Группировка статей затрат по центрам финансовой ответственности (ЦФО) или по бизнес-процессам.

Эксперты и практики считают, что АВВ целесообразно рассматривать как следующий шаг после внедрения методики (АВС). Метод АВВ может использоваться и без предварительного внедрения АВС. Не стоит опасаться, что внедрение АВВ приведет к существенной перестройке имеющейся системы бюджетирования. К примеру, сохранятся финансовая структура и большая часть бюджетного регламента. Попроцессное бюджетирование изменяет методику планирования затрат и закрепляет ответственность менеджеров за достижение планового уровня эффективности процессов.

Использование таких инструментов как АВС, АВМ, BSC позволит компании правильно структурировать бюджет, учитывая оценочные индикаторы эффективности, базы распределения затрат по работам и группам продукции.

Процессно-ориентированное бюджетирование – следующий логический шаг на пути внедрения нового управленческого инструментария для компаний, которые уже адаптировали процессное управление организацией, внедрив подходы АВС/АВB. Принципиальное отличие процессно-ориентированного бюджетирования от традиционного, заключается в планировании ресурсов, исходя из перечня выполняемых работ и их объемов. Затраты определяются для каждой работе отдельно. Например, в департаменте управления кадровыми ресурсами объем работы "наем новых сотрудников" определяется численной величиной – 25 новых сотрудников, а в банке объем работы "подготовка отчетов по заявкам на получение кредита" может измеряться количеством отчетов – 18000.

Рис. 10 Распределение ресурсов по работам

Процессный подход к бюджетированию предполагает выполнение цепочки последовательных шагов: выявление потребностей клиентов, отражение этих потребностей в стратегических целях, доведение целей до уровня работ, определение ресурсов, необходимых для выполнения работ. Применение ABB начинается с определения клиента и его потребностей, с анализа конкуренции как со стороны прямых конкурентов (выпускающих аналогичный продукт или предоставляющих аналогичные услуги), так и со стороны производителей товаров-субститутов. Идентифицированные потребности являются отправной точкой для топ-менеджмента в разработке стратегии и целевых установок разных уровней. Департамент продаж совместно с ключевыми менеджерами прогнозируют ожидаемые доходы, после чего определяют объемы работ на основе прогнозируемых доходов, новых продуктов/услуг и новых рынков.

Сформированные цели транслируются на уровень конкретных работ: организация составляет список выполняемых работ по каждому процессу, соответствующему целевым установкам, определяет результат (выход) и объем каждой работы, после чего рассчитывает количество необходимых ресурсов в денежном выражении. Практику применения такого подхода рассмотрим на примере крупного банковского учреждения.(Таб.7)

Таблица 7 - Формирование иерархии целевых установок разного уровня в банковском учреждении

| Уровень иерархии. Целевая установка | Пример |

| 1. Определение миссии | Стать крупнейшей финансово-кредитной организацией в стране (регионе, городе) |

| 2. Определение текущих целей организации | Увеличить денежный поток до величины «Х» ден. ед. |

| 3. Определение критических факторов успеха | Одновременно увеличить рыночную долю и сократить издержки на единицу продукции |

| 4. Разработка целей услуг (по услугам) | Увеличить долю рынка по займам под залог недвижимости на 7% Увеличить доходы от предоставления займов под залог недвижимости на 5% Уменьшить затраты на 9,7% |

Факторный анализ

Факторный анализ - это один из способов снижения размерности, то есть выделения во всей совокупности признаков тех, которые действительно влияют на изменение зависимой переменной. Или группировки сходно влияющих на изменение зависимой переменной признаков. Или группировки просто сходно изменяющихся признаков. Предполагается, что наблюдаемые переменные являются лишь линейной комбинацией неких ненаблюдаемых факторов. Некоторые из этих факторов являются общими для нескольких переменных, некоторые характерно проявляют себя только в одной. Те, что проявляют себя только в одной, очевидно, ортогональны друг другу и не вносят вклад в ковариацию переменных, а общие - как раз и вносят эту ковариацию. Задачей факторного анализа является как раз восстановление исходной факторной структуры исходя из наблюдаемой структуры ковариации переменных, несмотря на случайные ошибки ковариации, неизбежно возникающие в процессе снятия наблюдения. Коэффициент взаимосвязи между некоторой переменной и общим фактором, выражающий меру влияния фактора на признак, называется факторной нагрузкой (Factor load) данной переменной по данному общему фактору. Значение (мера проявления) фактора у отдельного объекта называется факторным весом объекта по данному фактору. Процесс факторного анализа состоит из трех больших этапов:

1. Подготовки ковариационной матрицы (Иногда вместо нее используется корреляционная матрица);

2. Выделения первоначальных ортогональных векторов (основной этап);

3. Вращение с целью получения окончательного решения.

Задачи факторного анализа

1. Отбор факторов для анализа исследуемых результативных показателей и их классификация.

2. Определение формы зависимости между факторными и результативными показателями, построение факторной модели.

3. Расчет влияния факторов и оценка роли каждого из них в изменении величины результативного показателя.

Самой главной задачей детерминированного факторного анализа является расчет влияния факторов на величину результативных показателей, для чего в анализе используется целый арсенал методов, сущность, назначение, сфера применения которых рассматривается ниже. Важно различать факторы по их содержанию: экстенсивные (количественные), интенсивные (качественные); и по уровню соподчиненности. Некоторые факторы оказывают непосредственное влияние на результативный показатель, другие – косвенное. По уровню соподчиненности (иерархии) различают факторы первого, второго, третьего и последующих уровней подчинения. К факторам первого уровня относятся те, которые непосредственно влияют на результативный показатель. Факторы, которые определяют результативный показатель косвенно, при помощи факторов первого уровня, называются факторами второго уровня и т.д.

Анализ финансовых коэффициентов и показателей представляет собой инструмент, обеспечивающий представление о финансовом состоянии организации, ее конкурентных преимуществах и перспективах развития.

1. Анализ производительности. Данная группа показателей позволяет проанализировать изменение производительности по показателям чистой прибыли, использования капитала и осуществлять контроль за уровнем издержек. Финансовые коэффициенты позволяют анализировать финансовую ликвидность и стабильность предприятия за счет эффективного использования системы активов и пассивов.

2. Оценка рыночных бизнес-тенденции. Анализируя динамику финансовых показателей и коэффициентов за период в несколько лет, возможно, изучить результативность тенденций в контексте существующей бизнес-стратегии.

3. Анализ альтернативных бизнес-стратегий. Изменяя показатели коэффициентов в бизнес-плане возможно проанализировать альтернативные варианты развития компании.

4. Наблюдение за прогрессом компании. Выбрав оптимальную бизнес-стратегию, менеджеры компании, продолжая изучать и анализировать основные текущие коэффициенты, могут видеть отклонение от плановых показателей реализуемой стратегии развития.

Анализ коэффициентов – это изучение взаимосвязи двух и более показателей, характеризующих финансовую деятельность организации. Более полную картину результатов деятельности аналитики могут увидеть в динамике за несколько лет, и дополнительно сравнивая показатели деятельности компании со средними отраслевыми показателями.

Таблица 8 -Финансовые показатели, используемые для оценки финансового состояния организации и принятия управленческих решений (периодичность расчета - квартал/год)

| Показатель | Алгоритм расчета |

| Ликвидность (текущая,срочная,критическая) | |

| Коэффициент текущей ликвидности | Отношение текущих активов к краткосрочным обязательствам |

| Коэффициент быстрой ликвидности | Деньги + ДЗ / краткосрочным обязательствам |

| Коэффициент абсолютной ликвидности | Деньги/ КО |

| Финансовая устойчивость | |

| Коэффициент финансового риска | Долгосрочный долг/ СК |

| Коэффициент автономии | СК/ Валюта баланса |

| Финансовый рычаг (коэффициент финансовой зависимости) | ЗК/СК |

| Коэффициент обеспеченности СОС | СК - внеоборотные активы/ Оборотные активы |

| Коэффициент покрытия процентных выплат | Прибыль до уплаты % и налогов(EBIT)/ проценты за кредит |

| Эффективность основной деятельности | |

| Прибыльность продаж | Чистая прибыль/ Выручка |

| Рентабельность продукции | прибыль до уплаты налога и % за ЗК/ переменным затратам на производство |

| Рентабельность активов, ROA | чистая прибыль / среднегодовой стоимости активов |

| Рентабельность инвестированного капитала, ROIC | EBIT (1 –ставка налога на прибыль) / СК+ЗК |

| Рентабельность оборотного капитала | ЧП/ текущие активы |

| Рентабельность собственного капитала, ROE | чистой прибыль / собственный капитал |

| Коэффициент фондоотдачи | выручка от реализации / ср. стоимость внеоборотных активов за период |

| Коэффициент оборачиваемости всех активов | Отношение выручки от реализации продукции к средней стоимости активов за период |

| Коэффициент оборачиваемости запасов | себестоимость продукции, реализованной за отчетный период/ средняя величина запасов в этом периоде |

| Коэффициент оборачиваемости ДЗ | Отношение выручки к средней величине ДЗ за период |

Система финансовых показателей –способ обобщить большое количество финансовых данных и сравнить результаты деятельности различных организаций . Сами по себе финансовые коэффициенты помогают менеджменту компании сфокусировать внимание на слабых и сильных сторонах деятельности компании, правильно сформулировать вопросы, на которые эти коэффициенты редко могут ответить.

Реальная полезность рассчитываемых коэффициентов определяется поставленными задачами. Прежде всего, коэффициенты дают возможность увидеть изменения в финансовом положении или результатах производственной деятельности, помогают определить тенденции и структуру планируемых изменений; что помогает руководству увидеть угрозы и возможности присущие именно данной организации.

Финансовый анализ используется при построении бюджетов, для выявления причин отклонений фактических от плановых показателей и коррекции планов, а также при расчете отдельных инвестиционных проектов. В качестве основных инструментов применяются горизонтальный анализ временных рядов показателей, вертикальный анализ, анализ относительных показателей (коэффициентный анализ), сравнение, детерминированный факторный анализ, стохастический анализ. То есть при осуществлении аналитических процедур рекомендуется использовать традиционные ретроспективные методы анализа, не акцентируется внимание на прогнозировании на основе перспективных методов анализа, в том числе с использованием компьютерных технологий. Вместе с тем развитие экономики, повышение значимости экономического анализа для оценки рисков стабильности и эффективности развития экономического субъекта.

Дата добавления: 2015-02-23; просмотров: 3101;